Model Portfolio เดือน เม.ย. 60

เดือนนี้ถือเป็นเดือนที่พอยิ้มได้ เพราะผลตอบแทนพอร์ตออกมาค่อนข้างดี แล้วก็ยังชนะ Benchmark ของพอร์ตค่อนข้างเยอะด้วย แต่ก่อนที่จะไปดูพอร์ตกัน เรามาอัพเดทพัฒนาการของเจ้าของพอร์ตตัวจริงกันเสียหน่อย

เดือนนี้มาในรูปแบบของวิดีโอให้ได้เห็นความน่ารักสดใส และแก้มอันน่าฟัดได้แบบเคลื่อนไหว ตอนนี้เธอ 6 เดือนเศษแล้ว

ปล. ท่านที่เพิ่งเข้ามาอ่านเดือนนี้เป็นเดือนแรก ถ้างงๆ ว่าอยู่ดีๆ ก็พูดถึงพอร์ตลูกสาว เรื่องมันเป็นยังไงมายังไง ขอให้กลับไปตั้งหลักที่ โพสนี้ ก่อนนะครับ

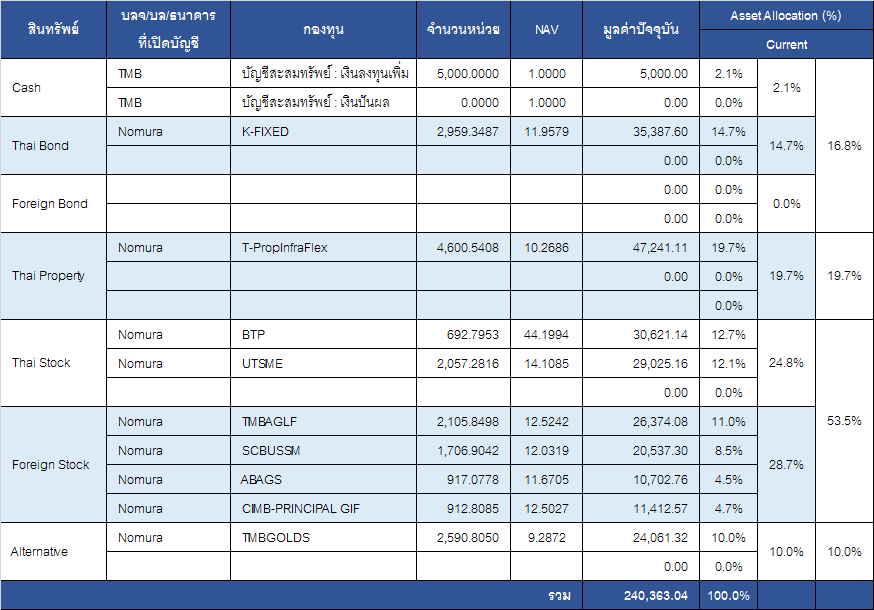

สถานะพอร์ต ณ 28 เม.ย. 60

ลำดับแรกดาวโหลดไฟล์ Excel ไปดูประกอบแบบชัดๆ ก่อน คลิ๊กที่นี่ ครับ

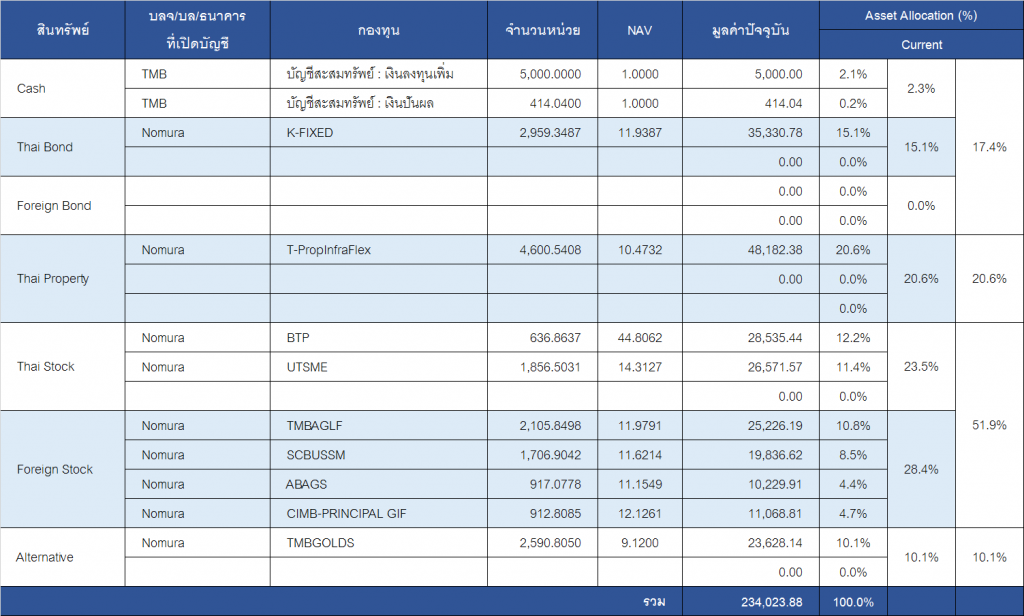

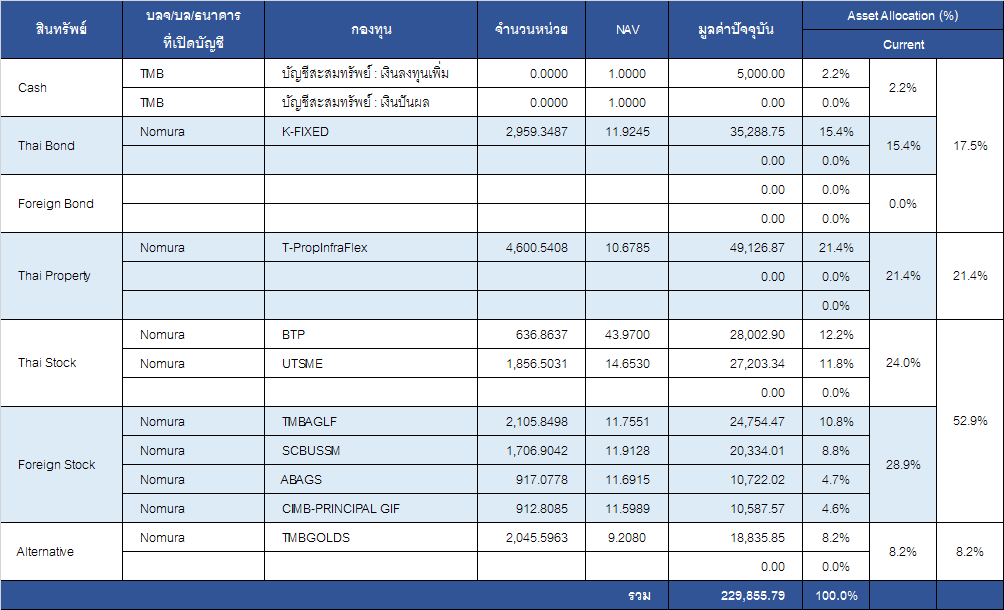

มูลค่าพอร์ต ณ 28 เม.ย. 60 อยู่ที่ 240,363.04 บาท โดยมูลค่านี้รวมเงินลงทุนใหม่ประจำเดือน เม.ย. 60 อีก 5,000 บาท ด้วยแล้ว

สัดส่วนการลงทุนปัจจุบันก็แบ่งเป็น

- เงินสด 2.1% / 0.0%

- ตราสารหนี้ไทย 14.7% / 7.5%

- ตราสารหนี้ต่างประเทศ 0.0% / 7.5%

- อสังหาริมทรัพย์ 19.7% / 25.0%

- หุ้นไทย 24.8% / 30.0%

- หุ้นต่างประเทศ 28.7% / 20.0%

- สินทรัพย์ทางเลือก 10.0% / 10.0%

ตัวเลขด้านหน้าคือน้ำหนักที่ลงทุนจริง ตัวเลขด้านหลังเครื่องหมาย “/” คือสัดส่วนตาม Strategic Asset Allocation (SAA) หรือแผนระยะยาว

ซึ่งสัดส่วนการลงทุน ณ ปัจจุบัน แทบจะก๊อปปี้คำบรรยายของเดือนที่แล้วมาใช้ได้เลย นั่นคือมีการ Underweight หุ้นไทย ตราสารหนี้ต่างประเทศ และอสังหาริมทรัพย์อยู่ น้ำหนักการลงทุนจึงไปบวมที่ตราสารหนี้ไทย เพราะพักเงินไว้ที่นี่ อีกจุดที่บวมก็คือหุ้นต่างประเทศ เพราะมุมมองส่วนตัวผมยังคิดว่าช่วงนี้โอกาสอยู่ในหุ้นต่างประเทศอยู่ (โซนที่ชอบถ้าดูจากพอร์ตก็คือเอเชีย สหรัฐฯ และ Global Infrastructure Equity)

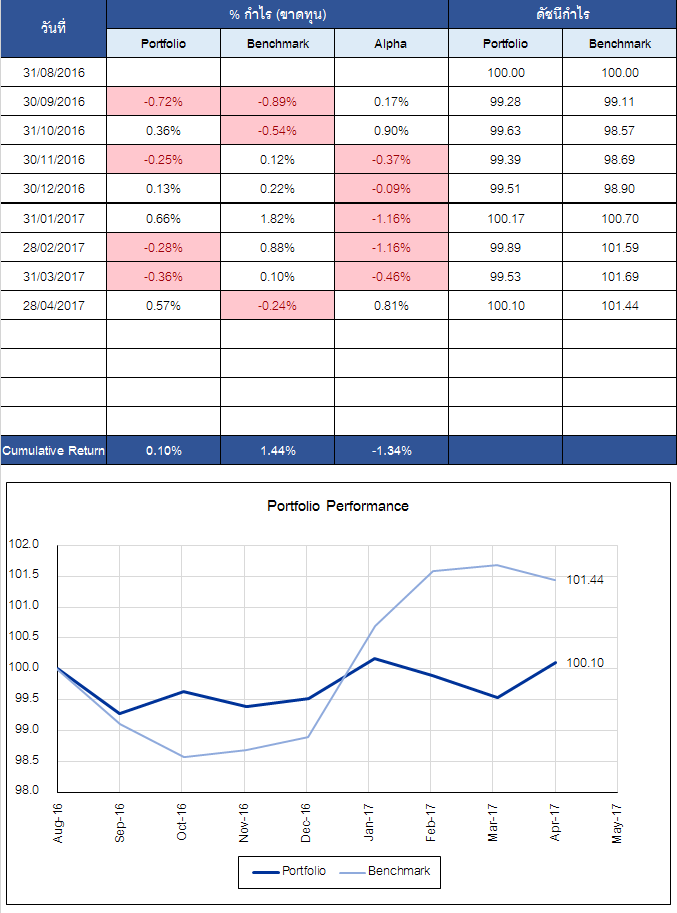

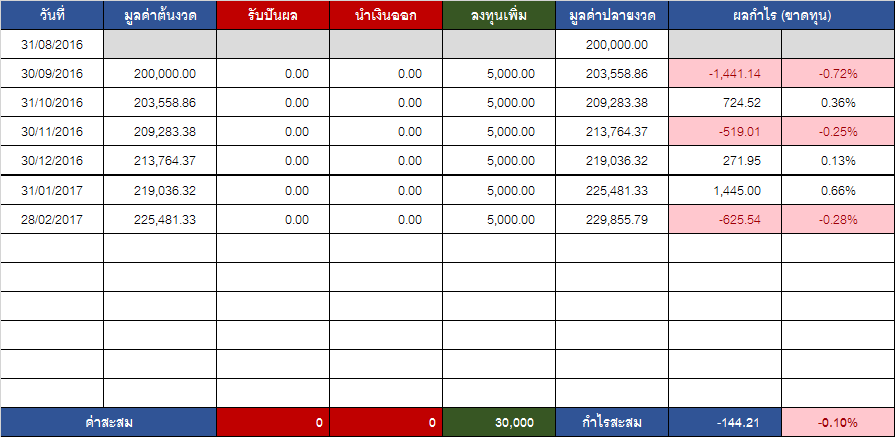

ผลกำไร/ขาดทุน

อย่างที่กล่าวไปตอนต้นครับ ว่าเดือนนี้พอร์ตมีกำไรค่อนข้างดี คือกำไรมา 1,339.16 บาท หรือ +0.57% หลังจากที่ขาดทุนมาจากเมื่อ 2 เดือนก่อนหน้า

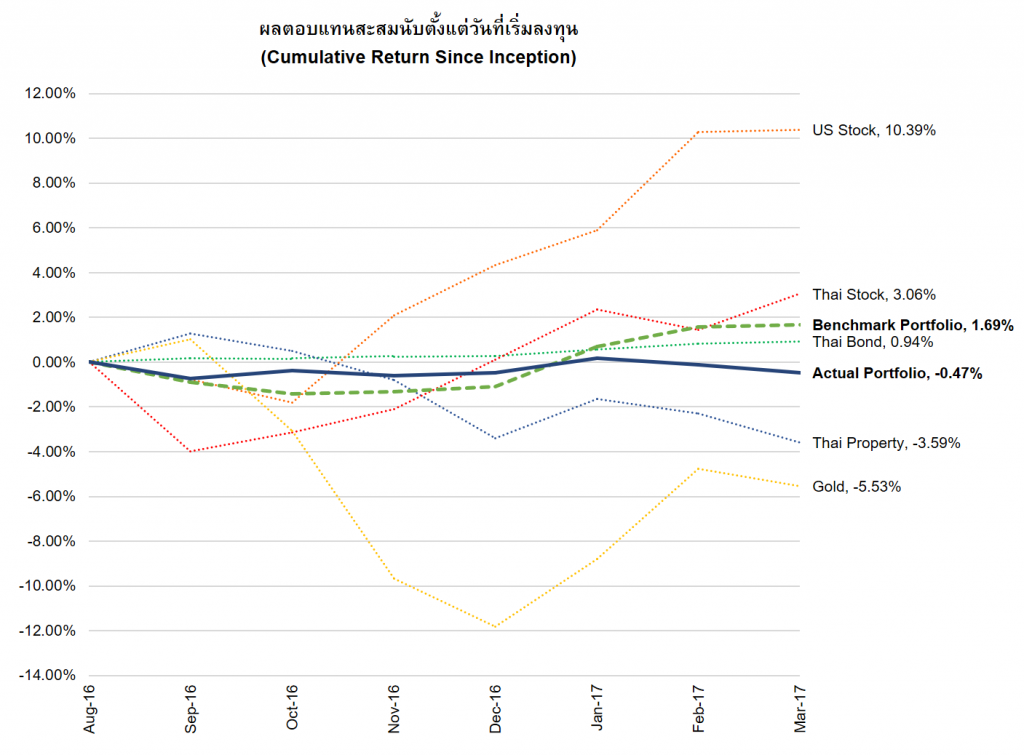

ถ้านับตั้งแต่เริ่มตั้งกองทุนนี้เมื่อสิ้นเดือน ส.ค. 59 ก็มีกำไรมาเล็กน้อย คือ 363.04 บาท หรือ +0.11% ดูๆ ไปก็เหมือนแค่ได้เก็บเงินต้น เพราะกำไรแค่นี้ในระยะเวลา 8 เดือน ถือว่าแพ้ดอกเบี้ยเงินฝากออมทรัพย์ด้วยซ้ำ

แต่เราจะตัดสินแบบนี้ไม่ได้เด็ดขาดนะครับ เพราะระดับของความเสี่ยงและศักยภาพในการสร้างผลตอบแทนมันต่างกัน ดอกเบี้ยเงินฝากนั้น ยังไงๆ มันก็ได้แค่นั้น แต่พอร์ตลักษณะนี้ เมื่อระยะเวลาผ่านไป สินทรัพย์ต่างๆ เริ่มทำงานตามธรรมชาติของมัน โอกาสที่จะได้ผลตอบแทนที่มากขึ้นมันมีมากกว่า

อีกอย่าง 8 เดือนยังเป็นระยะเวลาที่สั้นมาก เมื่อเทียบกับระยะเวลาการลงทุนที่จะลงทุนจนลูกผมโต ถ้าใครได้อ่าน SAA ของพอร์ต จะพบว่าพอร์ตนี้หวังผลตอบแทนเฉลี่ยที่ประมาณ 8% ต่อปีทีเดียว อยากให้ติดตามไปด้วยกันครับ ว่ามันจะไปถึงได้จริงมั๊ย ถ้าได้ ได้อย่างไร และถ้าไม่ได้ มันผิดพลาดตรงไหน และผมแก้ไขอย่างไร

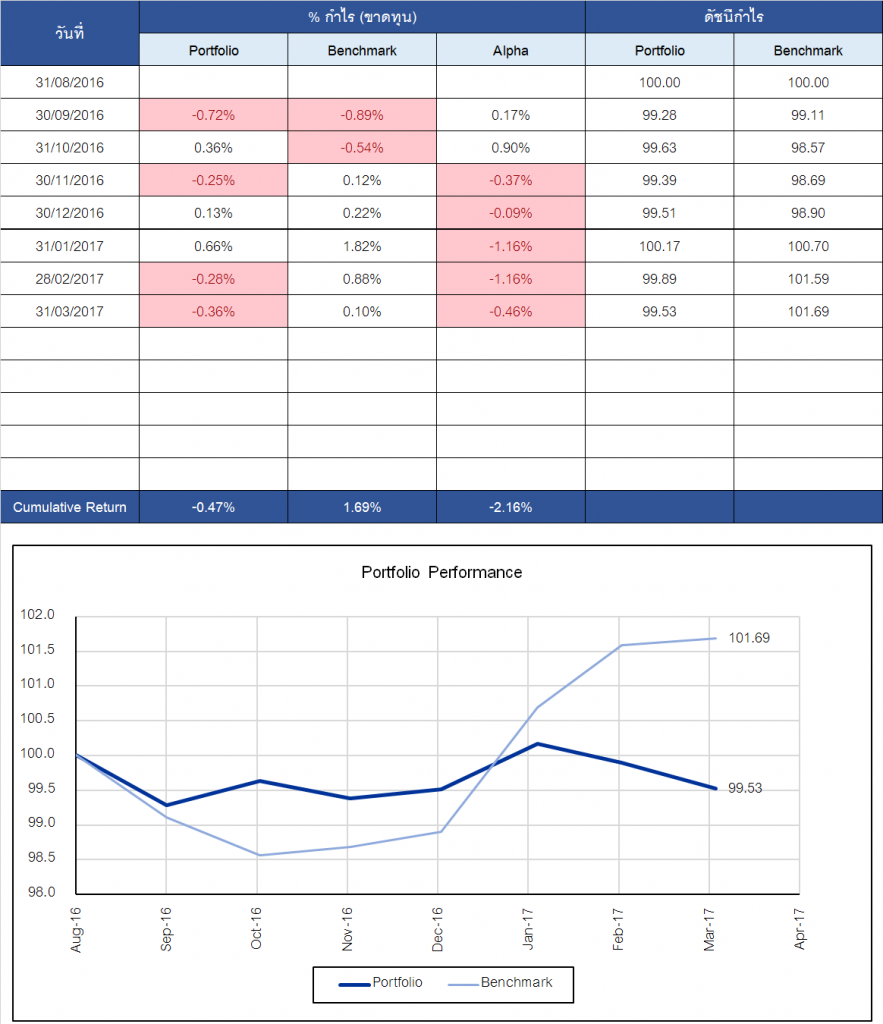

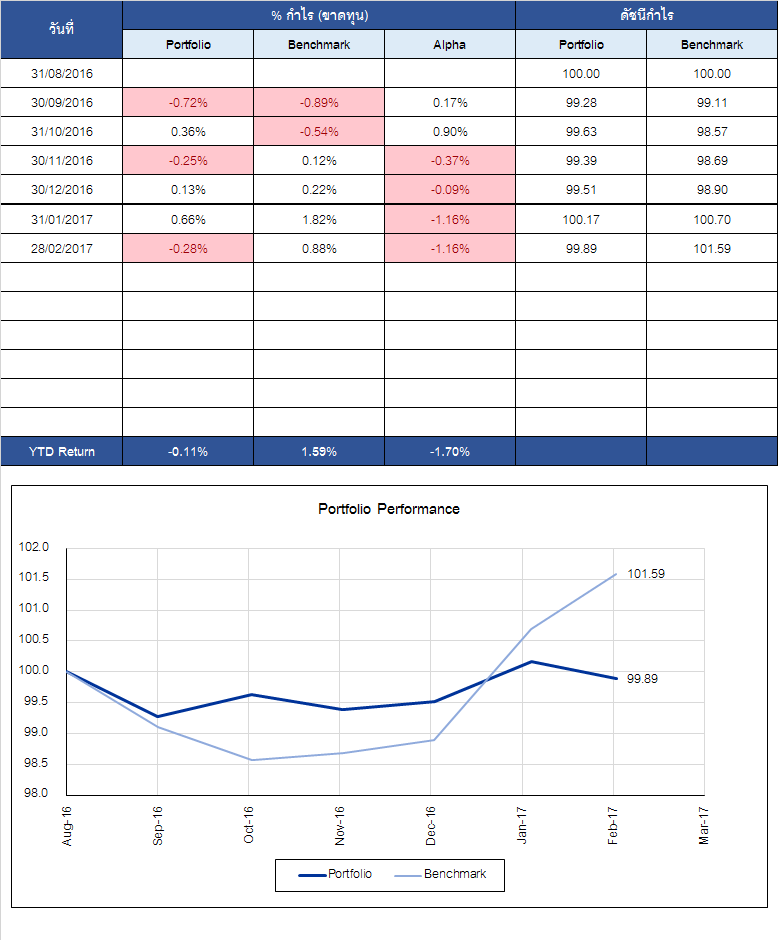

ผลการดำเนินงานที่ทำได้นั้นดี/เลวแค่ไหน (Benchmarking)

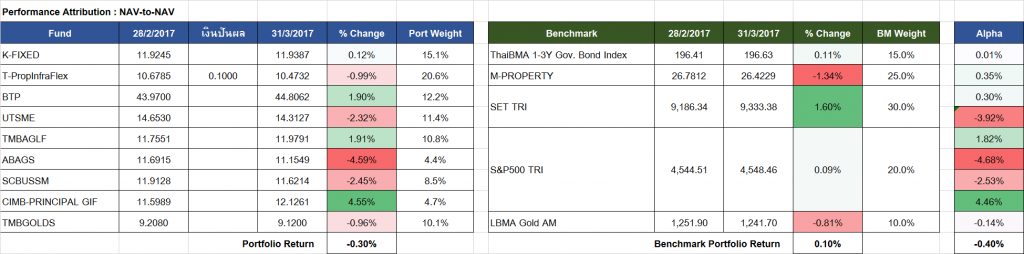

ในที่นี่ก็ต้องเทียบกับเกณฑ์มาตรฐาน (Benchmark) ที่เหมาะสมสักชุด ซึ่งกำหนดไว้แล้วใน Investment Policy Statement (IPS) คือ

- ThaiBMA 1-3Y Gov. Bond Index – 15%

- M-PROPERTY – 25%

- SET TRI – 30%

- S&P500 TRI – 20%

- LBMA Gold AM – 10%

โดย Weight ที่ให้กับ Index แต่ละตัว ก็สะท้อนมาจากแผน SAA เพราะเราอยากจะรู้ว่าหากวัดเทียบกับพอร์ต SAA ที่ไม่ปรับสัดส่วน Overweight/Underweight อะไรเลยระหว่างทาง เราทำได้ดีแค่ไหน

โดยผลลัพธ์ของเดือนนี้นั้นออกมาดีมากๆ ครับ เพราะพอร์ต +0.57% แต่ Benchmark ของพอร์ต ขาดทุนไป -0.24% หากนำมาหักลบกัน จะพบว่าเดือนนี้พอร์ตเราชนะ Benchmark ไปถึง 0.81%

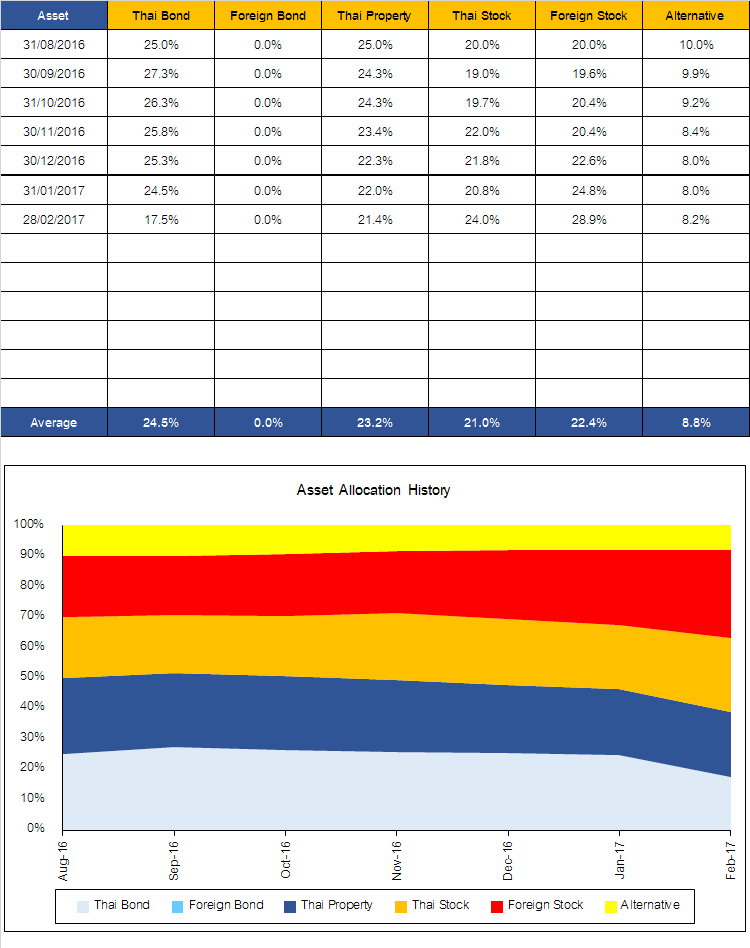

อย่างไรก็ตามหากวัดตั้งแต่วันที่เริ่มลงทุน (Since Inception) เมื่อ 31 ส.ค. 59 ก็จะเห็นว่าพอร์ตยังทำผลงานได้แพ้ Benchmark อยู่ เพราะได้กำไรมาเพียง +0.10% ขณะที่ Benchmark ได้ +1.44% (อ่านค่าในตารางบรรทัดสุดท้าย)

ก็หวังว่าในเดือนต่อๆ พอร์ตจะทำงานได้ดีขึ้น จนสามารถชนะ Benchmark แบบ Since Inception ได้ เพราะถ้าทำไปยาวๆ แล้วไม่ชนะ ก็ถือว่าความพยายามที่จะ Make Active Decisions มันสูญเปล่า ได้แค่สนุก แต่ไม่ออกดอกออกผลอะไร สู้ลงทุนเลียนแบบ Benchmark ไปเลยเสียก็จบ

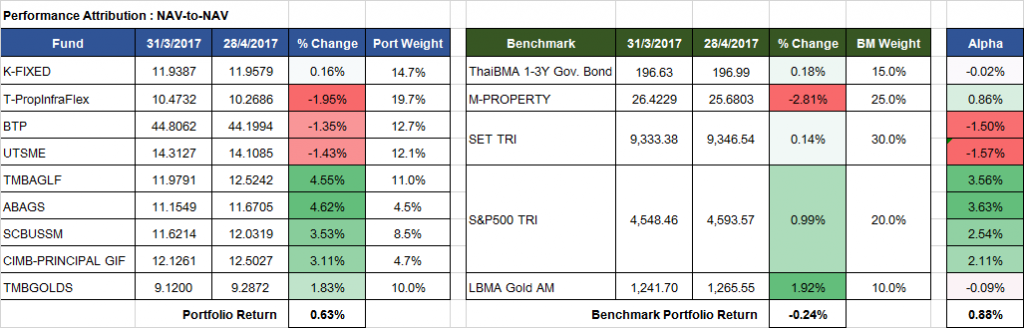

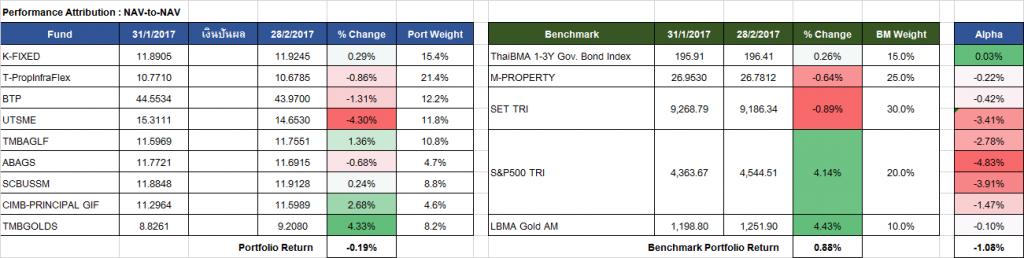

วิเคราะห์องค์ประกอบผลตอบแทน (Performance Attribution)

ตารางข้างต้น เป็นตารางแบบที่ผมใช้อธิบายองค์ประกอบของผลตอบแทนของพอร์ต มาตลอด 7 เดือนที่ผ่านมา แต่ตั้งแต่เดือนนี้เป็นต้นไป ผมขอนำเสนอในรูปแบบของกราฟแท่ง น่าจะเข้าใจง่ายกว่า ใครที่อ่านตารางเป็นเพราะติดตามมาหลายเดือนแล้ว จะอ่านจากตารางข้างบนก็ได้นะครับ หรือจะดูกราฟนี้ก็ได้

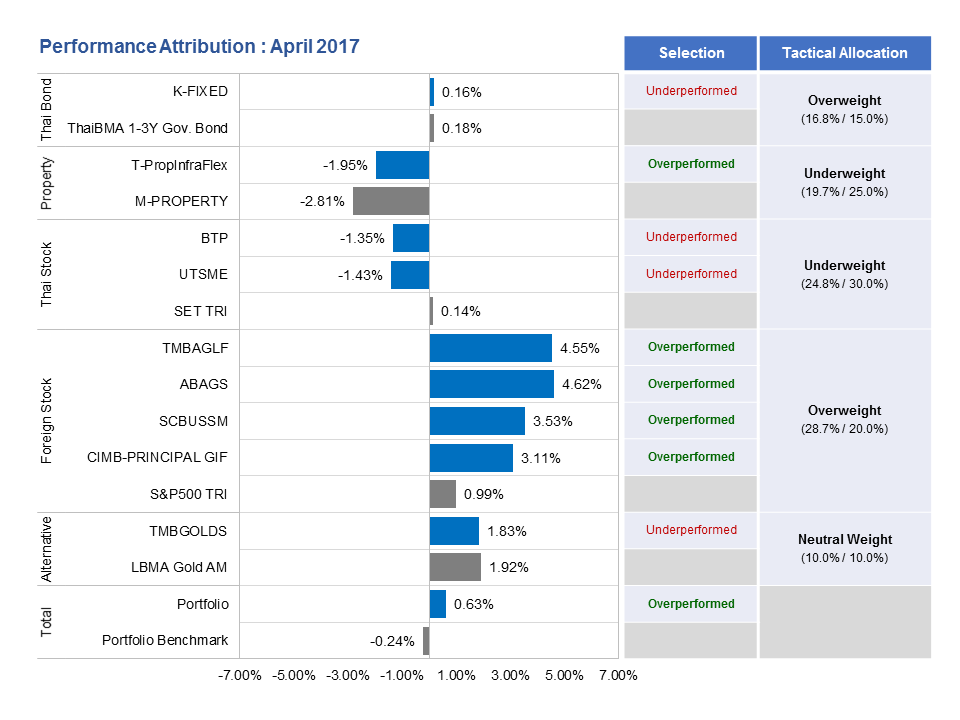

ในการวิเคราะห์องค์ประกอบของผลตอบแทนนั้น เราจะวิเคราะห์กัน 2 ระดับ คือระดับสัดส่วนสินทรัพย์ (Tactical Allocation) และระดับการเลือกกองทุน (Selection) โดยอ่านค่าได้จากหัวตารางในกราฟด้านบน

1) ระดับของสัดส่วนสินทรัพย์ (Tactical Allocation)

จะเห็นว่าผมมี Overweight หุ้นต่างประเทศ และตราสารหนี้ไทยไว้ ขณะที่ Underweight อสังหาริมทรัพย์ และ หุ้นไทย โดยคงน้ำหนักปานกลาง (Neutral Weight) สินทรัพย์ทางเลือก (ซึ่งในที่นี้คือทองคำ)

ก็ต้องมาดูครับว่าเรา Overweight สินทรัพย์ที่ขึ้นเยอะ และ Underweight สินทรัพย์ที่ขึ้นน้อย (หรือสินทรัพย์ที่ขาดทุน) ใช่หรือไม่ ถ้าใช่ก็ถือว่าตัดสินใจถูกต้อง โดยการจะดูว่าสินทรัพย์ไหนขึ้นเยอะ ขึ้นน้อย อย่าเพิ่งไปดูที่ชื่อกอง (ซึ่งเป็นกราฟแท่งสีฟ้า) นะครับ เพราะนั่นเราจะไปวัดในส่วนของ Selection แต่ให้ดูที่ Asset Benchmark (ซึ่งเป็นกราฟแท่งสีเทา) ก่อน เพราะเป็นดัชนีที่ผมเลือกมาเป็นตัวแทนการลงทุนในสินทรัพย์นั้นๆ โดย

- Thai Bond มี Asset Benchmark คือดัชนี ThaiBMA 1-3Y Gov. Bond Index

- Property มี Asset Benchmark คือกอง M-PROPERTY ของ บลจ. MFC (ไม่ใช้ดัชนี SET PF&REITS เนื่องจากดัชนีดังกล่าว ไม่มีการเผยแพร่ดัชนีผลตอบแทนรวม ซึ่งรวมเงินปันผลเข้าไปด้วย มีแต่เพียงดัชนีที่เป็น Price Index ที่ไม่รวมเงินปันผล ซึ่งไม่ควรนำมาใช้ เพราะการลงทุนใน Property จริงๆ นั้น มันได้ปันผลด้วย)

- Thai Stock มี Asset Benchmark คือ ดัชนี SET TRI

- Foreign Stock มี Asset Benchmark คือ ดัชนี S&P500 TRI

- Alternative มี Asset Benchmark คือราคาทองคำ LBMA Gold AM

จากรูปข้างบน เรียงจากสินทรัพย์ที่ให้ผลตอบแทนแย่สุดจะพบว่า

- เดือนนี้ Property ให้ผลตอบแทนแย่สุด คือขาดทุน -2.81% ซึ่งผม Underweight สินทรัพย์นี้พอดี ก็ถือว่าทำได้ถูกต้อง

- แย่รองลงมาคือ Thai Stock แต่ก็ไม่ได้แย่มาก เพราะก็ยังมีกำไรอยู่ เพียงแต่กำไรน้อยกว่าสินทรัพย์อื่น คือกำไร +0.14% ซึ่งผม Underweight สินทรัพย์นี้ ก็ถือว่าทำได้ถูกต้องเช่นกัน

- ถัดมาเป็น Thai Bond +0.18% ซึ่งผม Overweight ทรัพย์นี้อยู่นิดหน่อย (16.8% vs 15.0%) จริงๆ ก็ถือว่าไม่ดีนัก เพราะยังมีทรัพย์อื่นที่ได้มากกว่านี้

- ดีลำดับถัดมาเป็น Foreign Stock +0.99% ซึ่งผม Overweight ทรัพย์นี้ก็ถือว่าถูกต้อง เพราะลงทุนเยอะ ในของที่ขึ้นเยอะ

- ดีที่สุดของเดือนนี้คือ Alternative ซึ่ง +1.92% โดยผมลงน้ำหนักปกติ (Neutral Weight) ไว้ ก็ถือว่าไม่มีสิทธิ์ให้คะแนนตัวเอง เพราะไม่ได้ปรับน้ำหนักแตกต่างไปจากแผนระยะยาว

โดยรวมเดือนนี้ผมให้คะแนน Tactical Allocation ตัวเอง 7-8 คะแนน เต็ม 10 ครับ

2) ระดับของ Fund Selection

คือการเลือกกองทุนที่มาทำหน้าที่เป็นตัวแทนสินทรัพย์นั้น และในกรณี Foreign Stock นั้น ยังรวมถึงการเลือก Region หรือ Sub-Asset Class ด้วย เพราะใช้ Benchmark เป็นหุ้นสหรัฐ (S&P500 TRI) แต่ผมเลือกกองแบบอิสระตามภูมิภาคที่ชอบ

เดือนนี้ได้ผลลัพธ์ดังนี้ครับ

- K-FIXED แพ้ Asset Benchmark ไปนิดหน่อย (+0.16% vs +0.18%)

- T-PropInfraFlex แม้เดือนนี้จะขาดทุน แต่ก็ชนะ Asset Benchmark พอสมควรเลย (-1.95% vs -2.81%) ถือว่าเลือกกองได้ดี

- BTP และ UTSME ยังมีปัญหาเหมือนเดือนก่อนๆ คือแพ้ Asset Benchmark และเป็นการแพ้แบบพิศดาร คือแพ้แบบกลับทาง เพราะ BTP -1.35% UTSME -1.43% ขณะที่ SET TRI +0.14% ถือว่าเลือกกองได้ไม่ดี

- กองต่างประเทศทุกกองที่ลงทั้ง TMBAGLF (เอเชีย : หลักๆ คือจีน + อินเดีย) ABAGS (หุ้นเล็กสหรัฐฯ) SCBUSSM (หุ้นเล็กสหรัฐฯ) CIMB-PRINCIPAL GIF (หุ้นโครงสร้างพื้นฐานทั่วโลก) ให้ผลตอบแทน 3.11 – 4.55% ขณะที่ Asset Benchmark ได้แค่ 0.99% ก็ถือว่าเลือกมาได้ดีมากทุกกอง

- TMBGOLDS ก็ได้เกาะๆ ไปกับ Asset Benchmark เพราะเป็น Index Fund อยู่แล้ว ไม่วิจารณ์อะไรมากครับ

โดยรวมเดือนนี้ผมให้คะแนน Selection ตัวเอง 7-8 คะแนน เต็ม 10 ครับ

ทั้งนี้ถ้ารวมผลการตัดสินใจจากทั้ง Tactical Allocation + Selection แล้ว ในเดือนนี้พอร์ตผมกำไร +0.63% เทียบกับ Portfolio Benchmark ที่ขาดทุน -0.24% ก็ถือว่าทำได้ดีมากครับ สาเหตุหลักที่ทำให้ชนะได้มากขนาดนี้ ก็จะพบว่ามาจาก 2 เหตุผลคือ

- พอร์ตมีการ Underweight Property ซึ่งขาดทุนเยอะในเดือนนี้

และนอกจากจะ Underweight แล้ว กอง T-PropInfraFlex ที่เลือกก็ยังขาดทุนน้อยกว่า Benchmark อีก ทำให้ได้ดี 2 ต่อ (ขาดทุนน้อยลง 2 ต่อ) - พอร์ตมีการ Overweight Foreign Stock ซึ่งได้ผลตอบแทนค่อนข้างดีในเดือนนี้ และกองทุนทุกกองที่นำมาลงทุนแทน Foreign Stock ก็ให้ผลตอบแทนดีมากๆ ทำให้ได้ดี 2 ต่อ (กำไรมากขึ้น 2 ต่อ) อีกเช่นกัน

นอกจากนั้น 2 เหตุผลข้างต้น ยังมาชดเชยข้อผิดพลาดจากการเลือกกองทุนหุ้นไทย (BTP & UTSME) ได้ไม่ดีลงได้อีกด้วย

อย่างไรก็ตาม ต้องเตือนว่า ผลการวิเคราะห์ข้างต้นนั้น เป็นของเดือนนี้เท่านั้น ควรกลับไปอ่านของเดือนก่อนๆ ดูด้วย จะเห็นพัฒนาการ

ในความเป็นจริง ผมไม่ได้ให้น้ำหนักกับการวิเคราะห์รายเดือน แล้วปรับพอร์ตตามมันขนาดนั้น แต่ก็ติดตามแนวโน้มไปเรื่อยๆ ถ้าเห็นอะไรที่ห่วยชัดเจนต่อเนื่อง ก็ค่อยตัดสินใจปรับ อย่าลืมว่าทุกกองที่ลงไป ก่อนลงเราก็คัดสรรมาอย่างดีแล้ว และให้น้ำหนักกับระยะยาว ดังนั้นการที่มันพลาดไม่กี่เดือน คงไม่ใช่เหตุผลที่จะเอาออก

แล้วจะปรับพอร์ตยังไง

ผมค่อนข้างพอใจในสถานะปัจจุบันของพอร์ตแล้ว ส่วนกองหุ้นไทยที่มีปัญหานั้น ผมก็ยังอยากให้โอกาสเค้าอยู่ เพราะทั้งสองกองก็เป็น Active Fund ที่มีความ Active สูง เคยทำผลงานในอดีตได้ดีมาก ซึ่งก็เป็นไปได้ที่ในช่วงสั้นๆ อาจจะไม่ Perform แต่ถ้าถือได้นานพอก็ไม่น่าจะแย่จนถึงขั้นรับไม่ได้ อีกอย่างตอนนี้ผมก็ยัง Underweight หุ้นไทยอยู่ ผลกระทบส่วนนี้มันก็จะถูกลดทอนลงไปด้วย

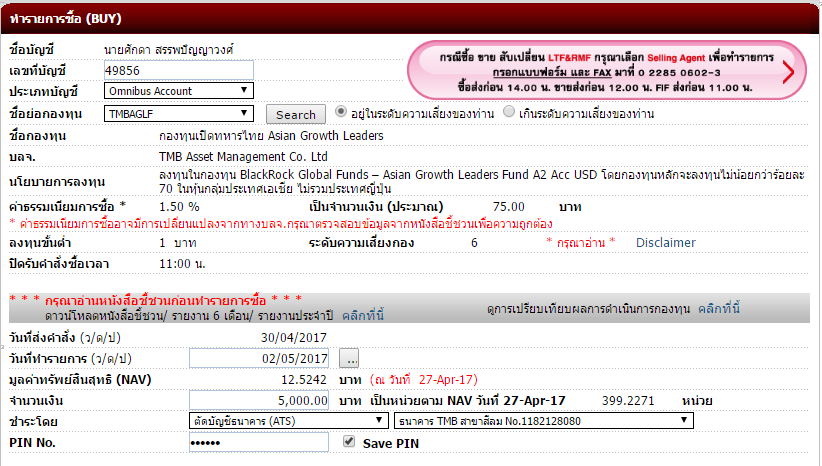

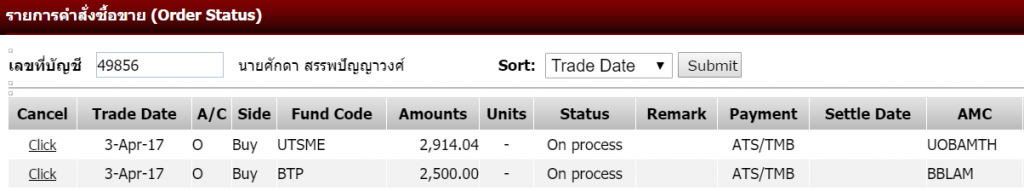

แต่เนื่องจากเดือนนี้มีเงินใหม่รอลงทุนอีก 5,000 บาท ซึ่งต้องตัดสินใจลงทุน ผมตัดสินใจลงเงินทั้ง 5,000 บาทในกอง TMBAGLF เพราะคิดว่าราคาหุ้นฝั่งประเทศกำลังพัฒนาก็ขึ้นไปมากแล้ว หากดูแนวโน้มราคา ตามแนวคิด Trend Following ก็ยังถือ Let Profit Run ไปได้เรื่อยๆ แต่คงไม่ซื้อเพิ่ม ส่วนหุ้นเอเชีย (หลักๆ คือจีนและอินเดีย) นั้นแม้ขึ้นมาพอสมควร แต่เทียบความถูกแพง (Relative Valuation) ก็ยังถือว่าถูกกว่าฝั่ง US อยู่ ก็ซื้อกองนี้ ตาม Transaction ด้านล่าง

ไว้เดือนหน้าเรามาติดตามกันต่อนะครับ