Model Portfolio เดือน พ.ย. 59

ก่อนจะไปอัพเดทความเป็นไปของ Model Port ในเดือนนี้ เรามาอัพเดทความเป็นไปของเจ้าของพอร์ตตัวจริงกันนิดหน่อย ด้วยรูปทะเล้นๆ ของ “เอเจ” ลูกสาวผมนะคร้าบ 1 เดือนผ่านไป เธอมีพัฒนาการทาง “แก้ม” มากทีเดียว

รูปที่สองนี่มีกด Like และขยิบตาด้วยนะลูกเอ้ย

เบื้องหน้าดูน่ารัก ใสๆ เบื้องหลังนี่โวยวายสุดๆ ทำให้เดือนนี้ยังไม่สะดวกจะอัดวีดีโออัพเดทพอร์ตเหมือนที่ทำไปตอน เดือน ก.ย. 59 นะครับ คงต้องใช้วิธีเขียนอธิบายเหมือน เดือน ต.ค. 59 ไปก่อน

และเนื่องจากช่วงหลังมีผู้อ่านใหม่ๆ เข้ามาอ่านเยอะ จะต้องขออธิบายก่อนว่า Model Port นี้ ผมทำขึ้นเพื่อผู้เรียนหลักสูตร DIY Portfolio โดยเฉพาะ เพื่อให้เป็นช่องทางในการศึกษาเรียนรู้ต่อเนื่องจนทำได้เอง ซึ่งก็จะอ้างอิงถึงหลักการตัดสินใจและเครื่องมือต่างๆ ที่เรียนในคอร์ส บางอย่างก็ไม่ได้มีสอนในเว็บ A-Academy

ดังนั้น ถ้าอ่านแล้วมึนๆ เบลอๆ บ้าง คงต้องพยายามทำความเข้าใจด้วยตัวเองไปก่อนนะครับ ใครสนใจอยากเรียน ก็ขอเชิญชวนมาเรียนรุ่น 2 ซึ่งคาดว่าจะจัดช่วง ก.พ. – มี.ค. 60 แต่อย่างน้อย ขอให้ไปตั้งหลักที่ โพสนี้ ก่อนครับ จะได้รู้ว่าพอร์ตนี้จัดขึ้นทำไม อย่างไร แล้วเกี่ยวอะไรกับลูกสาวผม

สถานะพอร์ต ณ 30 พ.ย. 59

ลำดับแรกดาวโหลดไฟล์ Excel ไปดูประกอบแบบชัดๆ ก่อน คลิ๊กที่นี่ ครับ

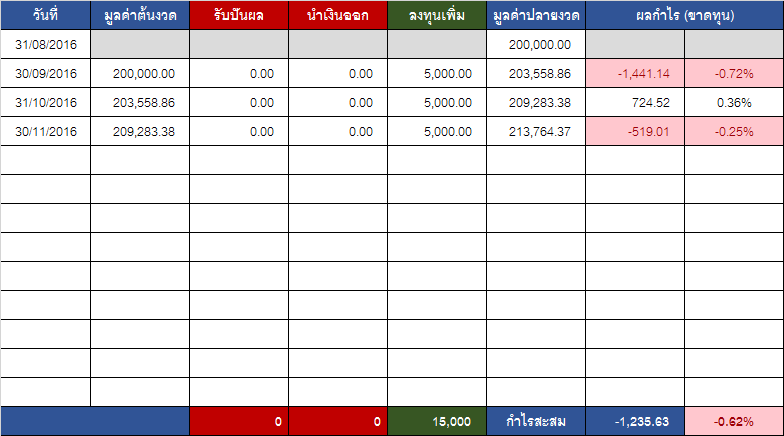

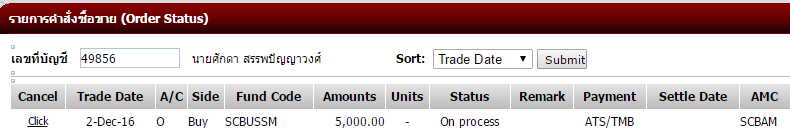

มูลค่าพอร์ต ณ 30 พ.ย. 59 อยู่ที่ 213,764.37 บาท โดยมูลค่านี้รวมเงินลงทุนใหม่ประจำเดือน พ.ย. 59 อีก 5,000 บาทเข้าไปด้วยแล้ว (จะเห็นยอดเงินนั้นแสดงอยู่ในช่อง Cash คิดเป็นสัดส่วนประมาณ 2.3% ของพอร์ต) ซึ่งในตอนท้ายเราก็ต้องตัดสินใจกันด้วยว่า เงินก้อนนี้จะลงทุนในกองทุนไหน

สัดส่วนการลงทุนปัจจุบันก็แบ่งเป็น

- เงินสด 2.3% / 0.0%

- ตราสารหนี้ไทย 23.4% / 7.5%

- ตราสารหนี้ต่างประเทศ 0.0% / 7.5%

- อสังหาริมทรัพย์ 23.4% / 25.0%

- หุ้นไทย 22.0% / 30.0%

- หุ้นต่างประเทศ 20.4% / 20.0%

- สินทรัพย์ทางเลือก 8.4% / 10.0%

ตัวเลขด้านหน้าคือน้ำหนักที่ลงทุนจริง ตัวเลขด้านหลังเครื่องหมาย “/” คือสัดส่วนตาม Strategic Asset Allocation (SAA) หรือแผนระยะยาว ซึ่งจะเห็นว่าปัจจุบัน Underweight หุ้นไทย และตราสารหนี้ต่างประเทศอยู่ น้ำหนักการลงทุนจึงไปบวมที่ตราสารหนี้ไทย เพราะพักเงินไว้ที่นี่

และถ้าใครย้อนกลับไปอ่านสรุปพอร์ต เดือน ต.ค. 59 ก็จะเห็นว่าสัดส่วนของแต่ละสินทรัพย์เปลี่ยนแปลงไปบ้าง ที่เห็นเด่นๆ คือ หุ้นไทยเพิ่มขึ้น (เพราะเดือนนี้กองหุ้นที่เลือกขึ้นค่อนข้างเยอะ) และ สินทรัพย์ทางเลือกลดลง (เพราะกองทุนทองคำที่ถือปรับลงเยอะ)

ผลกำไร/ขาดทุน

ท่ามกลางความผันผวนอย่างรุนแรงหลังการเลือกตั้งประธานาธิบดีสหรัฐฯ ในเดือนนี้ พอร์ตเอเจก็เพลี่ยงพล้ำตามไปด้วย แต่ก็ถือว่าไม่มาก คือ ขาดทุนไป 519.01 บาท หรือ -0.25%

ส่วนถ้านับตั้งแต่วันที่เริ่มลงทุน (Since Inception) เมื่อ 31 ส.ค. 59 ก็จะขาดทุนไป 1,235.63 บาท หรือ -0.62% เรียกว่า 3 เดือนผ่านไปยังไม่เห็นเดือนเห็นตะวัน (แต่อย่าลืมว่าพอร์ตนี้จะลงทุนกันต่ออีก 18 ปี นะครับ)

การวัดแบบนี้คือการวัดแบบสัมบูรณ์ (Absolute Measurement) คือยังไม่ได้เปรียบเทียบ (Relative Measurement) กับเกณฑ์มาตรฐาน (Benchmark) ที่เสี่ยงใกล้เคียงกัน ซึ่งจะกล่าวถึงในหัวข้อถัดไป

ผลการดำเนินงานที่ทำได้นั้นดีแค่ไหน (Benchmarking)

ในที่นี่ก็ต้องเทียบกับเกณฑ์มาตรฐาน (Benchmark) ที่เหมาะสมสักชุด ซึ่งกำหนดไว้แล้วใน Investment Policy Statement (IPS) คือ

- ThaiBMA 1-3Y Gov. Bond Index – 15%

- M-PROPERTY – 25%

- SET TRI – 30%

- S&P500 TRI – 20%

- LBMA Gold AM – 10%

โดย Weight ที่ให้กับ Index แต่ละตัว ก็สะท้อนมาจากแผน SAA เพราะเราอยากจะรู้ว่าหากวัดเทียบกับพอร์ต SAA ที่ไม่ปรับสัดส่วน Overweight/Underweight อะไรเลยระหว่างทาง เราทำได้ดีแค่ไหน

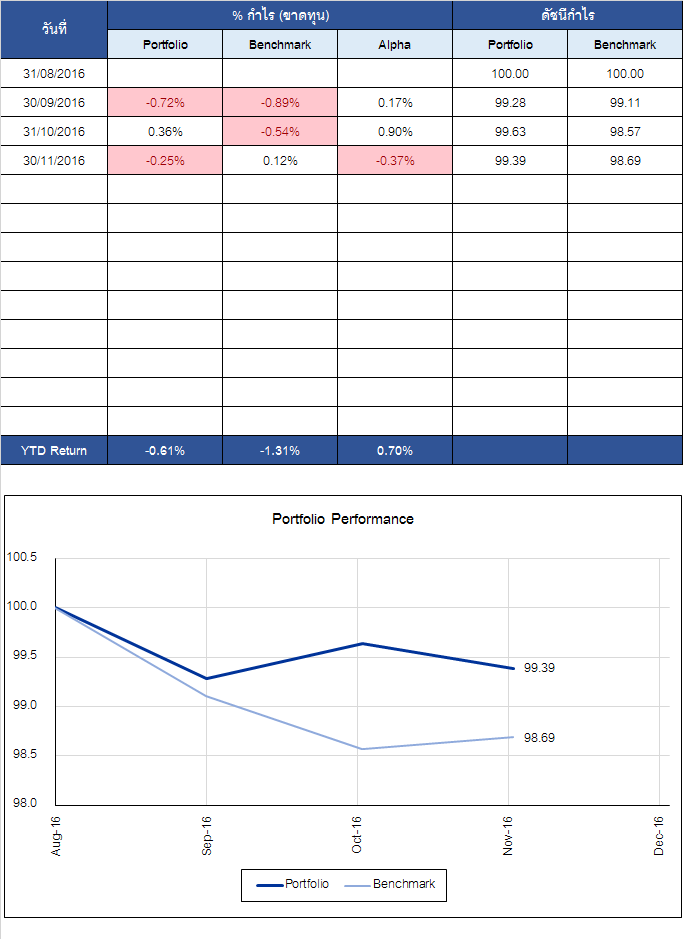

ซึ่งผลลัพธ์ของเดือนนี้ก็ถือว่าเฟล เพราะพอร์ตติดลบ -0.25% ในขณะที่ Benchmark ของพอร์ต +0.12% ถือว่าแพ้ให้ Benchmark ถึง -0.37% จะเห็นว่าผลงานเดือนนี้สวนทางกับ 2 เดือนก่อน เพราะเดือน ก.ย. และ ต.ค. นั้น พอร์ตชนะ Benchmark ทั้ง 2 เดือน

อย่างไรก็ตามเมื่อวัดตั้งแต่วันที่เริ่มลงทุน (Since Inception) เมื่อ 31 ส.ค. 59 จะเห็นว่าพอร์ตได้ผลตอบแทน -0.61% ขณะที่ Benchmark ได้ -1.31% ก็ยังชนะนิดๆ คือมี Alpha = +0.70% นั่นคือวัดแบบ Absolute ก็ถือว่าขาดทุน แต่วัดแบบ Relative ก็ยังพอไปวัดไปวาได้ เพราะต้องอย่าลืมว่าพอร์ตจริงเรามีค่าธรรมเนียมต่างๆ ด้วย แต่ Benchmark ไม่มี ดังนั้นการที่ Net ค่าธรรมเนียมแล้วยังชนะ ก็ควรได้รับความเห็นใจบ้าง… น๊า

ตรงนี้แหละ สมัยผมทำงานลูกค้าบางท่านก็ไม่เข้าใจ เพราะจะเอา Absolute ให้เป็นบวกตลอด แต่สำหรับการลงทุนในสินทรัพย์เสี่ยงมันยากจริงๆ ที่เราจะบวกได้ทุกเดือน หรือทุกปี ดังนั้น ก็อยากให้ลองมอง Relative เทียบกับ Benchmark ดูด้วยครับ เพราะถ้าระยะสั้นเราชนะ Benchmark ได้ ในระยะยาวถ้า Benchmark ได้กำไรเท่าไร ก็มีโอกาสที่เราจะได้กำไรมากกว่านั้นด้วย

วิเคราะห์องค์ประกอบผลตอบแทน (Performance Attribution)

เช่นเคย สิ่งที่เราอยากรู้ก็คือ แล้วเราแพ้หรือชนะเพราะอะไร จะได้นำข้อมูลนั้นไปปรับปรุงพอร์ตต่อไป ซึ่งเดือนนี้ก็วิเคราะห์ออกมาได้ดังนี้

ตารางนี้ก็เป็นตารางที่อธิบายด้วยการพิมพ์ยากเสมอ ดังนั้นอยากให้ลองกลับไปดู วีดีโอที่ผมพาอ่านตารางนี้ตอนเดือน ก.ย. ดู จะเข้าใจมากขึ้นนะครับ

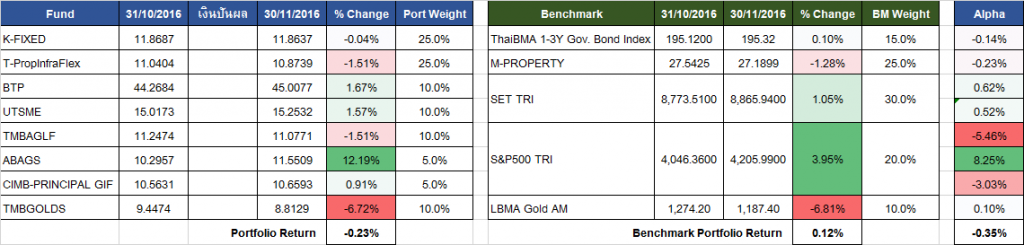

ระดับแรก ลองดูภาพใหญ่เรื่องของการจัดสรรสินทรัพย์ (Asset Allocation) ก่อน ลองดูที่ตาราง Benchmark ด้านขวานะครับ

เริ่มจากสินทรัพย์ที่เป็นบวกก่อน เดือนนี้หุ้นไทย (แทนด้วย SET TRI) และหุ้นต่างประเทศ (แทนด้วย S&P500 TRI) ให้ผลตอบแทนเป็นบวกทั้งคู่ ซึ่งหากดูในสัดส่วนสินทรัพย์ตาม Benchmark แล้ว เราควรจะมีหุ้นไทย 30% แต่ผมลงทุนจริงแค่ 20% ก็ถือว่าผิด ส่วนหุ้นต่างประเทศ เราควรจะมี 20% ซึ่งผมลงทุนจริงไป 20% เท่ากับ BM แล้ว ก็ไม่ถือว่าผิดอะไร

ส่วนสินทรัพย์ที่ให้ผลตอบแทนเป็นลบ หลักๆ คืออสังหา และ ทองคำนั้น ผมตัดสินใจลงทุนเท่ากับน้ำหนักตามแผนระยะยาว (Neutral Weight) ดังนั้น ก็จะขาดทุนพอๆ กับ Benchmark ซึ่งก็ไม่ถือว่าผิดอะไร ถ้าผิดคือผมดันไป Overweight พวกมัน

ระดับที่สอง คือเรื่องของการเลือกกอง (Fund Selection) ก็ให้ลัดไปดูที่คอลัมน์ขวาสุดที่เขียนว่า Alpha ทีละบรรทัด ซึ่งก็คือการเอาผลตอบแทนของกองทุน ลบกับ Benchmark ของมัน จะได้ผลลัพธ์ดังนี้

- K-FIXED แย่กว่า Benchmark (แต่มีนัยยะน้อยมากต่อพอร์ต)

- T-PropInfraFlex แย่กว่า Benchmark (แต่มีนัยยะน้อยมากต่อพอร์ต)

- BTP ดีกว่า Benchmark

- UTSME ดีกว่า Benchmark

- TMBAGLF แย่กว่า Benchmark แบบกลับทิศกลับทาง

เพราะ Benchmark เป็นหุ้นสหรัฐ แต่กองนี้เป็นหุ้นเอเชีย

เท่ากับว่าผมเลือก Region ผิด - ABAGS ดีกว่า Benchmark มากๆๆ เพราะ S&P500 TRI ขึ้น 3.95% แต่กองนี้บวกไป 12.19% ชนะกัน 3 เท่าตัวทีเดียว

- CIMB-PRINCIPAL GIF แย่กว่า Benchmark คือแม้จะกำไร แต่ก็กำไรน้อยกว่า S&P500 TRI

- TMBGOLDS พอๆ กับ Benchmark (เพราะมันเป็น Index Fund)

จะเห็นว่าการเซ็ท Benchmark ของกองทุนหุ้นต่างประเทศของผม เน้นแข่งกับ S&P500 TRI เท่านั้น เพราะมองว่าบริษัทใน S&P500 เป็น Global Company มีรายได้จากทั่วโลกในสัดส่วนที่สูง ซึ่งถ้าผมไม่อยากแพ้ Benchmark ตัวนี้ ผมก็แค่ลงทุนในกองทุน Index Fund ที่เลียนแบบดัชนี S&P500 ซะก็จบ แต่นี่เพราะผม “อินดี้” เอง เชื่อว่าตัวเองสามารถเลือกหุ้นประเทศอื่นที่ชนะดัชนีตัวนี้ได้ ผลคือเดือนนี้แพ้

ผมขอสรุปผลการวิเคราะห์ที่มาของผลตอบแทนโดยรวมๆ จากการวิเคราะห์ทั้งสองระดับ ดังนี้

- จุดพลาดใหญ่ๆ คือผมดัน Underweight หุ้นไทยในเดือนที่หุ้นไทยดี และดันแบ่งไปลงทุนหุ้นประเทศอื่นนอกจากสหรัฐฯ ในเดือนที่หุ้นสหรัฐฯดีโคตรๆ (บวก 3.95% ในเดือนเดียว ถือว่าดีผิดปกติมาก)

- กองที่ผมคิดว่าเลือกได้ดีในเดือนก่อนๆ คือ BTP และ UTSME เดือนนี้ก็ยังดีต่อเนื่อง (คือชนะ SET TRI) และเดือนนี้เรายังได้เห็นดาวเด่นที่ช่วยพอร์ตอย่าง ABAGS ซึ่งบวกชนะ S&P500 TRI แบบถล่มทลาย (ABAGS เป็นหุ้นเล็ก ส่วน S&P500 เป็นหุ้นใหญ่) ซึ่งถ้าใครได้เรียนในคอร์ส DIY Portfolio ผมได้อธิบายแล้วว่าทำไมผมถึงชอบกองหุ้นเล็กมากกว่า โดยเฉพาะถ้าจะลงทุนยาวๆ

อย่างไรก็ตาม ต้องเตือนว่า ผลการวิเคราะห์ข้างต้นนั้น เป็นของเดือนนี้เท่านั้น ควรกลับไปอ่านของเดือนก่อนๆ ดูด้วย จะเห็นพัฒนาการ และความดีต่อเนื่องหรือเลวต่อเนื่อง หรือสลับไปๆ มาๆ

ในความเป็นจริง ผมไม่ได้ให้น้ำหนักกับการวิเคราะห์รายเดือน แล้วปรับพอร์ตตามมันขนาดนั้น แต่ก็ติดตามแนวโน้มไปเรื่อยๆ ถ้าเห็นอะไรที่ห่วยชัดเจนต่อเนื่อง ก็ค่อยตัดสินใจปรับ อย่าลืมว่าทุกกองที่ลงไป ก่อนลงเราก็คัดสรรมาอย่างดีแล้ว และให้น้ำหนักกับระยะยาว ดังนั้นการที่มันพลาดไม่กี่เดือน คงไม่ใช่เหตุผลที่จะเอาออก

แล้วจะปรับพอร์ตยังไง

พอร์ตเดิมที่ลงไว้ ผมยังคงน้ำหนักเหมือนเดิมไปก่อน คือโดยรวมก็ยัง Underweight หุ้น แล้วพักเงินไว้ในตราสารหนี้ ส่วนหุ้นที่ Underweight ก็ยังเป็นหุ้นไทย (แผน SAA กำหนดว่าจะลงทุน 30% ปัจจุบันลงทุน 20%) ทั้งที่ลึกๆ ผมก็คิดว่าเศรษฐกิจไทยได้ผ่านจุดต่ำสุดไปแล้ว แต่มันยังแอบห่วงนิดๆ ว่าจะมีอะไรซ่อนอยู่อีก พอร์ตของลูกก็อยากจะตั้งการ์ดหนาเอาไว้ก่อน คือมีสินทรัพย์ปลอดภัยติดมือไว้มากพอสมควร (แผน SAA 15% ปัจจุบัน 25%)

เอาเป็นว่าถ้าดูไปอีกซักระยะ แล้วมันขึ้นไปก็จะไม่เสียดาย แต่ถ้าลงมาก็มีเงินให้เก็บของอยู่ กองที่จะเก็บก็คงเป็นกองเดิมๆ (BTP & UTSME) หรืออาจจะเก็บเป็นหุ้น ASEAN แทนเลยก็ได้ ตอนนี้ก็มีตามๆ ดูกอง B-ASEAN อยู่ครับ

แต่สิ่งที่ต้องตัดสินใจแน่นอนคือเงินใหม่ 5,000 บาทเดือนนี้ ว่าจะลงทุนอะไรดี ซึ่งผมตัดสินใจนำไปซื้อกองทุนชื่อ SCBUSSM หรือ SCB US Small Cap Equity Fund ซึ่งมีกองทุนหลัก (Master Fund) คือ Dimensional Funds PLC – US Small Companies Fund

ด้วยเหตุผลว่าหลังผลเลือกตั้งสหรัฐฯ ออกมา Flow ของเงินไหลกลับค่อนข้างมาก และ (เดาเอาว่า) อาจจะต่อเนื่อง เงินกลับไปคงยังไม่กล้าไปซื้อตราสารหนี้แน่ๆ เพราะถ้าเร็วๆ นี้ดอกเบี้ยขึ้น คนซื้อตราสารหนี้จะเจ็บตัว ดังนั้นหุ้นสหรัฐฯ ก็น่าจะเป็นปลายทางที่น่าสนใจกว่า อีกทั้งตัวเลขเศรษฐกิจภาพใหญ่ๆ ก็ถือว่าดี (ถ้าไม่ดี FED คงไม่ส่งสัญญาณว่าจะขึ้นดอกเบี้ย) ซึ่งผมก็เดาไม่ออกหรอกครับว่าเค้าจะขึ้นเมื่อไร มือไม่ถึงจริงๆ ในการวิเคราะห์ แค่เชื่อว่าตอนนี้อยู่ในระดับต่ำมากๆ ไม่ช้าก็เร็ว คงต้องขึ้น

และด้วยความที่มี Bias ชอบหุ้นเล็ก ก็อยากจะซื้อ ABAGS เพิ่ม แต่อนิจจาเงินไม่พอ เพราะกองนี้ต้องซื้อขั้นต่ำ 10,000 บาท ขณะที่เรามีแค่ 5,000 ครั้นจะรออีกเดือนเพื่อให้เงินครบหมื่น ก็กลัวมันวิ่งไปก่อน ก็เลยเอากอง SCBUSSM นี่แหละมาแทน เพราะลงทุนขั้นต่ำ 5,000 พอให้คนเบี้ยน้อยหอยน้อยได้ซื้อได้

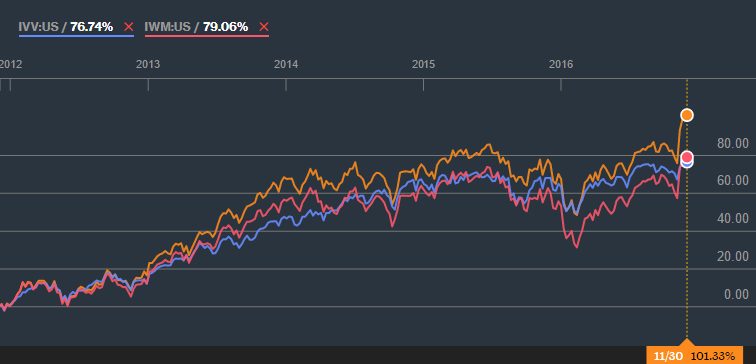

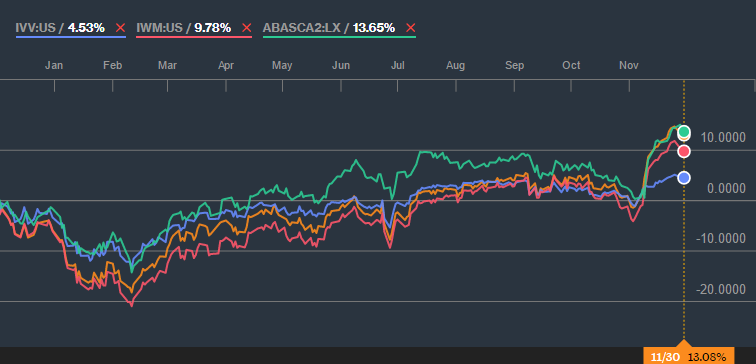

กอง SCBUSSM นี่ค่อนข้างใหม่ เพิ่งเริ่มกองเมื่อ 31 พ.ค. 59 ที่ผ่านมา ส่วนกองแม่ก็หาข้อมูลยากเหลือเกิน ก็ได้แค่พล๊อตกราฟฟรีในเว็บ Bloomberg ซึ่งพล๊อตได้แค่ 1 ปี กับ 5 ปีย้อนหลัง เทียบกับกองอื่นๆ มาให้ดู ดังนี้

- กองแม่ของ SCBUSSM คือเส้นสีส้มนะครับ

- ส่วนสีเขียวคือกองแม่ของ ABAGS

- สีแดง (IWM:US) คือกองทุนดัชนีเลียนแบบดัชนี Russell 2000 ซึ่งเป็นดัชนีหุ้นเล็กของสหรัฐฯ

- สีน้ำเงิน (IVV:US) คือกองทุนดัชนีเลียนแบบดัชนี S&P 500 ซึ่งเป็นดัชนีหุ้นใหญ่สหรัฐฯ

ย้อนหลัง 1 ปีกองแม่ของ SCBUSSM ได้พอๆ กับ ABAGS แต่เหมือนเพิ่งจะดีดขึ้นมาเยอะๆ ก็หลังเลือกตั้งนี่เอง แต่ยังไงเสียก็ชนะทั้ง S&P500 และ Russell 2000

ย้อนหลัง 5 ปี เส้นสีเขียวหายไป เพราะกองแม่ของ ABAGS ยังไม่ตั้ง ก็ได้แต่เทียบกับ S&P 500 และ Russell 2000 จะเห็นว่ากองแม่ของ SCBUSSM นี้ก็ชนะอยู่

ขอยืมเนื้อเพลงพี่ป้างว่า “พอดูรวมๆ แล้วมีเสน่ห์” มาเป็นบทสรุปในการเลือกกองแล้วกันนะครับ ว่าแล้วก็สั่งซื้อไปซะ สั่งกลางคืนวันที่ 1 ธ.ค. ก็จะมีผลเป็นการซื้อวันที่ 2 ธ.ค.

ไว้สิ้นเดือนมาติดตามกันต่อครับ ว่าพอร์ตจะเป็นยังไงต่อไป