Model Portfolio เดือน ม.ค. 60

ปี 2560 ผ่านไปแล้ว 1 เดือน และถือเป็นเดือนที่ 5 ของการลงทุนใน Model Port ของลูกสาวผม ว่าแล้วไปอัพเดทกันนิดนึงว่าเจ้าของพอร์ตโตไปถึงไหนแล้ว

ท่าทางเธอจะอยากกินไอติม แทนนมแม่ซะแล้ว ^__^

ปล. ท่านที่เพิ่งเข้ามาอ่านเดือนนี้เป็นเดือนแรก ถ้างงๆ ว่าอยู่ดีๆ ก็พูดถึงพอร์ตลูกสาว เรื่องมันเป็นยังไงมายังไง ขอให้กลับไปตั้งหลักที่ โพสนี้ ก่อนนะครับ

สถานะพอร์ต ณ 31 ม.ค. 60

ลำดับแรกดาวโหลดไฟล์ Excel ไปดูประกอบแบบชัดๆ ก่อน คลิ๊กที่นี่ ครับ

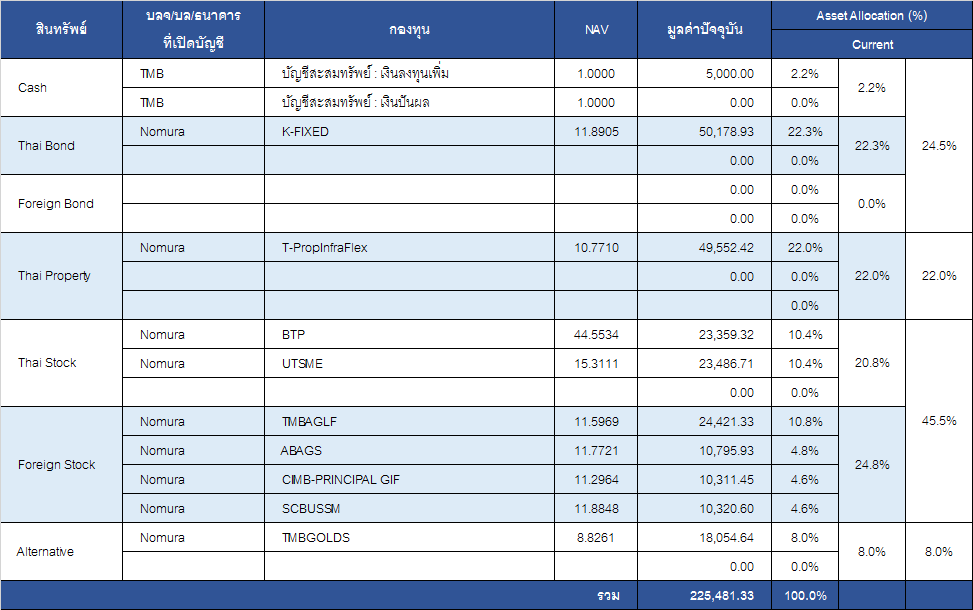

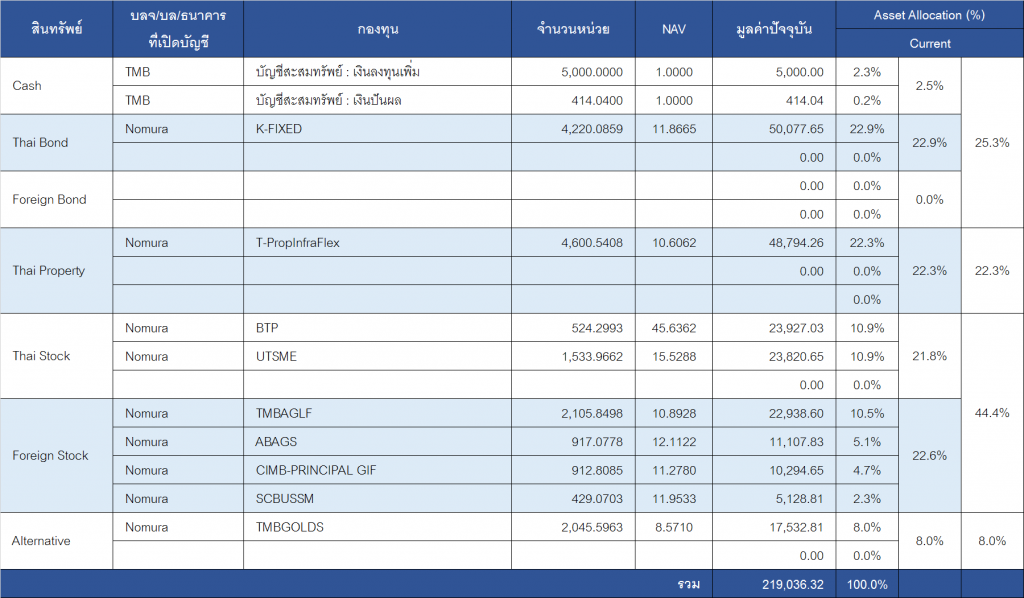

มูลค่าพอร์ต ณ 31 ม.ค. 60 อยู่ที่ 225,481.33 บาท โดยมูลค่านี้รวมเงินลงทุนใหม่ประจำเดือน ม.ค. 60 อีก 5,000 บาทเข้าไปด้วยแล้ว (จะเห็นยอดเงินนั้นแสดงอยู่ในช่อง Cash คิดเป็นสัดส่วนประมาณ 2.2% ของพอร์ต) ซึ่งในตอนท้ายเราก็ต้องตัดสินใจกันด้วยว่า เงินก้อนนี้จะลงทุนในกองทุนไหน

สัดส่วนการลงทุนปัจจุบันก็แบ่งเป็น

- เงินสด 2.2% / 0.0%

- ตราสารหนี้ไทย 22.3% / 7.5%

- ตราสารหนี้ต่างประเทศ 0.0% / 7.5%

- อสังหาริมทรัพย์ 22.0% / 25.0%

- หุ้นไทย 20.8% / 30.0%

- หุ้นต่างประเทศ 24.8% / 20.0%

- สินทรัพย์ทางเลือก 8.0% / 10.0%

ตัวเลขด้านหน้าคือน้ำหนักที่ลงทุนจริง ตัวเลขด้านหลังเครื่องหมาย “/” คือสัดส่วนตาม Strategic Asset Allocation (SAA) หรือแผนระยะยาว ซึ่งจะเห็นว่าปัจจุบัน Underweight หุ้นไทย และตราสารหนี้ต่างประเทศอยู่ น้ำหนักการลงทุนจึงไปบวมที่ตราสารหนี้ไทย เพราะพักเงินไว้ที่นี่

ข้อสังเกต พอร์ตปัจจุบัน ยังไม่ได้ลงทุนเต็มความเสี่ยงที่ตั้งใจไว้ เพราะมีเงินรออยู่ในตราสารหนี้ไทยถึง 22.3% (ประมาณ 50,000 บาท)

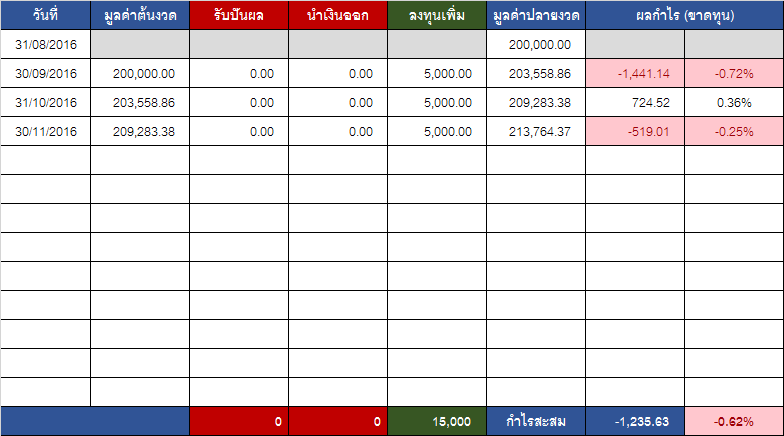

ผลกำไร/ขาดทุน

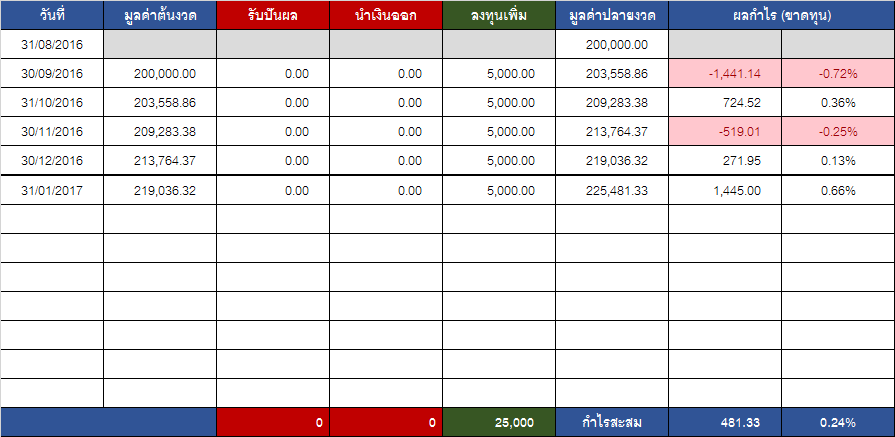

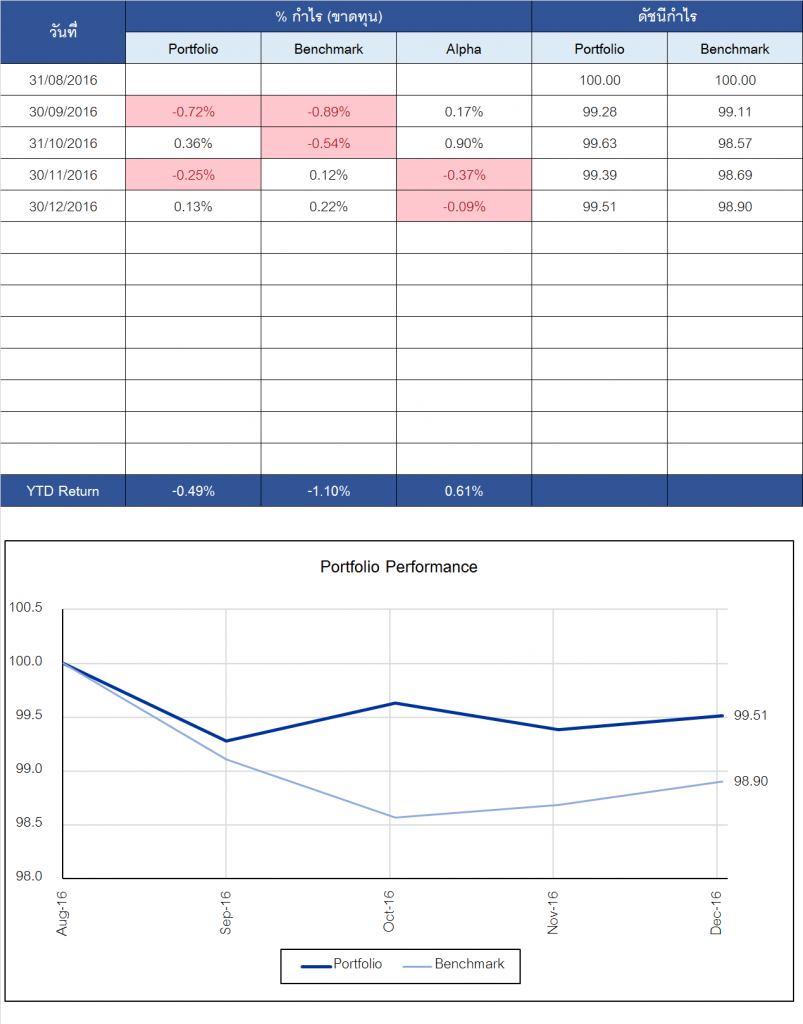

เดือนแรกของปี 2017 ถือเป็นเดือนที่ดีสำหรับสินทรัพย์ส่วนใหญ่ทั่วโลก เดือนนี้พอร์ตเลยได้กำไรมา 1,445 บาท หรือ +0.66%

ส่วนถ้านับตั้งแต่วันที่เริ่มลงทุน (Since Inception) เมื่อ 31 ส.ค. 59 ก็ถือเป็นเดือนแรกที่พอร์ตพลิกจากขาดทุนเป็นกำไร 481.33 บาท หรือ +0.24% (อ่านค่าตรงบรรทัดสุดท้ายของตาราง) ซึ่งก็หวังว่าเดือนต่อๆ ไปจะทำกำไรเพิ่มได้เรื่อยๆ (แม้มันจะคาดเดายากก็ตาม แต่ยังไงด้วยพอร์ตเสี่ยงกลางๆ ประมาณนี้ ถ้าพลาดก็พลาดไม่เยอะครับ)

ที่ตั้งใจอัพเดทพอร์ตให้เห็นทุกเดือน เพื่อที่จะให้ทุกท่านทราบด้วยว่า ในระหว่างเส้นทางการลงทุน เราจะได้เจอประสบการณ์แบบไหนบ้าง เพราะยังมีหลายคนเชื่อว่า จัดพอร์ตกระจายความเสี่ยงแล้ว มันไม่น่าจะขาดทุน ก็ต้องบอกว่า มันเป็นไปไม่ได้เลยที่จะไม่มีการขาดทุนในระยะสั้น เพราะมันจะมีแน่นอน แต่การกระจายความเสี่ยงมันช่วยให้ขาดทุนไม่มากเกินไป เพื่อให้เรามีกำลังใจถือลงทุนได้ต่อเนื่อง จนได้ผลตอบแทนที่ดีในระยะยาวต่างหาก (อยากให้อ่าน บทความนี้ เพิ่มเติมเรื่องการกระจายความเสี่ยงนะครับ)

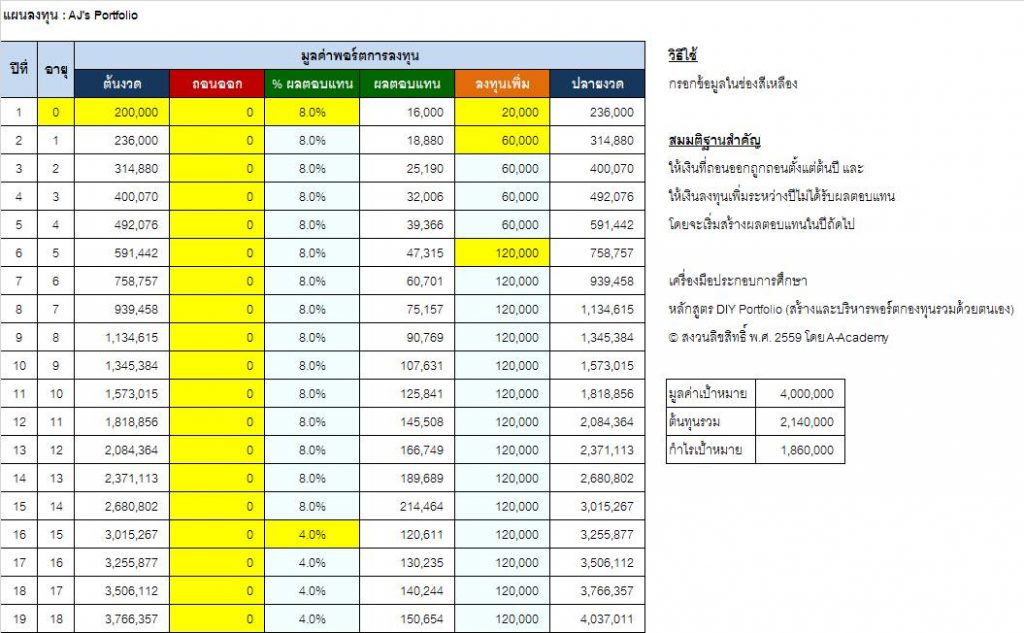

นอกจากผลกำไรขาดทุนที่ตารางนี้พยายามบอกกับเราแล้ว มันยังบอกด้วยว่า พอร์ตเราโตขึ้นจาก 2 แสนเมื่อเริ่มลงทุน เป็นประมาณ 2.25 แสนแล้วนะครับ เพราะต้องอย่าลืมด้วยว่าในแผนการลงทุนนี้ เราไม่ได้อาศัยเพียงผลตอบแทนในการทำให้เงินโต แต่เราอาศัยวินัยจากการออมเพิ่มด้วย

ผลการดำเนินงานที่ทำได้นั้นดีแค่ไหน (Benchmarking)

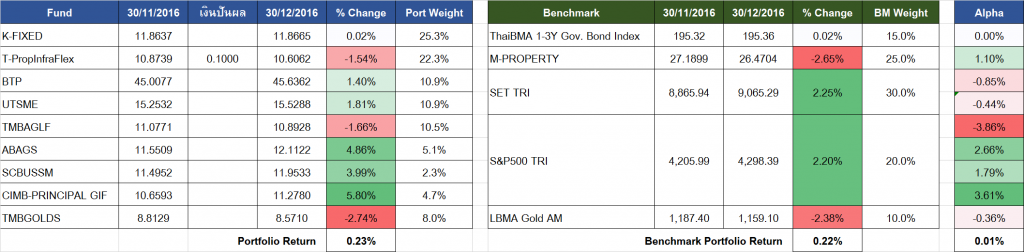

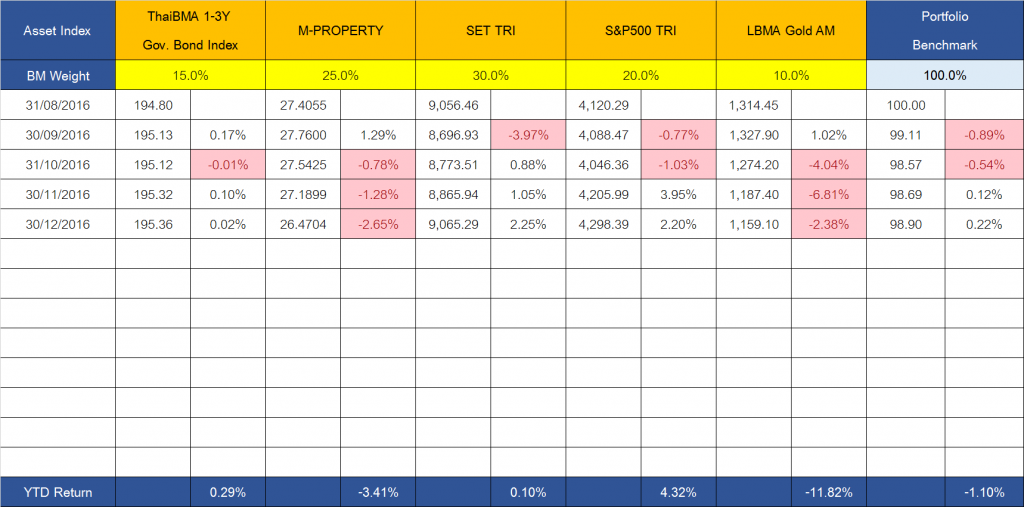

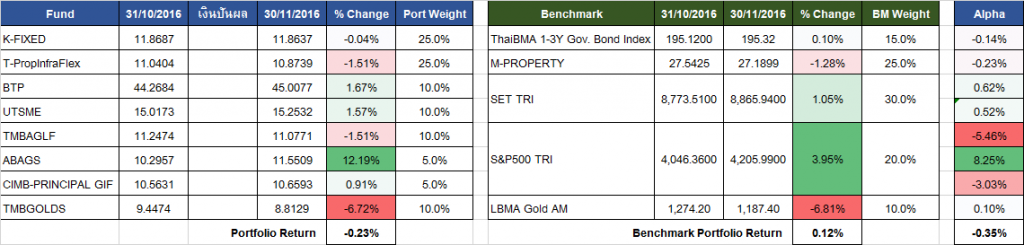

ในที่นี่ก็ต้องเทียบกับเกณฑ์มาตรฐาน (Benchmark) ที่เหมาะสมสักชุด ซึ่งกำหนดไว้แล้วใน Investment Policy Statement (IPS) คือ

- ThaiBMA 1-3Y Gov. Bond Index – 15%

- M-PROPERTY – 25%

- SET TRI – 30%

- S&P500 TRI – 20%

- LBMA Gold AM – 10%

โดย Weight ที่ให้กับ Index แต่ละตัว ก็สะท้อนมาจากแผน SAA เพราะเราอยากจะรู้ว่าหากวัดเทียบกับพอร์ต SAA ที่ไม่ปรับสัดส่วน Overweight/Underweight อะไรเลยระหว่างทาง เราทำได้ดีแค่ไหน

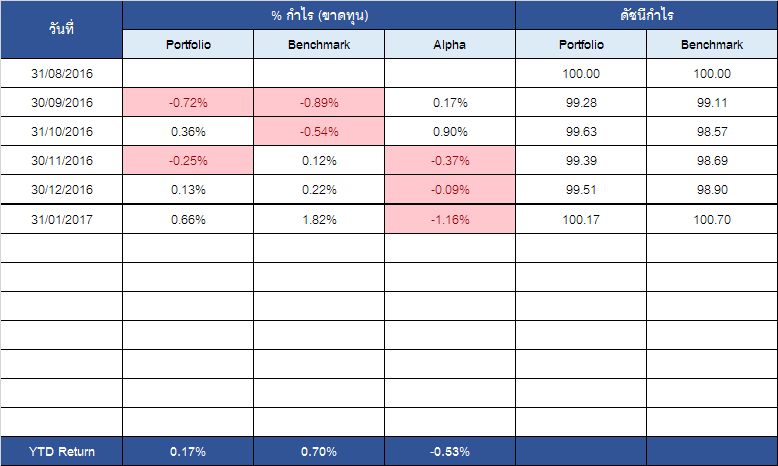

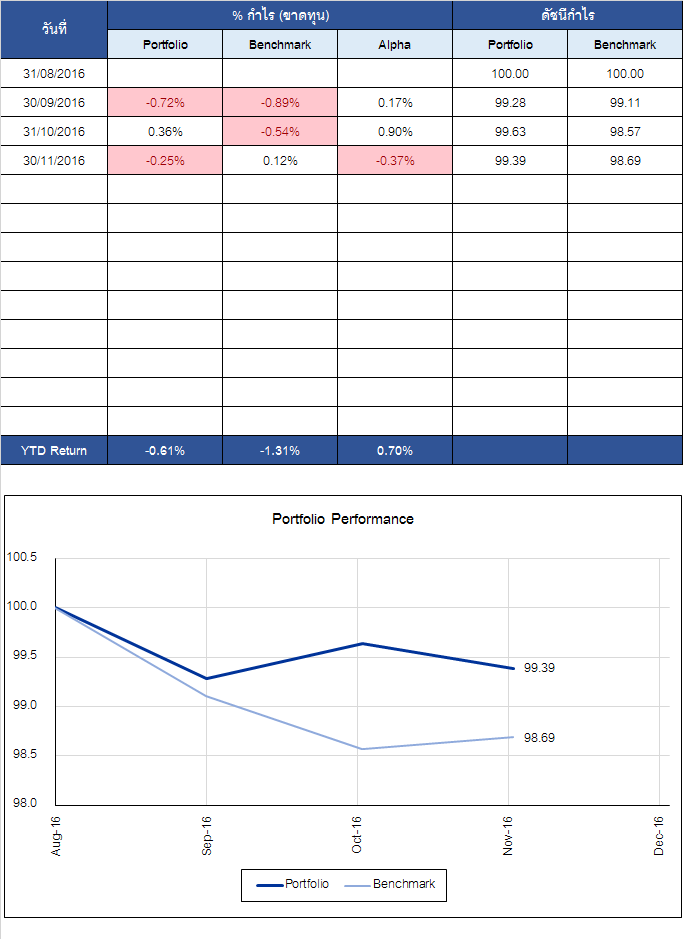

ซึ่งผลลัพธ์ของเดือนนี้ แม้จะมีกำไร +0.66% แต่ก็ถือว่าไม่ค่อยดี เพราะ Benchmark ของพอร์ต +1.82% ถือว่าแพ้ให้ Benchmark กระจุย คือแพ้มากึง -1.16% (มันเกิดจากอะไร เดี๋ยวรู้กันในหัวข้อถัดไป)

โดยเมื่อวัดตั้งแต่วันที่เริ่มลงทุน (Since Inception) เมื่อ 31 ส.ค. 59 จะเห็นว่าพอร์ตได้ผลตอบแทน +0.17% ขณะที่ Benchmark ได้ +0.70% ถือว่าผมบริหารได้แพ้ Benchmark อยู่ที่ -0.53%

จะเห็นว่าหากวัดแบบ Absolute พอร์ตมีกำไร +0.17% อาจจะมองว่าก็ยังดีที่มีกำไร แต่หากเทียบแบบ Relative กับเกณฑ์มาตรฐานที่ความเสี่ยงพอๆ กัน ก็ถือว่าทำได้ไม่ดี พูดง่ายๆ ว่า “มีกำไรแต่ไม่เก่ง”

ซึ่งมันก็สะสมการแพ้ การชนะมาเรื่อยๆ จากตารางจะเห็นว่า ก.ย. – ต.ค. 59 ชนะ ส่วน พ.ย. 59 – ม.ค. 60 แพ้ ผลลัพธ์ออกมาแบบนี้ก็ถือว่าไม่ค่อยดี เพราะถ้าตัดสินใจเองแล้วแพ้ การไม่ตัดสินใจ ก็ไม่ควรตัดสินใจแต่แรก

อย่างไรก็ตามหากดูละเอียดๆ จะพบว่าที่ผลตอบแทนตั้งแต่เริ่มลงทุน (Since Inception) แพ้ Benchmark นั้น มาแพ้เยอะๆ ก็เดือน ม.ค. 60 เดือนเดียวเลย มาดูกันซิว่ามันเกิดจากอะไร ?

วิเคราะห์องค์ประกอบผลตอบแทน (Performance Attribution)

ตารางนี้ก็เป็นตารางที่อธิบายด้วยการพิมพ์ค่อนยาก ดังนั้นอยากให้ลองกลับไปดู วีดีโอที่ผมพาอ่านตารางนี้ตอนเดือน ก.ย. ดู จะเข้าใจมากขึ้นนะครับ

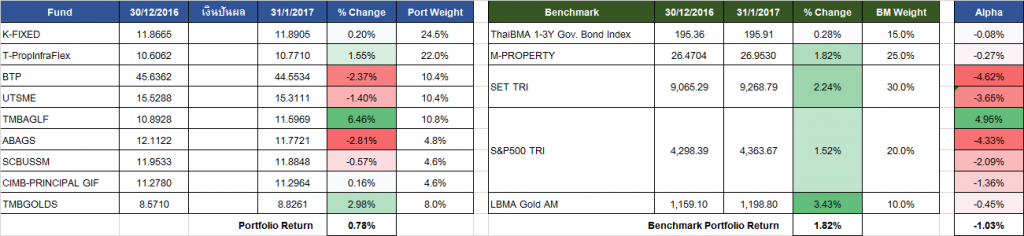

ระดับแรก ลองดูภาพใหญ่เรื่องของการจัดสรรสินทรัพย์ (Asset Allocation) ก่อน ลองดูที่ตาราง Benchmark ด้านขวานะครับ

เดือนนี้ทุกสินทรัพย์ใน Benchmark ต่างให้ผลตอบแทนเป็นบวกทั้งหมด

โดยเฉพาะหุ้นไทย (วัดโดย SET TRI) บวกมากถึง +2.24% ซึ่งหากดูน้ำหนักตาม Benchmark (BM Weight) ผมควรจะลงหุ้นไทย 30% ของพอร์ต แต่กลับตัดสินใจลงทุนจริง (ผ่านกอง BTP และ UTSME) เพียงประมาณ 20% เท่านั้น ก็ถือว่าเป็นการไป Underweight สินทรัพย์ที่ให้ผลตอบแทนดี ซึ่งถือเป็นเหตุผลหนึ่งที่ทำให้ผลตอบแทนโดยรวมของพอร์ต แพ้ Benchmark ในเดือนนี้

ส่วนหุ้นต่างประเทศ (วัดโดย S&P500 TRI) ซึ่งบวก +1.52% นั้น ตาม BM Weight ผมควรจะลงทุน 20% ของพอร์ต แต่ในความเป็นจริงตัดสินใจ Overweight ไปที่ 24.8% ของพอร์ต (ผ่านกอง TMBAGLF, ABAGS, SCBUSSM และ CIMB-PRINCIPAL GIF) การตัดสินใจนี้ในเดือนนี้ถือว่าถูกต้อง เพราะเป็นการ Overweight สินทรัพย์ที่ดีในเดือนที่ดี

เอ๊ะ แล้วทำไมมันถึงแพ้เยอะล่ะ ลองไปดูกันต่อในระดับที่สองซิ

ระดับที่สอง คือเรื่องของการเลือกกอง (Fund Selection) ก็ให้ลัดไปดูที่คอลัมน์ขวาสุดที่เขียนว่า Alpha ทีละบรรทัด ซึ่งก็คือการเอาผลตอบแทนของกองทุน ลบกับ Benchmark ของมัน จะได้ผลลัพธ์ดังนี้

- K-FIXED แย่กว่า Benchmark นิดหน่อย แต่มีนัยน้อยมาก

- T-PropInfraFlex แย่กว่า Benchmark

- BTP แย่กว่า Benchmark แบบสวนทางเลย (SET กำไร กองขาดทุน)

- UTSME ก็เช่นกัน แย่กว่า Benchmark แบบสวนทาง (SET กำไร กองขาดทุน)

- TMBAGLF ดีกว่า Benchmark มาก บวกมากถึง 6.46% ซึ่งถือว่าผมเลือก Region ถูก เพราะถ้าลง S&P500 จะบวกแค่ 1.52%

- ABAGS แย่กว่า Benchmark มาก แบบสวนทาง (S&P กำไร กองขาดทุน)

- SCBUSSM แย่กว่า Benchmark มาก แบบสวนทาง (S&P กำไร กองขาดทุน)

- CIMB-PRINCIPAL GIF แม้จะมีกำไร แต่ก็ถือว่าแย่กว่า Benchmark

- TMBGOLDS แพ้ Benchmark มากพอสมควร ซึ่งก็ยังงงๆ ว่าทำไมแพ้มากถึง -0.45% ทั้งๆ ที่เป็น Index Fund ทุกๆ เดือนก็ทำได้ใกล้มาตลอด

จะเห็นว่าเดือนนี้ กองที่เลือกทำผลงานได้แย่แบบผิดหูผิดตา จึงทำให้แม้ Asset หรือ Index ที่กองทุนนั้นพยายามจะเอาชนะ (ซึ่งเราใช้เป็น Benchmark) จะให้ผลตอบแทนเป็นบวกได้ค่อนข้างดี แต่เพราะกองที่เราเลือกทำได้ไม่ดี เราก็เลยไม่ได้ผลตอบแทนดีๆ ค่านั้นตามไปด้วย

ถือว่า “จัดสรรสินทรัพย์ได้ถูก แต่เลือกกองได้ผิด T_T“

อย่างไรก็ตาม ต้องเตือนว่า ผลการวิเคราะห์ข้างต้นนั้น เป็นของเดือนนี้เท่านั้น ควรกลับไปอ่านของเดือนก่อนๆ ดูด้วย จะเห็นพัฒนาการ

ในความเป็นจริง ผมไม่ได้ให้น้ำหนักกับการวิเคราะห์รายเดือน แล้วปรับพอร์ตตามมันขนาดนั้น แต่ก็ติดตามแนวโน้มไปเรื่อยๆ ถ้าเห็นอะไรที่ห่วยชัดเจนต่อเนื่อง ก็ค่อยตัดสินใจปรับ อย่าลืมว่าทุกกองที่ลงไป ก่อนลงเราก็คัดสรรมาอย่างดีแล้ว และให้น้ำหนักกับระยะยาว ดังนั้นการที่มันพลาดไม่กี่เดือน คงไม่ใช่เหตุผลที่จะเอาออก

แล้วจะปรับพอร์ตยังไง

เดือนนี้นอกจากเงิน 5,000 ที่ใส่เพิ่มเข้ามาใหม่ ผมตัดสินใจที่จะนำ “กระสุน” ที่พักรอไว้ใน K-FIXED ร่วม 50,000 บาท มาใช้ลงทุนด้วย โดยจะแบ่งมาก่อน 15,000 บาท หรือประมาณ 6.7% ของพอร์ต รวมทั้งสิ้นเดือนนี้ มีเงินที่จะนำไปลงทุนทั้งสิ้น 20,000 บาท โดยจะลงทุนในสินทรัพย์และกองทุนต่อไปนี้

- หุ้นไทย 10,000 บาท โดยใช้กองเดิมที่เคยเลือกไว้ได้แก่ BTP 5,000 บาท และ UTSME อีก 5,000 บาท เพราะโดยส่วนตัวยังเชื่อว่าสองกองนี้ยังเป็นกองที่ใช้ได้ เป็นตัวแทนหุ้นใหญ่ และ หุ้นเล็กที่น่าจะดีในระยะยาว

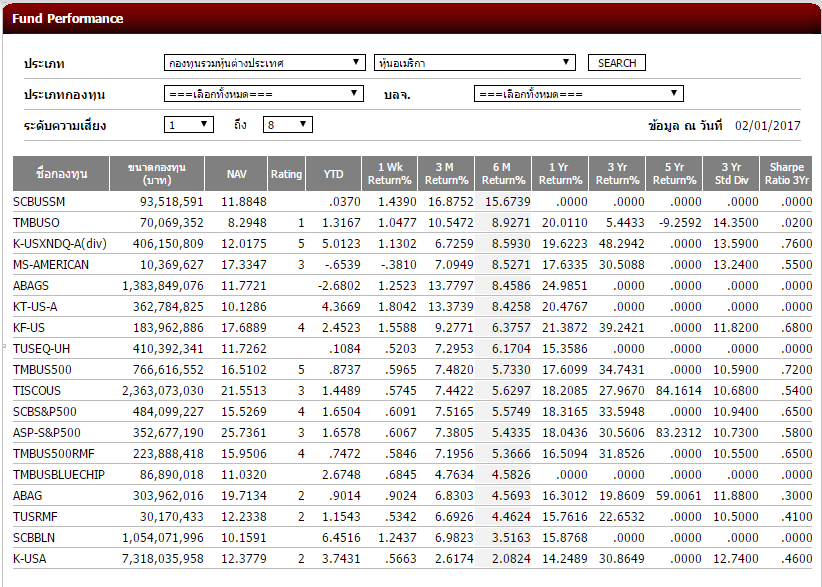

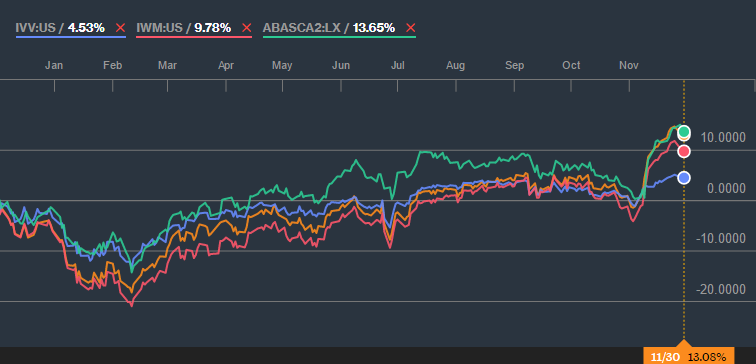

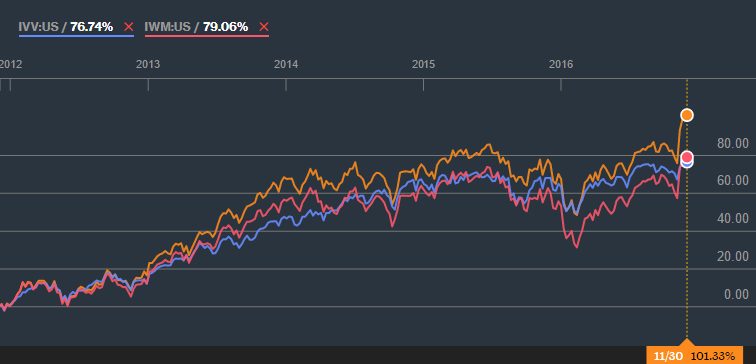

- หุ้นสหรัฐฯ ผ่านกองทุน SCBUSSM อีก 10,000 บาท ซึ่งสำหรับกองนี้ในช่วง 3 เดือน 6 เดือนที่ผ่านมาก็ถือเป็นกองหุ้นเล็กในสหรัฐฯ ที่ให้ผลตอบแทนดีที่สุดแล้ว ตามตารางด้านล่างนี้ (ที่มา : จากหน้าจอ Fund Performance ของระบบซื้อขายกองทุนของ Nomura)

เหตุผลที่เลือกหุ้นไทยและหุ้นสหรัฐฯ นั้น ส่วนหลักก็เป็นการตัดสินใจแบบ Trend Following เนื่องจากแนวโน้มราคายังอยู่ในทิศทางขาขึ้นต่อเนื่อง สำหรับหุ้นไทยก็ขึ้นมาทดสอบแถวๆ 1600 จุดแล้ว ถ้ายังขึ้นต่ออีกไปจนถึง 1650 ก็จะถือว่าเป็นการเบรกจุดสูงสุดเดิมเมื่อ พ.ค. 2013 หากทำได้จริง ตามแนวคิดแบบ Trend Following ก็น่าจะเห็นหุ้นไทยขึ้นต่อได้

ส่วนเหตุผลเชิงปัจจัยพื้นฐานก็มีประกอบด้วย สำหรับหุ้นไทย เช่น การเบิกจ่ายเงินเพื่อลงทุนโครงสร้างพื้นฐานกันหนักๆ ในปีนี้ ราคาสินค้าเกษตรที่ดีขึ้น การปรับโครงสร้างภาษีเงินได้บุคคลธรรมดา (คนมีกำลังซื้อมากขึ้น)

ส่วนสำหรับหุ้นสหรัฐฯ นั้น แม้จะตกใจกับสิ่งที่ทรัมป์ทำหลายๆ อย่าง แต่ผมคิดว่าเพียงมาตรการลดภาษีนิติบุคคล ก็น่าจะช่วยให้ กำไรของบริษัทจดทะเบียนในสหรัฐฯ ดีขึ้นอย่างมากแล้ว และหากเชื่อว่าราคาหุ้นปรับขึ้นตามกำไร ก็มีสิทธิ์เห็นหุ้นสหรัฐฯ ไปต่อได้อีก

ในการทำรายการนั้น เนื่องจากผมมีเงินที่พร้อมลงทุนเลย 5,000 บาท และอีก 15,000 ต้องรอขาย K-FIXED ออกมาก่อน จึงจะทำการซื้อกองที่ตั้งใจซึ่งอยู่ต่าง บลจ. ได้ (ระบบของ Nomura ไม่สามารถสับเปลี่ยนกองข้าม บลจ. ได้ ต้องขายออกมาเป็นเงินสด แล้วค่อยสั่งซื้อเข้าไปใหม่)

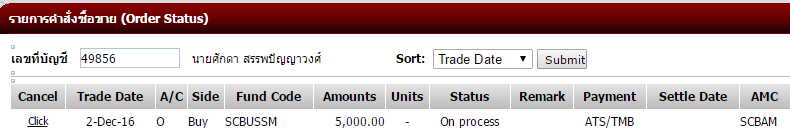

ดังนั้น ผมจึงทำการสั่งซื้อและขายกองทุนดังรายการต่อไปนี้

รายการแรก สั่งซื้อ BTP เลยทันที 5,000 บาท โดยมี Trade Date เป็นวันที่ 2 ก.พ. ถือเป็นการซื้อโดยใช้เงินใหม่ที่เติมเข้ามาในเดือนนี้

รายการที่สอง สั่งขาย K-FIXED ยอด 15,000 บาท ระบบของ Nomura แสดงในว่าจะได้เงินเข้าบัญชีออมทรัพย์ในวันที่ 6 ก.พ. (แสดงในคอลัมน์ Settle Date)

รายการที่สาม และ สี่ ผมสั่งซื้อ SCBUSSM ยอด 10,000 บาท และ UTSME ยอด 5,000 บาท โดยเป็นการทำรายการล่วงหน้า (Standing Order) ให้มีผล (Trade Date) เป็นวันที่ 6 ก.พ. ซึ่งเป็นวันที่รับเงินค่าขายจาก K-FIXED พอดี นั่นคือพอเงินเข้าช่วงกลางวันปุ๊บ ช่วงเย็นเงินก็จะตัดไปลงทุนปั๊บ

ที่ผมทำแบบนี้เพราะพอร์ตนี้ตั้งใจจะไม่ดูมันใกล้ชิด จะดูและปรับซักเดือนละครั้งก็พอ ดังนั้นจึงขี้เกียจมาทำรายการหลายครั้ง เพราะถ้าต้องรอขาย K-FIXED ก่อน แล้วค่อยมาสั่งซื้อกองอื่นอาจจะลืมก็ได้ ก็สั่งมันล่วงหน้านี่ล่ะ ถือเป็นการประยุกต์การสับเปลี่ยนกองข้าม บลจ. ไปโดยปริยายครับ