พอร์ตสาธิต เดือน พ.ย. 62

กลับมาพบกับสรุปพอร์ตสาธิตประจำเดือน พ.ย. 62 กันนะครับ

พอร์ตสาธิตนี้จัดทำขึ้น โดยมีวัตถุประสงค์คือ

- เป็นพอร์ตสำหรับการศึกษาเรียนรู้อย่างต่อเนื่อง

ของผู้เข้าสัมมนา DIY Portfolio กับ A-Academy

(ดังนั้นถ้าบางท่านอ่านไม่รู้เรื่อง ส่วนหนึ่งอาจเพราะเนื้อหาเหล่านี้

ผมสอนไว้ในหลักสูตร DIY ซึ่งไม่ได้มีวิดีโอให้ดูใน YouTube นะครับ)

- เป็นพอร์ตที่ตั้งใจจะสาธิตการตัดสินใจลงทุนแบบ Active ในหลายๆ มิติ เช่น Tactical Asset Allocation และ Fund Selection โดยพร้อมรับความเสี่ยงกรณีที่มีการตัดสินใจผิดพลาด (พอร์ตหลักอื่นๆ ของผม รวมทั้งพอร์ตของลูกค้า Avenger Planner ส่วนใหญ่ ก็ไม่ได้ตัดสินใจ Active ลักษณะเดียวกันกับพอร์ตนี้)

- เป็นพอร์ตการลงทุนจริงของลูกสาวผม

สำหรับเป็นทุนการศึกษาในอีกประมาณ 18 ปีข้างหน้า

ตามแผนที่เขียนไว้ใน หน้านี้

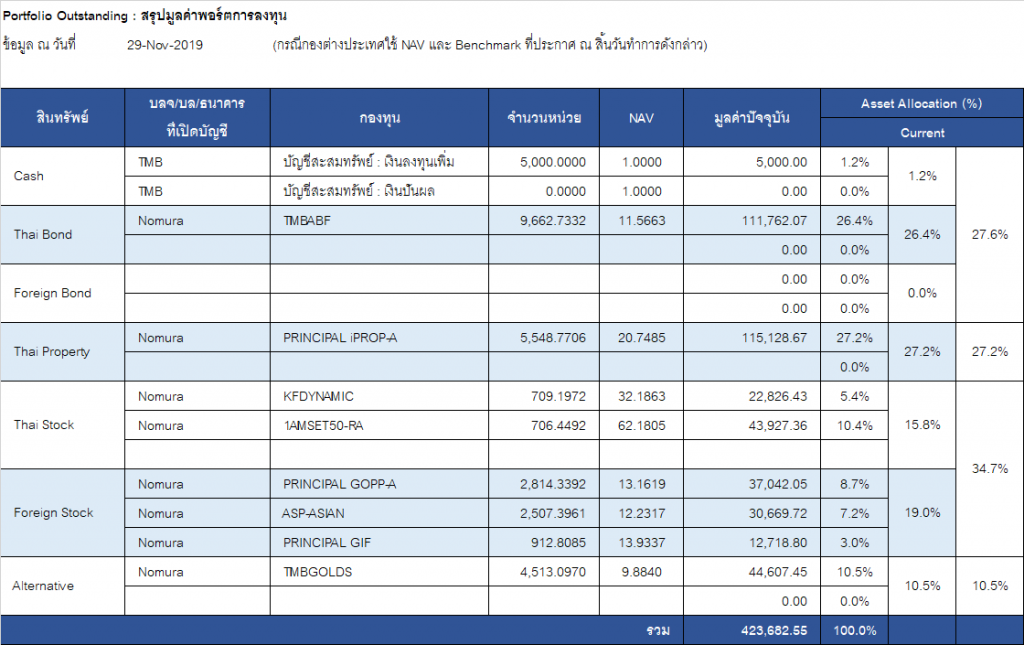

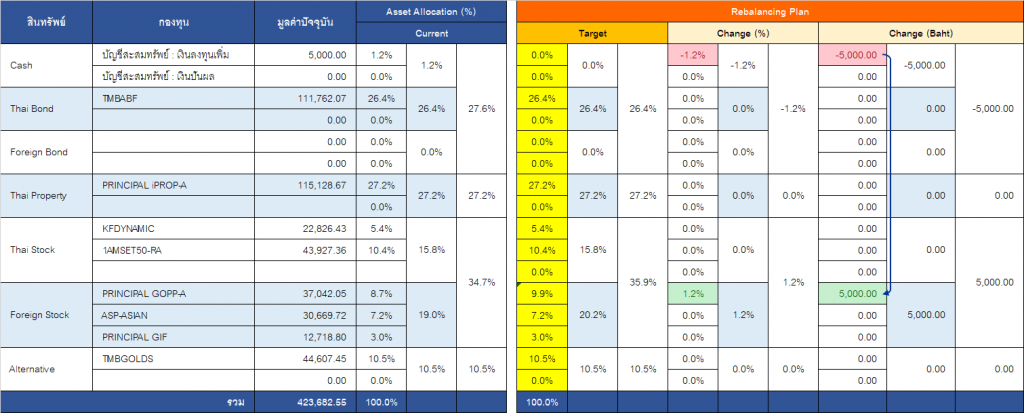

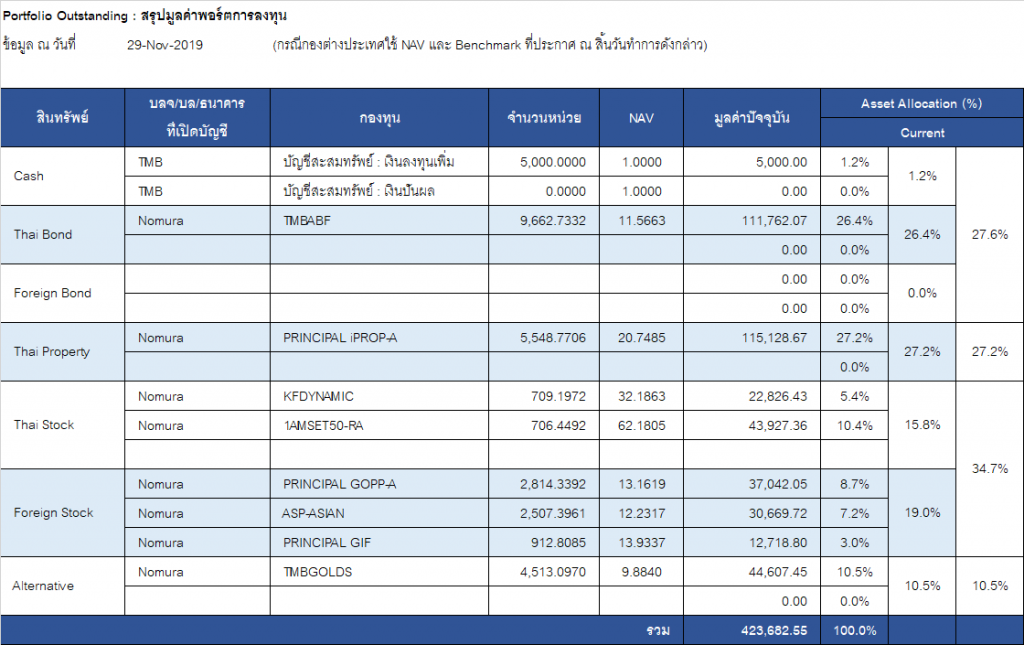

สถานะพอร์ต ณ 29 พ.ย. 62

ทุกท่านสามารถดาวโหลดไฟล์สรุปพอร์ตในรูปแบบ Excel ของเดือนนี้ ไปศึกษาอย่างละเอียดโดย คลิ๊กที่ลิ้งค์นี้ ครับ

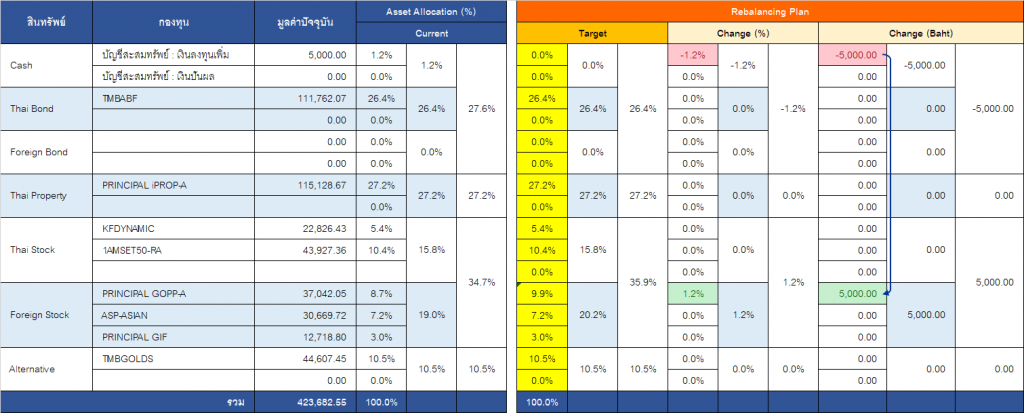

- เดือนนี้พอร์ตมีมูลค่า 423,682.55 บาท

(รวมเงินลงทุนใหม่ประจำเดือน 5,000 บาทแล้ว)

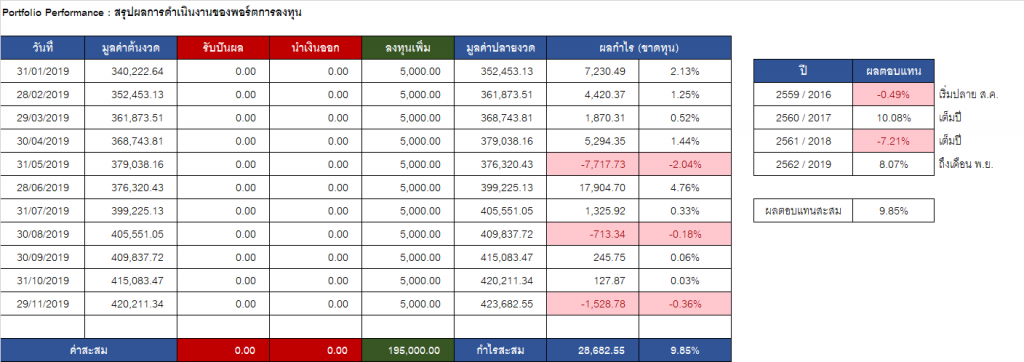

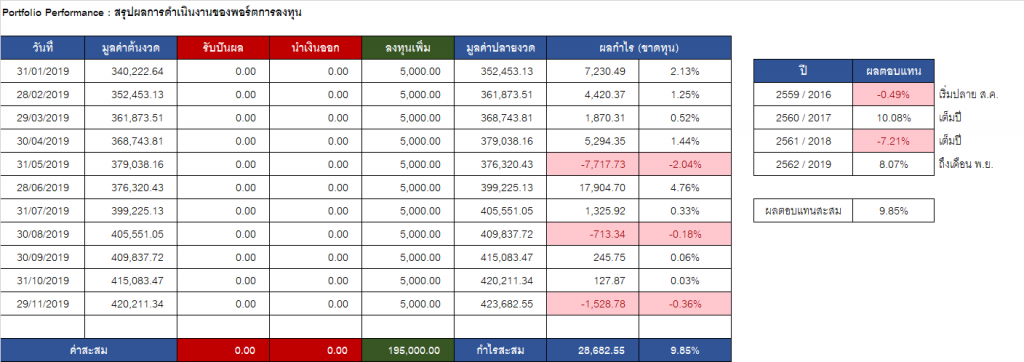

- เดือน พ.ย. 62 ขาดทุน เท่ากับ -1,528.78 บาท หรือ -0.36%

- ตั้งแต่ต้นปี 62 (11 เดือน) กำไร เท่ากับ 28,459.91 บาท หรือ +8.07%

- วัดผลเทียบ Benchmark เดือน พ.ย. 62

พอร์ต -0.36% vs BM -0.40% ชนะ Benchmark อยู่ +0.04%

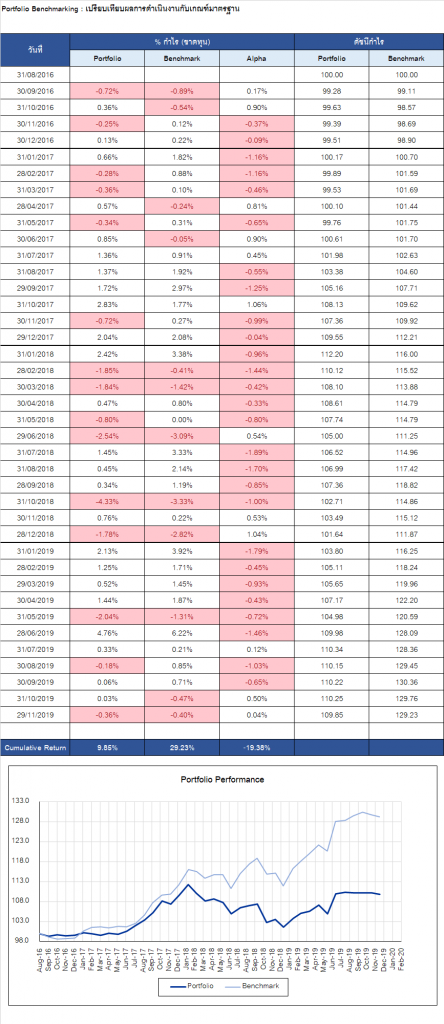

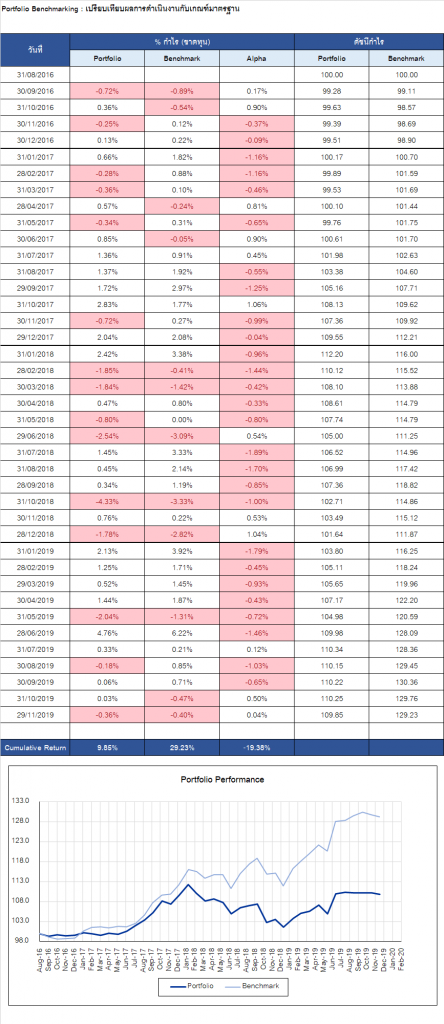

- วัดผลเทียบ Benchmark ตั้งแต่เริ่มลงทุน (ส.ค. 59)

พอร์ต +9.85% vs BM +29.23% แพ้เท่ากับ -19.38%

หากพิจารณาตั้งแต่เริ่มลงทุน จะถือเป็นการแพ้สะสมที่สูงมาก ซึ่งก็เกิดจากเหตุผลหลักๆ คือ

- เลือกกองทุนผิด (Selection)

- ปรับพอร์ตระยะสั้น-กลางผิด (TAA)

- เสียค่าธรรมเนียมในการซื้อขาย และค่าบริหารกองทุน

- การเลือก Benchmark ที่ไม่เหมาะสม (ปัจจุบันแก้ไขให้เหมาะสมแล้ว ตั้งแต่ต้นปี 2019 เป็นต้นมา)

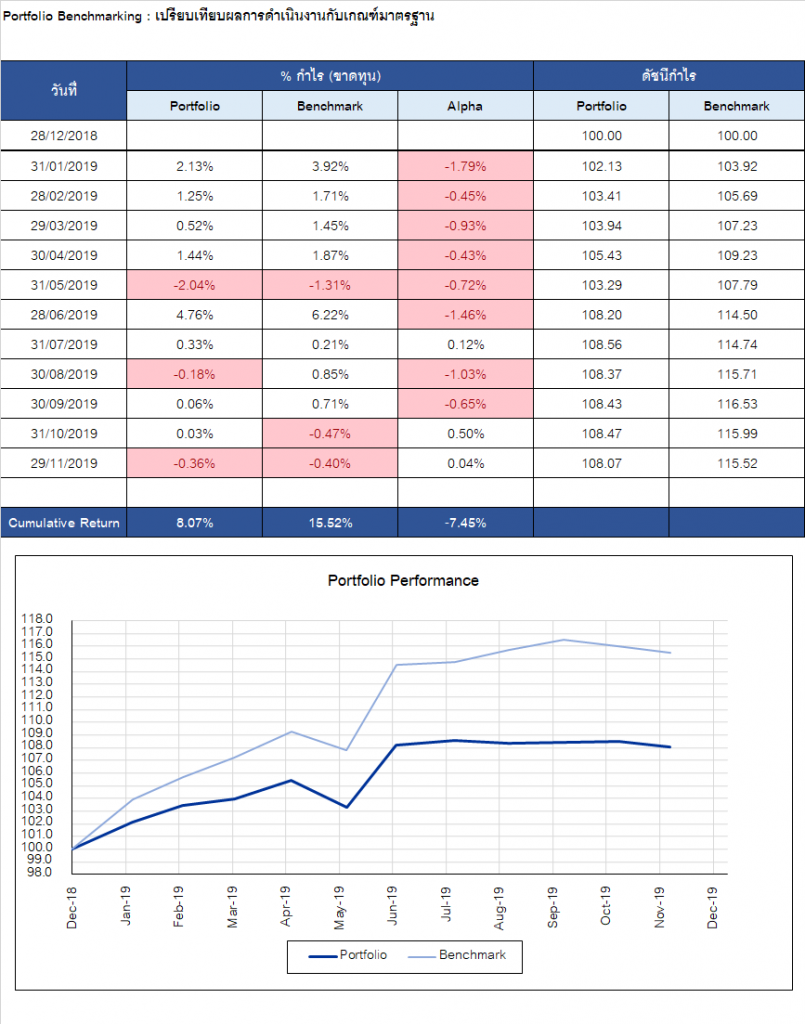

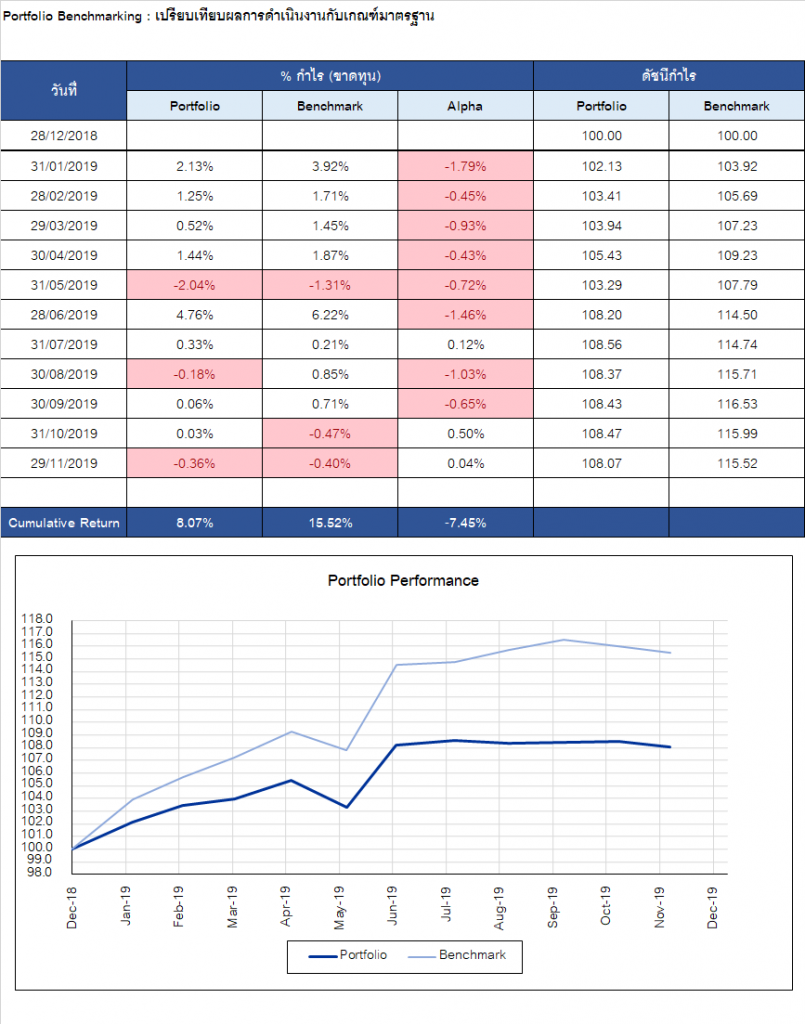

ในส่วนของ Benchmark นั้น หากล้างผลการแพ้ชนะในปีเก่าๆ ทิ้งไป เหลือไว้แค่ปี 2019 ก็จะดูเข้าใจง่ายขึ้น ดังรูปด้านล่าง

นั่นคือตั้งแต่ต้นปีมานี้ BM กำไร +15.52% แต่พอร์ตกำไรแค่ +8.07% แพ้อยู่ -7.45%

สาเหตุของการแพ้ BM เดือนล่าสุดคืออะไร ในหัวข้อต่อไป จะมีคำตอบให้ครับ

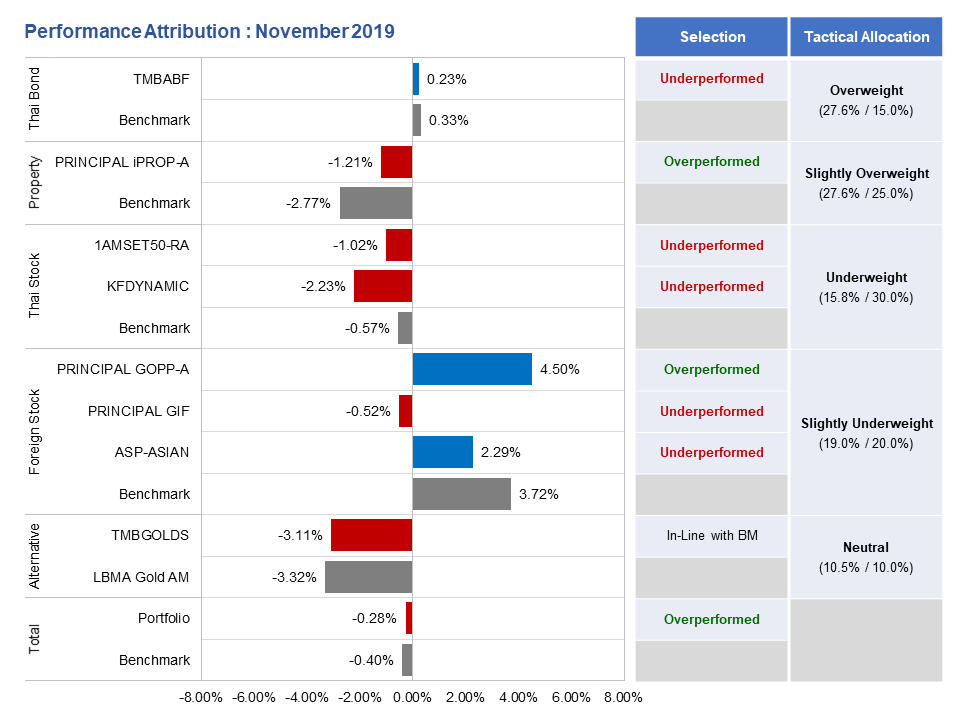

วิเคราะห์องค์ประกอบของผลตอบแทนเดือน ต.ค. 62

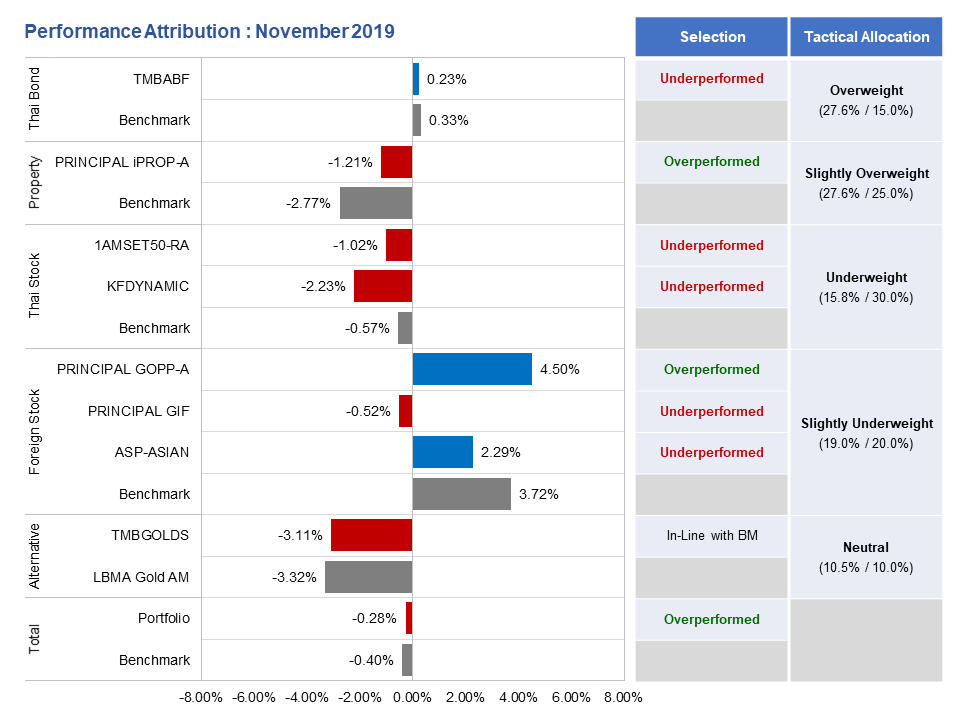

จากกราฟ Performance Attribution (อย่างง่าย) ด้านบน เราสามารถวิเคราะห์ดูสาเหตุได้ครับ ว่าสาเหตุของการที่พอร์ตแพ้ BM ในเดือนนี้นั้น เกิดจากอะไร

- ระดับ Tactical Asset Allocation (TAA)

- ระดับนี้เราจะยังไม่ดูกอง แต่ดูที่ระดับ Asset ก่อน โดยเดือนนี้อสังหาไทย และ หุ้นไทยยังปรับตัวลงต่อเนื่องจากเดือนที่แล้ว ตามมาด้วยทองคำที่ลงมาค่อนข้างแรง จะมีเพียงหุ้นต่างประเทศที่บวกค่อนข้างสูง

- สรุปผลตอบแทนของแต่ละสินทรัพย์ในเดือน พ.ย. 62 เป็นดังนี้

- ตราสารหนี้ไทย +0.33%

- อสังหาไทย -2.77%

- หุ้นไทย -0.57%

- หุ้นต่างประเทศ +3.72%

- ทองคำ -3.32%

- ซึ่งในเดือน พ.ย. 62 ผมมีการ Underweight หุ้นไทยไว้ค่อนข้างเยอะ (Actual 15.8% vs Target 30.0%) ก็ถือว่าทำได้ถูกต้อง เพราะหุ้นไทยตกต่อเนื่องมาหลายเดือนแล้ว

- ส่วนที่ถือว่าทำได้ผิดเล็กน้อย ก็คือการที่ยัง Overweight อสังหาอยู่นิดๆ (Actual 27.6% vs Target 25.0%)

- ส่วนสินทรัพย์อื่นๆ ที่มีสัดส่วนการลงทุนใกล้เคียงแผน คือ Neutral Weight เราจะไม่นำมาตีความด้วยนะครับ เพราะถือว่า ไม่ได้ Take Active Decision ในส่วนของสินทรัพย์นั้นๆ แค่ลงทุนไปตามแผนปกติ

- โดยสรุปในระดับของ TAA เดือนนี้ ผมคิดว่าทำได้กลางๆ คือมีทั้งถูกและ ผิด หักล้างกันไป

2. ระดับ Fund Selection

- ในระดับนี้เราจะเจาะเข้ามาดูกองที่เลือกไว้กันว่า เมื่อเทียบกับ Asset BM แล้ว กองทำได้ดีร้ายอย่างไร

- หากอ่านที่คอลัมน์ Selection จะเห็นว่าเดือนนี้มีกองที่ Overperformed ตัว Asset BM อยู่ 2 กองคือ PRINCIPAL iPROP-A และ PRINCIPAL GOPP-A

- ขณะที่มีกองที่ Underperformed อยู่ 5 กอง ซึ่งแปลว่าแพ้มากกว่าชนะ

ซึ่งกองที่แพ้นั้นหลักๆ ก็แพ้เพราะเหตุผลต่อไปนี้

- หุ้นไทย

ผมยังคงมี KFDYNAMIC ซึ่งลงทุนในหุ้นขนาดกลางอยู่ ซึ่งในช่วงที่ผ่านมา หุ้นขนาดกลางก็ยังไม่ Perform เทียบหุ้นขนาดใหญ่เท่าไรนัก และตัวกอง KFDYNAMIC เอง ฝีมือก็เริ่มแผ่ว ซึ่งผมจะรอดูอีกสักพักว่าจะต้องเปลี่ยนกองหรือไม่

- หุ้นต่างประเทศ

กอง PRINCIPAL GIF ซึ่งลงทุนในหุ้น Global Infrastructure ทั่วโลกให้ผลตอบแทนเป็นลบ ทั้งๆ ที่หุ้นโลกปรับขึ้นแรง นั่นก็เพราะ ตลาดฝั่ง DM ปรับตัวเข้าสู่โหมด Risk On มากขึ้น หุ้นกลุ่ม Defensive อย่าง Global Infrastructure จึงถูกขายออก เพื่อมาลงทุนในหุ้นกลุ่มอื่นแทนขณะที่กอง ASP-ASIAN แม้จะบวก แต่ก็ยังบวกไม่เท่าหุ้นในฝั่ง DM นั่นเพราะมีหุ้นจีนถ่วงอยู่ค่อนข้างมาก ซึ่งตลาดเอเชียยังมีเรื่องวุ่นวายอยู่มากหน่อย เช่น เรื่องการประท้วงในฮ่องกงเป็นต้น

ซึ่งต้องขอ Remark ไว้ตัวใหญ่ๆ ว่า นี่เป็นเพียงการอ่านผลรายเดือน ซึ่งก็สะท้อนแค่สิ่งที่เพิ่งเกิดขึ้นช่วงสั้นๆ เท่านั้น ผมนำมันมาใช้ตัดสินใจบ้างก็เพียงเล็กน้อย ส่วนในการตัดสินใจปรับพอร์ต จะใช้การประเมินภาพรวมถึงสิ่งที่ผมคิดว่าน่าจะเหมาะสมสำหรับอนาคตที่กำลังจะมาถึง

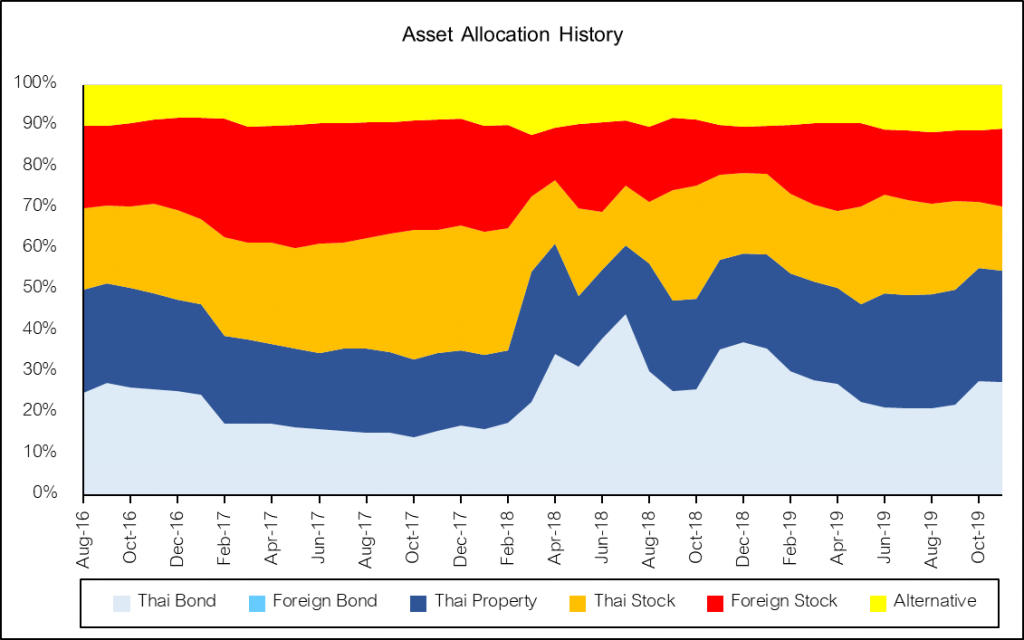

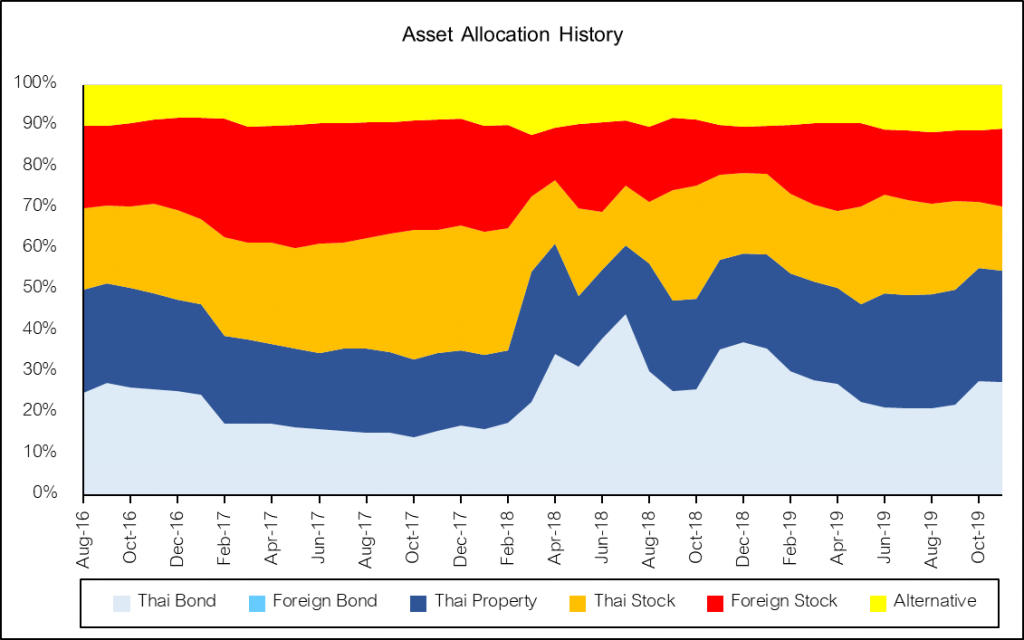

สรุปการปรับพอร์ตเดือนนี้

ตั้งแต่เดือน มิ.ย. 62 ที่ผ่านมา ผมตัดสินใจคงพอร์ตไว้ ในสถานะ Underweight หุ้น ทั้งไทยและต่างประเทศ เนื่องจากสถานการณ์ต่างๆ โดยเฉพาะฝั่งที่เกี่ยวกับปัจจัยพื้นฐานนั้นดูไม่ค่อยดี

จากนั้นเมื่อมีการผ่อนคลายเรื่องนโยบายการเงิน ด้วยการดำเนินนโยบายคล้ายๆ QE ออกมาจากฝั่งธนาคารกลางสหรัฐฯ ในช่วงเดือน ต.ค. ที่ผ่านมา

ผมก็เริ่มปรับสัดส่วนหุ้นต่างประเทศให้เข้าสู่ Neutral Weight หรือระดับปกติมากขึ้น เพราะมองว่าน่าจะได้ประโยชน์บ้าง แต่คงไม่ปรับไปจนถึงขั้น Overweight เพราะแม้อารมณ์ตลาดจะดีขึ้น แต่ Valuation ของหุ้นต่างประเทศก็ไม่ได้อยู่ในระดับที่ถูกแล้ว

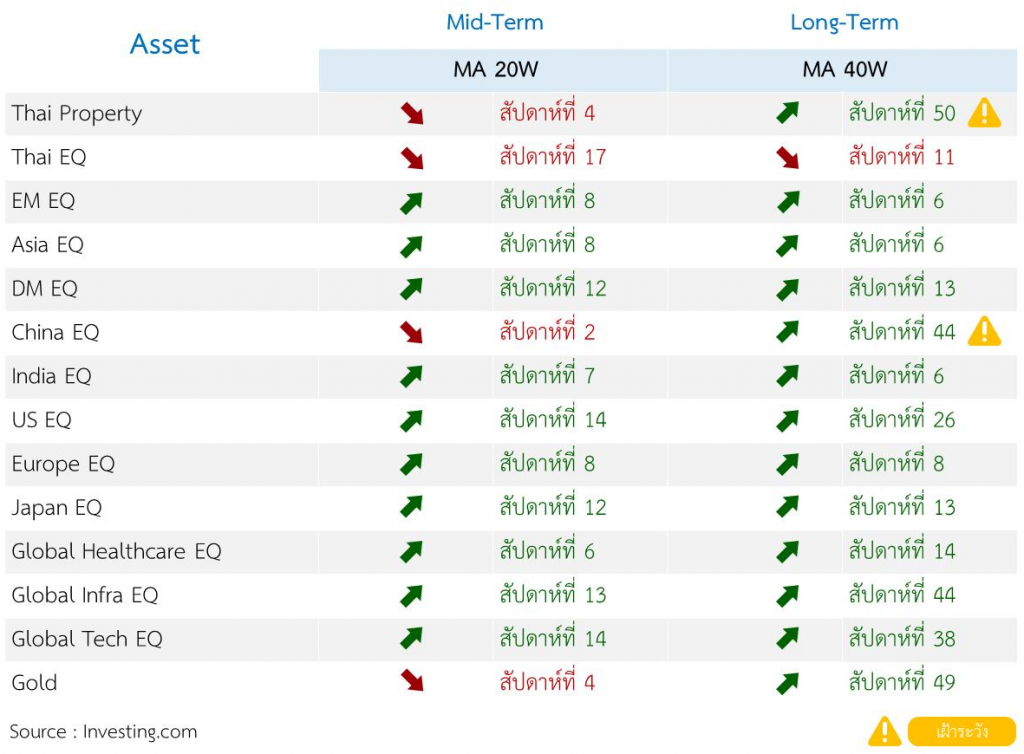

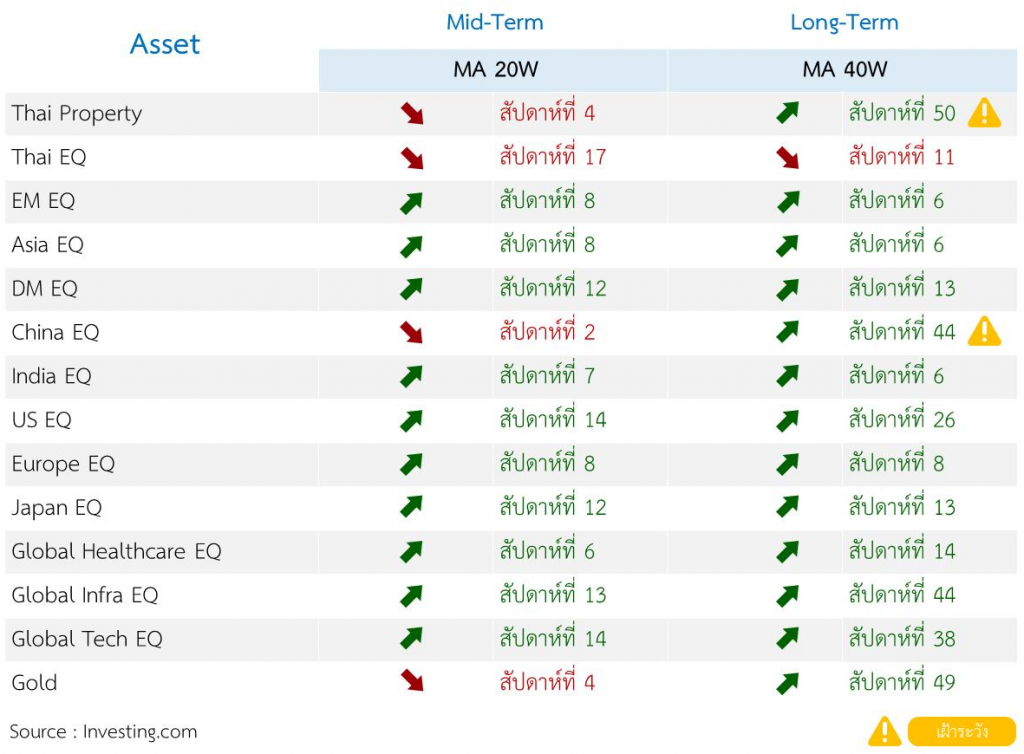

ส่วนแนวโน้มราคาสินทรัพย์ของสินทรัพย์ต่างๆ นั้น ก็ยังถือว่าค่อนข้างดี

จากตารางด้านบนนี้ ซึ่งผมให้น้องๆ ในทีม Avenger Planner ช่วยทำให้ โดยเป็นข้อมูล ณ สิ้นสัปดาห์ 29 พ.ย. 62 จะเห็นว่าหุ้นส่วนใหญ่อยู่ในทิศทางขาขึ้น คือสามารถยืนเหนือเส้นค่าเฉลี่ย 20W (100 วัน) และ 40W (200 วัน) ได้ต่อเนื่อง จะมีเพียงหุ้นไทยที่ยังอยู่ในทิศทางขาลงอย่างชัดเจน

หนึ่งเดือนที่ผ่านมา จะมีอสังหาไทยฯ และทองคำที่ปรับลงค่อนข้างแรง จนหลุดขาขึ้นระยะกลาง (20W) มา 4 สัปดาห์แล้ว แต่ยังพอจะยืนขาขึ้นระยะยาว (40W) ได้อยู่ ซึ่งก็ต้องลุ้นกันต่อไป

ด้วยสถานการณ์เช่นนี้ ผมจึงตัดสินใจที่จะคงการตัดสินใจลงทุนของพอร์ตนี้ไว้เหมือนเดิม นั่นคือ “เน้น Underweight หุ้นไทยเป็นหลัก” และปรับสัดส่วนสินทรัพย์อื่นๆ ในพอร์ต ให้เข้าสู่ระดับปกติ (Neutral Weight)

โดยจะดำเนินการปรับพอร์ตเงินใหม่ 5,000 บาท ที่เพิ่งใส่เข้ามาดังนี้

นั่นคือจะนำไปซื้อกอง PRINCIPAL GOPP-A ซึ่งเป็นหุ้นต่างประเทศ ฝั่ง Developed Market (DM EQ) โดยเมื่อซื้อแล้ว จะส่งผลให้ Weight ของ Foreign Stock ปรับเข้าสู่ Neutral Weight ได้ตามที่ต้องการ