Model Portfolio เดือน ก.พ. 60

ปี 2560 ผ่านไปอีก 1 เดือน รวมเป็น 6 เดือนของการลงทุนใน Model Port งลูกสาวผม จากวันนี้ยังเหลือระยะเวลาการลงทุนอีก 17 ปี 10 เดือน เสมือนเราเดินทางมาแล้ว 2.7% ของเส้นทาง

เอเจเอก็มีพัฒนาการขึ้นมาก เริ่มพูดและหัวเราบ่อยขึ้น น้ำหนักตอนนี้ก็ทะลุ 8 กิโลขึ้นไปแล้ว จ้ำม่ำทีเดียว หน้าตาก็เริ่มจะมีแววความเป็นหญิงเพิ่มเข้ามาหน่อยนึงล่ะ

หน้าหนูหวานขึ้นบ้างมั๊ยค่ะ ?

ปล. ท่านที่เพิ่งเข้ามาอ่านเดือนนี้เป็นเดือนแรก ถ้างงๆ ว่าอยู่ดีๆ ก็พูดถึงพอร์ตลูกสาว เรื่องมันเป็นยังไงมายังไง ขอให้กลับไปตั้งหลักที่ โพสนี้ ก่อนนะครับ

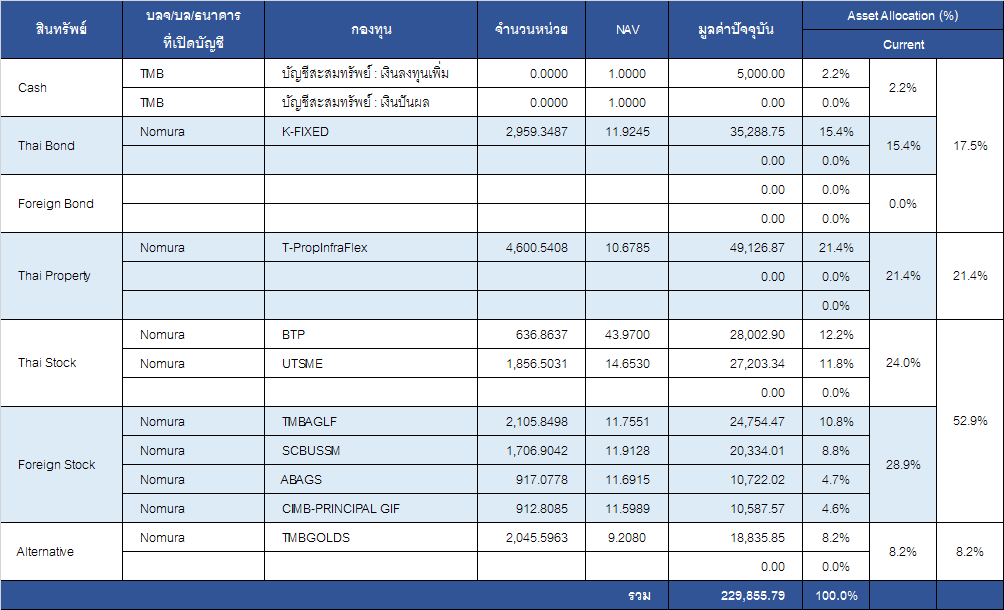

สถานะพอร์ต ณ 28 ก.พ. 60

ลำดับแรกดาวโหลดไฟล์ Excel ไปดูประกอบแบบชัดๆ ก่อน คลิ๊กที่นี่ ครับ

มูลค่าพอร์ต ณ 28 ก.พ. 60 อยู่ที่ 229,855.79 บาท โดยมูลค่านี้รวมเงินลงทุนใหม่ประจำเดือน ก.พ. 60 อีก 5,000 บาทเข้าไปด้วยแล้ว (จะเห็นยอดเงินนั้นแสดงอยู่ในช่อง Cash คิดเป็นสัดส่วนประมาณ 2.2% ของพอร์ต) ซึ่งในตอนท้ายเราก็ต้องตัดสินใจกันด้วยว่า เงินก้อนนี้จะลงทุนในกองทุนไหน

สัดส่วนการลงทุนปัจจุบันก็แบ่งเป็น

- เงินสด 2.2% / 0.0%

- ตราสารหนี้ไทย 15.4% / 7.5%

- ตราสารหนี้ต่างประเทศ 0.0% / 7.5%

- อสังหาริมทรัพย์ 21.4% / 25.0%

- หุ้นไทย 24.0% / 30.0%

- หุ้นต่างประเทศ 28.9% / 20.0%

- สินทรัพย์ทางเลือก 8.2% / 10.0%

ตัวเลขด้านหน้าคือน้ำหนักที่ลงทุนจริง ตัวเลขด้านหลังเครื่องหมาย “/” คือสัดส่วนตาม Strategic Asset Allocation (SAA) หรือแผนระยะยาว ซึ่งจะเห็นว่าปัจจุบัน Underweight หุ้นไทย และตราสารหนี้ต่างประเทศอยู่ น้ำหนักการลงทุนจึงไปบวมที่ตราสารหนี้ไทย เพราะพักเงินไว้ที่นี่

ข้อสังเกต พอร์ตปัจจุบัน ยังไม่ได้ลงทุนเต็มความเสี่ยงที่ตั้งใจไว้ เพราะมีเงินรออยู่ในตราสารหนี้ไทยถึง 15.4% (ประมาณ 35,000 บาท) ซึ่งก็ทยอยปรับไปเรื่อยๆ

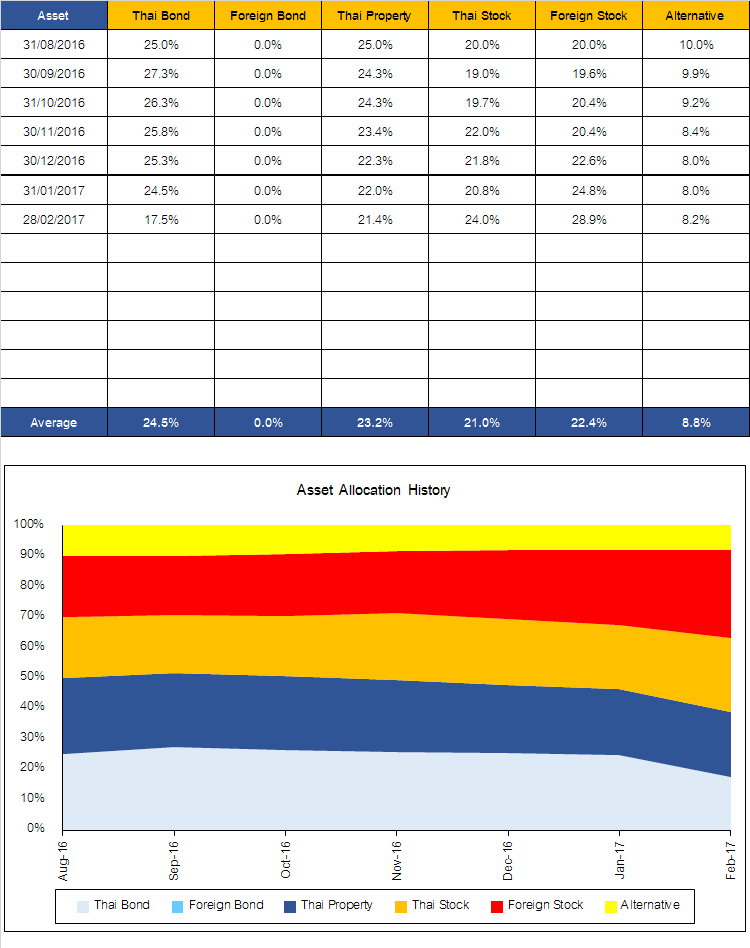

เพื่อให้เห็นพัฒนาการของพอร์ต เราลองมาดูประวัติการปรับพอร์ตของพอร์ตนี้กันผ่านรูปด้านล่างนี้นะครับ

จะเห็นว่าผ่านมา 6 เดือน สัดส่วนของ Thai Bond ลดลงอย่างมีนัยยะ และไป Overweight ให้กับ Foreign Stock แทน Thai Property เนื่องจากไม่ได้ซื้อเพิ่มนับตั้งแต่เดือน ส.ค. 59 ก็จะ Underweight ตัวเองลงไปโดยอัตโนมัติครับ

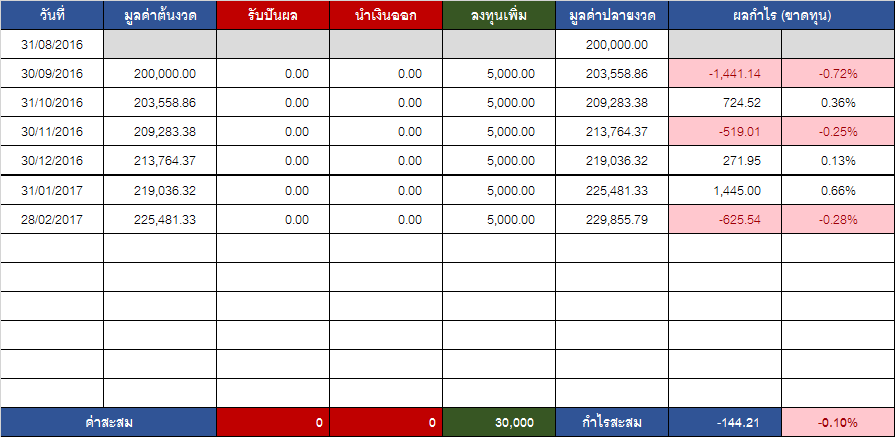

ผลกำไร/ขาดทุน

เดือนนี้มีเรื่องผิดคาดมาก เพราะในความรู้สึกคือสินทรัพย์ต่างๆ ไม่ได้ปรับลงอะไรมากมาย ถือเป็นเดือนที่ดีด้วยซ้ำ แต่พอร์ตกลับขาดทุน 625.54 บาท หรือ -0.28%

และ ถ้านับตั้งแต่วันที่เริ่มลงทุน (Since Inception) เมื่อ 31 ส.ค. 59 พอร์ตก็พลิกกลับมาขาดทุน – 144.21 บาท หรือ -0.10% (อ่านค่าตรงบรรทัดสุดท้ายของตาราง) ทั้งๆ ที่เดือนที่แล้วเพิ่งจะพลิกเป็นกำไรครั้งแรกแท้ๆ ตอนนี้ก็เสมือนว่าผ่านไป 6 เดือนได้เก็บแต่เงินต้น

เอาน่า… ก็ยังดีจากพอร์ต 2 แสน ก็กลายมาเป็น 2.3 แสนแล้ว เกมส์นี้ต้องดูกันไปยาวๆ ครับ

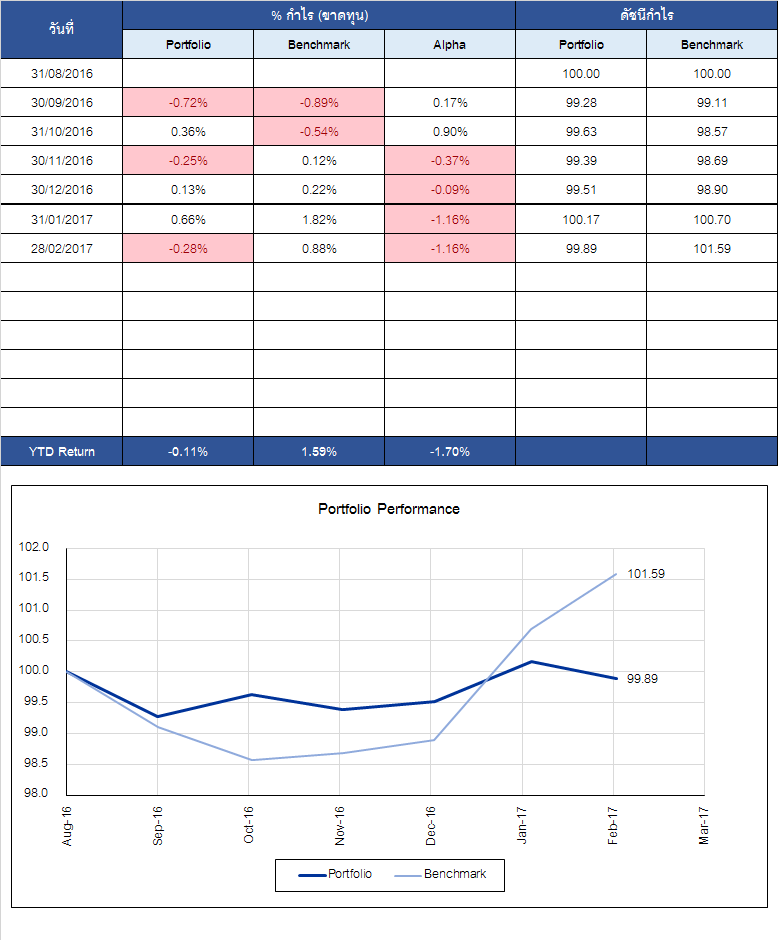

ผลการดำเนินงานที่ทำได้นั้นดี/เลวแค่ไหน (Benchmarking)

ในที่นี่ก็ต้องเทียบกับเกณฑ์มาตรฐาน (Benchmark) ที่เหมาะสมสักชุด ซึ่งกำหนดไว้แล้วใน Investment Policy Statement (IPS) คือ

- ThaiBMA 1-3Y Gov. Bond Index – 15%

- M-PROPERTY – 25%

- SET TRI – 30%

- S&P500 TRI – 20%

- LBMA Gold AM – 10%

โดย Weight ที่ให้กับ Index แต่ละตัว ก็สะท้อนมาจากแผน SAA เพราะเราอยากจะรู้ว่าหากวัดเทียบกับพอร์ต SAA ที่ไม่ปรับสัดส่วน Overweight/Underweight อะไรเลยระหว่างทาง เราทำได้ดีแค่ไหน

ซึ่งผลลัพธ์ของเดือนนี้ ถือว่าทำได้แย่มาก เพราะ Benchmark กำไร +0.88% แต่พอร์ตขาดทุน -0.28% เน็ทแล้วแพ้ Benchmark อยู่ -1.16%

ที่ว่าแย่ก็เพราะแค่ลงทุนเลียนแบบ Benchmark ง่ายๆ ไม่ต้องเลือกไม่ต้องปรับอะไรมาก็ได้กำไรแล้ว แต่เพราะเรามาทำนั่นทำนี่ผลลัพธ์กลับแย่ลง ซึ่งเดี๋ยวต้องมาดูกันว่า เราตัดสินใจอะไรผิดพลาดไป

ทั้งนี้เมื่อวัดตั้งแต่วันที่เริ่มลงทุน (Since Inception) เมื่อ 31 ส.ค. 59 จะเห็นว่า Benchmark มีกำไรแล้วที่ +1.59% แต่พอร์ตจริงก็ยังขาดทุนอยู่ -0.11% หากจะย้ำให้เจ็บอีกทีก็คือ 6 เดือนมานี้ ไม่ต้องคิดอะไรมากลงทุนตาม Benchmark ไป ยังได้ผลตอบแทนดีกว่าที่ทำมาถึง 1.70%

ทีนี้มาดูกันซิว่า ทำไมเดือน ก.พ. 60 ผลตอบแทนออกมากลับทิศกลับทางกับ Benchmark ซะขนาดนั้น ?

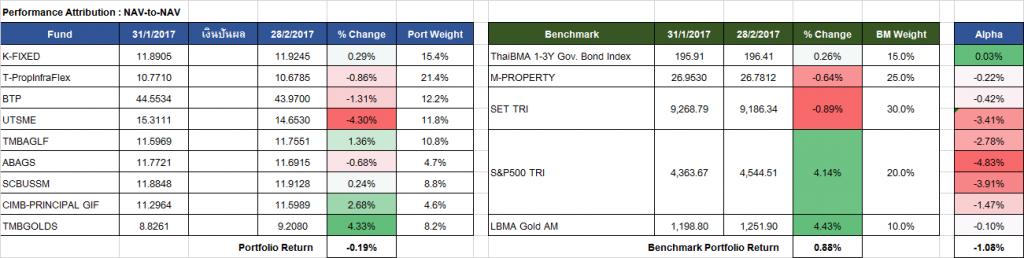

วิเคราะห์องค์ประกอบผลตอบแทน (Performance Attribution)

(ตารางนี้ก็เป็นตารางที่อธิบายด้วยการพิมพ์ค่อนยาก ดังนั้นอยากให้ลองกลับไปดู วีดีโอที่ผมพาอ่านตารางนี้ตอนเดือน ก.ย. ดู จะเข้าใจมากขึ้นนะครับ)

ระดับแรก ลองดูภาพใหญ่เรื่องของการจัดสรรสินทรัพย์ (Asset Allocation) ก่อน ลองดูที่ตาราง Benchmark ด้านขวานะครับ

เดือนนี้หุ้นไทย (วัดผ่าน SET TRI) และอสังหาฯไทย (วัดผ่าน M-PROPERTY) ให้ผลตอบแทนเป็นลบนิดหน่อยดังนั้นการที่พอร์ต Underweight สินทรัพย์เหล่านี้ ก็ถือว่าถูกต้อง เพราะเป็นการลงทุนน้อยกว่าแผนในสินทรัพย์ที่ขาดทุน

- อสังหาริมทรัพย์ ปัจจุบัน 21.4% / แผน SAA 25.0%

- หุ้นไทย ปัจจุบัน 24.0% / แผน SAA 30.0%

ส่วนหุ้นต่างประเทศ (วัดโดย S&P500 TRI) ที่พอร์ต Overweight สินทรัพย์นี้อยู่ตอนนี้

- หุ้นต่างประเทศ ปัจจุบัน 28.9% / แผน SAA 20.0%

ก็บวกเดือนเดียวมากถึง +4.14% ซึ่งก็หมายความว่า การตัดสินใจ Overweight หุ้นต่างประเทศ จากน้ำหนักตาม SAA 20% ขึ้นมาเป็น 28.9% นั้นถูกต้องแล้ว

ส่วนสินทรัพย์ทางเลือก ซึ่งในที่นี้คือทองคำ (วัดผ่าน LBMA Gold AM) ซึ่งปัจจุบัน Underweight อยู่นิดหน่อย

- สินทรัพย์ทางเลือก 8.2% / 10.0%

ก็ถือว่าตัดสินใจผิด เพราะเดือนนี้ทองมากที่สุดในทุกสินทรัพย์ บวกถึง +4.43% แต่ต่อให้ตัดสินใจถูก นัยยะต่อพอร์ตก็ไม่มาก เพราะตามแผนก็อยู่แค่ประมาณ 10% ของพอร์ตเท่านั้น ไม่เหมือนหุ้นไทยและหุ้นตปท. ที่จะมี Impact มากกว่า

โดยรวมเดือนนี้ผมให้คะแนนตัวเองว่า ให้น้ำหนักกับ Asset Class ต่างๆ ได้ถูกต้อง แต่เอ๊ะ แล้วทำไมผลตอบแทนมันดันออกมาขาดทุนล่ะ ต้องลองไปดูกันต่อในระดับที่สองครับ

ระดับที่สอง คือเรื่องของการเลือกกอง (Fund Selection) ก็ให้ลัดไปดูที่คอลัมน์ขวาสุดที่เขียนว่า Alpha ทีละบรรทัด ซึ่งก็คือการเอาผลตอบแทนของกองทุน ลบกับ Benchmark ของมัน จะได้ผลลัพธ์ดังนี้

- K-FIXED ดีกว่า Benchmark นิดหน่อย แต่มีนัยน้อยมาก

- T-PropInfraFlex แย่กว่า Benchmark นิดหน่อย

- BTP แย่กว่า Benchmark นิดหน่อย

- UTSME แย่กว่า Benchmark มาก (ขาดทุนมากกว่า SET TRI ถึง -3.41%)

- TMBAGLF แม้จะบวก 1.36% แต่ก็แย่กว่า Benchmark ถึง -2.78%

- ABAGS แย่กว่า Benchmark มาก แบบสวนทาง (S&P500 กำไร กองขาดทุน)

- SCBUSSM แย่กว่า Benchmark มาก (แต่ก็ไม่แย่เท่า ABAGS)

- CIMB-PRINCIPAL GIF แม้จะมีกำไร 2.68% แต่ก็ถือว่าแย่กว่า Benchmark

- TMBGOLDS พอๆ กับ Benchmark เพราะเป็น Index Fund

จะเห็นว่าเดือนนี้ ที่มาของความผิดพลาดส่วนใหญ่ เกิดจาก Fund Selection คือการเลือกกองทุนผิด นั่นคือกองทุนส่วนใหญ่ที่เลือกมา แพ้ Benchmark ของตัวมันเอง

- กองทุนอสังหาฯ ที่เลือก (T-PropInfraFlex) แพ้ M-PROPERTY

- กองทุนหุ้นไทยที่เลือก (BTP, UTSME) แพ้ SET TRI

- กองทุนหุ้นต่างประเทศที่เลือก แพ้ S&P500 TRI แยกเป็น

- TMBAGLF แพ้เพราะเลือกผิด Region

- ABAGS, SCBUSSM แม้เพราะเลือกผิด Style เพราะ 2 กองนี้ลงทุนในหุ้นเล็ก แต่เดือนที่ผ่านมาหุ้นใหญ่ขึ้นมากกว่า

- CIMB-PRINCIPAL GIF แพ้เพราะเลือกผิด Sector เนื่องจากกองนี้ลงทุนใน Global Infrastructure แต่เดือนที่แล้ว Broad Sector ขึ้นมากกว่า

อย่างไรก็ตาม ต้องเตือนว่า ผลการวิเคราะห์ข้างต้นนั้น เป็นของเดือนนี้เท่านั้น ควรกลับไปอ่านของเดือนก่อนๆ ดูด้วย จะเห็นพัฒนาการ

ในความเป็นจริง ผมไม่ได้ให้น้ำหนักกับการวิเคราะห์รายเดือน แล้วปรับพอร์ตตามมันขนาดนั้น แต่ก็ติดตามแนวโน้มไปเรื่อยๆ ถ้าเห็นอะไรที่ห่วยชัดเจนต่อเนื่อง ก็ค่อยตัดสินใจปรับ อย่าลืมว่าทุกกองที่ลงไป ก่อนลงเราก็คัดสรรมาอย่างดีแล้ว และให้น้ำหนักกับระยะยาว ดังนั้นการที่มันพลาดไม่กี่เดือน คงไม่ใช่เหตุผลที่จะเอาออก

แล้วจะปรับพอร์ตยังไง

จริงๆ แล้วผมค่อนข้างพอใจในสถานะปัจจุบันของพอร์ตแล้ว ปัญหาที่มีในเรื่องกองที่เลือกไม่ Perform นั้น ผมคิดว่าเป็นปัญหาระยะสั้น พอร์ตลักษณะนี้ผมจะถือเป็นหลักปี ดังนั้นจึงยังไม่ได้คิดจะปรับโครงสร้างอะไรมันมากมาย

แต่เนื่องจากเดือนนี้มีเงินใหม่เข้ามาอีก 5,000 บาท ซึ่งต้องตัดสินใจลงทุน ผมคิดว่าจะนำเงินทั้งหมดไปซื้อ TMBGOLDS เพิ่ม ซึ่งก็จะทำให้สัดส่วนของสินทรัพย์ทางเลือกในพอร์ตเพิ่มขึ้นมาใกล้เคียงกับแผน SAA ที่ 10%

เหตุผลที่เลือกทองคำก็เพราะ

- นึกไม่ออกว่าจะลงอะไรเพิ่ม ก็เลยเพิ่มทอง เพราะสัดส่วนปัจจุบันพร่องอยู่จากแผน SAA ประมาณ 2% พอดี ซึ่งใกล้เคียงกับเงินใหม่ที่เข้ามาในเดือนนี้ ถือเป็นการ Rebalance พอร์ตส่วนที่ไว้ป้องกันความเสี่ยง ให้อยู่ในระดับที่ใกล้แผนมากขึ้น

- มุมมองแบบ Trend Following แบบที่ดูแต่กราฟอย่างเดียว ราคาทองก็มีแนวโน้มที่น่าสนใจ คือกราฟ Week ตัดเส้น Moving Average 20 สัปดาห์ (100 วัน) ขึ้นแล้ว และกำลังจะตัดเส้น 40 สัปดาห์ (200 วัน) ถ้าตัดได้ก็น่าจะยืนยันขาขึ้นได้ (หรือจะพลิกกลับมาเป็น Sideway ก็ไม่รู้นะครับ อันนี้ตีความจากกราฟวันนี้อย่างเดียว)

ดังนั้น ผมจึงทำการสั่งซื้อและขายกองทุนดังรายการต่อไปนี้

ไว้เดือนหน้าเรามาติดตามกันต่อนะครับ