Model Portfolio เดือน ก.ค. 60

เดือนนี้ยังเป็นเดือนที่ดีอย่างต่อเนื่อง นอกจากที่พอร์ตจะมีกำไร +1.36% แล้ว กำไรดังกล่าวยังสูงกว่า Portfolio Benchmark ซึ่งทำได้ +0.91% ทำให้มี Alpha ประมาณ +0.45% ถือเป็นเดือนที่ 2 ติดต่อกันที่ได้ผลลัพธ์แบบนี้

ก่อนจะเข้าเรื่อง มาดูพัฒนาการของหนูน้อยกันก่อนเช่นเคยนะครับ ตอนนี้ AJ อายุได้ 9 เดือนครึ่งแล้ว น้ำหนักก็แตะๆ 10 กิโล เริ่มกินข้าวเยอะขึ้น ลดนมแม่ลง ซนมากมาย แต่ก็น่ารักมากมายเช่นกัน

ปล. ท่านที่เพิ่งเข้ามาอ่านเดือนนี้เป็นเดือนแรก ถ้างงๆ ว่าอยู่ดีๆ ก็พูดถึงพอร์ตลูกสาว เรื่องมันเป็นยังไงมายังไง ขอให้กลับไปตั้งหลักที่ โพสนี้ ก่อนนะครับ

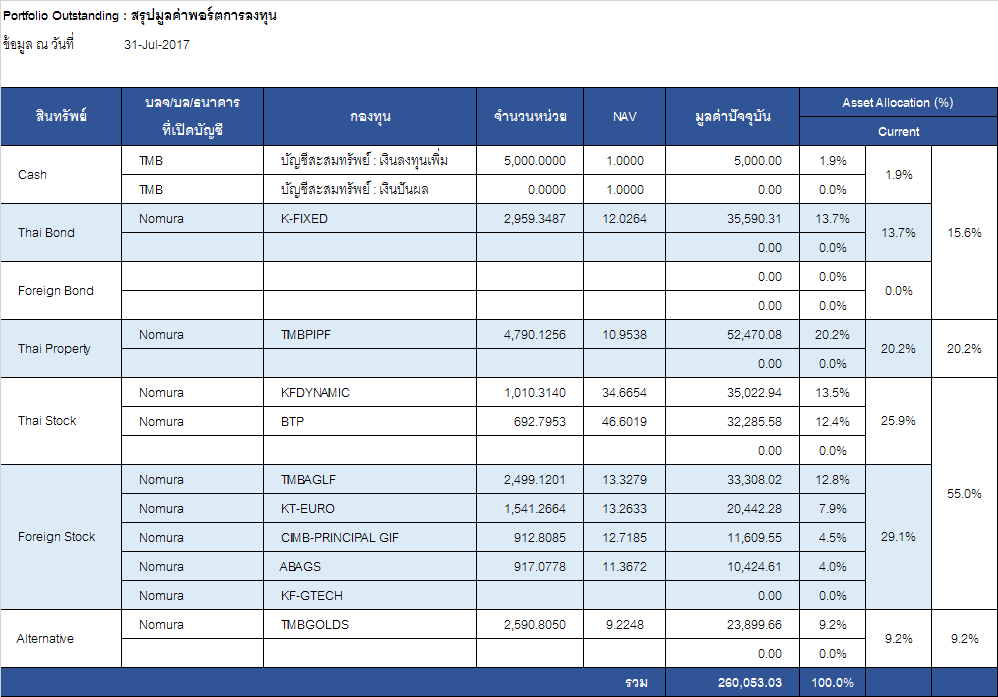

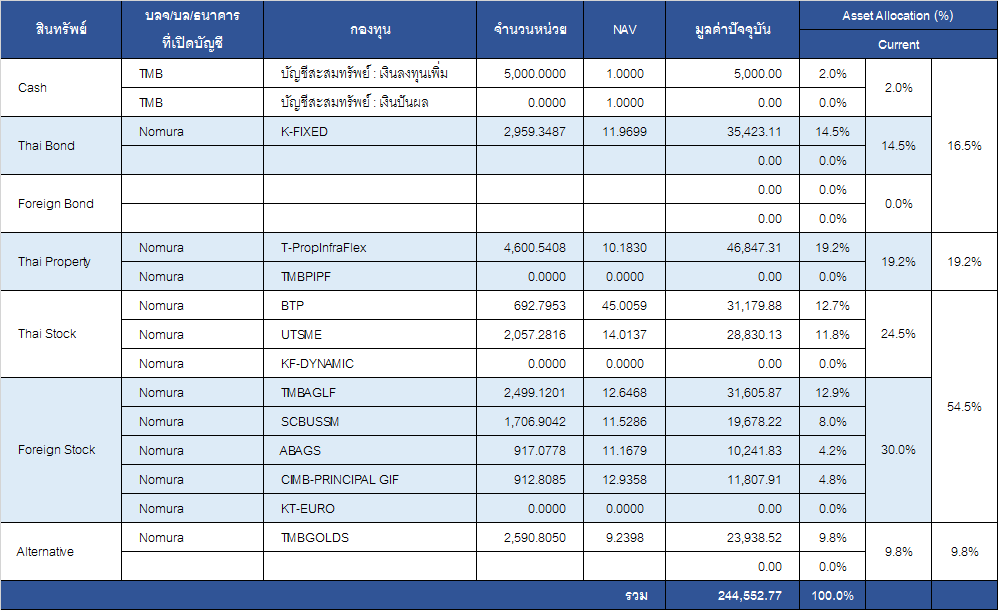

สถานะพอร์ต ณ 31 ก.ค. 60

ก่อนอื่นดาวโหลดไฟล์ Excel เดือนนี้ ไปดูประกอบแบบชัดๆ ก่อน โดย คลิ๊กที่ลิ้งค์นี้ ครับ

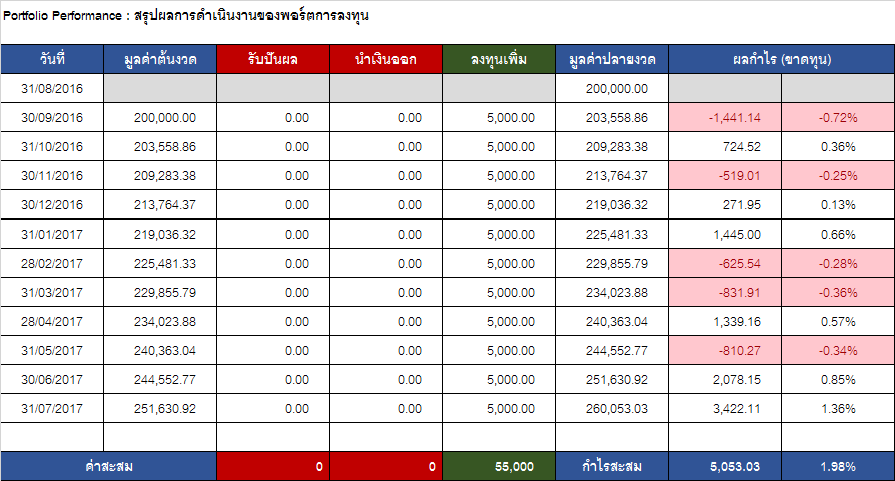

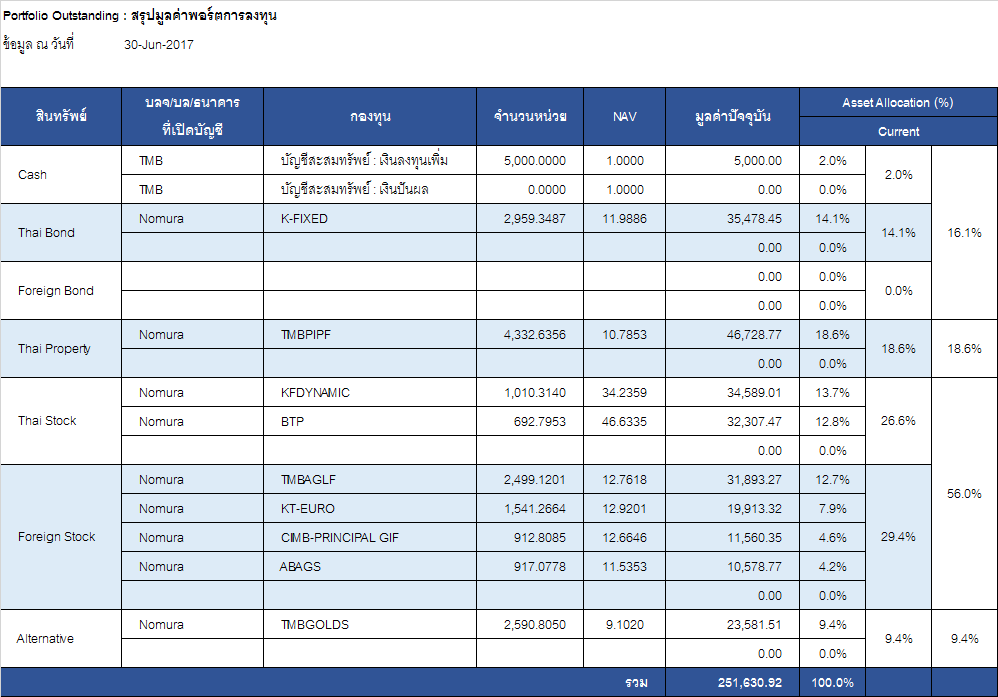

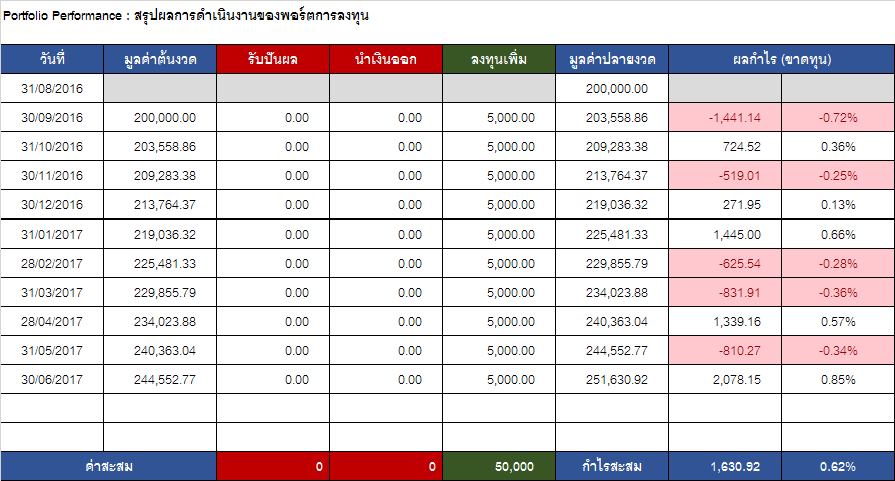

จากตารางด้านบน เมื่อรวมเงินใหม่ที่เพิ่งใส่เข้าไปช่วงสิ้นเดือน มูลค่าพอร์ต ณ วันที่ 31 ก.ค. 60 จะเท่ากับ 260,053.03 บาท โดยมี กำไรสะสมมาแล้วคือ 5,053.03 บาท จากเงินลงทุนที่ใส่เข้าไปครั้งแรก 2 แสน เมื่อ 31 ส.ค. 59 และใส่เพิ่มเดือนละ 5,000 บาทมาได้ 11 เดือน

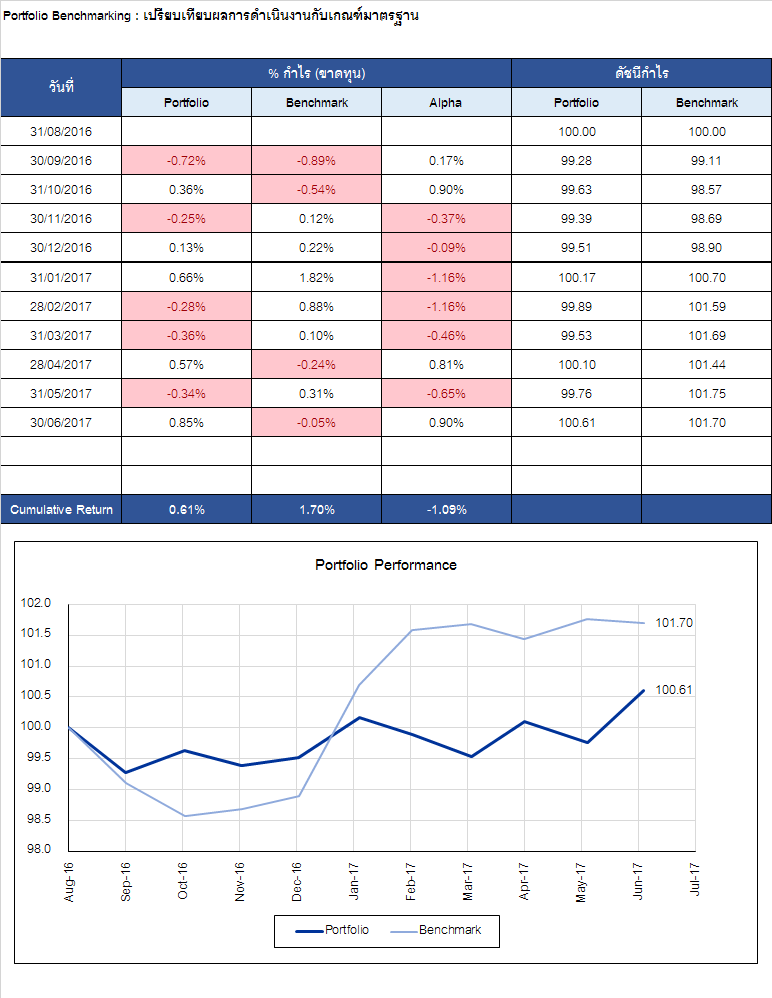

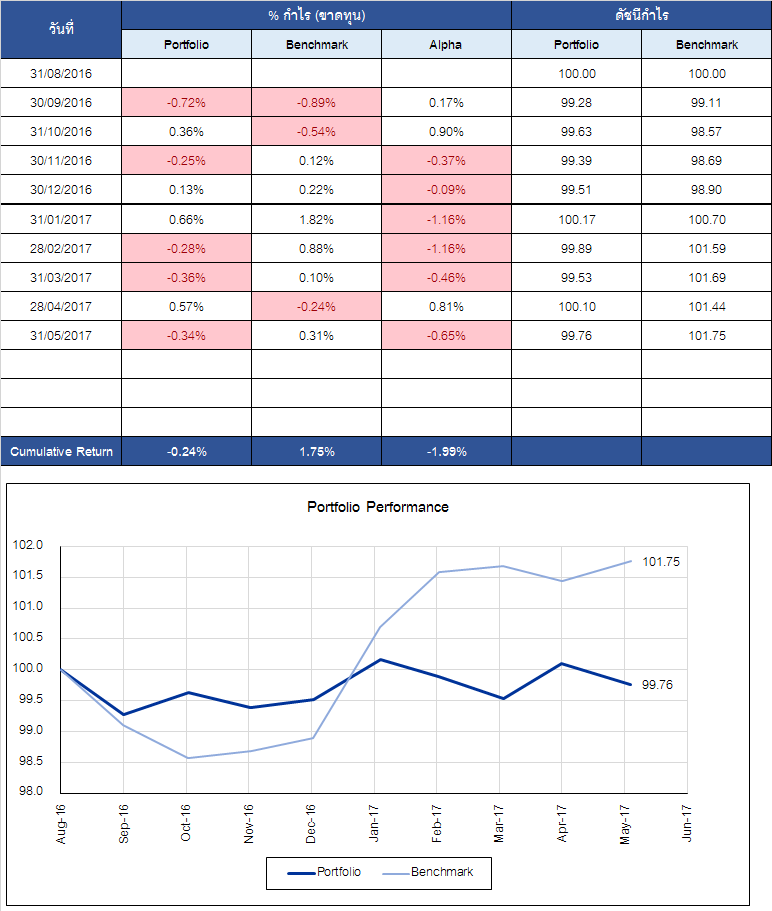

และจากตารางนี้ จะเห็นว่า เดือน ก.ค. ที่ผ่านมา ถือเป็นเดือนที่พอร์ตโตมากสุด คือ +1.36% นับตั้งเดือนที่เริ่มต้นลงทุน ซึ่งเมื่อเทียบกับ Portfolio Benchmark ซึ่ง +0.91% ก็จะได้ Positive Alpha = 0.45% ซึ่งก็ถือว่าดี และเป็นการชนะต่อเนื่องมาจากเดือนที่แล้ว

แต่หากวัดเป็นค่าสะสมตั้งแต่ ส.ค. 59 ถึงปัจจุบัน ก็จะพบว่า ผลตอบแทนสะสมของพอร์ตซึ่งได้มา +1.98% ยังคงแพ้ผลตอบแทนสะสมของ Benchmark ซึ่ง +2.63% อยู่ -0.65% แปลว่ายังต้องสร้าง Positive Alpha ขึ้นมาทดแทนอีกพอสมควรถึงจะไล่ทัน Benchmark ได้ ซึ่งจริงๆ แค่ไล่ตามได้ก็ยังไม่พอ เพราะหากเราตัดสินใจจะบริหารพอร์ตแบบ Active แล้ว มันควรจะชนะ Benchmark ให้ได้ด้วย

ก็ต้องมาลุ้นกันต่อไปครับว่า เส้นน้ำเงินเข้มจะผงาดขึ้นเหนือเส้นฟ้าได้หรือไม่ในท้ายที่สุด ยังมีเวลาให้ปรับปรุงแก้ไขอีกร่วม 18 ปี กว่าลูกจะโตแล้วต้องส่งมอบพอร์ตนี้ให้เค้าครับ

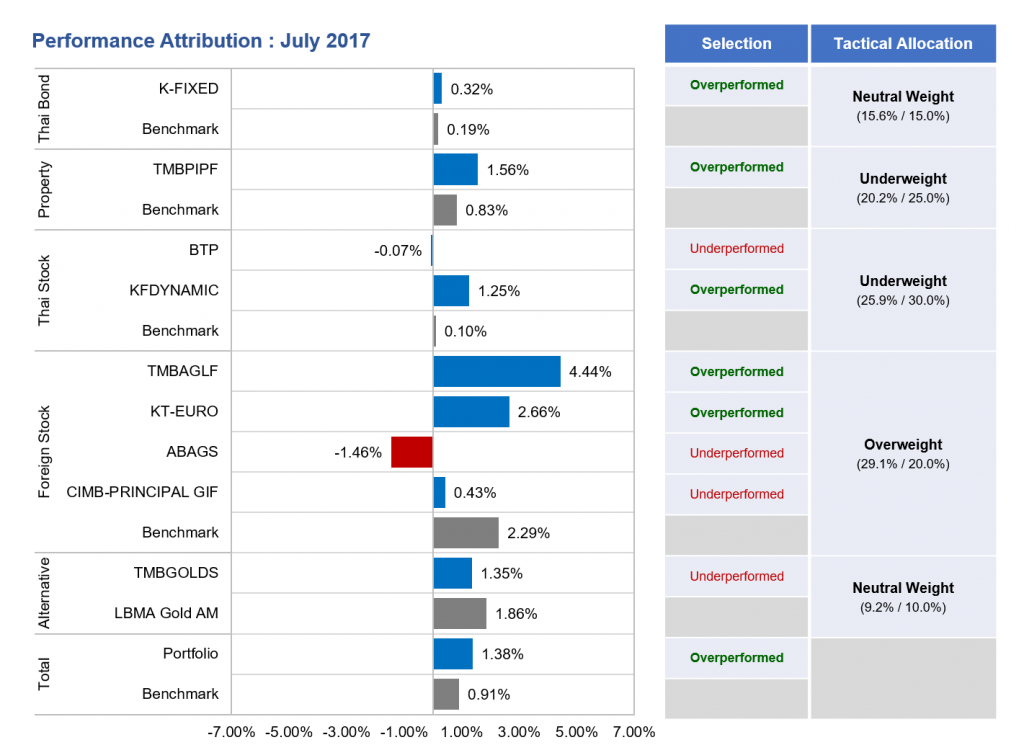

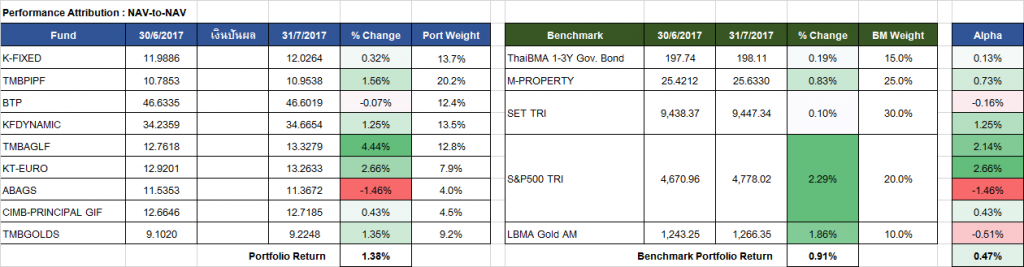

วิเคราะห์องค์ประกอบของผลตอบแทนเดือน ก.ค. 60

ก่อนอื่นลองมาดูดู Benchmark Return ของเดือนนี้กันก่อนนะครับ

- Thai Bond (ดัชนี ThaiBMA Gov. Bond 1-3Y Maturity) +0.19%

- Thai Property (กอง M-PROPERTY) +0.83%

- Thai Stock (ดัชนี SET TRI) +0.10%

- Foreign Stock (ดัชนี S&P500 TRI) +2.29%

- Alternative (ราคาทองคำ LBMA Gold AM) +1.86%

ถือเป็นเดือนที่ดีสุดๆ ไปเลย เพราะทุกสินทรัพย์ที่เลือกมาเป็น Asset Benchmark บวกหมด จะมีบวกน้อยๆ ก็หุ้นไทย ซึ่งเมื่อคำนวณผลตอบแทนเฉลี่ยแบบถ่วงน้ำหนัก (Weighted Average) ในสัดส่วน

15% : 25% : 30% : 20% : 10%

ซึ่งเป็นสัดส่วนที่ใกล้เคียงกับ Strategic Weight หรือ SAA ของพอร์ตนี้ เดือนนี้ก็ Portfolio Benchmark จะมีกำไร +0.91%

หมายความว่า ถ้าเราจัดพอร์ตให้ได้ตามสัดส่วนข้างต้น โดยไม่ต้องเลือกกองทุนให้ยุ่งยาก แค่ลงทุนในกองทุนที่พยายามสร้างผลตอบแทนให้ใกล้เคียงกับดัชนีทั้ง 5 ที่เราเลือกมาเป็นตัวอ้างอิง ก็ควรจะได้ผลตอบแทนออกมาประมาณ +0.91% แล้ว

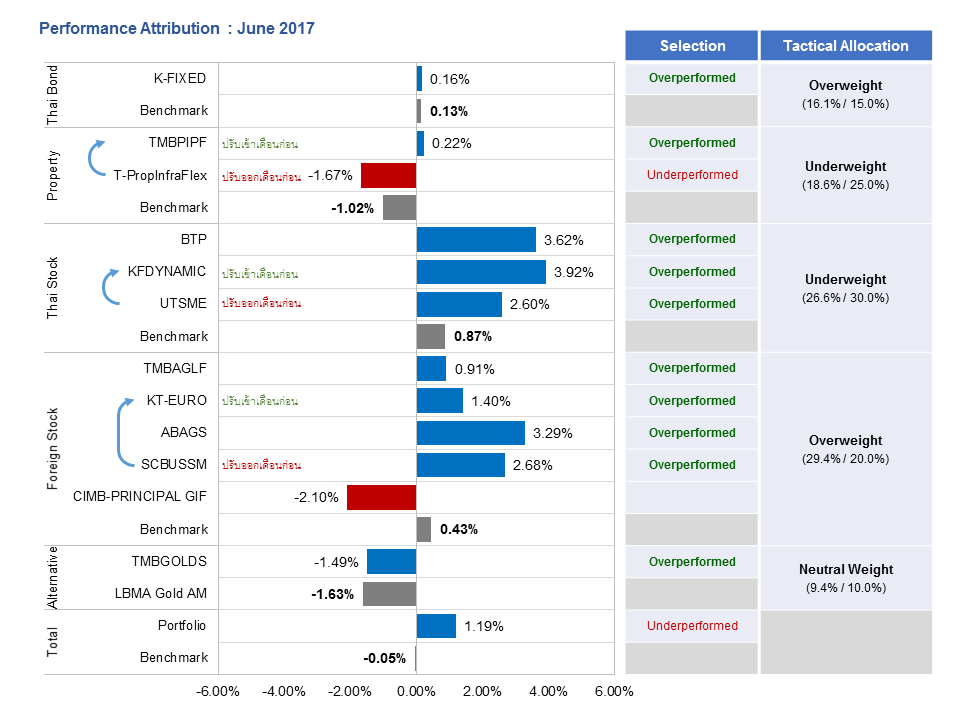

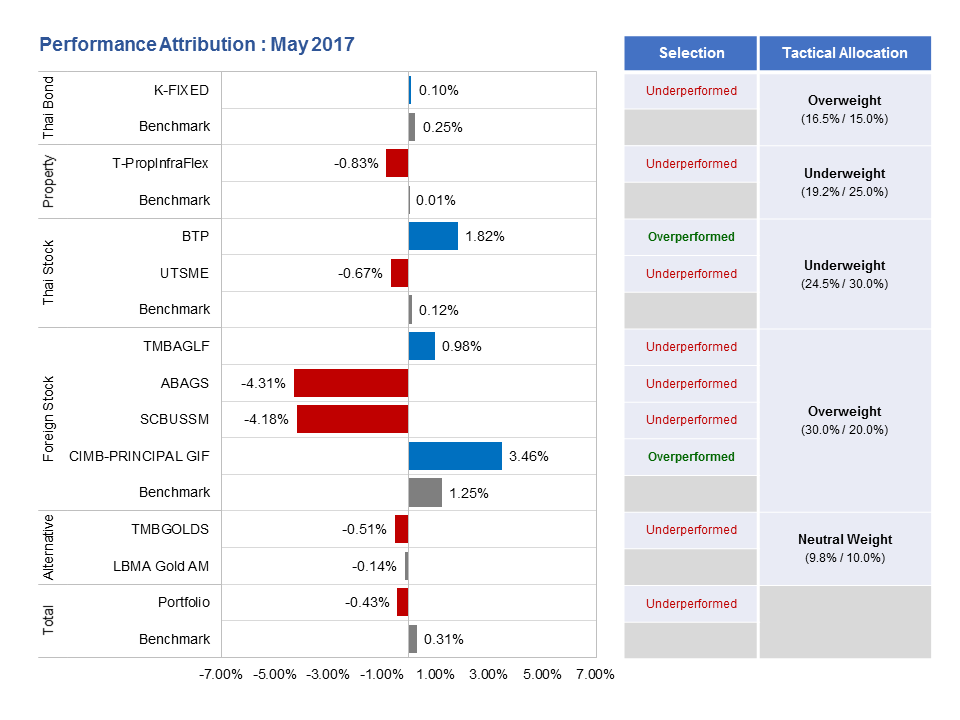

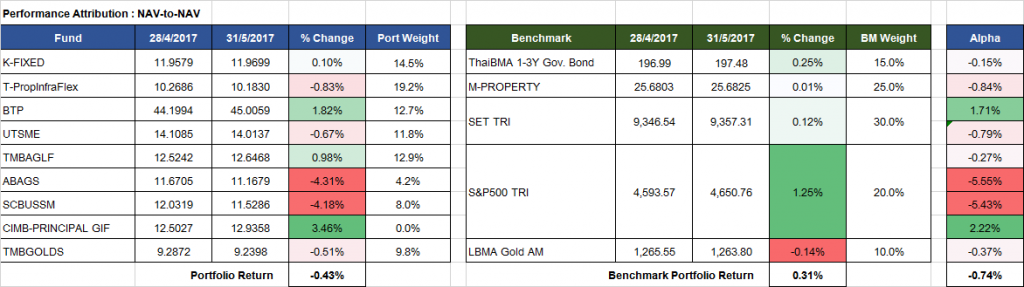

ทีนี้เรามาดูกันครับ ว่าทำไมพอร์ตจริงถึงชนะ Benchmark ได้ ซึ่งที่มา (Source) ของ Alpha นั้น ก็จะอยู่ในการตัดสินใจ 2 Layer ต่อไปนี้

Layer 1 : Tactical Allocation

(เอียงน้ำหนักของสินทรัพย์ในพอร์ตให้เพี้ยนไปจากแผนระยะยาว)

ในการประเมินตัวเองใน Layer นี้นั้น เราจะยังไม่ไปดูว่า กองที่เราลงได้เท่าไร แต่เราจะดูเฉพาะ Benchmark Return ว่าทำได้เท่าไร และเราตัดสินใจ Overweight หรือ Underweight สินทรัพย์นั้นในพอร์ตได้ถูกต้องมั๊ย จึงยังไม่เอาเรื่องการเลือกกองทุน (Fund Selection) มาปน

โดย Layer นี้เดือนนี้ผมถือว่าตัวเองทำได้ดี

ส่วนที่ตัดสินใจถูกต้องคือ

- การ Underweight Thai Stock ในเดือนที่ Thai Stock Benchmark ให้ผลตอบแทนต่ำสุดเมื่อเทียบกับทั้ง 5 สินทรัพย์ คือ +0.10% ทำให้เหลือเงินไปลงอย่างอื่นที่ผลตอบแทนดีกว่า (SAA Weight = 30.0% / Actual Weight = 25.9%)

- การ Overweight Foreign Stock ในเดือนที่ Foreign Stock Benchmark ให้ผลตอบแทนสูงที่สุดเมื่อเทียบกับทั้ง 5 สินทรัพย์ คือ +2.29% (SAA Weight = 20.0% / Actual Weight = 29.1%)

ส่วนที่ตัดสินใจผิด คือ

- การ Underweight Property ในเดือนที่ Property Benchmark ให้ผลตอบแทนเป็นบวกค่อนข้างมาก คือ +0.83% ทำให้แทนที่จะได้เยอะ ก็เลยได้น้อยลง (SAA Weight = 25.0% / Actual Weight = 20.2%)

ในการประเมิน Layer นี้เราจะไม่ประเมินสินทรัพย์ที่คงน้ำหนักไว้กลางๆ (Neutral Weight) เพราะถือว่าเราลงทุนตามแผนระยะยาว ไม่ได้เอียงพอร์ตไปด้านใดด้านหนึ่ง ถือว่าไม่ใช่ Active Decision จึงไม่ต้องวัดผลว่าทำถูกหรือผิด

Layer 2 : Securities/Fund Selection

(การเลือกกองทุนมาเป็นตัวแทนของสินทรัพย์)

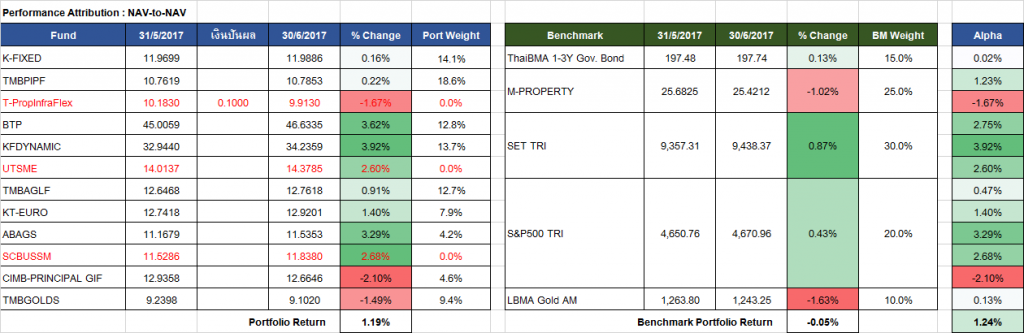

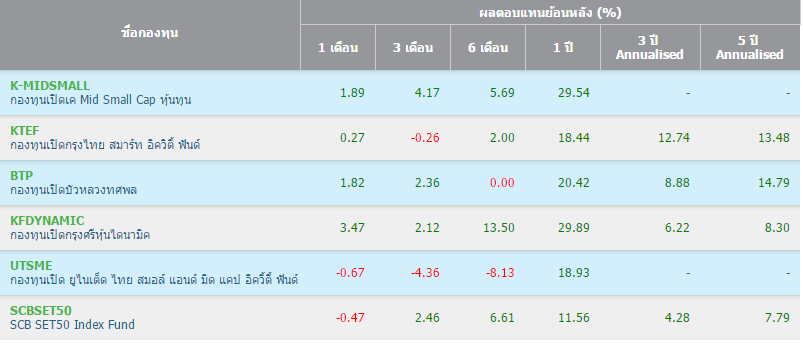

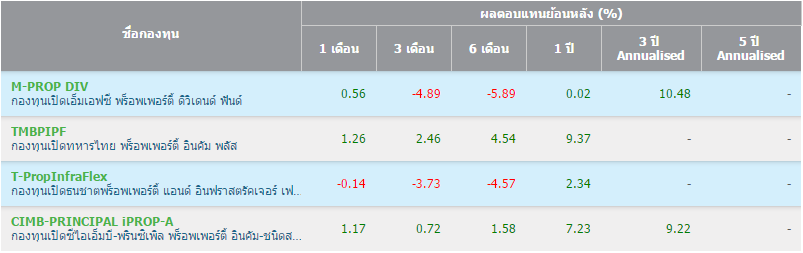

จากการปรับเปลี่ยนกองทุนครั้งใหญ่ เมื่อ เดือนเมื่อเดือน พ.ค. ที่ผ่านมา กองทุนที่อยู่ในพอร์ตก็ดีขึ้นมาก โดยกองทุนหลักๆ ที่ถือ Weight เยอะเกือบทั้งหมด Overperformed Asset Benchmark ได้ ซึ่งแปลว่า กองทุนที่เลือกสร้างผลตอบแทนแบบ Active ได้ดีกว่าสินทรัพย์ที่กองทุนนั้นเข้าลงทุนโดยรวม นั่นคือ

- K-FIXED +0.32% vs BM + 0.19% ชนะ!

- TMBPIPF +1.56% vs BM +0.83% ชนะ!

- BTP -0.07% vs BM +0.10% แพ้นิดหน่อย T_T

- TMBAGLF +4.44% vs BM +2.29% ชนะ!

- KT-EURO +2.66% vs BM +2.29% ชนะ!

- ABAGS -1.46% vs BM +2.29% แพ้เยอะเลย T_T

- CIMB PRINCIPAL GIF +0.43% vs BM +2.29% แพ้แต่ก็ยังกำไรล่ะนะ

- TMBGOLDS +1.35% vs BM +1.86%

กอง Index Fund แท้ๆ ทำไมแพ้บ่อยจังเห้อ

จาก 2 Layer การตัดสินใจ เมื่อนำผลตอบแทนต่างๆ มารวมกันทั้งพอร์ตแล้ว จะพบว่า ผลตอบแทนของ Portfolio จึงออกมาเป็น +1.38% เทียบกับ Portfolio Benchmark คือ +0.91% ซึ่งแปลว่า แม้บางการตัดสินใจจะผิดบ้าง แต่ภาพรวมก็ถือว่าถูกต้อง และชนะ Total Portfolio Benchmark ได้

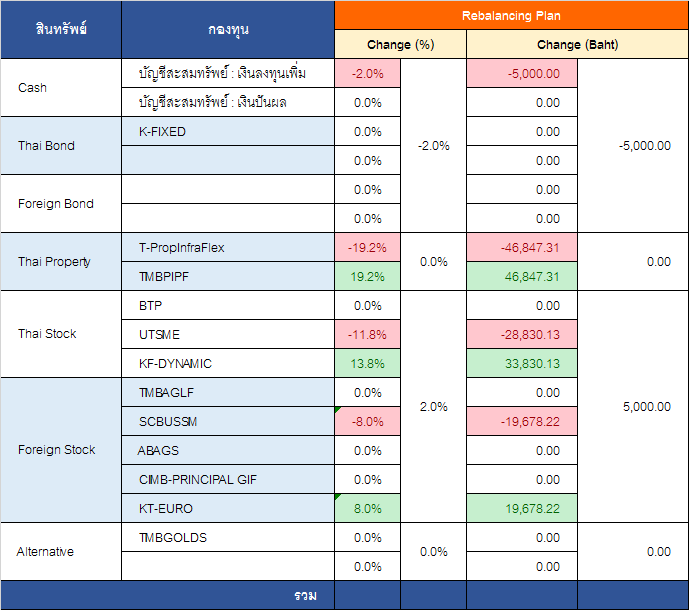

สรุปการปรับพอร์ตเดือนนี้

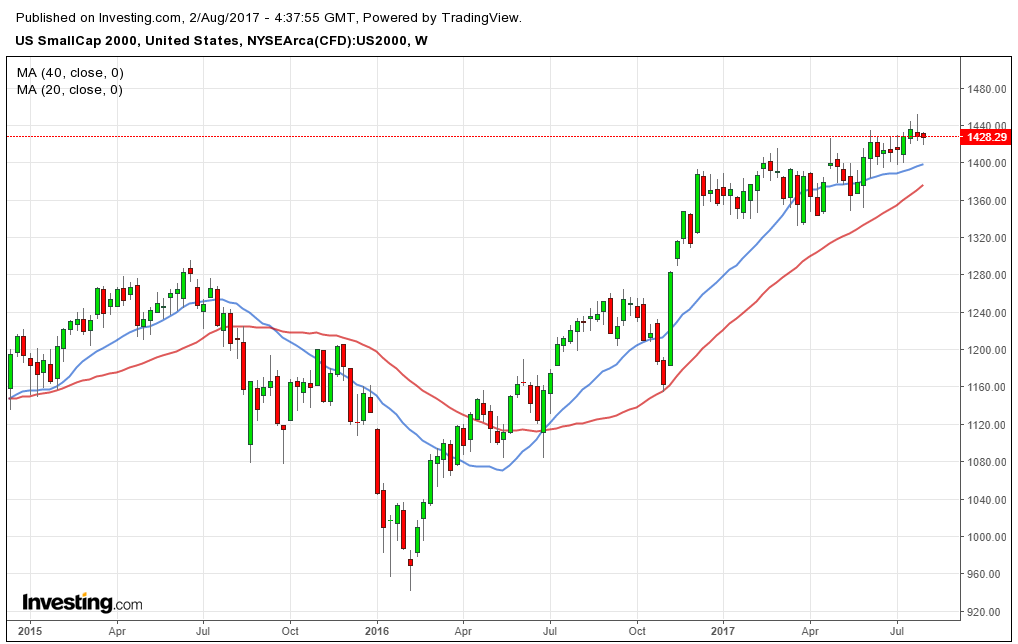

การปรับพอร์ตเดือนนี้ผมจะปรับ 2 ส่วน คือส่วนเงินเก่าในกอง ABAGS (หุ้นเล็กสหรัฐฯ) ซึ่งผมจะย้ายไปเป็นกอง KF-GTECH (หุ้นเทคโนโลยีทั่วโลก) ซึ่งถ้าพิจารณาจาก Momentum ของราคาตามแนว Trend Following แล้วจากกราฟด้านล่างแล้ว ก็จะเห็นว่าทั้งคู่ยังเคลื่อนไหวอยู่ในทิศทางขาขึ้นอยู่

จากรูป ผมใช้กราฟสัปดาห์ และใช้เส้นค่าเฉลี่ย MA-20 สัปดาห์ (100 วัน) และ MA-40 สัปดาห์ (200 วัน) เป็นเกณฑ์พิจารณาแนวโน้มในระยะกลาง-ยาว) ดังนั้นการเปลี่ยนจากสินทรัพย์หนึ่งที่อยู่ในขาขึ้น มาเป็นอีกสินทรัพย์ที่อยู่ในขาขึ้นเหมือนกันก็ไม่ได้ซีเรียสอะไร

ส่วนในเรื่อง Valuation ความถูกแพงนั้น ทั้งคู่ก็แพงสุดๆ อยู่แล้ว เพียงแต่ผมเชื่อว่าหุ้น Global Tech น่าจะมี EPS ที่เติบโตได้ดีกว่า US Small Cap ก็เลยขอเปลี่ยน โดยการทำรายการนั้น ผมจะทำรายการขาย ABAGS ทั้งหมด และเมื่อรู้ว่าได้เงินจากการขายเท่าใด ก็จะเข้าซื้อกองทุน KF-GTECH ในยอดเท่านั้น

จริงๆ กอง Global Tech EQ ในบ้านเรามีออกใหม่หลายกอง ซึ่งแต่ละ บลจ. ก็เลือกมาแต่กองที่ดีๆ ทั้งนั้น ที่ผมเลือกกองนี้เพราะเมื่อดูผลตอบแทนของ Master Fund คือ T.Rowe Price Global Technology Equity Fund แล้ว มีผลตอบแทน YTD สูงที่สุด ก็เดาเอาว่า Fund Manager น่าจะกำลังทำอะไรได้ถูกต้องอยู่ (หรือจะเรียกว่า “กำลังมือขึ้น” ก็ได้)

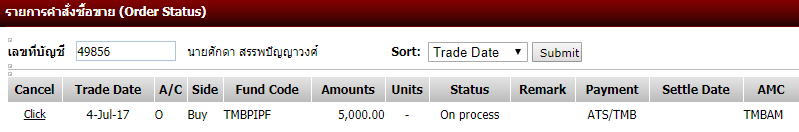

อีกการตัดสินใจหนึ่งคือ เงินใหม่ 5,000 บาท ผมจะแบ่งอย่างละครึ่ง เข้าลงทุนใน TMBPIPF และ KFDYNAMIC ซึ่งยังเป็นสินทรัพย์ที่อยู่ในสถานะ Underweight อยู่ เพื่อให้มี Weight ที่เพิ่มขึ้น ขณะเดียวกันทั้งในแง่ความถูกแพง ทั้งสองสินทรัพย์ก็ยังอยู่ในเกณฑ์ที่ไม่แพงมากมาย

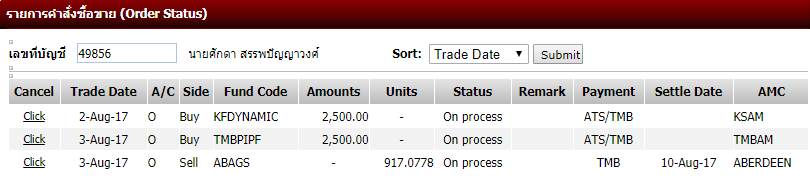

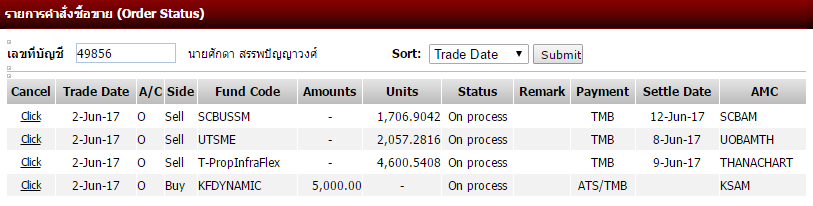

และนี่คือ Transaction ที่ผมทำนะครับ

จะเห็นว่ายังไม่มีรายการซื้อ KF-GTECH เพราะต้องรอรู้ยอดเงินจากการขาย ABAGS ก่อน (เนื่องจากเราขายทิ้งทั้งหมดเป็นจำนวนหน่วย ต้องรอให้รู้ NAV ที่ขายได้จึงจะรู้ยอดเงิน) เมื่อรู้ยอดเมื่อไร ผมก็จะมาทำรายล่วงหน้าให้ทำการซื้อ KF-GTECH ในวันที่ 10 ส.ค. 60 ซึ่งเป็นวันที่เงินค่าขาย ABAGS จะเข้าบัญชี

ปรับพอร์ตข้าม บลจ. และเป็นกองต่างประเทศก็มักจะใช้เวลานานแบบนี้ล่ะครับ นี่ถ้าระหว่างวันนี้ถึง 10 ส.ค. กอง Tech ขึ้นไปเยอะ ก็ถือว่าซวยไป เป็นอะไรที่ Beyond Control จริงๆ ครับ

เชิญเรียนคอร์ส DIY Portfolio รุ่นที่ 3 (อีก 30 ที่สุดท้ายเท่านั้น)

สำหรับท่านที่ติดตามอ่านมา แต่ยังไม่ได้เรียนคอร์สนี้ ผมอยากถือโอกาสนี้เชิญชวนให้มาเรียนด้วยกัน หากสะดวกเรื่องเวลา และทุนทรัพย์นะครับ

เรียนแล้วจะเข้าใจมากขึ้นครับ ว่าที่ผมเขียนๆ ปรับๆ อยู่ทุกเดือนนี้ มันมีหลักความคิดอะไรอยู่เบื้องหลังการตัดสินใจเหล่านั้น

โดยสามารถศึกษาข้อมูลเพิ่มเติม และสมัครเรียนหลักสูตรนี้ได้ที่ลิ้งค์นี้เลยครับ https://www.eventpop.me/e/2002 เหลืออีก 30 ที่นั่งสุดท้ายเท่านั้นครับ