Model Portfolio เดือน ก.ค. 61

กลับมาพบกับสรุป Model Portfolio ประจำเดือน ก.ค. 61 ซึ่งจัดทำขึ้น โดยมีวัตถุประสงค์ดังนี้

- เป็นพอร์ตสำหรับการศึกษาเรียนรู้อย่างต่อเนื่อง

ของผู้เข้าสัมมนา DIY Portfolio กับ A-Academy

(ดังนั้นถ้าบางท่านอ่านไม่รู้เรื่อง ส่วนหนึ่งอาจเพราะเนื้อหาเหล่านี้

ผมสอนไว้ในหลักสูตร DIY ซึ่งไม่ได้มีวิดีโอให้ดูใน YouTube นะครับ) - เป็นพอร์ตการลงทุนจริงของลูกสาวผม

สำหรับเป็นทุนการศึกษาในอีกประมาณ 18 ปีข้างหน้า

ตามแผนที่เขียนไว้ใน หน้านี้

ก่อนอื่น ทุกท่านสามารถดาวโหลดไฟล์สรุปพอร์ตในรูปแบบ Excel ของเดือนนี้ ไปศึกษาอย่างละเอียดโดย คลิ๊กที่ลิ้งค์นี้ ครับ

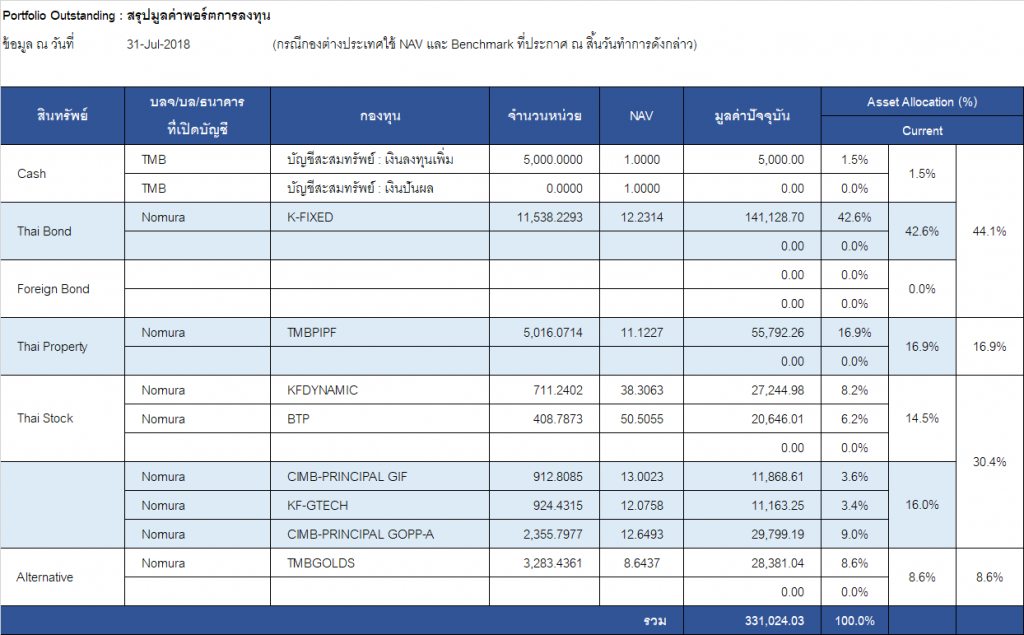

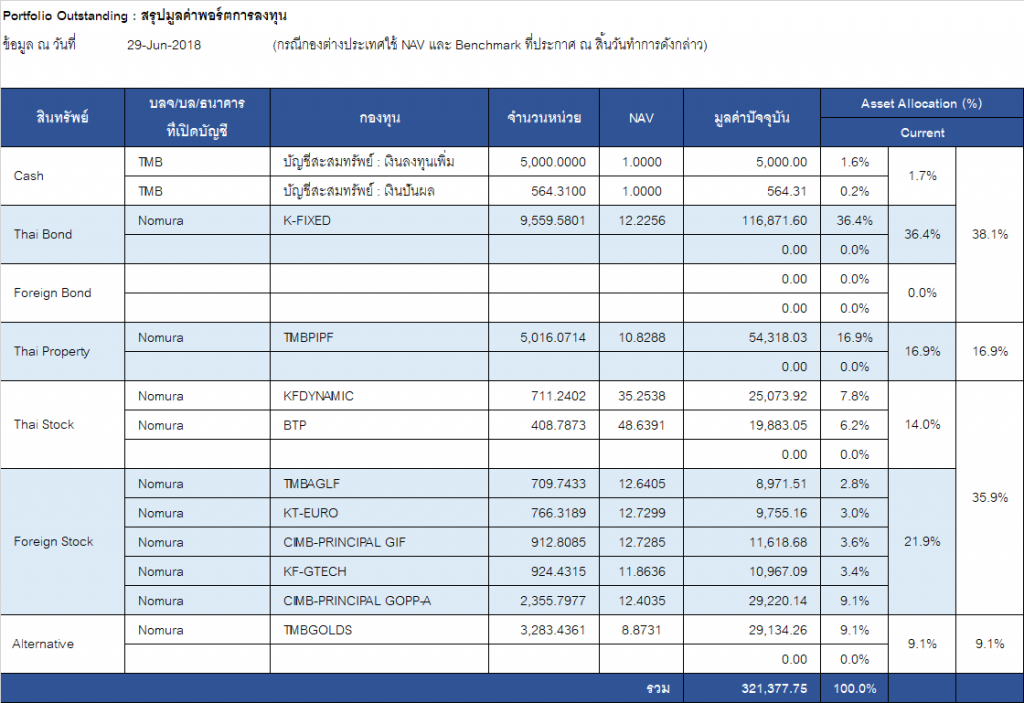

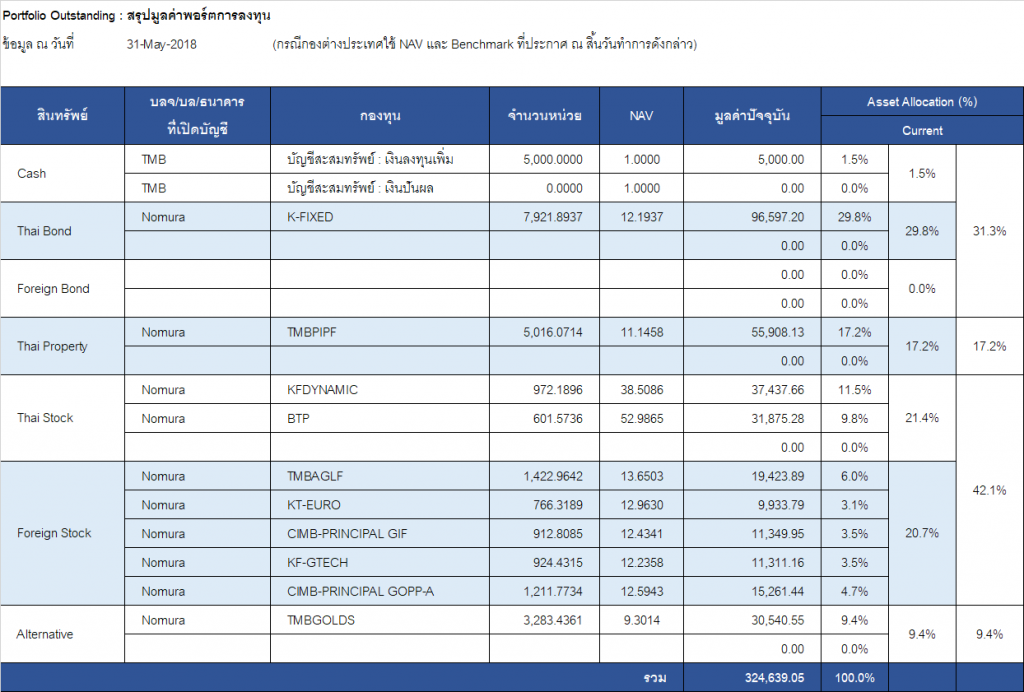

สถานะพอร์ต ณ 31 ก.ค. 61

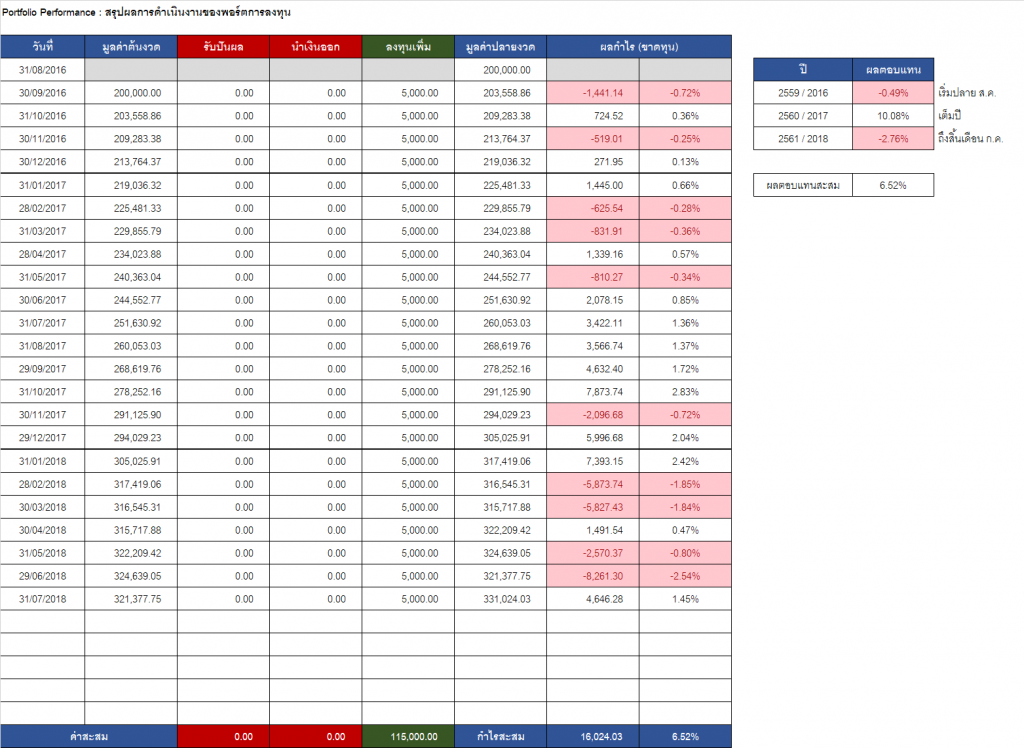

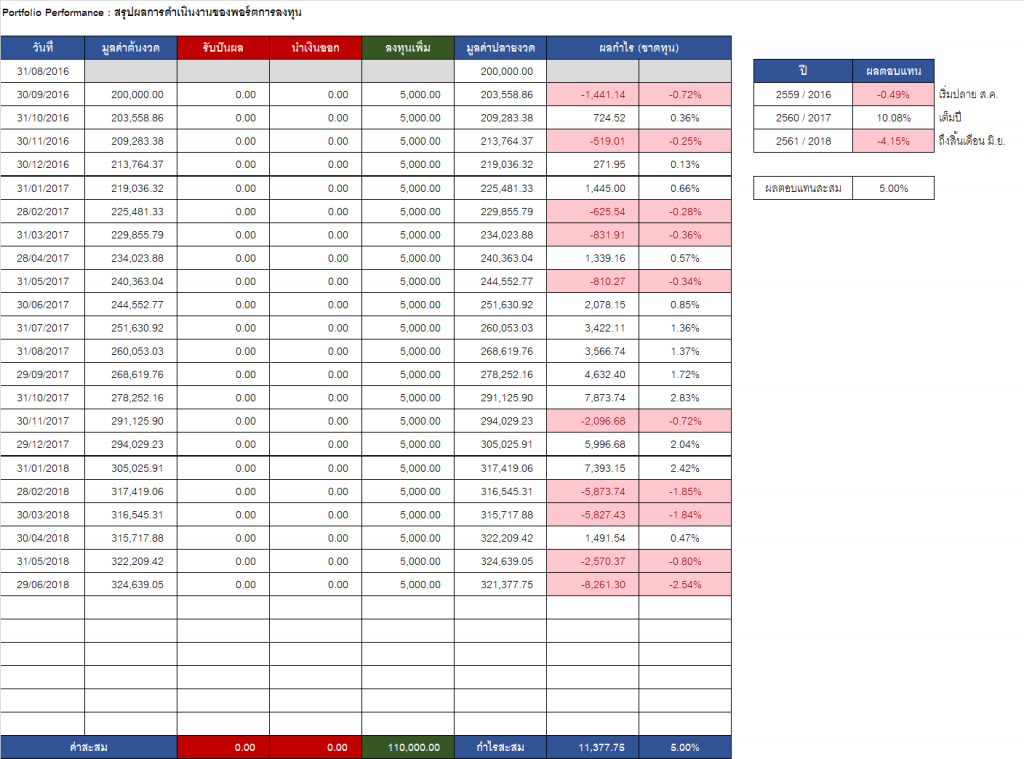

- เดือนนี้พอร์ตมีมูลค่า 331,024.03 บาท

(รวมเงินลงทุนใหม่ประจำเดือน 5,000 บาทแล้ว) - เดือน ก.ค. 61 กำไร เท่ากับ 4,646.28 บาท หรือ +1.45%

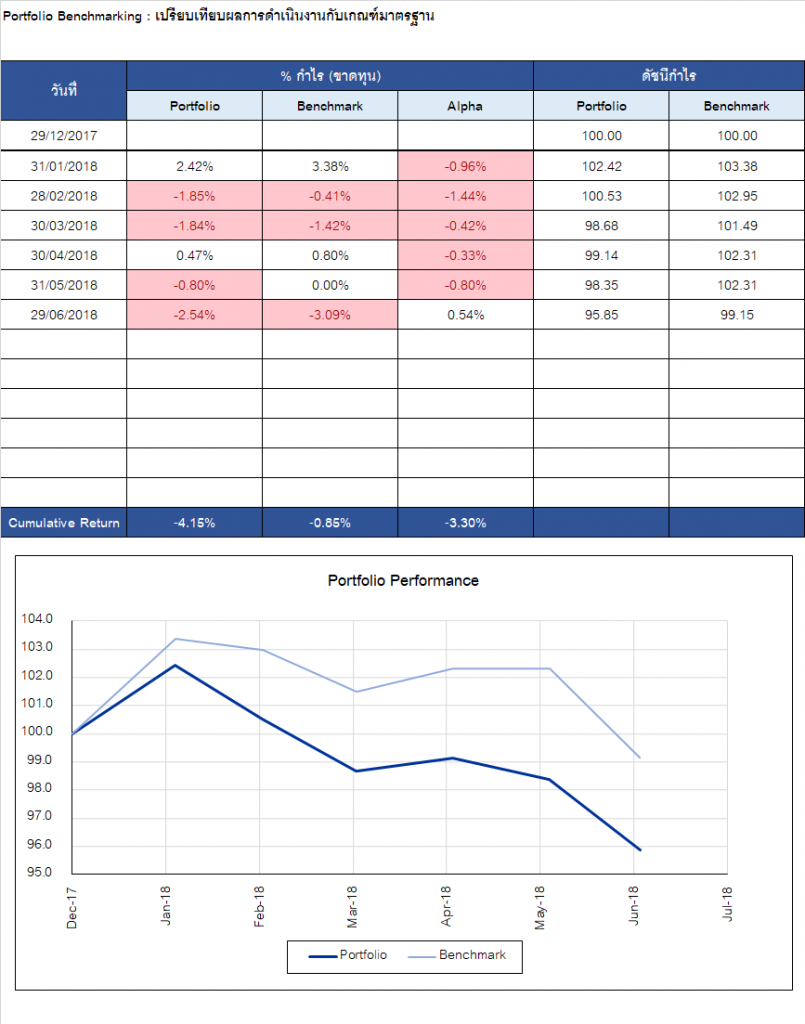

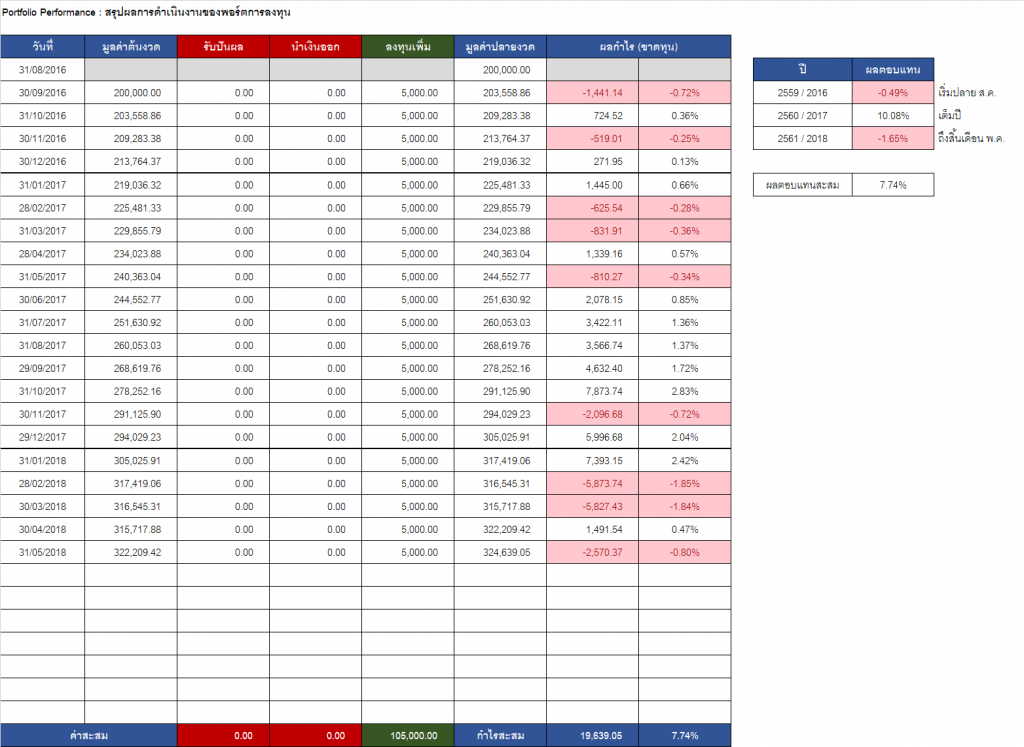

- ผลตอบแทนสะสมปี 2561 (7 เดือน) ขาดทุนอยู่ -2.76%

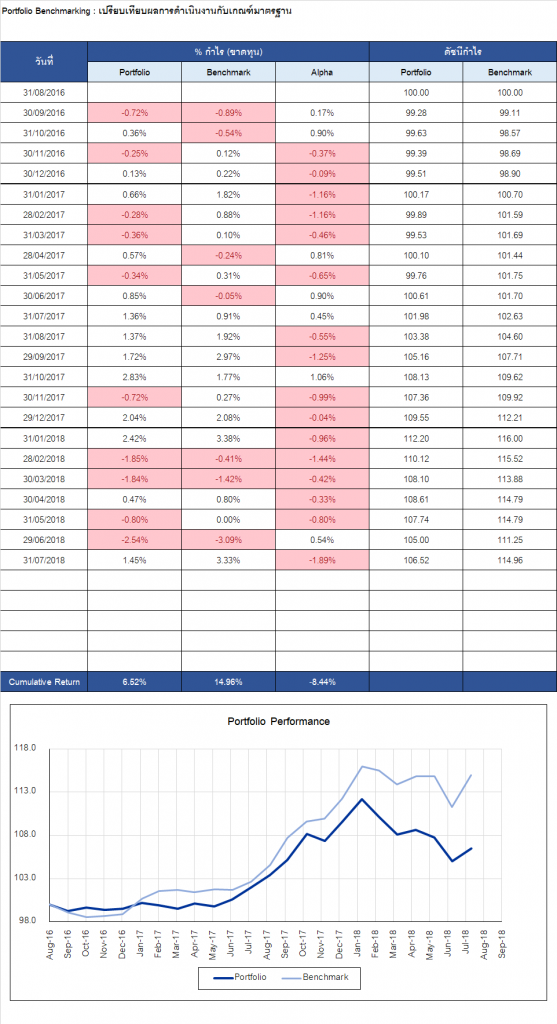

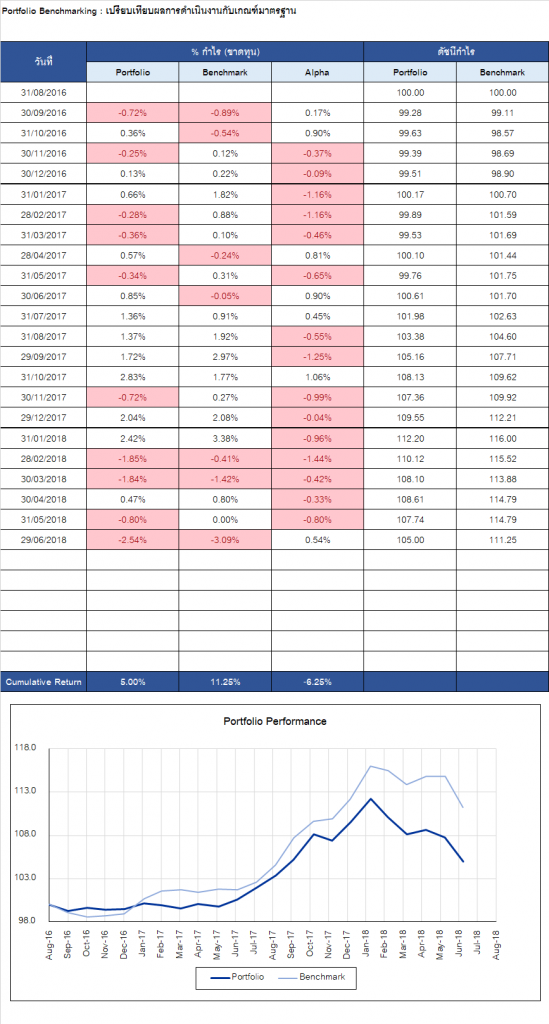

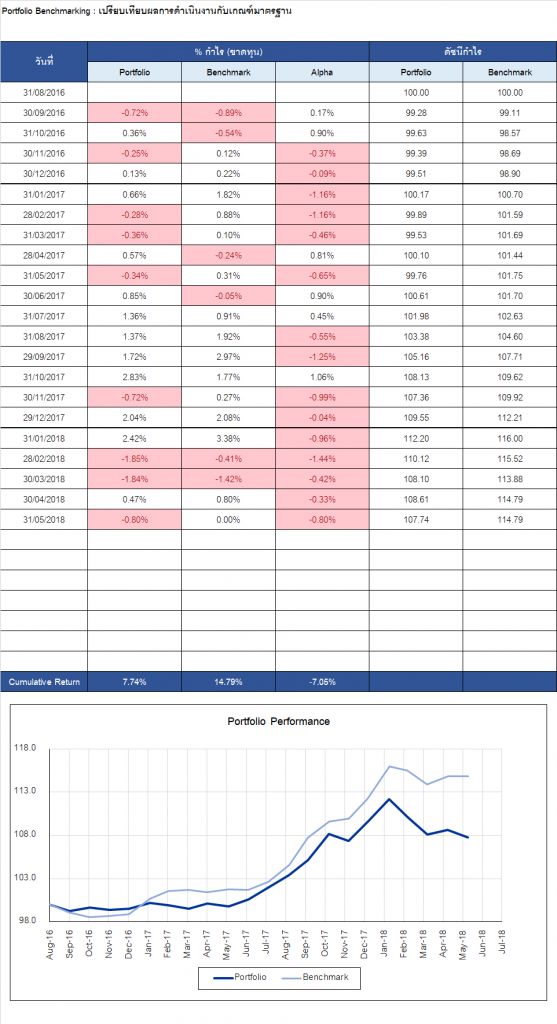

- วัดผลเทียบ Benchmark เดือน ก.ค. 61

พอร์ต +1.45% vs BM +3.33% แพ้ Benchmark ไปกว่าครึ่ง - วัดผลเทียบ Benchmark ตั้งแต่เริ่มลงทุน (ส.ค. 59)

พอร์ต +6.52% vs BM +14.96% แพ้เท่ากับ -8.44%

ถือเป็นการแพ้สะสมค่อนข้างเยอะ ซึ่งก็เกิดจากทั้งค่าธรรมเนียมของกอง และจากการตัดสินใจที่ผิดพลาดด้วย

ซึ่งหลักๆ ที่ทำให้แพ้มากมายก็คือการที่ BM ในส่วนของ Foreign Stock นั้น ผมเซ็ทไว้ง่ายๆ เป็นดัชนี S&P500 TRI คือมอง S&P500 เสมือนเป็นทางเลือกที่ง่ายและมีประสิทธิภาพที่สุด ถ้าจะไปลงทุนหุ้นต่างประเทศ

แต่ในการลงทุนจริงนั้น ผมใช้วิธีเลือก Region และ Sector เอาเอง โดยคิดว่าจะเลือกได้ดีกว่าการลงทุนง่ายๆ ตาม S&P500 แต่ผลปรากฎว่าไม่เป็นเช่นนั้น เพราะตั้งแต่ที่เริ่มลงทุนในเดือน ส.ค. 59 มานั้น ดัชนี S&P500 ถือเป็นดัชนีหนึ่งที่ให้ผลตอบแทนดีอันดับต้นๆ ของโลกเลยทีเดียว ขณะที่หุ้นต่างประเทศใน Region อื่นๆ นั้น ทำได้ไม่ดีเท่า

นอกจากนั้น BM ในส่วนของ Property ซึ่งผมเลือกใช้กอง M-PROPERTY มาเป็น Benchmark เนื่องจากดัชนี SET PF&REIT TRI ที่ควรใช้เป็น BM มากกว่า ไม่ได้มีเผยแพร่ให้เข้าถึงได้ง่าย ซึ่งตอนแรกผมมองว่า M-PROPERTY จะเป็นกองระดับกลางๆ เนื่องจากเป็นกองที่ค่อนข้างเก่า นโยบายการลงทุนไม่ได้กว้างนัก แถมปิดไม่ให้ซื้อเพิ่มแล้ว ก็กลับให้ผลตอบแทนได้สูงสุดอันดับต้นๆ ในกลุ่ม Fund of Property Fund ทำให้กอง Property ที่เลือกมาลงทุนจริง ให้ผลตอบแทนแพ้ M-PROPERTY มาตลอด

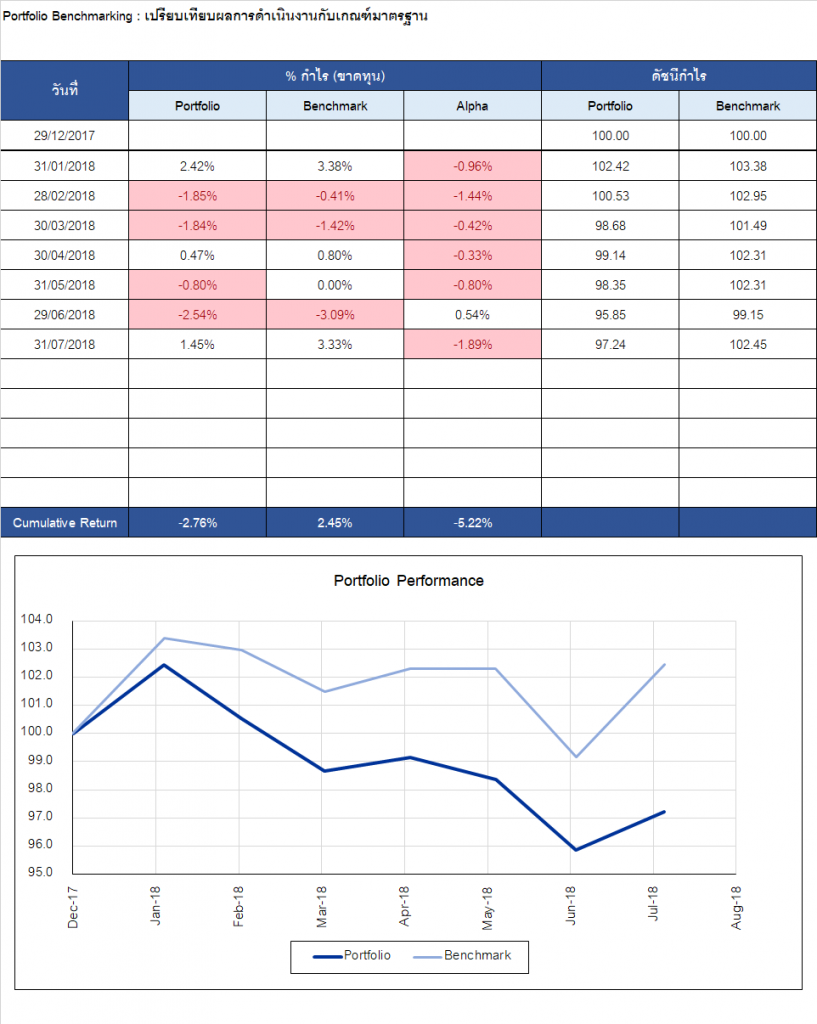

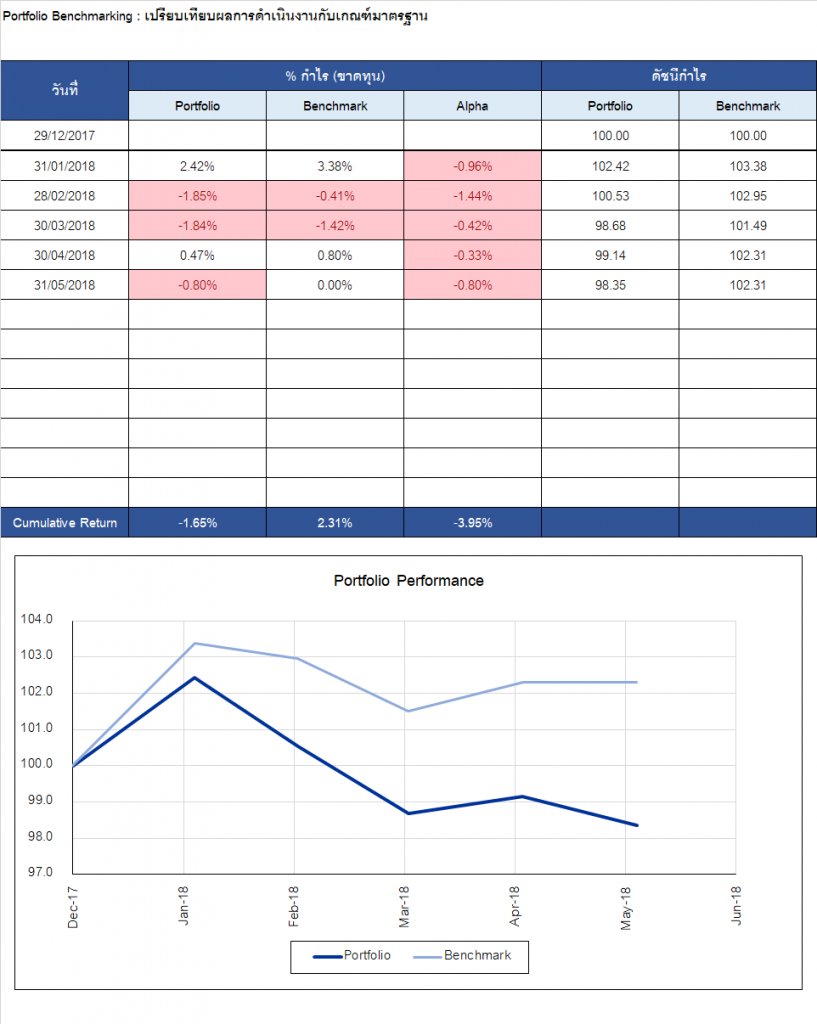

หากล้างผลการแพ้ชนะในปีเก่าๆ ทิ้งไป เหลือไว้แค่ปี 2018 ก็ยังถือว่าแพ้เยอะอยู่ ดังรูปด้านล่าง

นั่นคือตั้งแต่ต้นปีมานี้ BM กำไร +2.45% แต่พอร์ตขาดทุนไป -2.76% แพ้อยู่ 5.22% ซึ่งถือว่าเยอะมาก

หากมองเพียงแค่ 2 เดือน คือเดือน มิ.ย. – ก.ค. จะยิ่งเห็นความผิดพลาดมากขึ้นอีก เพราะสำหรับผลตอบแทนของ Benchmark แล้ว 2 เดือนดังกล่าว มีลงแรง (-3.09%) ตามด้วยดีดกลับแรง (+3.33%) แต่สุดท้ายก็เป็นสองเดือนที่ยังมีกำไรนิดหน่อย แต่ผลตอบแทนจริงของพอร์ตสะสม 2 เดือน กลับยังขาดทุน คือลงไป -2.54% แต่ตอนดีดกลับ กลับมาเพียง +1.45% เท่านั้น

สาเหตุคืออะไร ในหัวข้อต่อไป จะมีคำตอบให้ครับ

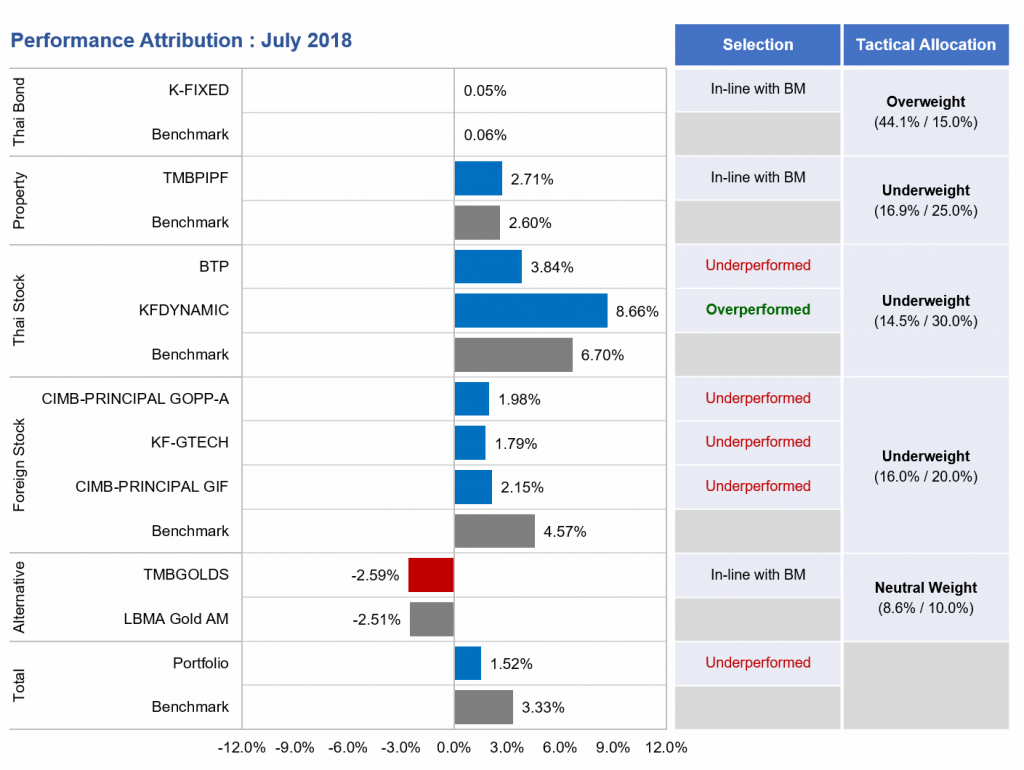

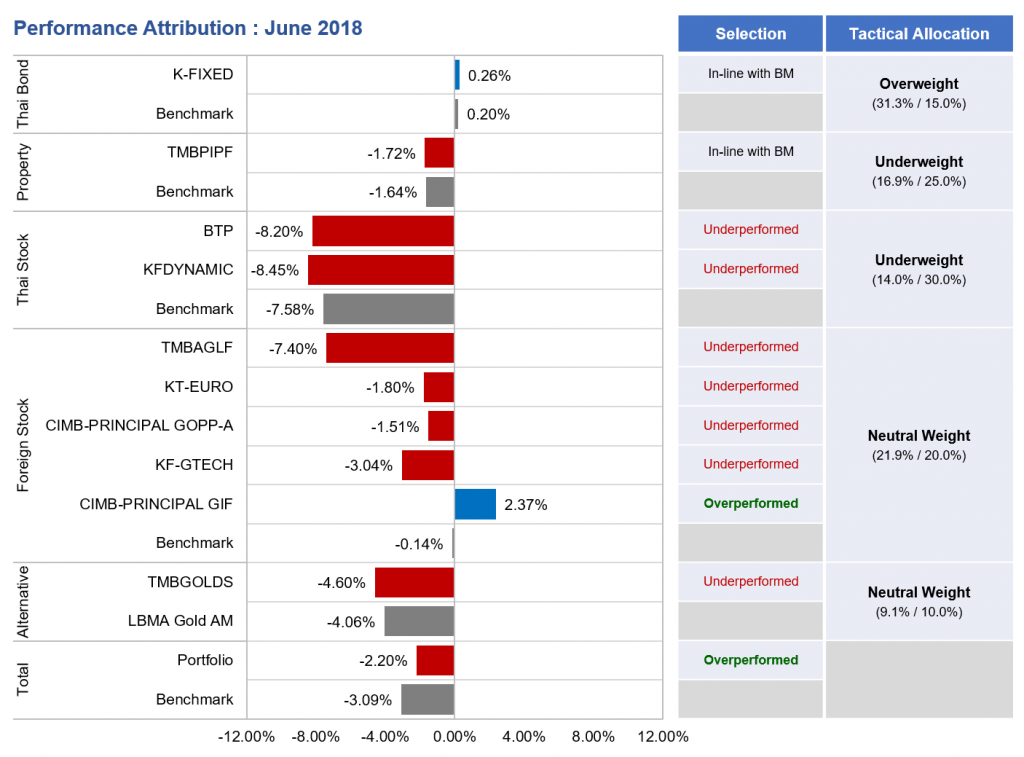

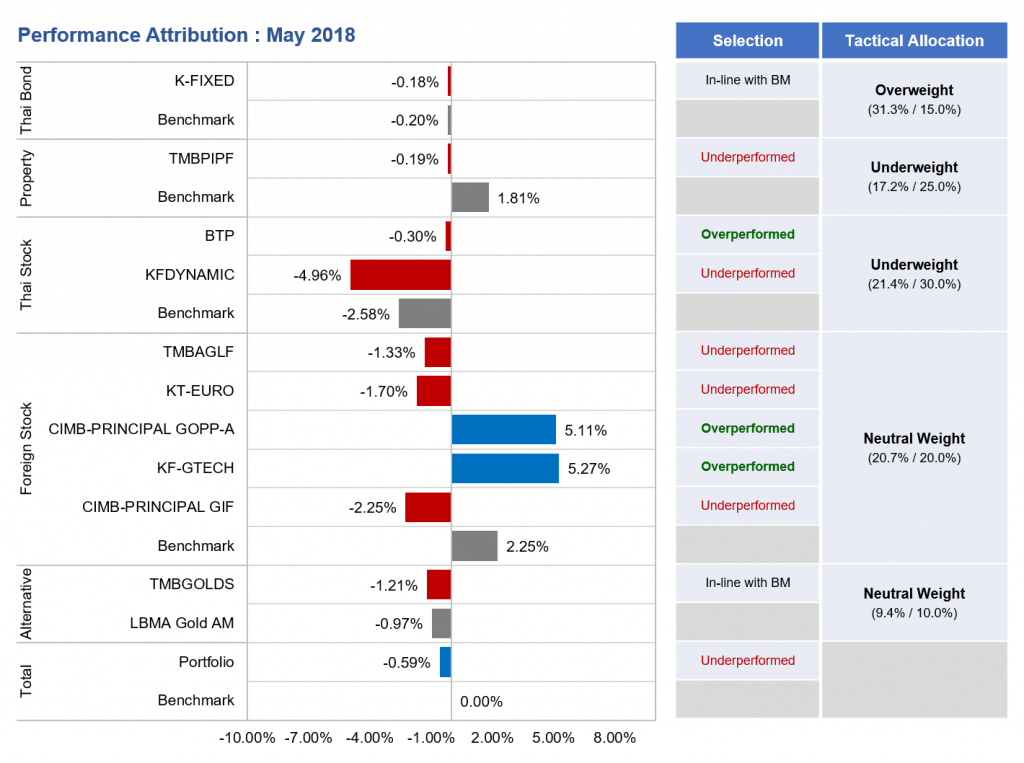

วิเคราะห์องค์ประกอบของผลตอบแทนเดือน ก.ค. 61

จากกราฟ Performance Attribution (อย่างง่าย) ด้านบน เราสามารถวิเคราะห์ดูสาเหตุได้ครับ ว่าสาเหตุของการที่พอร์ตสามารถเอาชนะ BM ในเดือนนี้นั้น เกิดจากอะไร

- ระดับ Tactical Asset Allocation (TAA)

- ระดับนี้เราจะยังไม่ดูกอง แต่ดูที่ระดับ Asset ก่อน จะเห็นว่าเดือนนี้ Asset Benchmark ส่วนใหญ่ (ยกเว้นทองคำ) ให้ผลตอบแทนเป็นบวก เป็นการดีดกลับแรง หลังจากเดือนที่แล้วตกไปหนัก โดยแต่ละสินทรัพย์ให้ผลตอบแทนดังนี้

- ตราสารหนี้ไทย + 0.06%

- อสังหาไทย + 2.60%

- หุ้นไทย +6.70%

- หุ้นต่างประเทศ +4.57%

- ทองคำ -2.51%

- ซึ่งในการตัดสินใจลงทุนจริงนั้น ผมได้ Underweight ทุกสินทรัพย์ที่เดือนนี้ให้ผลตอบแทนเป็นบวก เนื่องจากคิดว่าสินทรัพย์เหล่านั้น จะตกต่อเนื่อง แต่ข้อเท็จจริงคือ ดีดกลับขึ้นมา (และแรงด้วย)

- การตัดสินใจเรื่อง TAA ของผมในเดือนนี้ จึงถือว่าผิดอย่างรุนแรง

2. ระดับ Fund Selection

- ในระดับนี้เราจะเจาะเข้ามาดูกองที่เลือกไว้กันว่า เมื่อเทียบกับ Asset BM แล้ว กองทำได้ดีร้ายอย่างไร

- หากอ่านที่คอลัมน์ Selection จะเห็นคำว่า “Underperformed” ตัวสีแดงเยอะมาก นั่นคือในเดือนนี้นั้น กองที่ผมเลือกมาส่วนใหญ่ ให้ผลตอบแทนแพ้ Asset BM ของตัวมันเอง

- จะมีก็แค่ KFDYNAMIC และ TMBPIPF เท่านั้นที่เดือนนี้ถือว่าทำผลงานได้โอเค)

โดยรวมเดือนนี้ถือเป็นความผิดพลาดอย่างหนักทั้งในการตัดสินใจทำ TAA และ Fund Selection ซึ่งอ่านตลาดและเลือกกองได้ผิดแบบสองต่อ

ทั้งนี้ขอ Remark ไว้หน่อยนึงนะครับ ว่า Model Port ที่ทำอัพเดททุกเดือนนี้ เป็นพอร์ตส่วนที่ไม่ใหญ่มาก เมื่อเทียบกับพอร์ตหลักของผม และเป็นพอร์ตที่ผมตั้งใจจะตัดสินใจลงทุนแบบ Active จริงๆ ในทุกๆ ด้าน เพื่อสาธิตการประยุกต์ใช้ความรู้จากหลักสูตร DIY Portfolio ให้หลากหลาย

ซึ่งเมื่อตัดสินใจแบบ Active มาก เวลาผิดพลาดก็จะเป็นแบบที่เห็นอยู่นี้ครับ แต่เส้นทางลงทุนของพอร์ตนี้ก็ยังอีกยาว (ราวๆ 18 ปี) ผมก็จะพยายามบริหารไปให้สุดทาง ผิดก็เรียนรู้ไปเรื่อยๆ ครับ

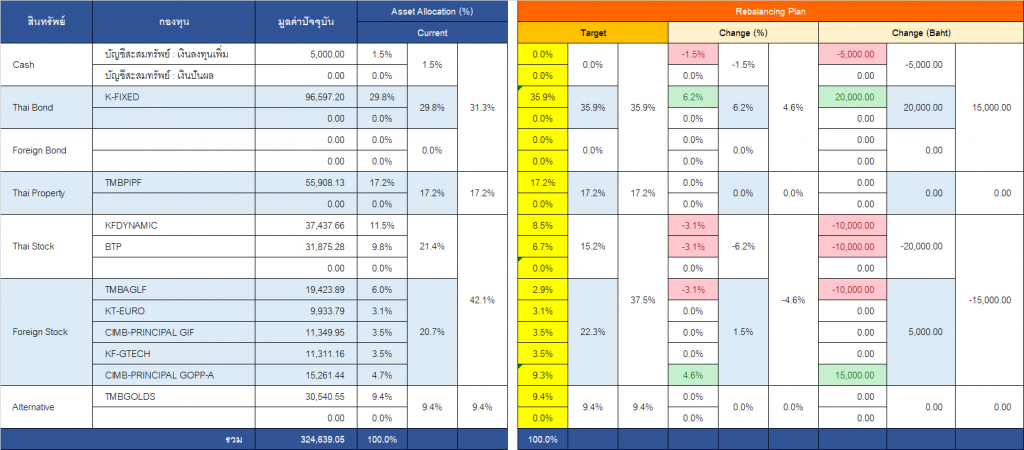

สรุปการปรับพอร์ตเดือนนี้

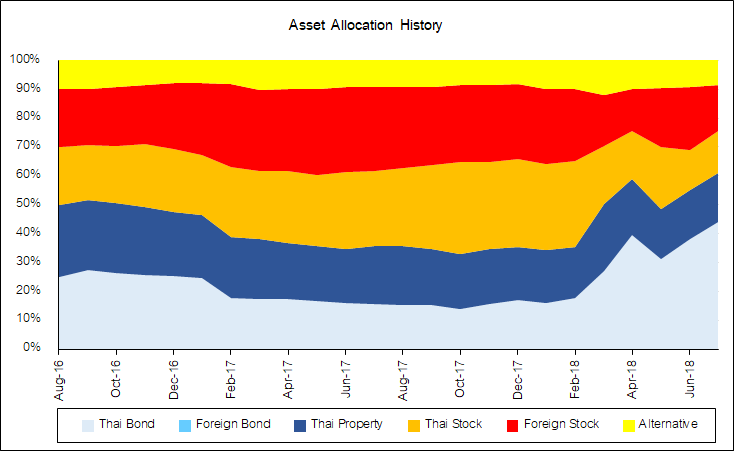

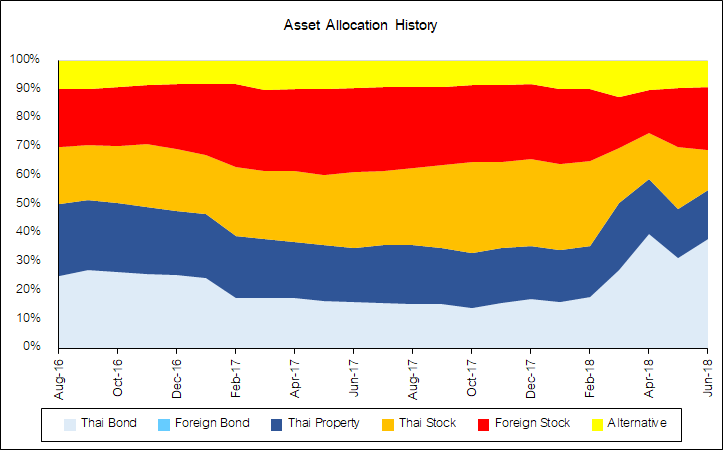

หากท่านใดติดตามพอร์ตนี้มาทุกๆ เดือน จะเห็นว่านับตั้งแต่ช่วงปลายไตรมาส 1 ปี 61 เป็นต้นมา ผมก็ทยอยลดสินทรัพย์เสี่ยงตระกูลหุ้นมาโดยตลอด โดยหากสังเกตจากรูปด้านล่าง จะเห็นว่าพื้นที่สีฟ้า ซึ่งเป็นตราสารหนี้เพิ่มขึ้นมาเรื่อยๆ

ซึ่งถ้าหุ้นและสินทรัพย์เสี่ยงต่างๆ เป็นขาลงต่อไปเรื่อยๆ พอร์ตลักษณะนี้คงจะเสียหายน้อยกว่าพอร์ตที่ไม่ปรับลดหุ้นเอาไว้

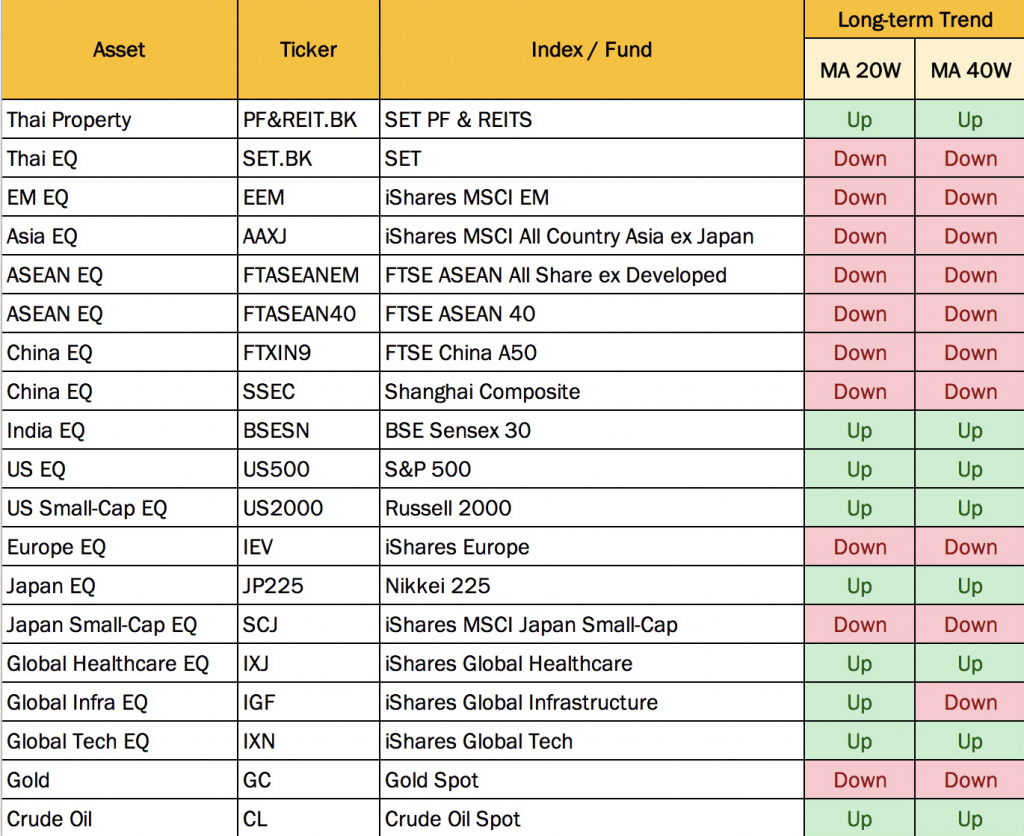

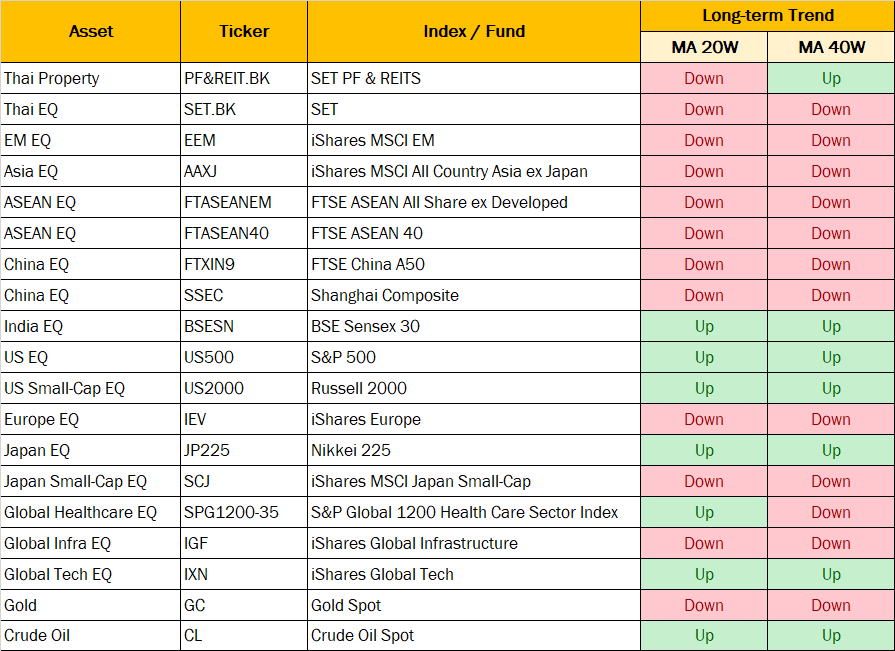

ซึ่งหากให้น้ำหนักกับปัจจัยด้าน Momentum / Trend Following โดยดูแนวโน้มราคาสินทรัพย์ เทียบกับเส้นค่าเฉลี่ยเคลื่อนที่ 20 และ 40 สัปดาห์ (เพื่อวัดแนวโน้มระยะกลาง ระยะยาวตามลำดับ) ว่าตอนนี้เป็นขาขึ้นหรือขาลง

มันก็ยังอ่านค่าได้ไม่ต่างจากเดือนที่แล้วนัก

นั่นคือสินทรัพย์ในฝั่งประเทศไทย และ Emerging Markets รวมถึง Asia ด้วย อยู่ในแนวโน้มขาลงเกือบหมดทั้งระยะกลาง (ต่ำกว่าเส้น 20 สัปดาห์) และระยะยาว (ต่ำกว่าเส้น 40 สัปดาห์)

ส่วนสินทรัพย์ที่ยังเป็นขาขึ้นอยู่ ก็จะเป็นหุ้นโซนประเทศที่พัฒนาแล้ว (DM) นอกจากนั้นก็ยังมีอสังหาริมทรัพย์ไทยด้วย (SET PF&REITs)

ถ้าดูแค่นี้ จะไม่ปรับพอร์ตอะไรก็ได้ คือยังคง Underweight สินทรัพย์เสี่ยงโดยรวมต่อไป แบบที่เป็นอยู่ แต่เนื่องจากเดือนที่แล้ว หุ้นดีดขึ้นมาแรงมาก ผมเลยขอไปดูแนวโน้มระยะสั้นดูเสียหน่อย

ซึ่งในที่นี้ก็จะใช้การดูกราฟราคาหุ้นแบบกราฟรายวัน (Day) และใช้เครื่องมือง่ายๆ คือ Trend Line มาช่วย โดยผมไล่เปิดดูหลายๆ สินทรัพย์ก็ยังสรุปไม่ได้ว่าแนวโน้มระยะสั้น จะกลับมาเป็นขาขึ้นแล้วหรือไม่

แต่มีกราฟหุ้นไทยนี่ล่ะครับ ที่ผมรู้สึกว่า มันมีสิทธิ์ที่แนวโน้มระยะสั้นจะกลับเป็นขาขึ้นแล้ว ดูจากการที่ SET Index สามารถ Break เส้น Trend Line ขาลง (เส้นหนาสีน้ำเงิน) ขึ้นมาได้

ซึ่งถ้าหุ้นไทยยังขึ้นได้ต่อ อีกสักพักราคามันก็จะข้ามขึ้นไปเหนือเส้นค่าเฉลี่ย 20 และ 40 สัปดาห์ได้ ซึ่งก็มีสิทธิ์ทำให้แนวโน้มระยะกลาง และยาวกลับเป็นขาขึ้นไปด้วย

ดังนั้นในเดือนนี้ผมจึงอยากลอง “เก็ง” ดู ว่าหุ้นไทยน่าจะไปต่อได้ โดยจะเพิ่มสัดส่วนหุ้นไทยที่ Underweight ไว้มาก ให้ขยับขึ้นมาหน่อย

ขณะเดียวกันหลังจากข่าวเรื่อง Trade War ซาลงไป ผมคิดว่าบรรยากาศการลงทุนโดยรวมมันก็ดีขึ้น ดังนั้นก็จะขอถือโอกาสเพิ่มสินทรัพย์ที่ปัจจุบันยังอยู่ในแนวโน้มขาขึ้นเข้าไปในพอร์ตด้วยอีกหน่อยเช่นกัน

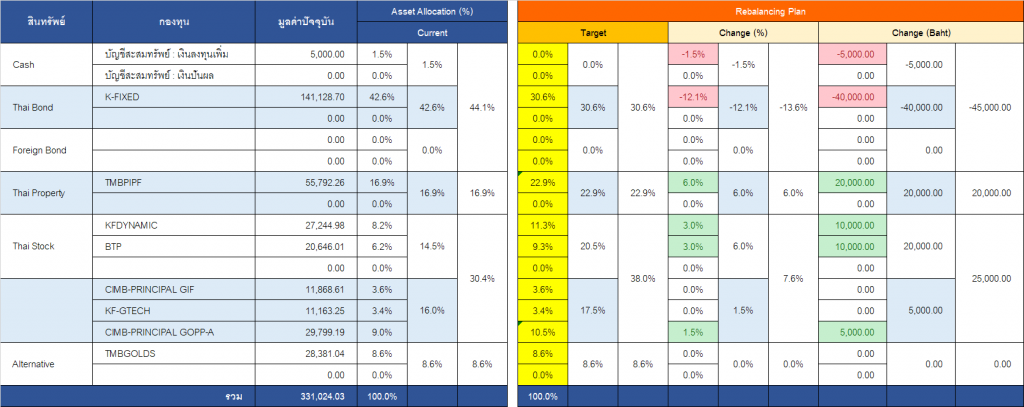

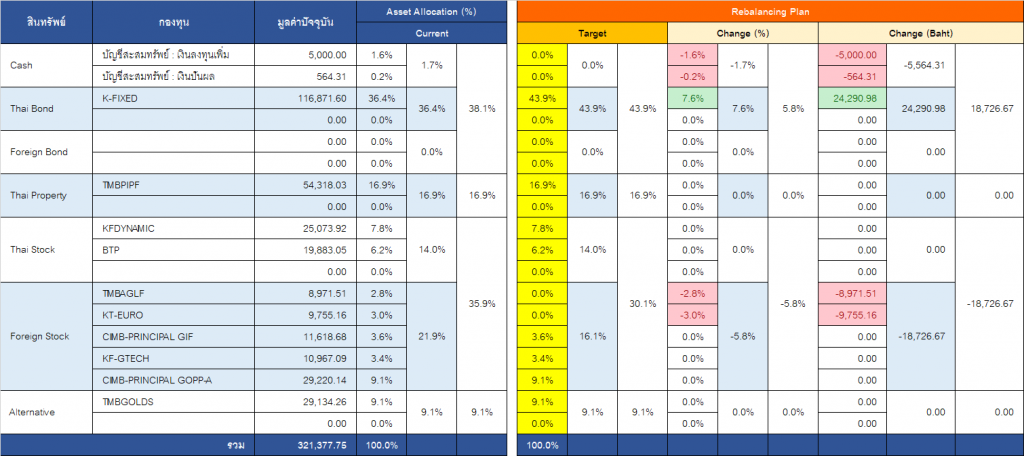

โดยมีสรุปแผนการปรับพอร์ตตามตารางนี้

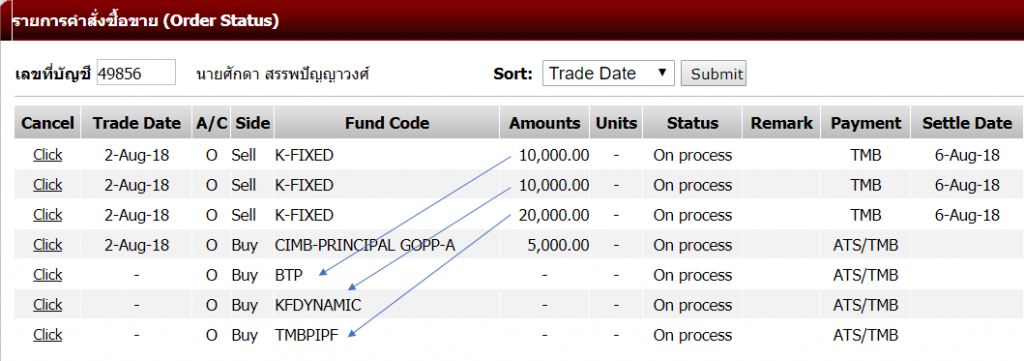

โดยผมจะทำรายการดังนี้ครับ

- นำเงินลงทุนใหม่ 5,000 บาท ไปซื้อกอง CIMB-PRINCIPAL GOPP-A ซึ่งลงทุนในหุ้น DM

- สับเปลี่ยนกองตราสารหนี้ K-FIXED ยอด 20,000 บาท ไปยังกอง TMBPIPF ซึ่งเป็นอสังหาริมทรัพย์

- สับเปลี่ยนกองตราสารหนี้ K-FIXED ยอด 20,000 บาท ไปยังหุ้นไทย แบ่งเป็นกอง KFDYNAMIC (หุ้นกลาง) 10,000 บาท และกอง BTP (หุ้นใหญ่) อีก 10,000 บาท

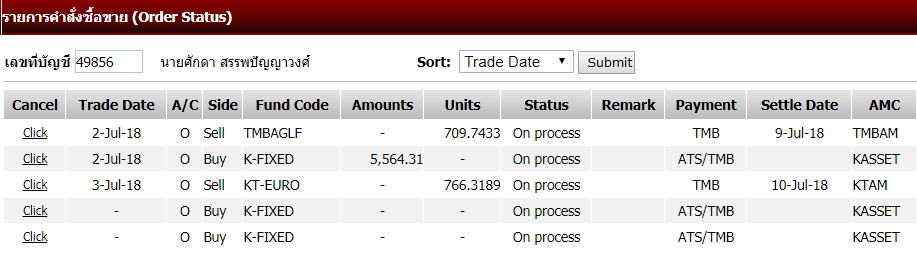

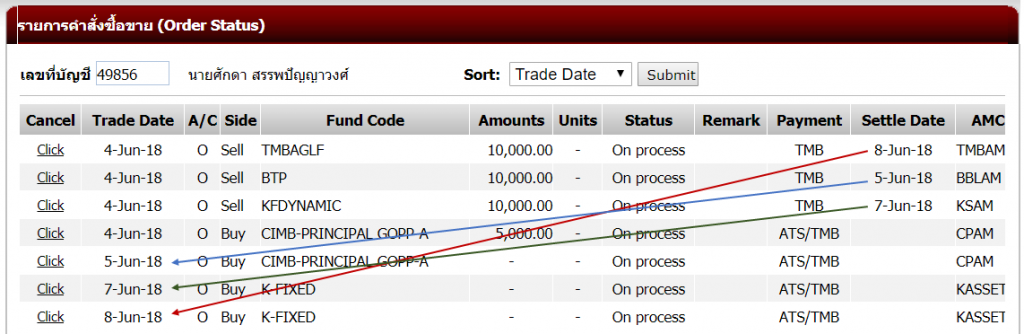

โดยเมื่อทำรายการในระบบของ Nomura จะได้สรุป Transaction ดังนี้ครับ

เนื่องจากผมส่งคำสั่งในวันที่ 1 ส.ค. 61 หลัง Cut-off Time ไปแล้ว รายการที่สั่งจึงจะมีผลในวันที่ 2 ส.ค. 61 นะครับ ซึ่งกว่าที่เงินจะออกจาก K-FIXED แล้วได้เข้าไปลงทุนใน BTP, KFDYNAMIC, TMBPIPF ก็จะเป็นวันที่ 6 ส.ค. 61 ครับ

รวมๆ การปรับพอร์ตเดือนนี้ ก็อยู่ในอารมณ์ที่กล้าขึ้นนิดนึง มองโลกดีขึ้นนิดนึงครับ

ทิ้งท้ายก่อนจาก

เช่นเคยครับ ก่อนจบต้องมีวิดีโอขำๆ ของเจ้าของพอร์ตตัวจริง ซึ่งก็คือลูกสาวผม ตอนนี้เอเจก็จะสองขวบแล้ว

ขอตั้งชื่อวิดีโอนี้ว่า “มีขึ้นก็ย่อมมีลง” นะคร้าบ ^_^