Model Portfolio เดือน ม.ค. 61

กลับมาพบกับสรุป Model Portfolio ประจำเดือน ม.ค. 61 ซึ่งจัดทำขึ้น โดยมีวัตถุประสงค์เพื่อเป็นทั้ง…

- พอร์ตสำหรับการศึกษาเรียนรู้อย่างต่อเนื่อง

ของผู้เข้าสัมมนา DIY Portfolio กับ A-Academy - พอร์ตการลงทุนจริงของลูกสาวผม

สำหรับเป็นทุนการศึกษาในอีกประมาณ 18 ปีข้างหน้า

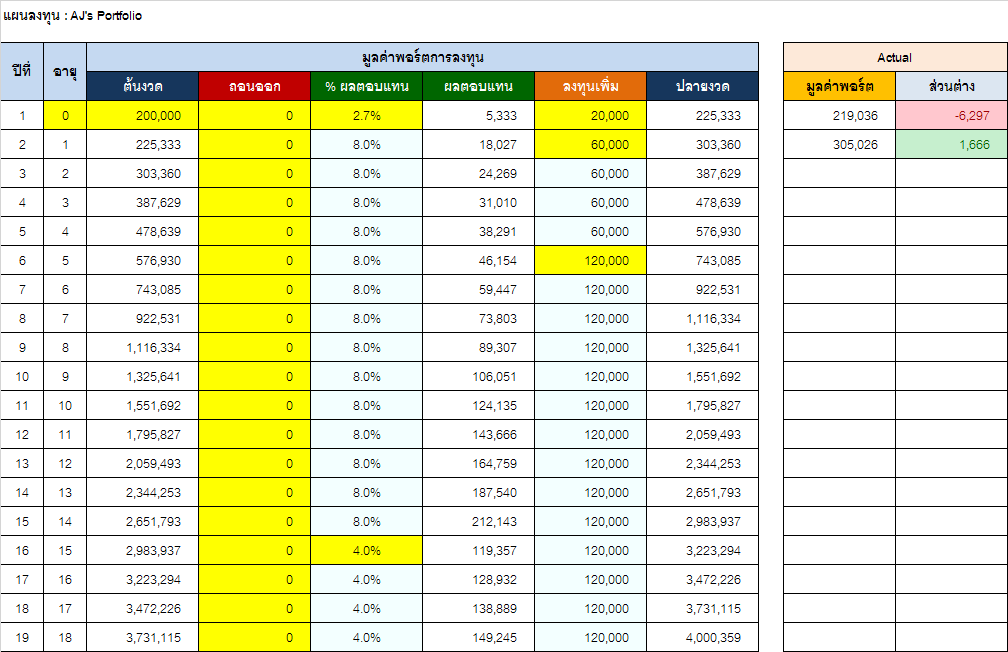

ตามแผนที่เขียนไว้ใน หน้านี้

ก่อนอื่น ทุกท่านสามารถดาวโหลดไฟล์สรุปพอร์ตในรูปแบบ Excel ของเดือนนี้ ไปศึกษาอย่างละเอียดโดย คลิ๊กที่ลิ้งค์นี้ ครับ

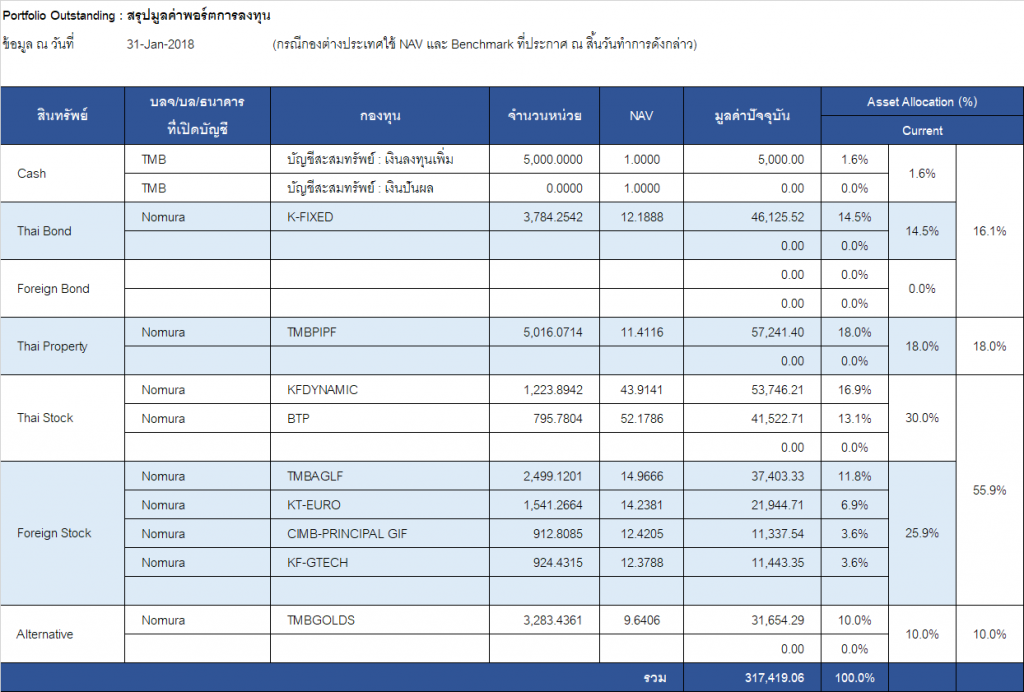

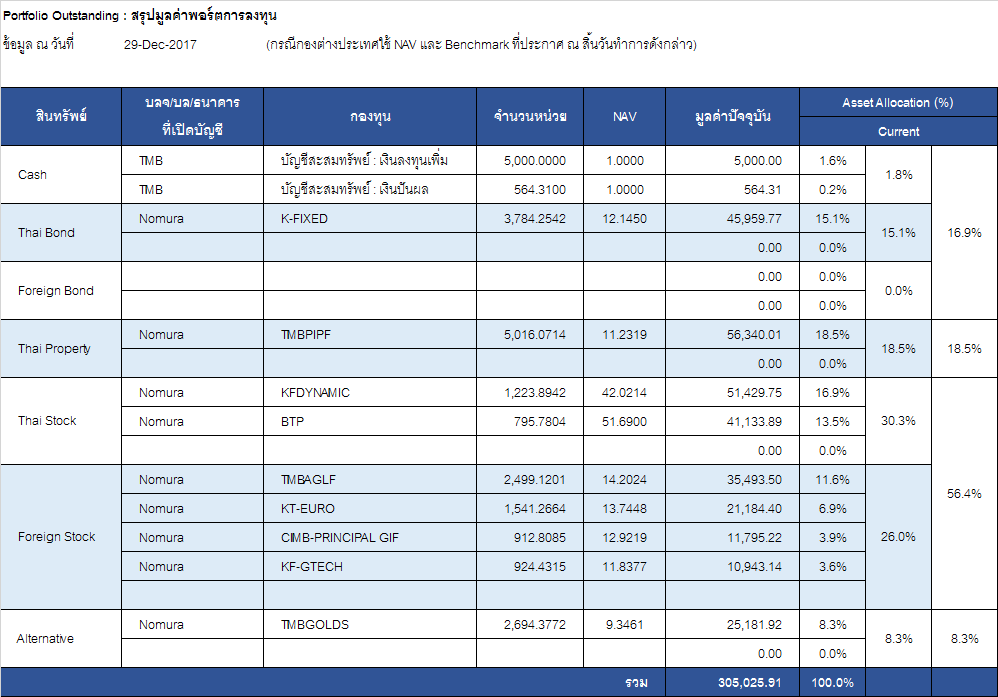

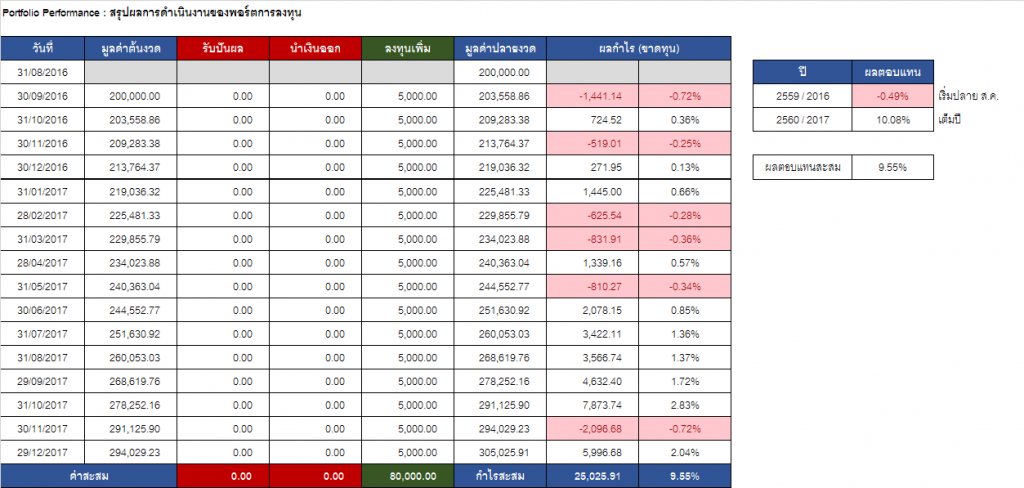

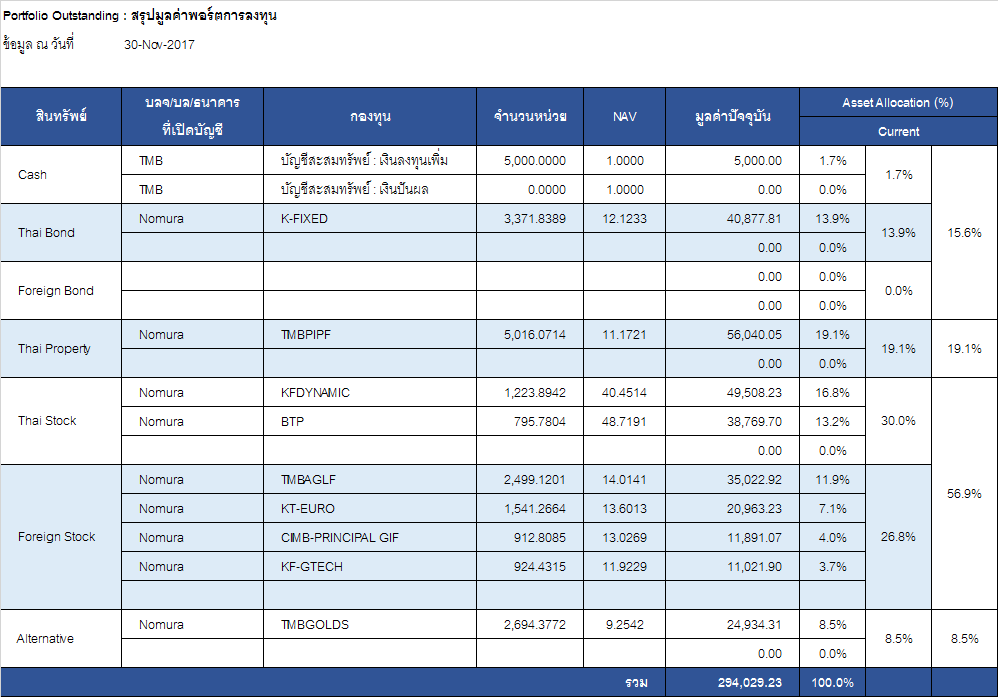

สถานะพอร์ต ณ 31 ม.ค. 61

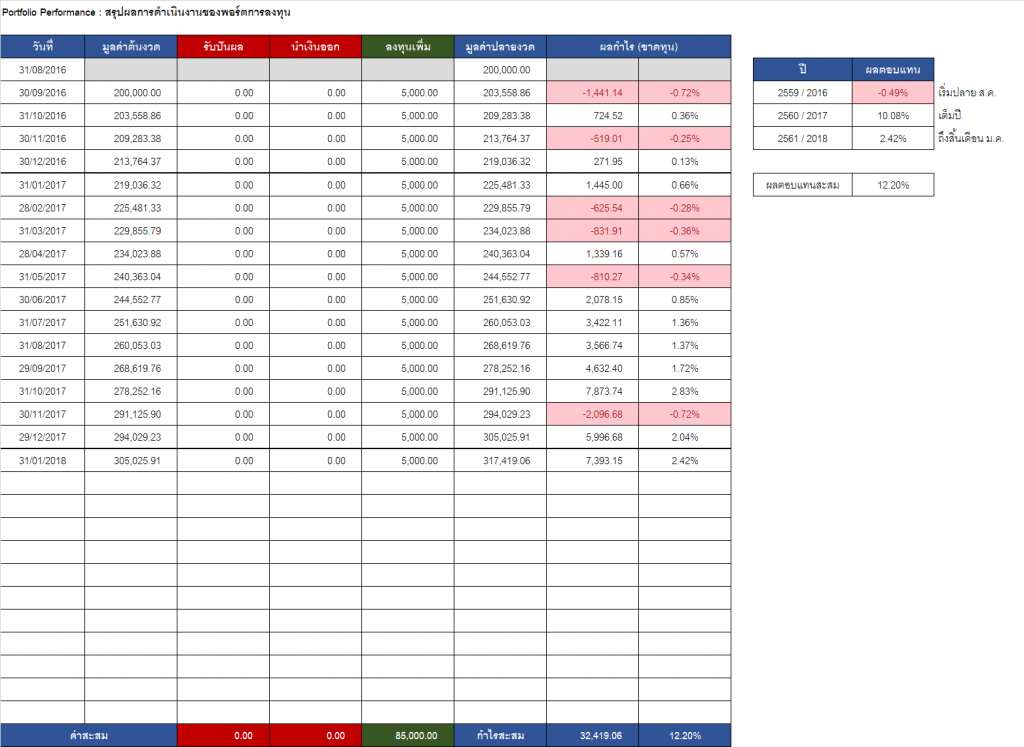

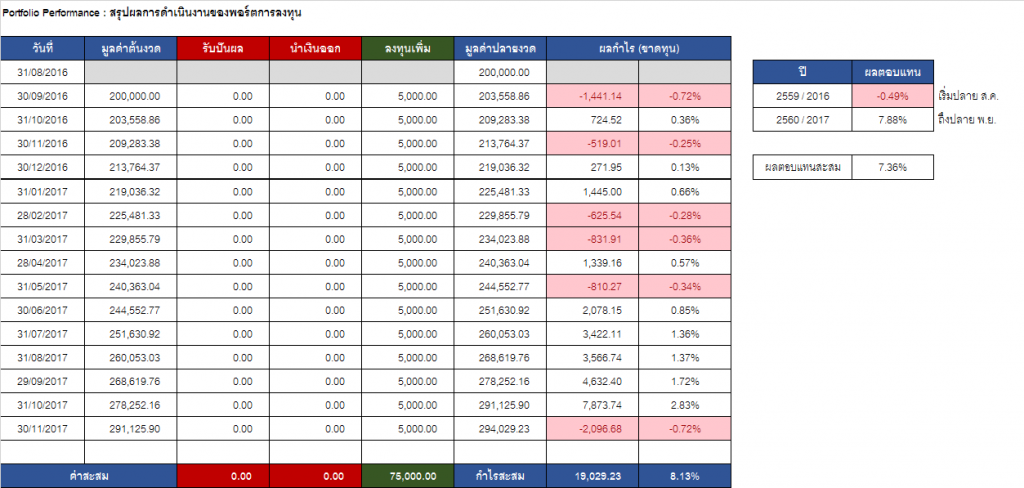

- เดือนนี้พอร์ตมีมูลค่า 317,149.06 บาท

(รวมเงินลงทุนใหม่ประจำเดือน 5,000 บาทแล้ว) - เดือน ม.ค. 61 กำไร เท่ากับ 7,393.15 บาท หรือ +2.42%

- ผลตอบแทนสะสมปี 2561 (เดือนเดียว) จึงเท่ากับ 2.42%

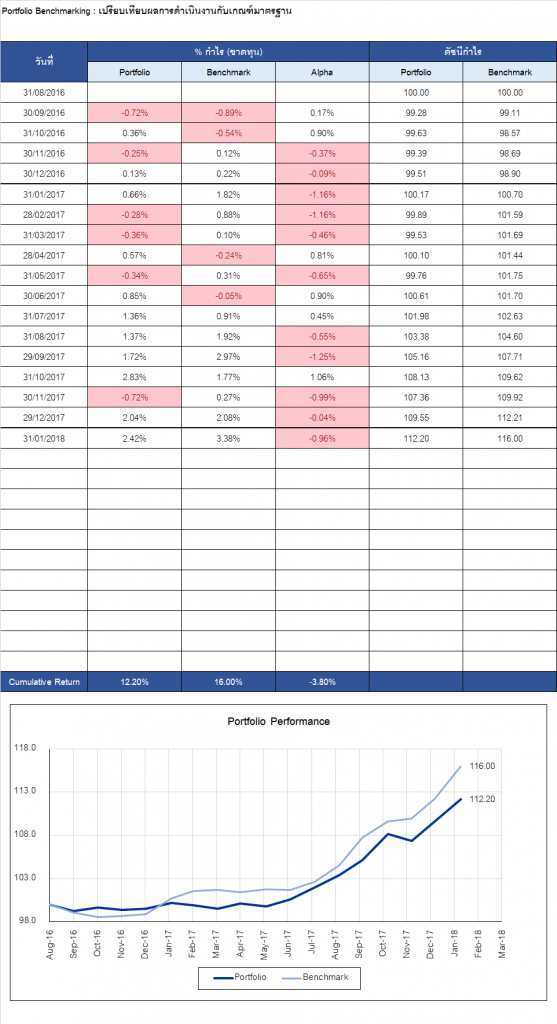

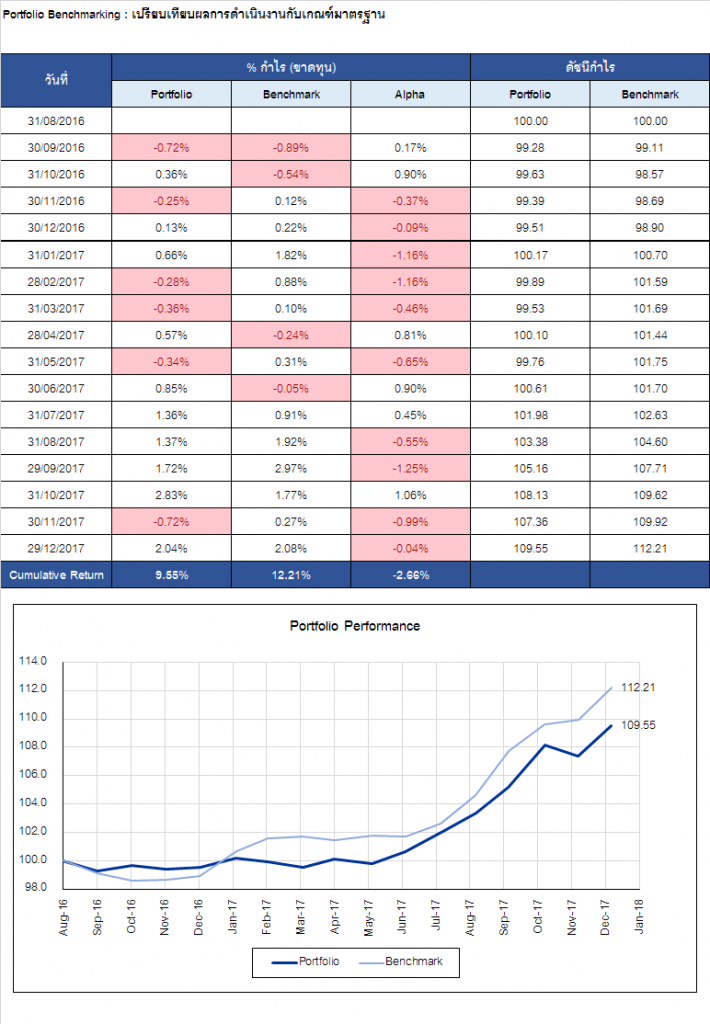

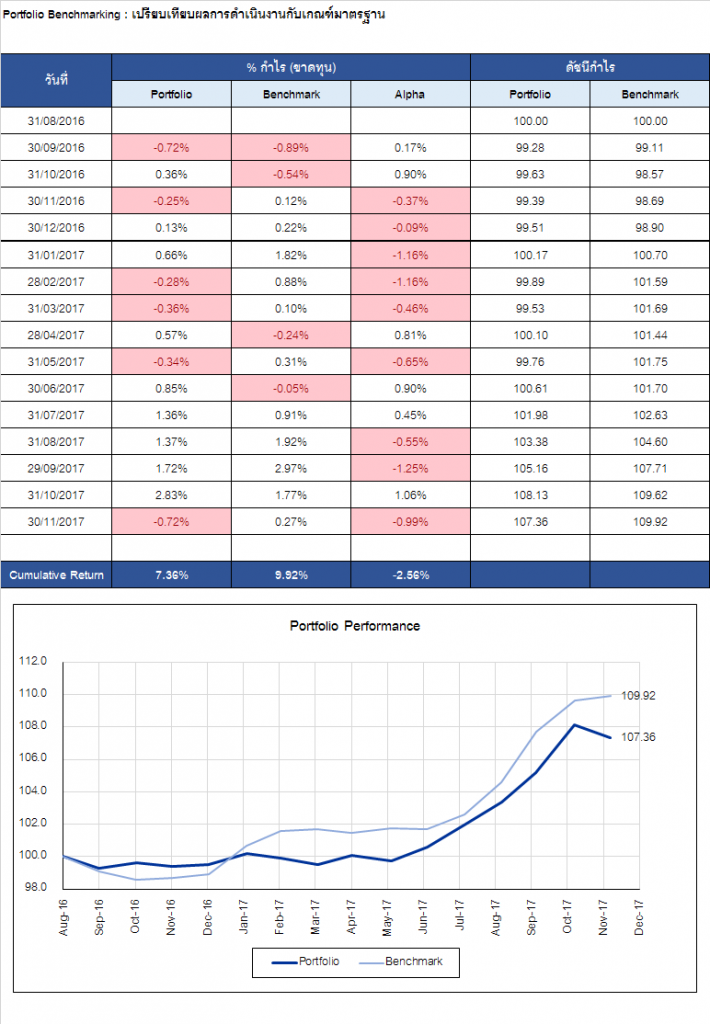

- วัดผลเทียบ Benchmark เดือน ม.ค. 61

พอร์ต +2.42% vs BM +3.38% ถือว่าแพ้ค่อนข้างมาก

และเดือนนี้เป็นเดือนที่ BM ให้ผลตอบแทนสูงที่สุด

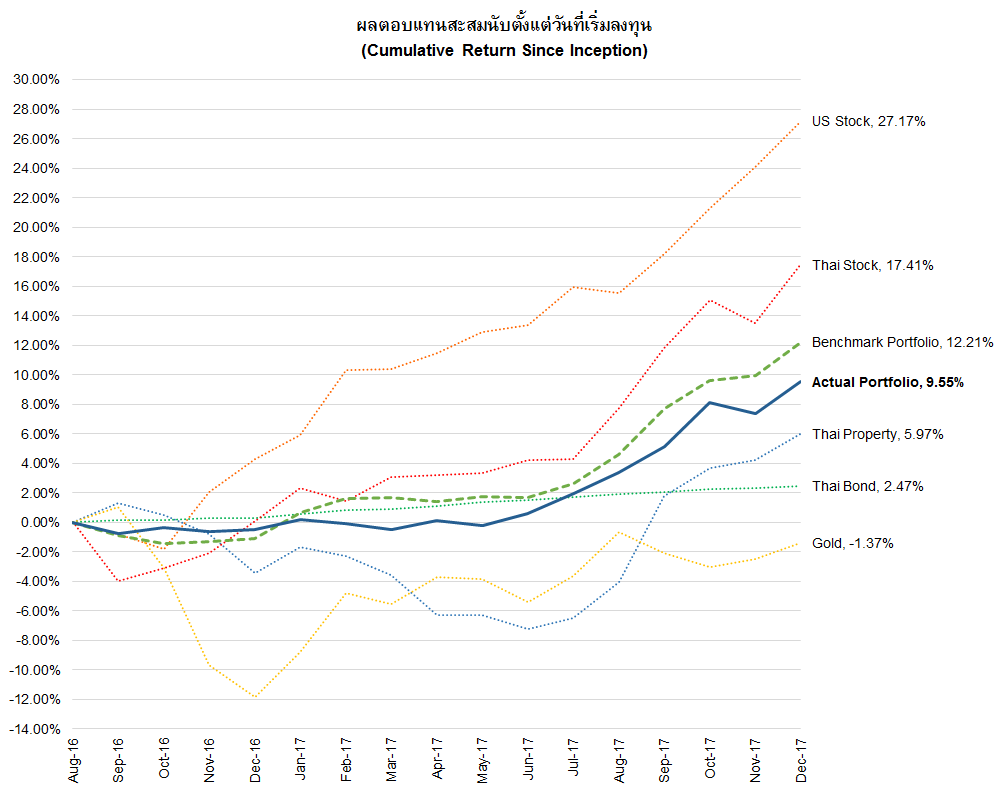

นับตั้งแต่ที่เริ่มสร้างพอร์ตนี้มาด้วย - วัดผลเทียบ Benchmark ตั้งแต่เริ่มลงทุน (ส.ค. 59)

พอร์ต +12.20% vs BM +16.00% แพ้เท่ากับ -3.80%

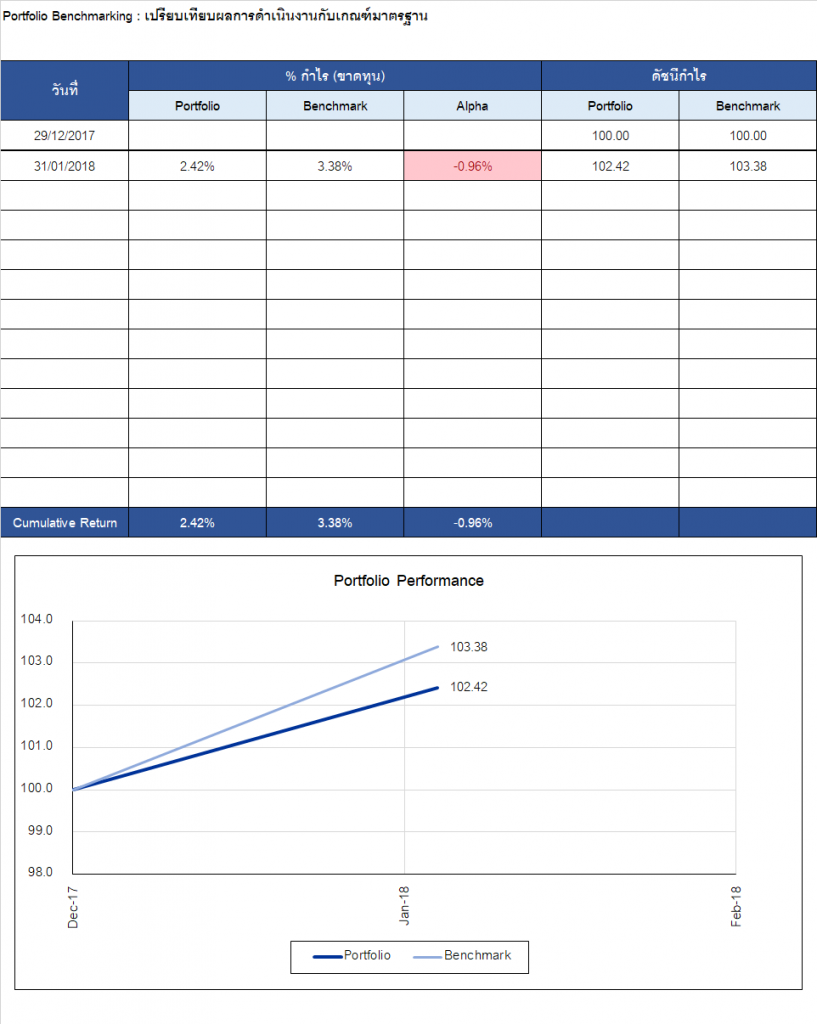

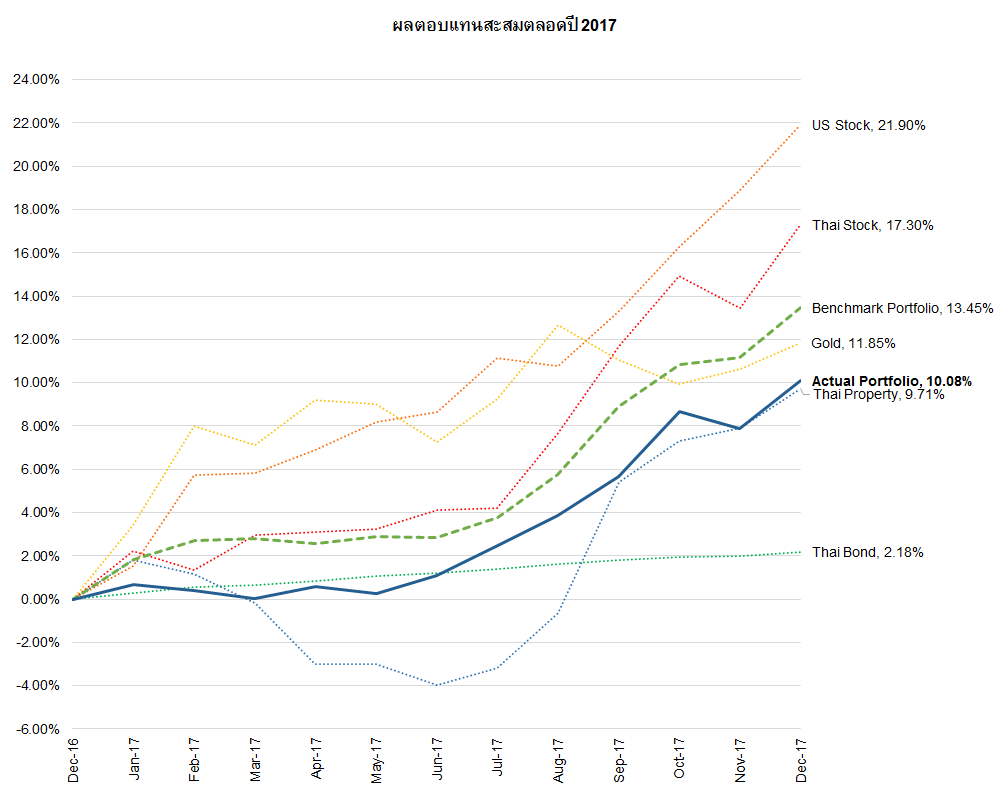

จะเห็นว่าพอร์ตนี้สะสมค่า Negative Alpha หรือการแพ้ Benchmark เอาไว้เยอะถึง -3.80% เผื่อให้อยากเห็นเฉพาะผลลัพธ์ของปีนี้ ก็สามารถดูจากตารางและกราฟนี้เพิ่มเติมได้ครับ

กราฟข้างบนเป็นการ Reset วันฐานในการวัดผลใหม่ มาเป็นปลายปี 2560 แทนที่จะเป็นตั้งแต่ปลายเดือน ส.ค. 59 ที่เริ่มตั้งพอร์ตครับ

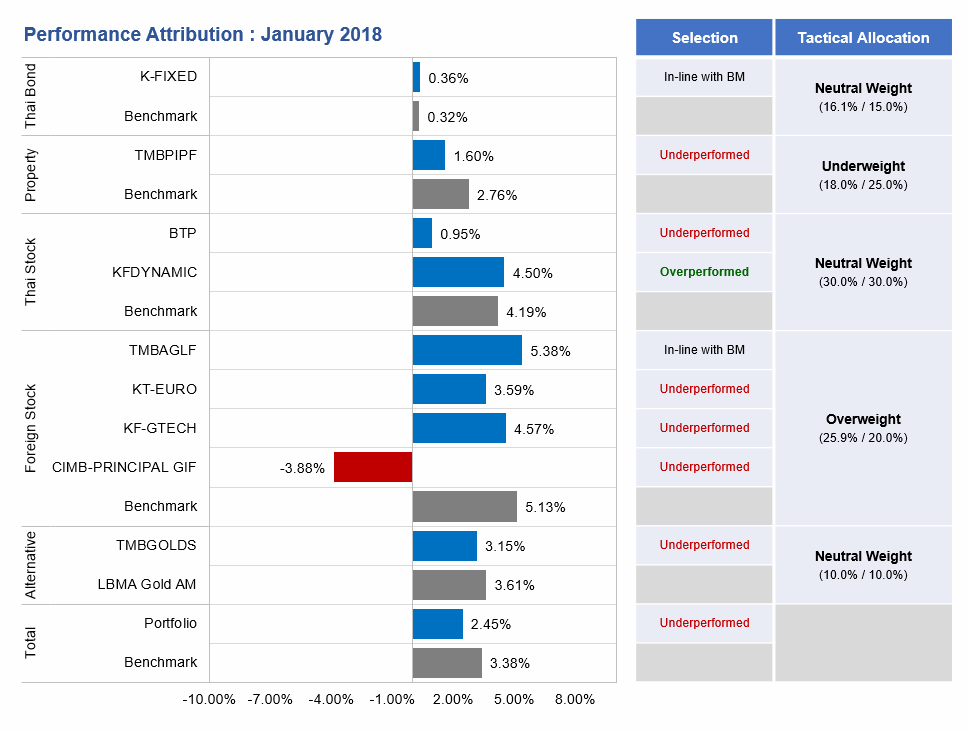

วิเคราะห์องค์ประกอบของผลตอบแทนเดือน ม.ค. 61

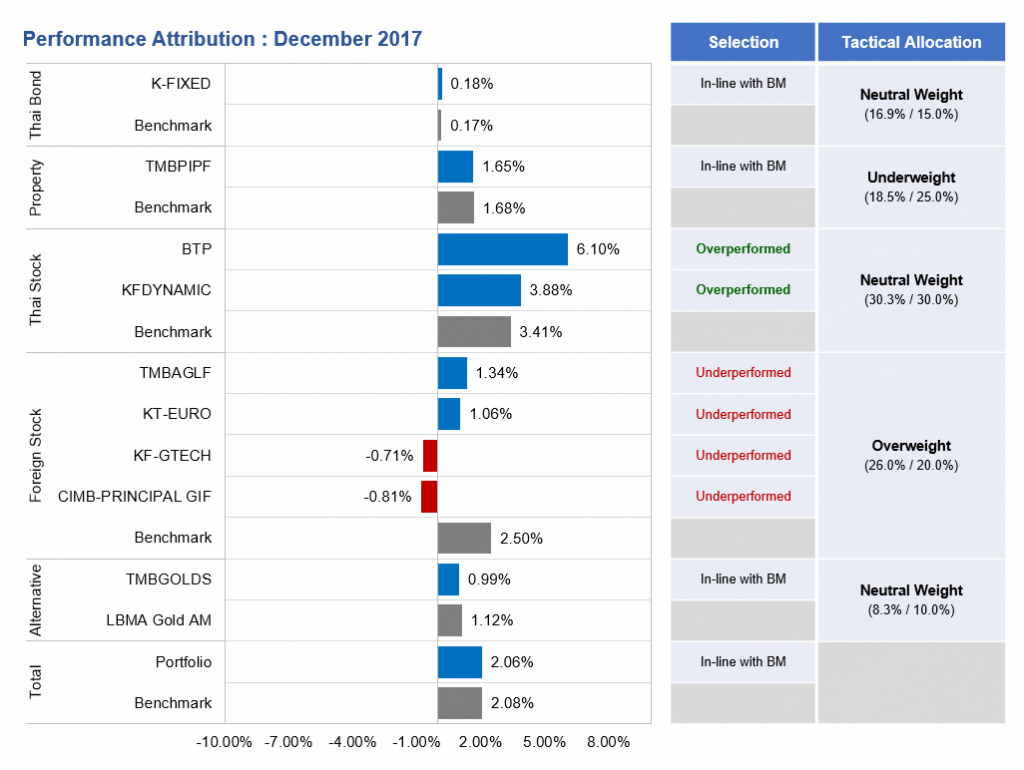

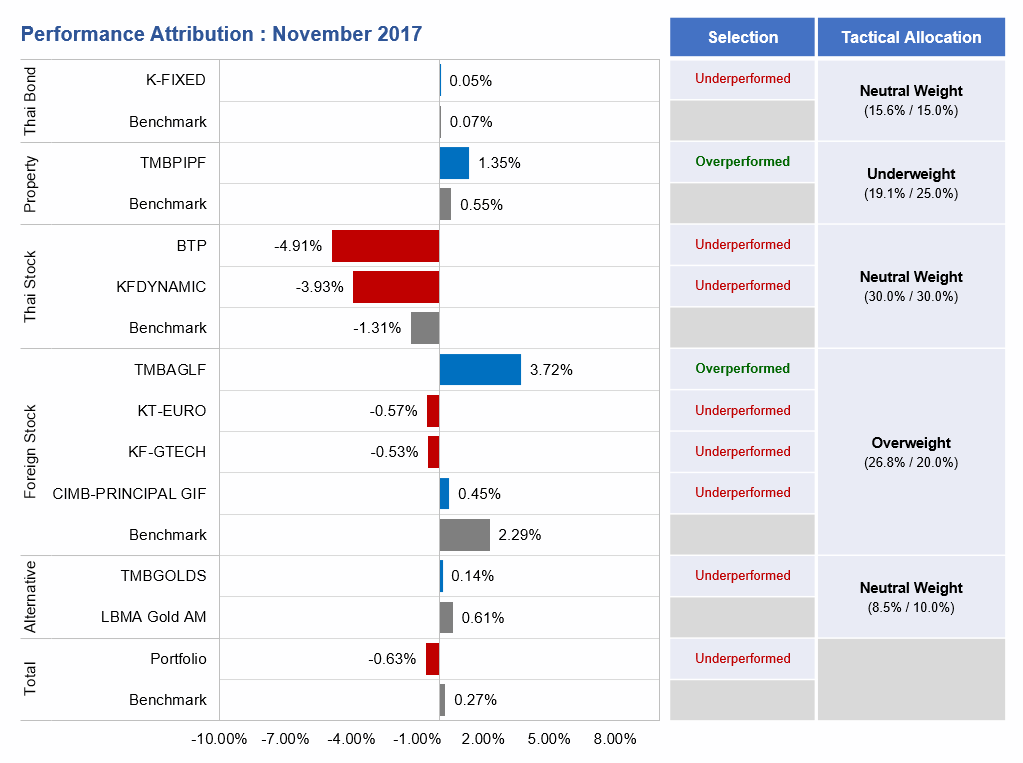

ในเดือน ม.ค. 61 นี้ ผลตอบแทนของพอร์ตจริงได้น้อยกว่า Benchmark ค่อนข้างมาก เรามาวิเคราะห์ดูสาเหตุกันครับ ว่าเกิดจากอะไร

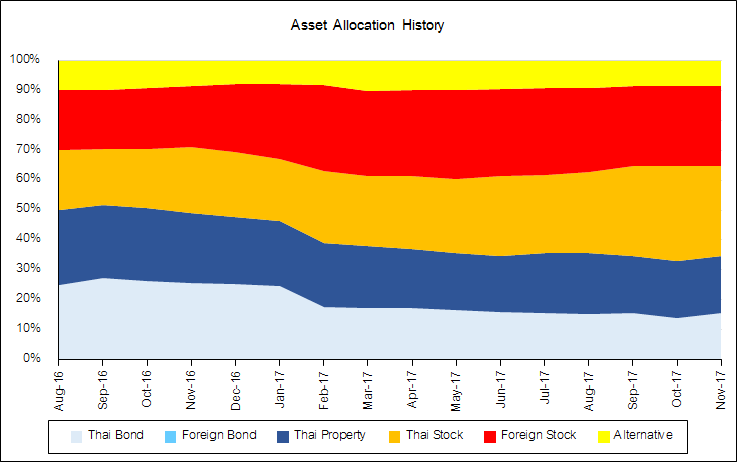

- ระดับ Tactical Asset Allocation (TAA)

- สัดส่วนสินทรัพย์ต่างๆ ณ ปัจจุบันค่อนข้างอยู่ในเกณฑ์ Neutral แล้ว คือไม่ได้มีการ Take Active Decision ด้วยการลดหรือเพิ่มน้ำหนักในสินทรัพย์ใดมากเป็นพิเศษ ยกเว้น…

- Foreign Stock ที่ยังมีการ Overweight อยู่ ซึ่งหากพิจารณา Foreign Stock Benchmark ซึ่งบวกถึง +5.13% ซึ่งถือว่าบวกมากที่สุดจากทุกสินทรัพย์ ก็ถือว่าการเลือก Overweight Foreign Stock ก็ทำได้ถูกต้อง (แต่ที่แพ้ เพราะปัจจัยด้าน Fund Selection ซึ่งอยู่ในข้อ 2 ที่จะเขียนถึงต่อไป)

- Property ที่ Underweight อยู่ ผมถือว่าไม่ได้พลาดอะไร เพราะน้ำหนักที่ลดลงนั้น เอาไปเพิ่มให้กับ Foreign Stock ซึ่งบวกแรงกว่า ก็ถือว่าตัดสินใจได้ถูกแล้ว

- ถ้าใครอ่านการวิเคราะห์ระดับ TAA ของเดือนนี้แล้วจำได้ จะพบว่าผมเขียนเหมือนกับเดือนที่แล้วเป๊ะๆ เลย แสดงว่ามุมมองในเรื่องการปรับ Asset Weight ผมยังทำได้ค่อนข้างดีอยู่

- ระดับ Fund Selection

- แม้การปรับพอร์ตในระดับ Asset Allocation จะทำได้ถูกต้อง แต่พอมาเลือกกองทุนเพื่อใช้ลงทุนจริง เดือนนี้กองที่เลือกไว้กลับให้ผลตอบแทนไม่ค่อยดี คือแพ้ Asset Benchmark ของตัวเอง ส่วนที่ทำได้ดีๆ ก็แค่เสมอ Asset Benchmark เท่านั้น

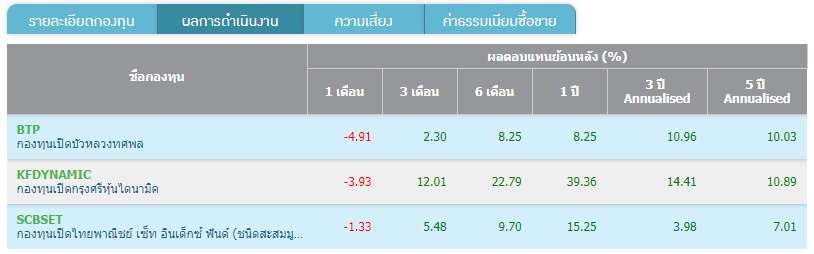

- กองทุนที่ดึงพอร์ตอย่างเห็นได้ชัดก็คือ CIMB-PRINCIPAL GIF ซึ่งเดือนนี้ -3.88% สวนทางกับ Foreign Stock BM ซึ่ง +5.13%

- ส่วนอีกกองที่ดึงพอร์ตมากเป็นอันดับสองก็คือ BTP ซึ่งเดือนก่อนหน้าขึ้นแรงมาก พอมาเดือนนี้ขึ้นแค่ +0.95% ทั้งๆ ที่ Thai Stock BM ขึ้นมากถึง +4.19%

- กองอื่นๆ นั้นผมยังถือว่าเลือกมาใช้ลงทุนได้โอเคอยู่ครับ

โดยรวมพอร์ตเดือนนี้ การตัดสินใจระดับ Tactical Allocation ถืิอว่าทำได้ดีแล้ว แต่มาตายที่ Fund Selection (เหมือนเดือนที่แล้วมากเลย)

สรุปการปรับพอร์ตเดือนนี้

มุมมองผมยังค่อนข้างเหมือนกับ 2-3 เดือนที่ผ่านมามากๆๆ ดังนั้นขอ Copy ข้อความของเดือนก่อนมาให้อ่านกันเลยนะครับ

ถ้าใครได้ติดตามอัพเดทพอร์ตในช่วง 2-3 เดือนที่ผ่านมา จะเห็นว่าผมอยู่ในระหว่างการปรับพอร์ตเข้าสู่ค่ากลางคือเป็นสัดส่วนที่ไม่ Overweight หรือไม่ Underweight สินทรัพย์อะไรมากเกินไป โดยเฉพาะหุ้นที่แม้จะขึ้นมาร้อนแรง แต่ผมก็ไม่กล้าจะเพิ่มน้ำหนักเข้าไปให้มันแล้ว

เพราะหากดู Valuation หรือระดับความถูกแพง ก็ต้องบอกว่าแทบไม่มีตลาดหุ้นไหนที่เรียกว่า “ถูก” จะมีก็แค่ที่ไหน “ถูกกว่า” ที่ไหนเท่านั้น แต่ถ้ามองแบบสัมบูรณ์ (Absolute) แล้ว ก็ดูจะแพงไปเสียทั้งหมด นั่นเป็นเหตุผลส่วนหนึ่งที่ผมคิดว่าไม่ควรกระหยิ่ม เติมน้ำหนักเข้าไปในหุ้นอีก ณ ตอนนี้

แต่หากดู Momentum หรือ Trend ของราคาสินทรัพย์แล้ว สินทรัพย์แทบทุกประเภทก็ยังอยู่ในขาขึ้นอยู่ นั่นคือเราจะหนีไม่ลงสินทรัพย์เสี่ยงเลยมันก็ไม่ใช่เหมือนกัน

Neutral Position จึงเป็นสถานะพอร์ตที่ผมเลือก ซึ่งก็อาจจะผิดหรือถูกก็ได้ แต่ยังไงก็ต้องเลือกจริงมั๊ยครับ

ยิ่งถ้ามาบวกกับข้อมูลผลตอบแทนล่าสุดของเดือน ก.พ. ไม่กี่วันมานี้ โดยเฉพาะวันศุกร์ที่ 2 ซึ่งหุ้นต่างประเทศฝั่งตะวันตกลงกันหนักมาก ตามด้วยวันนี้ (5 ก.พ.) ซึ่งหุ้นไทยและหุ้นฝั่งเอเชียก็ลงหนักตามไปด้วย (ซึ่งว่ากันว่าเป็นเพราะ Yield ของสหรัฐฯ เริ่มปรับขึ้นอย่างชัดเจน)

ยิ่งยืนยันความคิดของผม ว่า Neutral Position น่าจะเป็นอะไรที่เหมาะกับสถานการณ์แบบนี้ และถ้าจะปรับที่ตรงไหน ผมก็ว่าการถือสินทรัพย์ที่มีความปลอดภัยเพิ่มไว้ก่อน ก็ไม่น่าจะเสียหายอะไร เพราะในเคสนี้ผมจะปรับแค่ส่วนของเงิน 5,000 บาทที่เข้าใหม่ ยังไม่ได้ไปปรับเงินของเก่า

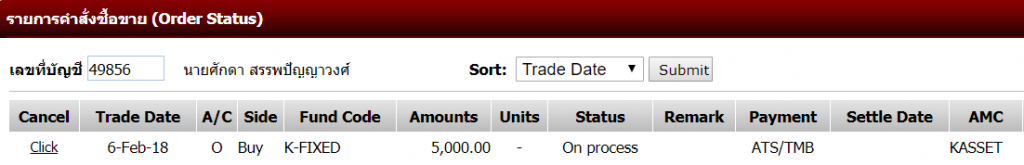

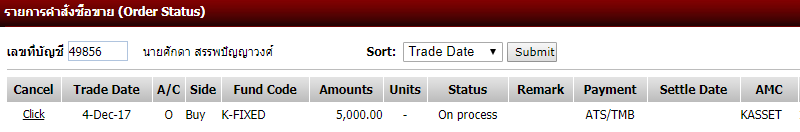

ดังนั้นในเดือนนี้ ผมจึงขอนำเงินใหม่ 5,000 บาท ไปลงทุนในส่วนของ Thai Bond ซึ่งก็คือกอง K-FIXED ที่มีอยู่ในพอร์ตอยู่เดิม โดยยังไม่พิจารณาไปลงทุนในสินทรัพย์เสี่ยงอะไรเพิ่มเติม

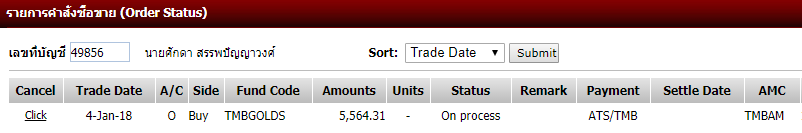

ด้านล่างนี้คือรายการที่ผมส่งคำสั่งเข้าไปครับ

ไว้เดือนต่อไปมาดูกันครับ ว่าพอร์ตจะเป็นยังไง

ทิ้งท้ายก่อนจาก

ผมเดาว่ามีหลายคน ไม่อ่านเนื้อหาข้างบน แต่เลื่อนลงมาดูรูปเจ้าของพอร์ตเพียงอย่างเดียวเพื่อความบันเทิงใจเป็นหลัก

เดือนนี้จึงขอเอาพัฒนาการล่าสุดของเธอมาให้ดูในรูปแบบวิดีโอ จะได้ยิ้มกันได้เต็มที่นะครับ เธอเริ่มเรียนรู้ว่าอยากได้ของอร่อยต้องทำอะไรก่อน อิอิ

แล้วเดือนหน้าเจอกันใหม่ครับ หวังว่าตลาดหุ้นจะยังไม่ถล่มเร็วๆ นี้ หรือถ้าจะลงก็ขอให้ลงแบบนุ่มๆ พอให้ได้ตั้งตัวกันหน่อยแล้วกันเนาะ

ปล. ช่วงนี้สัมมนา DIY Portfolio รุ่นที่ 4 ซึ่งเป็นสัมมนาที่สอนความรู้ที่ใช้กับ Model Portfolio พอร์ตนี้โดยตรง กำลังเปิดรับสมัครอยู่ ท่านใดสนใจสามารถศึกษารายละเอียดและสมัครเรียนได้โดยคลิก ที่นี่ นะครับ