Model Portfolio เดือน ต.ค. 61

กลับมาพบกับสรุป Model Portfolio ประจำเดือน ต.ค. 61 ซึ่งจัดทำขึ้น โดยมีวัตถุประสงค์ดังนี้

- เป็นพอร์ตสำหรับการศึกษาเรียนรู้อย่างต่อเนื่อง

ของผู้เข้าสัมมนา DIY Portfolio กับ A-Academy

(ดังนั้นถ้าบางท่านอ่านไม่รู้เรื่อง ส่วนหนึ่งอาจเพราะเนื้อหาเหล่านี้

ผมสอนไว้ในหลักสูตร DIY ซึ่งไม่ได้มีวิดีโอให้ดูใน YouTube นะครับ) - เป็นพอร์ตที่ตั้งใจจะสาธิตการตัดสินใจลงทุนแบบ Active ในหลายๆ มิติ เช่น Tactical Asset Allocation และ Fund Selection โดยพร้อมรับความเสี่ยงกรณีที่มีการตัดสินใจผิดพลาด (พอร์ตหลักอื่นๆ ของผม ไม่ได้ตัดสินใจ Active ลักษณะเดียวกันกับพอร์ตนี้)

- เป็นพอร์ตการลงทุนจริงของลูกสาวผม

สำหรับเป็นทุนการศึกษาในอีกประมาณ 18 ปีข้างหน้า

ตามแผนที่เขียนไว้ใน หน้านี้

ก่อนอื่น ทุกท่านสามารถดาวโหลดไฟล์สรุปพอร์ตในรูปแบบ Excel ของเดือนนี้ ไปศึกษาอย่างละเอียดโดย คลิ๊กที่ลิ้งค์นี้ ครับ

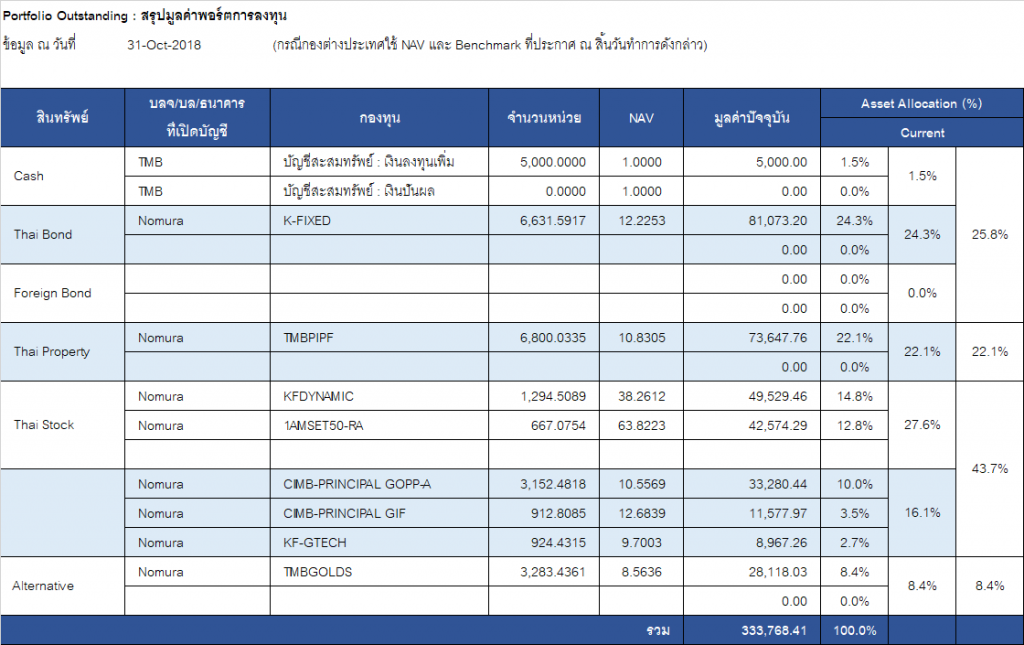

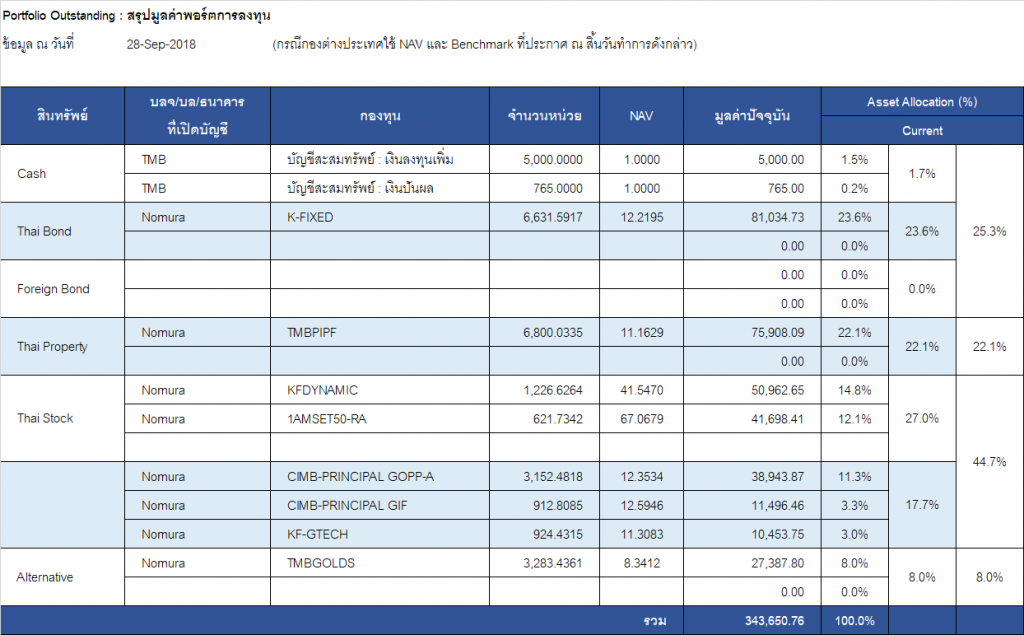

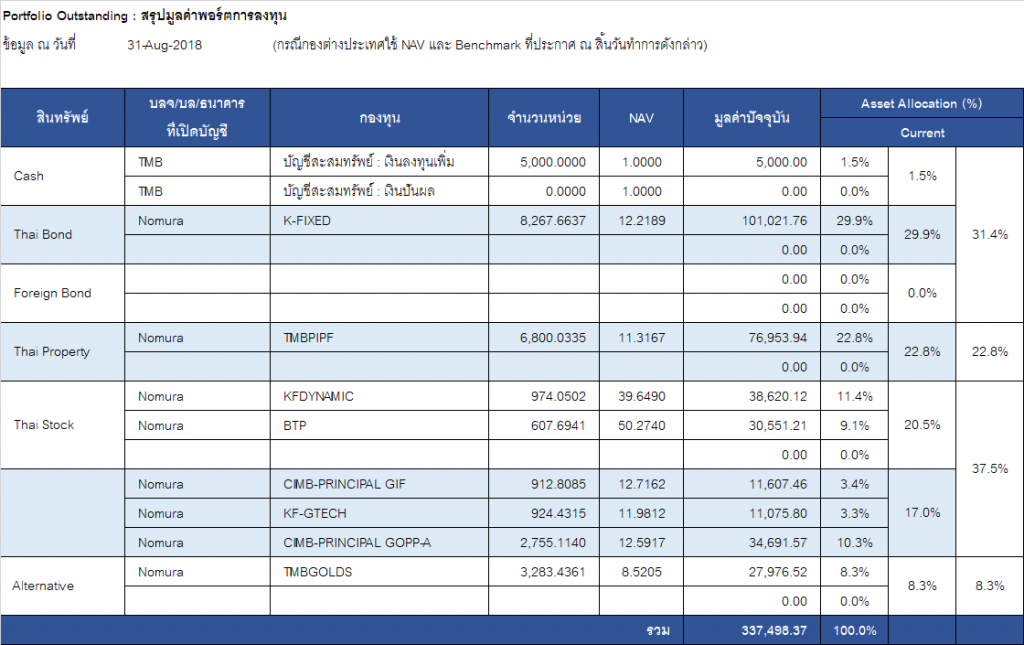

สถานะพอร์ต ณ 31 ต.ค. 61

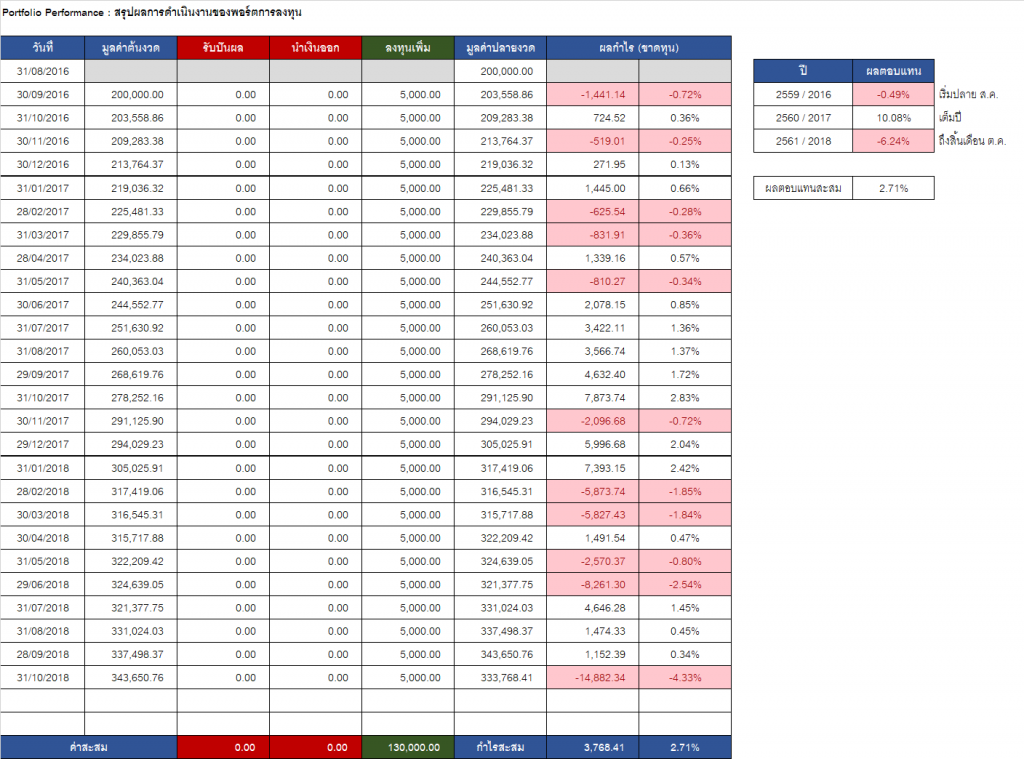

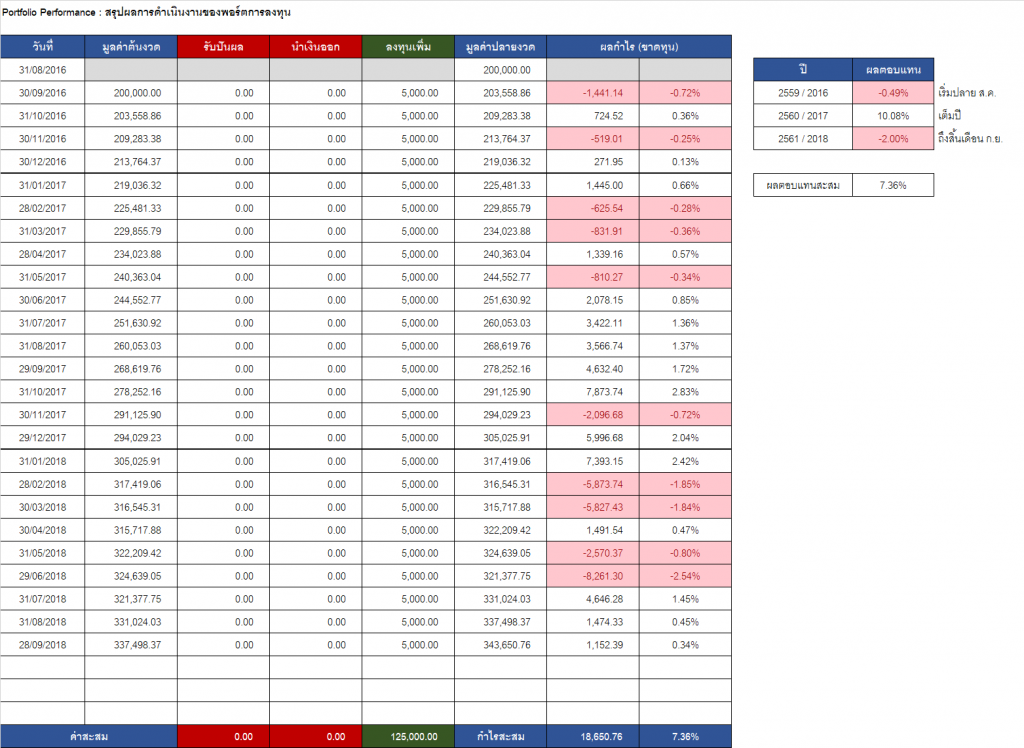

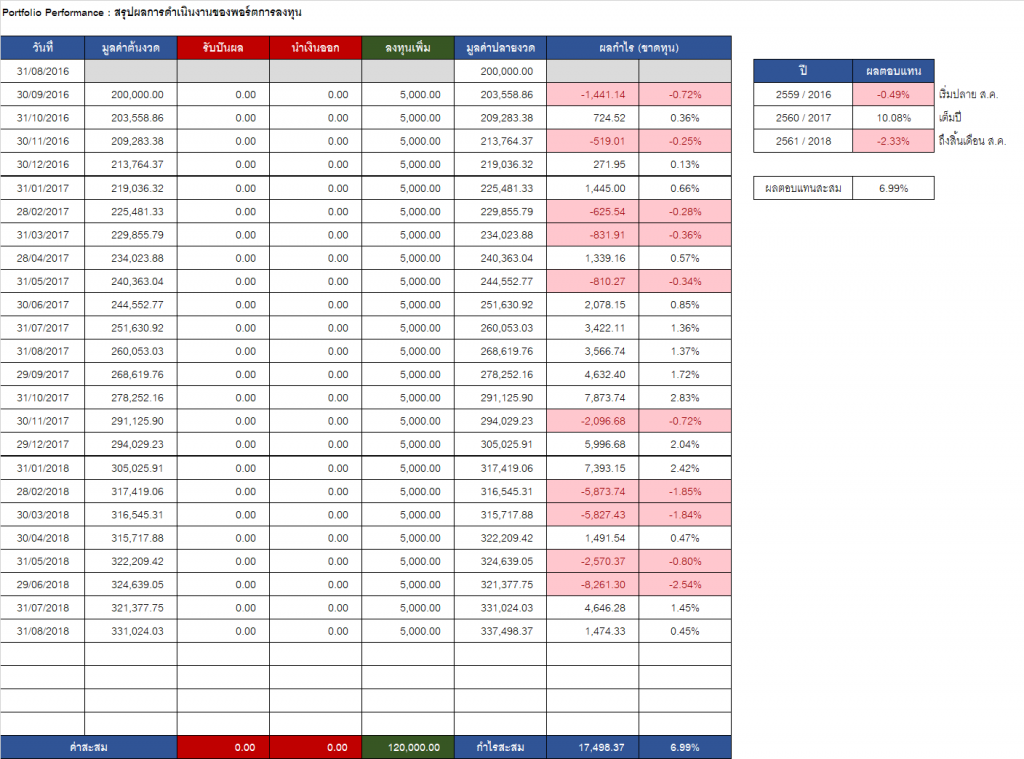

- เดือนนี้พอร์ตมีมูลค่า 333,768.41 บาท

(รวมเงินลงทุนใหม่ประจำเดือน 5,000 บาทแล้ว) - เดือน ต.ค. 61 ขาดทุน เท่ากับ -14,882.34 บาท หรือ -4.33%

ซึ่งถือเป็นเดือนที่มีการขาดทุนมากที่สุด

นับตั้งแต่ที่เริ่มลงทุนพอร์ตนี้มา - ผลตอบแทนสะสมปี 2561 (10 เดือน) ขาดทุนอยู่ -6.24%

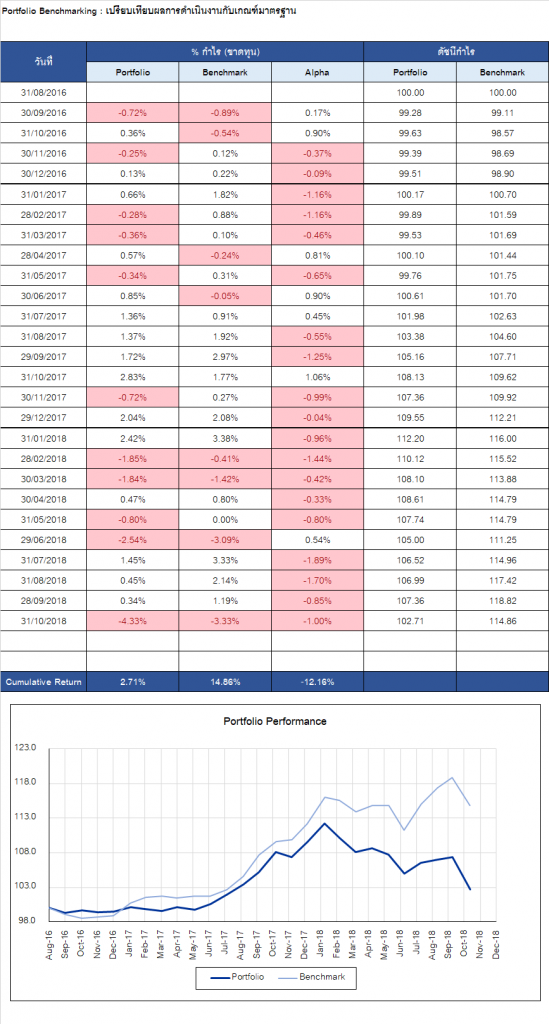

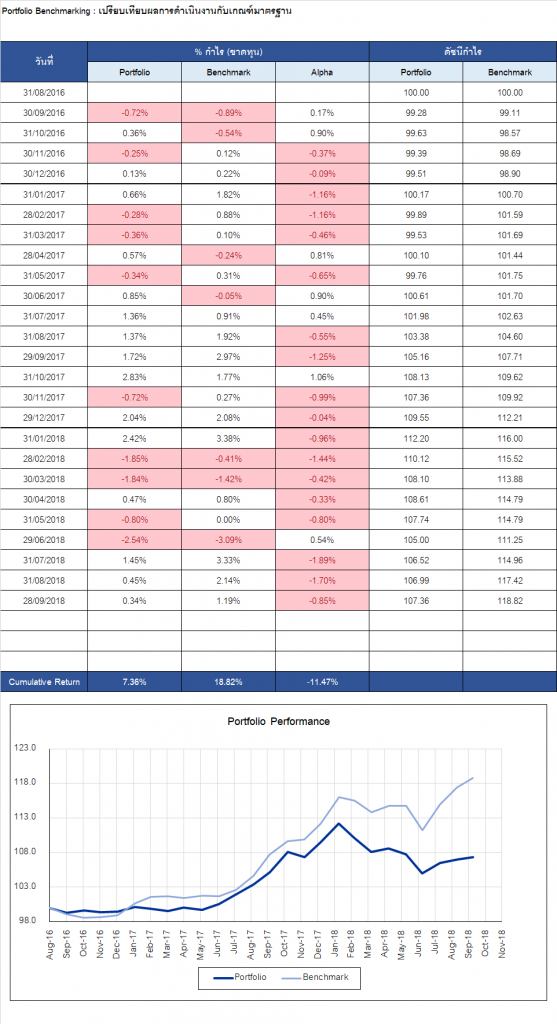

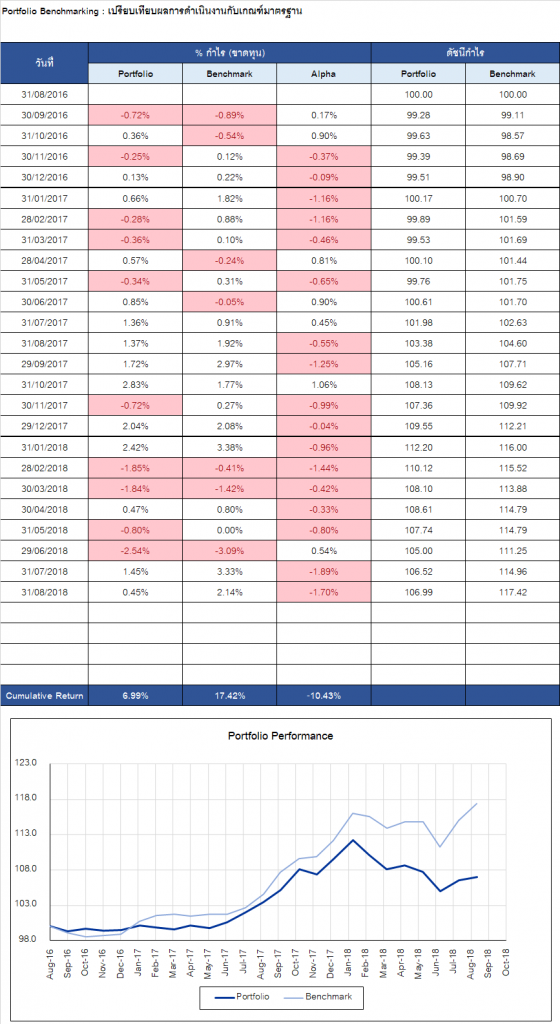

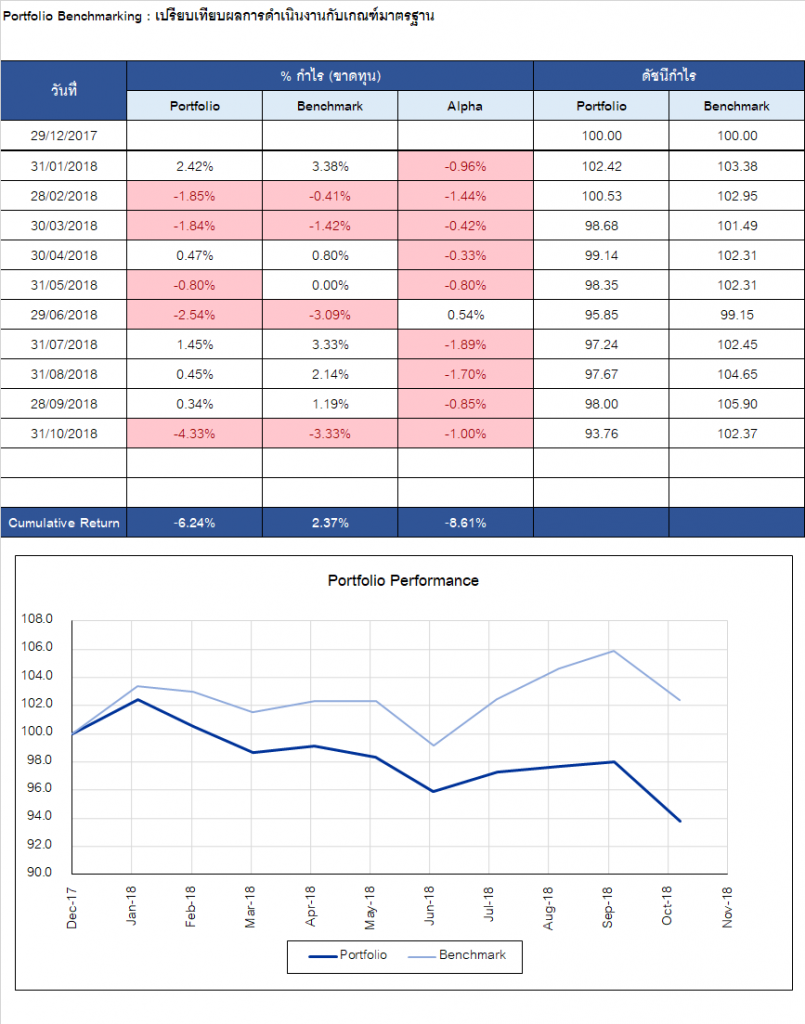

- วัดผลเทียบ Benchmark เดือน ต.ค. 61

พอร์ต -4.33% vs BM -3.33% แพ้ Benchmark ต่อเป็นเดือนที่ 4 - วัดผลเทียบ Benchmark ตั้งแต่เริ่มลงทุน (ส.ค. 59)

พอร์ต +2.71% vs BM +14.86% แพ้เท่ากับ -12.16%

ถือเป็นการแพ้สะสมที่สูงมาก ซึ่งก็เกิดจากทั้งค่าธรรมเนียมของกอง และจากการตัดสินใจที่ผิดพลาดด้วย

ส่วนเหตุผลประกอบอื่นๆ ที่ทำให้แพ้มากมายก็คือการที่ BM ในส่วนของ Foreign Stock นั้น ผมเซ็ทไว้ง่ายๆ เป็นดัชนี S&P500 TRI คือมอง S&P500 เสมือนเป็นทางเลือกที่ง่ายและมีประสิทธิภาพที่สุด ถ้าจะไปลงทุนหุ้นต่างประเทศ

แต่ในการลงทุนจริงนั้น ผมใช้วิธีเลือก Region และ Sector เอาเอง โดยคิดว่าจะเลือกได้ดีกว่าการลงทุนง่ายๆ ตาม S&P500 แต่ผลปรากฎว่าไม่เป็นเช่นนั้น เพราะตั้งแต่ที่เริ่มลงทุนในเดือน ส.ค. 59 มานั้น ดัชนี S&P500 ถือเป็นดัชนีหนึ่งที่ให้ผลตอบแทนดีอันดับต้นๆ ของโลกเลยทีเดียว ขณะที่หุ้นต่างประเทศใน Region อื่นๆ นั้น ทำได้ไม่ดีเท่า

นอกจากนั้น BM ในส่วนของ Property ซึ่งผมเลือกใช้กอง M-PROPERTY มาเป็น Benchmark เนื่องจากดัชนี SET PF&REIT TRI ที่ควรใช้เป็น BM มากกว่า ไม่ได้มีเผยแพร่ให้เข้าถึงได้ง่าย

ซึ่งตอนแรกผมมองว่า M-PROPERTY จะเป็นกองระดับกลางๆ เนื่องจากเป็นกองที่ค่อนข้างเก่า นโยบายการลงทุนไม่ได้กว้างนัก แถมปิดไม่ให้ซื้อเพิ่มแล้ว ก็กลับให้ผลตอบแทนได้สูงสุดอันดับต้นๆ ในกลุ่ม Fund of Property Fund ทำให้กอง Property ที่เลือกมาลงทุนจริง ให้ผลตอบแทนแพ้ M-PROPERTY มาตลอด

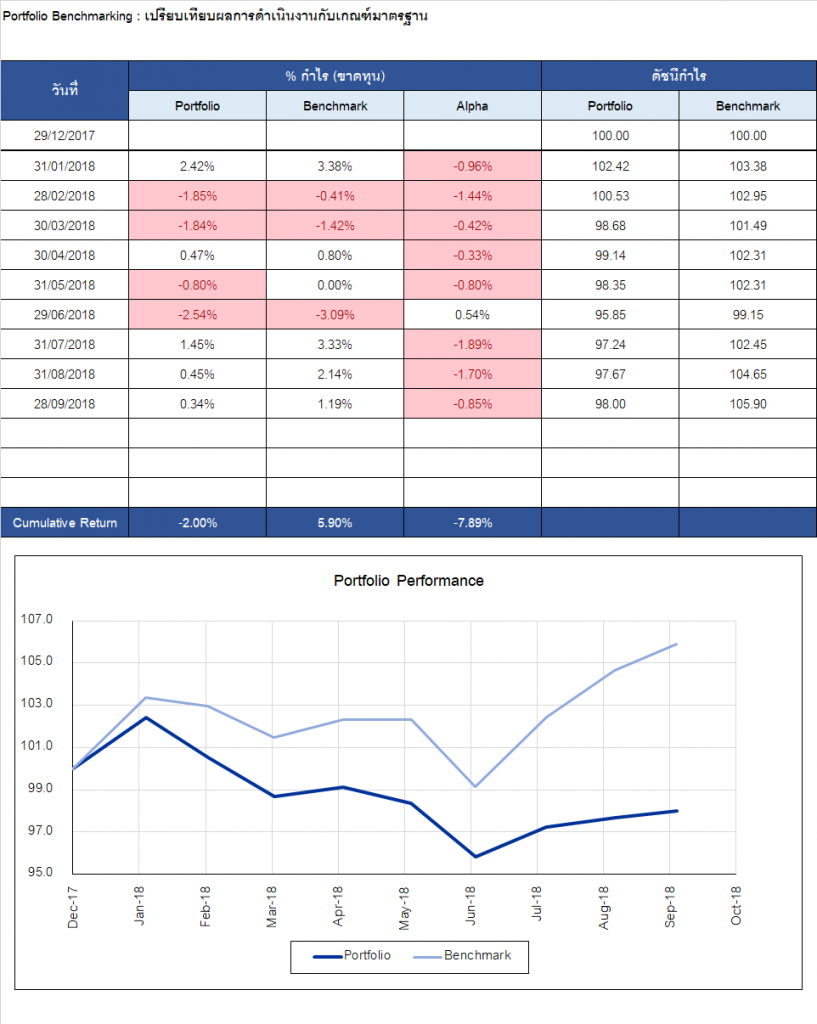

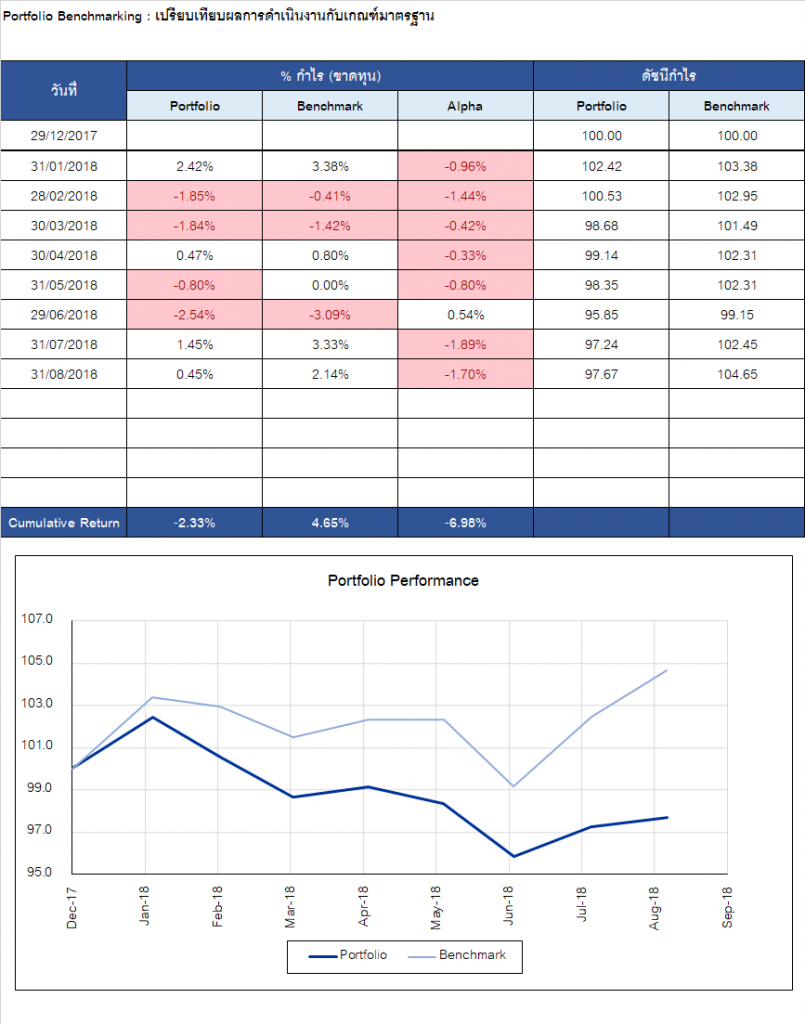

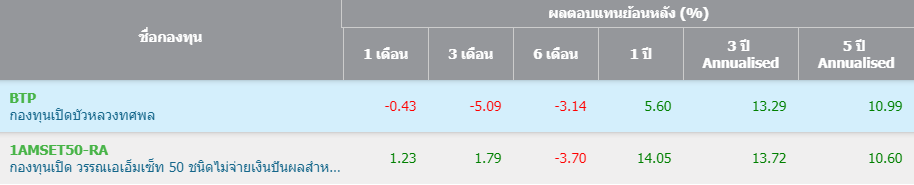

หากล้างผลการแพ้ชนะในปีเก่าๆ ทิ้งไป เหลือไว้แค่ปี 2018 ก็ยังถือว่าแพ้เยอะอยู่ ดังรูปด้านล่าง

นั่นคือตั้งแต่ต้นปีมานี้ BM กำไร +2.37% แต่พอร์ตขาดทุนไป -6.24% แพ้อยู่ -8.61% ซึ่งถือว่าเยอะมาก

นั่นคือตั้งแต่ต้นปีมานี้ BM กำไร +2.37% แต่พอร์ตขาดทุนไป -6.24% แพ้อยู่ -8.61% ซึ่งถือว่าเยอะมาก

สาเหตุของการแพ้เดือนล่าสุดคืออะไร ในหัวข้อต่อไป จะมีคำตอบให้ครับ

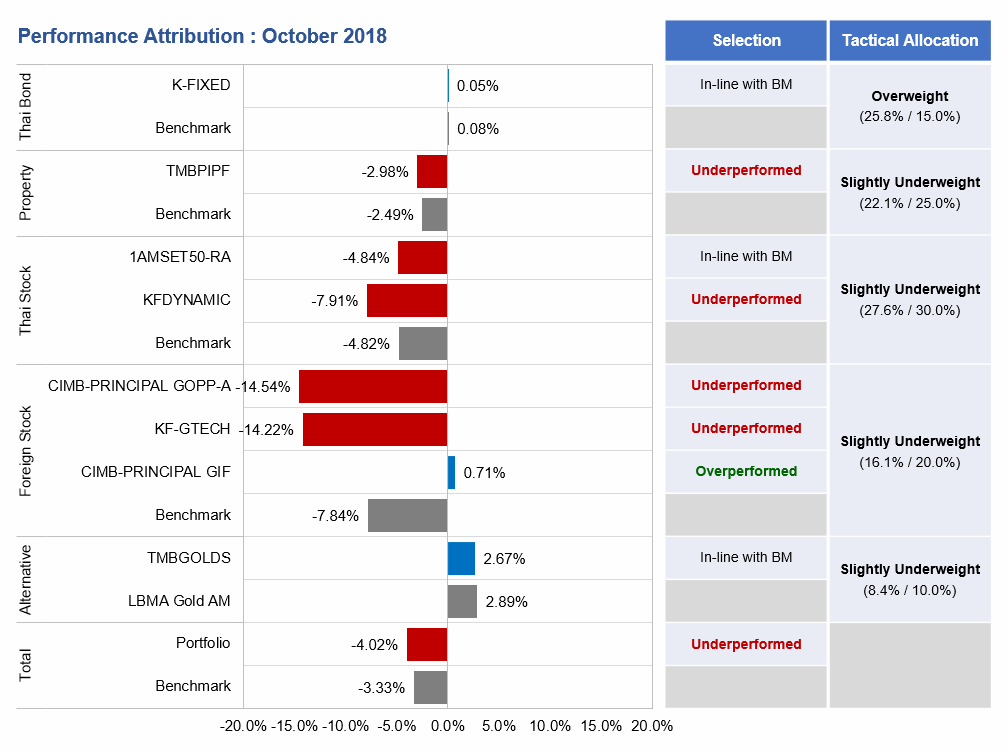

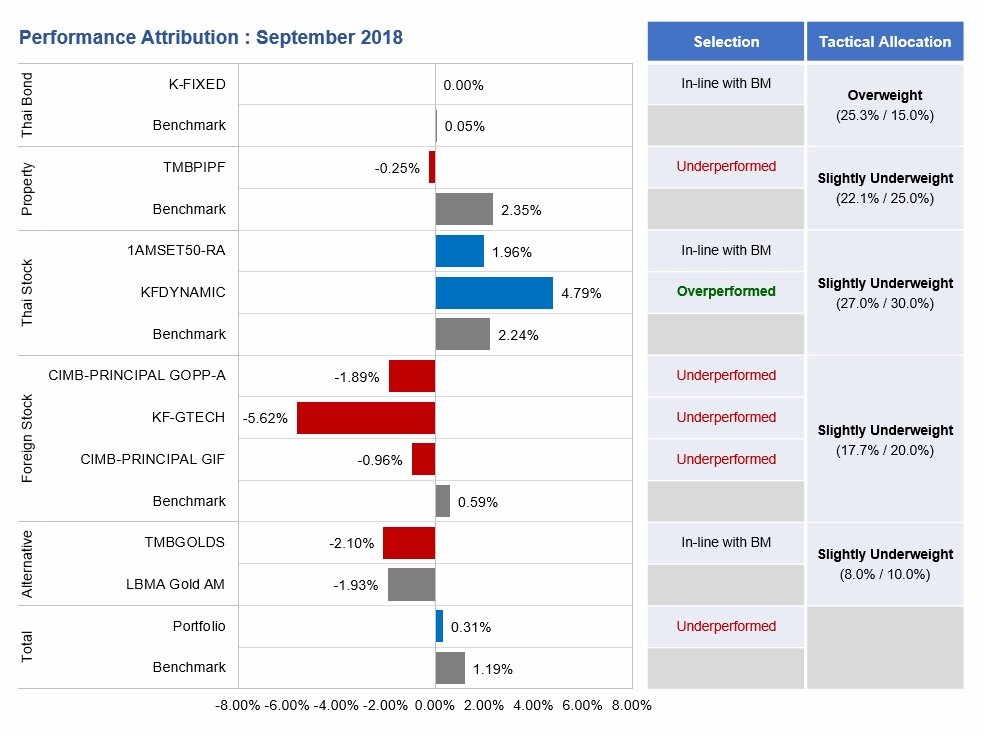

วิเคราะห์องค์ประกอบของผลตอบแทนเดือน ต.ค. 61

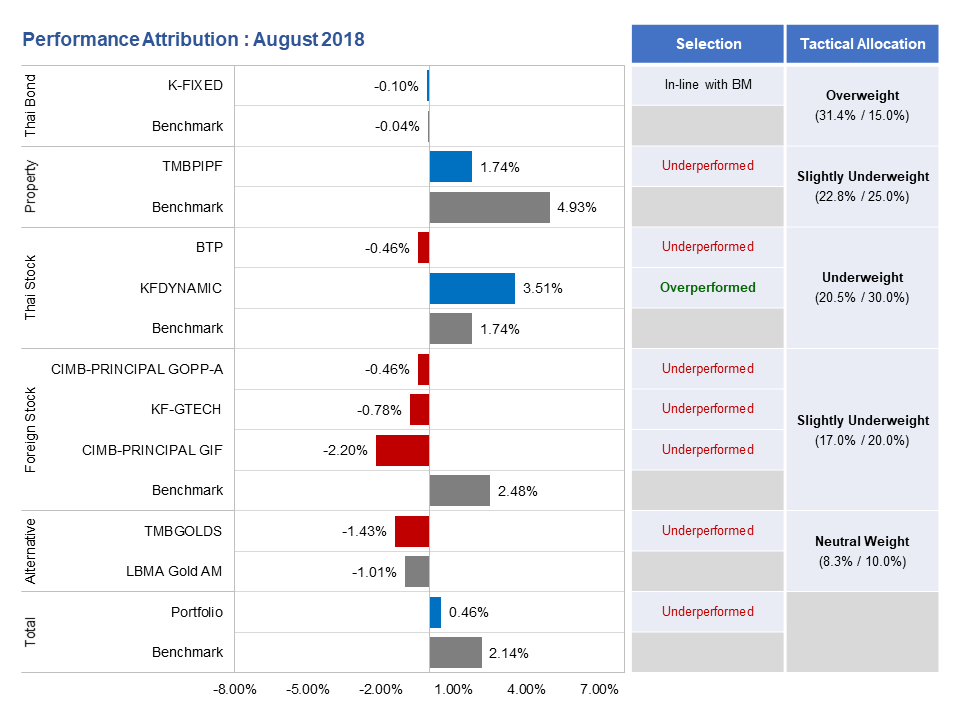

จากกราฟ Performance Attribution (อย่างง่าย) ด้านบน เราสามารถวิเคราะห์ดูสาเหตุได้ครับ ว่าสาเหตุของการที่พอร์ตสามารถเอาชนะ BM ในเดือนนี้นั้น เกิดจากอะไร

- ระดับ Tactical Asset Allocation (TAA)

- ระดับนี้เราจะยังไม่ดูกอง แต่ดูที่ระดับ Asset ก่อน จะเห็นว่าเดือนนี้ Asset Benchmark ส่วนใหญ่ (ยกเว้นทองคำ) ให้ผลตอบแทนเป็นลบ ดังนี้

- อสังหาไทย -2.49%

- หุ้นไทย -4.82%

- หุ้นต่างประเทศ -7.84%

- ทองคำ +2.89%

- ซึ่งในการตัดสินใจลงทุนจริงนั้น ผมได้ Slightly Underweight ทุกสินทรัพย์ในเดือนที่หลายสินทรัพย์ตกหนัก

- ดังนั้น การตัดสินใจเรื่อง TAA ของผมในเดือนนี้ จึงถือว่าทำได้ดี เพียงแต่ระดับการ Underweight มันอาจจะน้อยเกินไป

2. ระดับ Fund Selection

- ในระดับนี้เราจะเจาะเข้ามาดูกองที่เลือกไว้กันว่า เมื่อเทียบกับ Asset BM แล้ว กองทำได้ดีร้ายอย่างไร

- หากอ่านที่คอลัมน์ Selection จะเห็นคำว่า “Underperformed” ตัวสีแดงเยอะมาก นั่นคือในเดือนนี้นั้น กองที่ผมเลือกมาส่วนใหญ่ ให้ผลตอบแทนแพ้ Asset BM ของตัวมันเอง

- กองที่โดนหนักในเดือนนี้คือกองหุ้นต่างประเทศสองกอง ได้แก่ CIMB-PRINCIPAL GOPP-A และ KF-GTECH ซึ่งมีสัดส่วนการลงทุนทุน Tech เยอะมาก และเดือนนี้หุ้น Tech ตกเยอะ ก็เลยโดนไปเต็มๆ คือติดลบ 14% เศษๆ ติดลบมากกว่า BM ถึง 2 เท่าตัว

โดยรวมการตัดสินใจที่ผ่านมาก็ถือว่าทำได้ไม่ค่อยดี โดยเฉพาะเรื่องการเลือกกองที่ผม Make Active Decision ไปเลือกกองที่ร้อนแรง เช่นกองที่มีสัดส่วนการลงทุนใน Tech Stock เยอะ ซึ่งกองกลุ่มนี้เมื่อขึ้นมามาก เวลาลงจึงลงแรงมาก ปัญหาคือตอนขึ้นเราได้จากมันนิดเดียว เพราะเพิ่งมาลงทุน แต่ตอนลงเราโดนเต็มๆ

สรุปการปรับพอร์ตเดือนนี้

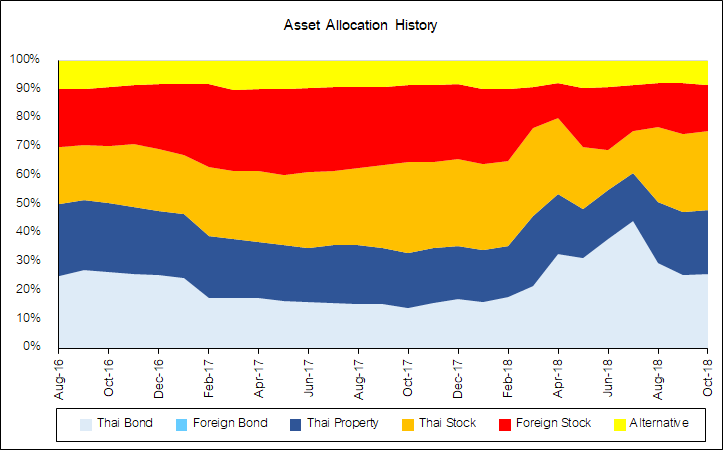

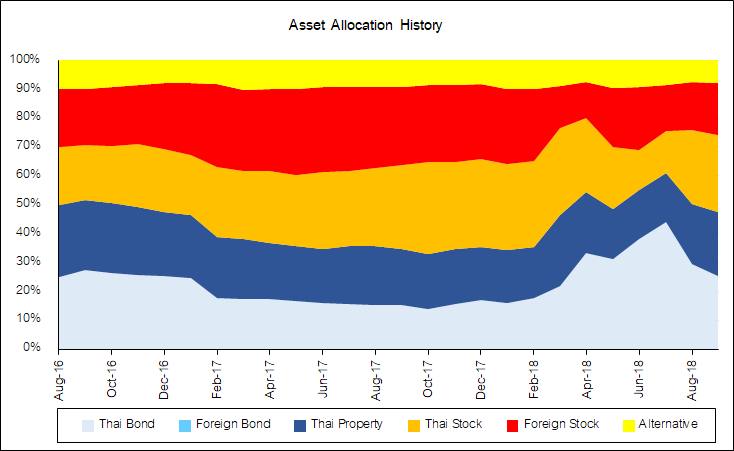

หากท่านใดติดตามพอร์ตนี้มาทุกๆ เดือน จะเห็นว่านับตั้งแต่ช่วงปลายไตรมาส 1 ปี 61 เป็นต้นมา ผมก็ทยอยลดสินทรัพย์เสี่ยงตระกูลหุ้นมาโดยตลอด โดยหากสังเกตจากรูปด้านล่าง จะเห็นว่าพื้นที่สีฟ้า ซึ่งเป็นตราสารหนี้เพิ่มขึ้นมาเรื่อยๆ

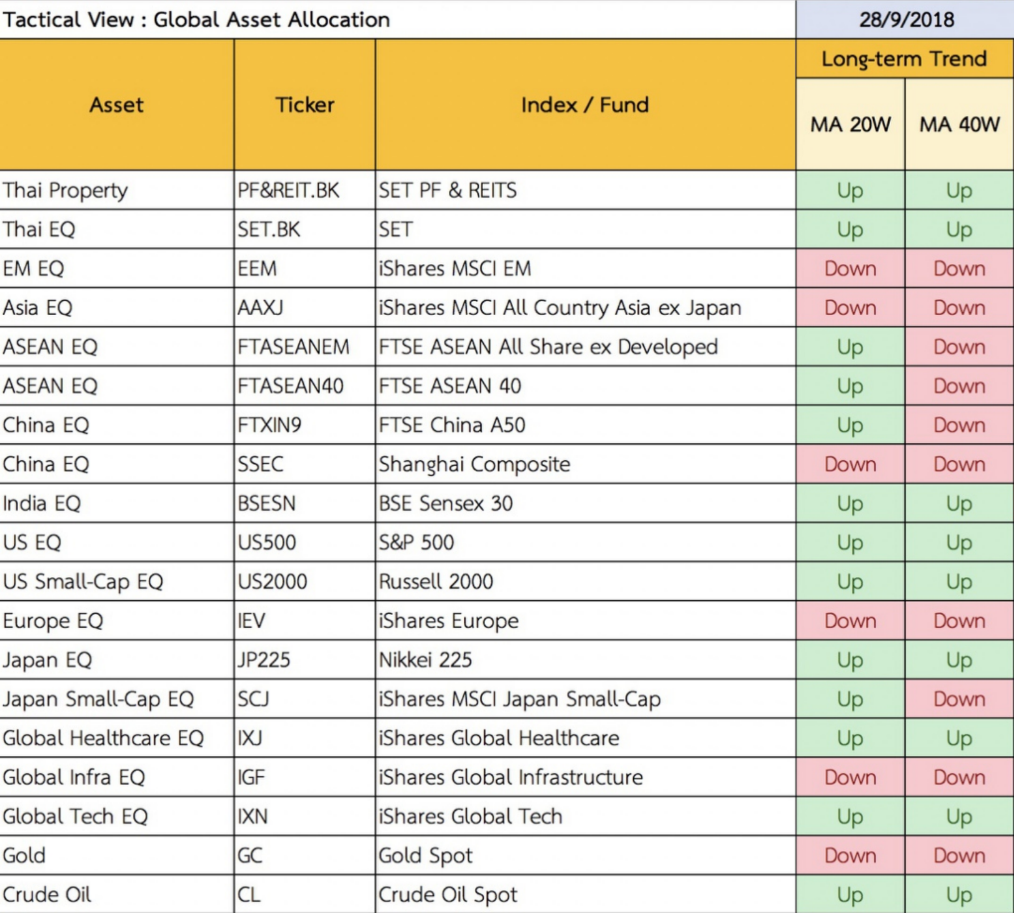

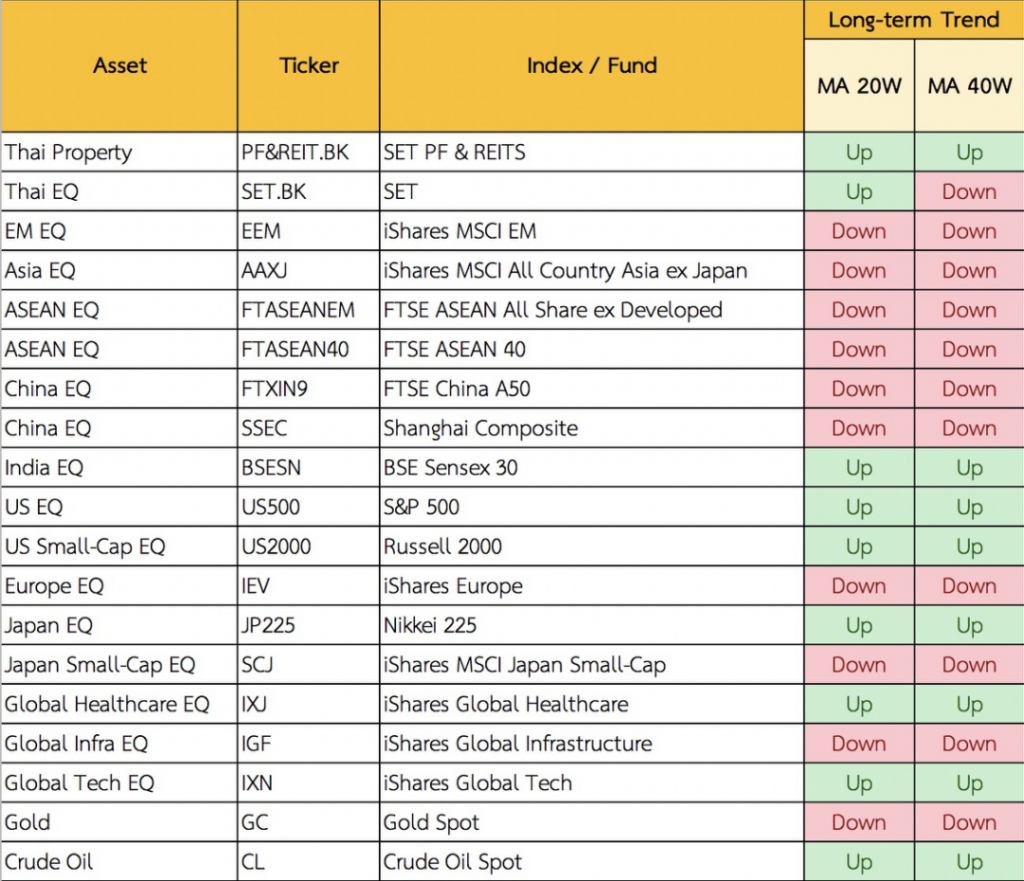

2-3 เดือนที่ผ่านมา ผมเริ่มลดสัดส่วนตราสารหนี้ลงอีกครั้ง ด้วยเชื่อว่าสถานการณ์น่าจะดีขึ้นแล้ว แต่ปรากฎว่าในเดือน ต.ค. ที่ผ่านมา ทุกอย่างเลวร้ายลงแบบที่เกินความคาดหมายของผมไปมาก ลองดูจากการสรุปแนวโน้มสินทรัพย์ด้านล่างนะครับ

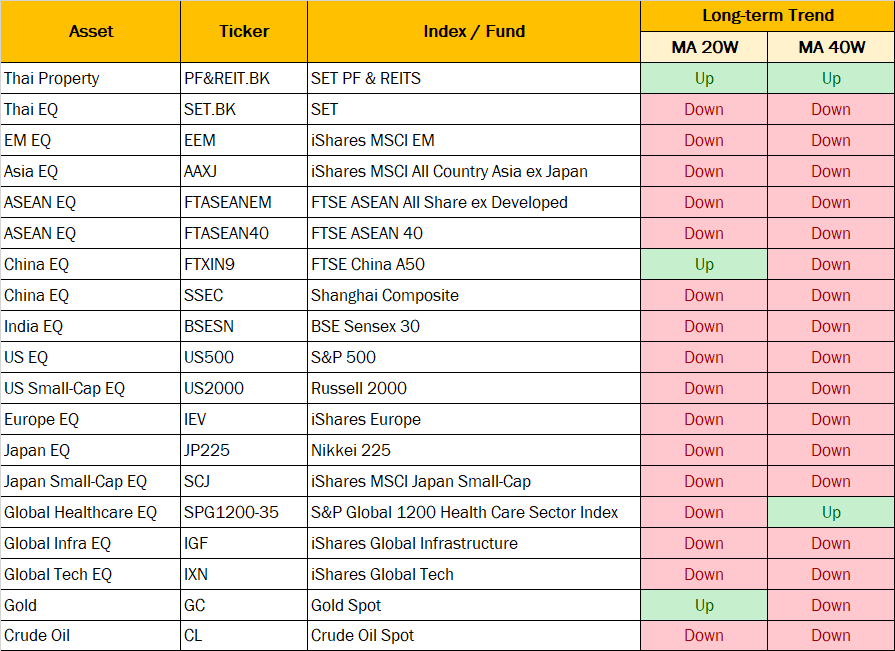

จะเห็นว่าล่าสุด แนวโน้มราคาสินทรัพย์ส่วนใหญ่ในตาราง ลงไปอยู่ต่ำกว่าเส้นค่าเฉลี่ยเคลื่อนที่ 20 และ 40 สัปดาห์ (100 และ 200 วัน) เป็นที่เรียบร้อย ซึ่งสะท้อนว่าตอนนี้ตลาดเป็นขาลงชัดเจน คือแดงจนแทบไม่มีสีเขียวมาแซมเลย

ทำให้นึกเสียดายว่า “รู้งี้” น่าจะคงพอร์ตให้ Overweight ตราสารหนี้ไว้มากๆ เหมือนเมื่อตอนกลางปีที่ปรับพอร์ตไป ไม่น่าไปปรับลดมันลงมา แล้วสะสมหุ้นเพิ่มเร็วเกินไปเลย

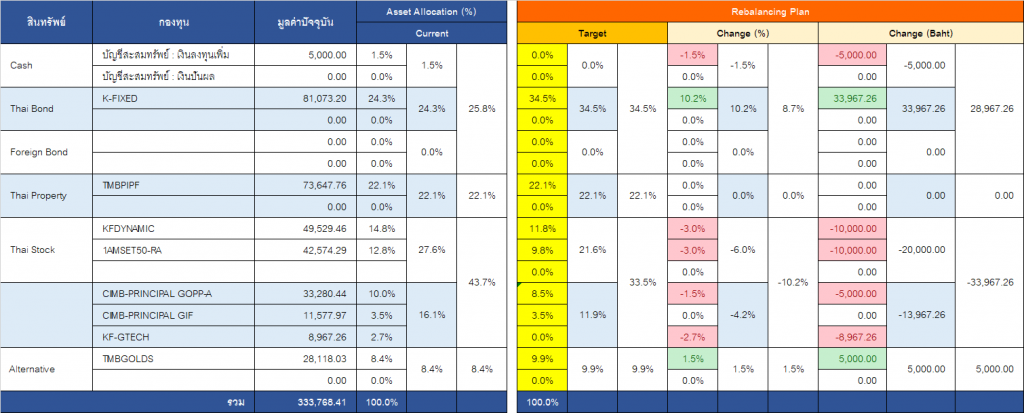

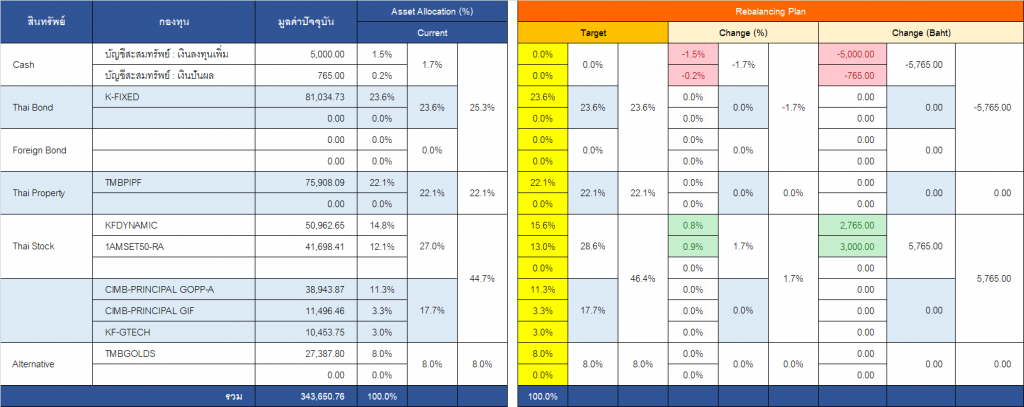

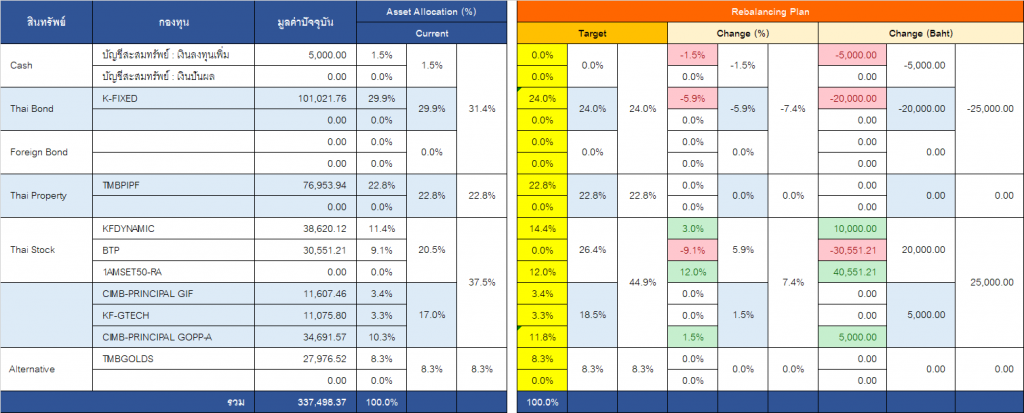

การตัดสินใจเดือนนี้ผมจึงตัดสินใจปรับพอร์ตให้กลับไป Overweight ตราสารหนี้มากหน่อย และ Underweight หุ้นมากหน่อย เหมือนที่เคยปรับเมื่อตอนกลางปีอีกครั้งหนึ่ง โดยจะปรับสัดส่วนดังรูปนี้

จากรูป ตรงคอลัมน์ Target เปรียบเทียบกับ Current จะเห็นว่า ผม Plan จะ

- เพิ่มตราสารหนี้จาก 25.8% เป็น 34.5%

- ลดหุ้นไทยจาก 27.6% เป็น 21.6%

- ลดหุ้นต่างประเทศ จาก 16.1% เป็น 11.9%

- เพิ่มทองคำให้อยู่ในสัดส่วนตาม SAA คือจาก 8.4% เป็น 9.9%

โดยรวมหุ้นทั้งพอร์ตจะลดลง 10.2% ไปเพิ่มเป็นตราสารหนี้ 8.7% และทอง 1.5%

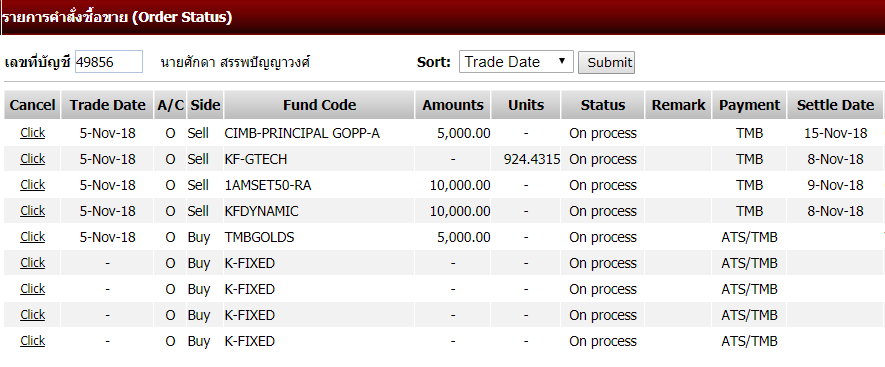

โดยจะทำรายการดังนี้

- ซื้อ TMBGOLDS ยอด 5,000 บาทจากเงินออมที่ใส่เพิ่มเดือนนี้

- สับเปลี่ยน KFDYNAMIC และ 1AMSET50-RA กองละ 10,000 บาทไปยัง K-FIXED

- สับเปลี่ยน CIMB-PRINCIPAL GOPP-A ยอด 5,000 บาทไปยัง K-FIXED

- สับเปลี่ยน KF-GTECH ทั้งหมด 924.4315 หน่วย (ยอดประมาณ 9,000 บาท) ไปยัง K-FIXED

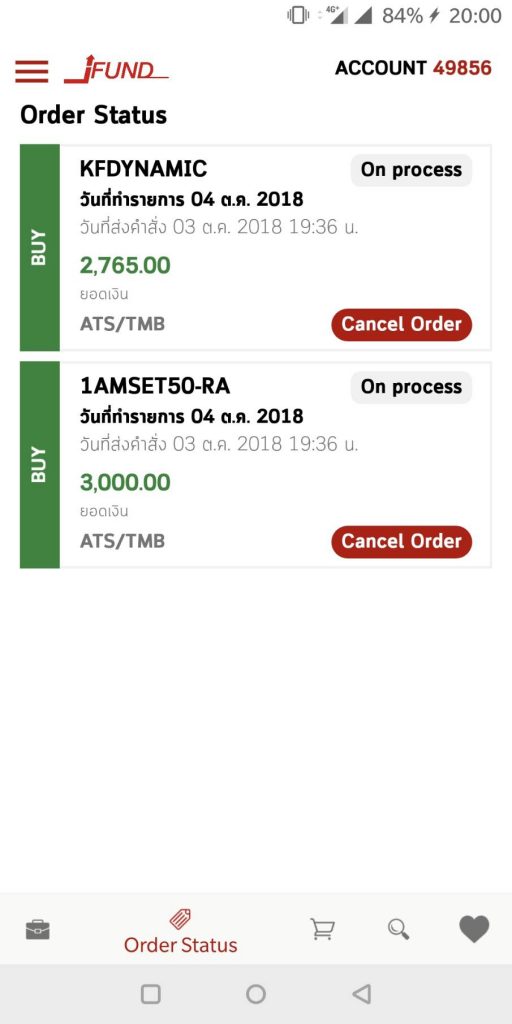

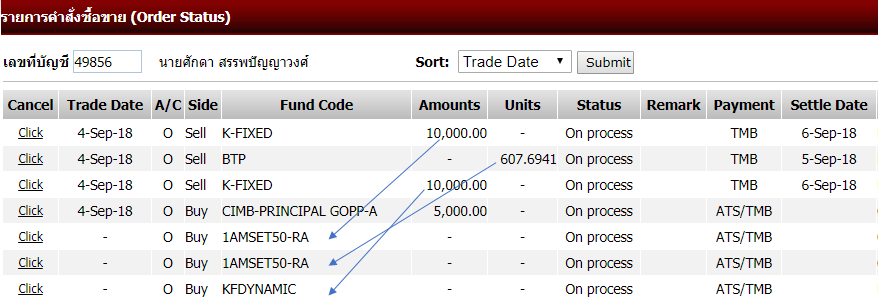

โดยเมื่อทำรายการในระบบของ Nomura จะได้สรุป Transaction ดังนี้ครับ

เดือนหน้ามาลุ้นกันครับ ว่าปรับแบบนี้จะเป็นยังไง

อย่างที่เคยบอกบ่อยๆ ว่า Active Decision มันมีความเสี่ยงอยู่ คือปรับแล้วก็ใช่ว่าจะถูกต้อง เช่น ผมลดหุ้นลง แต่เดือน พ.ย. นี้ หุ้นอาจจะเด้งใส่หน้าเลยก็ได้ เป็นต้น

แต่มันก็เป็นการตัดสินใจที่เราในฐานะผู้รับผิดชอบพอร์ตของตัวเองต้องทำ และพร้อมจะรับความเสี่ยงกับมัน กรณีที่ผิดพลาด

ส่วนท่านใดที่ไม่ได้มีพอร์ตที่ตัดสินใจ Active ขนาดนี้ ผมมีเขียนแนวทางการจัดการเอาไว้ ที่นี่ ซึ่งเป็นแนวทางที่ผมคิดว่าจะเหมาะกับคนส่วนใหญ่มากกว่า อยากให้ลองคลิกเข้าไปอ่านกันดูนะครับ

ทิ้งท้ายก่อนจาก

บรรยากาศการลงทุนไม่ค่อยดี ผมเลยขอเอาวิดีโอลูกสาว ที่ส่งให้พ่อในวันที่พ่อออกไปทำงานแล้วกลับบ้านดึกมาให้ดูกัน

หวังว่าจะเรียกรอยยิ้มให้กับทุกท่านได้นะครับ เดือนนี้เธอ 2 ขวบแล้วครับ 🙂