พอร์ตสาธิต เดือน ส.ค. 62

กลับมาพบกับสรุปพอร์ตสาธิตประจำเดือน ส.ค. 62 กันนะครับ

พอร์ตสาธิตนี้จัดทำขึ้น โดยมีวัตถุประสงค์คือ

- เป็นพอร์ตสำหรับการศึกษาเรียนรู้อย่างต่อเนื่อง

ของผู้เข้าสัมมนา DIY Portfolio กับ A-Academy

(ดังนั้นถ้าบางท่านอ่านไม่รู้เรื่อง ส่วนหนึ่งอาจเพราะเนื้อหาเหล่านี้

ผมสอนไว้ในหลักสูตร DIY ซึ่งไม่ได้มีวิดีโอให้ดูใน YouTube นะครับ) - เป็นพอร์ตที่ตั้งใจจะสาธิตการตัดสินใจลงทุนแบบ Active ในหลายๆ มิติ เช่น Tactical Asset Allocation และ Fund Selection โดยพร้อมรับความเสี่ยงกรณีที่มีการตัดสินใจผิดพลาด (พอร์ตหลักอื่นๆ ของผม รวมทั้งพอร์ตของลูกค้า Avenger Planner ส่วนใหญ่ ก็ไม่ได้ตัดสินใจ Active ลักษณะเดียวกันกับพอร์ตนี้)

- เป็นพอร์ตการลงทุนจริงของลูกสาวผม

สำหรับเป็นทุนการศึกษาในอีกประมาณ 18 ปีข้างหน้า

ตามแผนที่เขียนไว้ใน หน้านี้

ปล. ช่วงนี้ สัมมนา DIY Portfolio รุ่นที่ 7 อยู่ระหว่างการเปิดรับสมัคร เพื่อเรียนในวันที่ 28-29 ก.ย. 62 นี้นะครับ ท่านที่สนใจสามารถศึกษารายละเอียดและสมัครได้ที่ ลิ้งค์นี้ ครับ

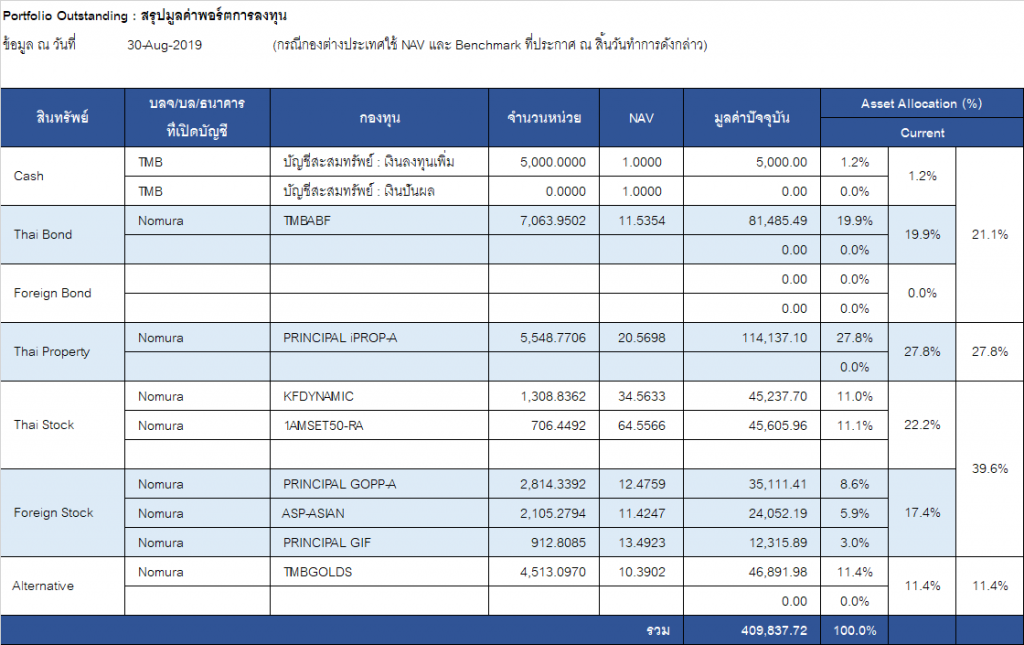

สถานะพอร์ต ณ 30 ส.ค. 62

ทุกท่านสามารถดาวโหลดไฟล์สรุปพอร์ตในรูปแบบ Excel ของเดือนนี้ ไปศึกษาอย่างละเอียดโดย คลิ๊กที่ลิ้งค์นี้ ครับ

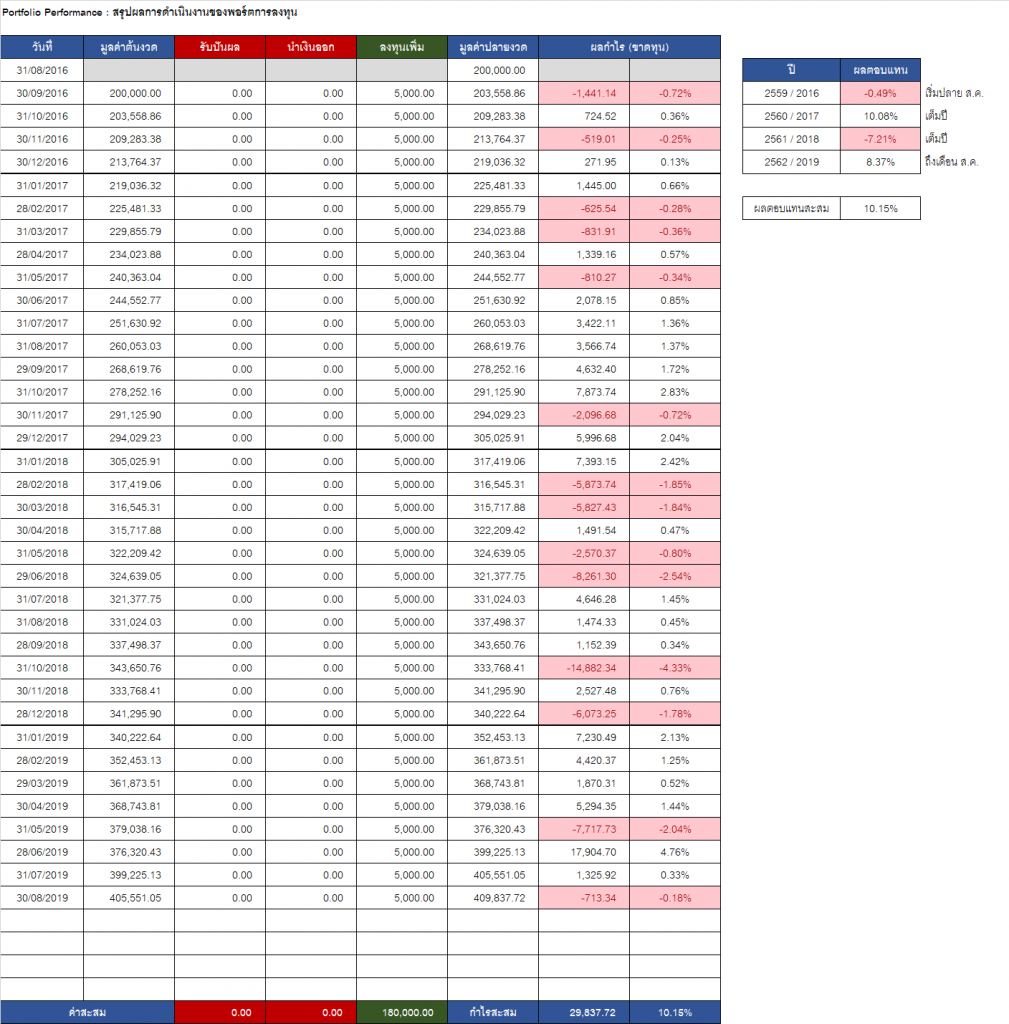

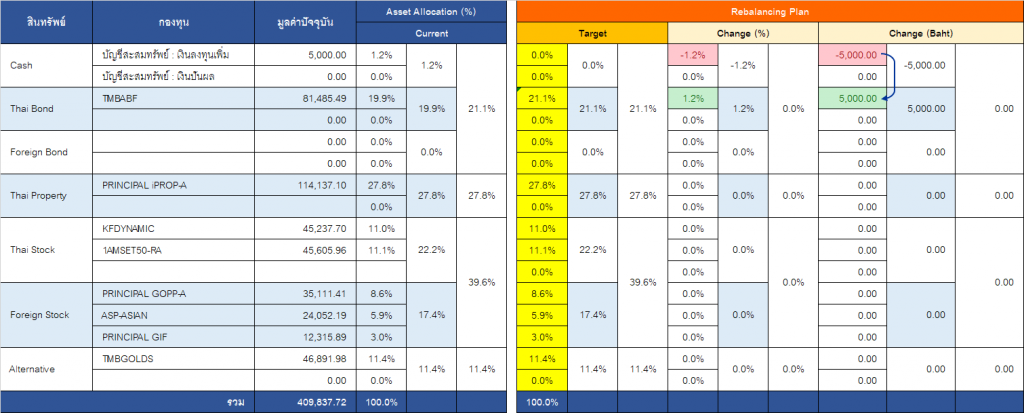

- เดือนนี้พอร์ตมีมูลค่า 409,837.72 บาท

(รวมเงินลงทุนใหม่ประจำเดือน 5,000 บาทแล้ว) - เดือน ส.ค. 62 ขาดทุน เท่ากับ 713.34 บาท หรือ -0.18%

- ตั้งแต่ต้นปี 62 (8 เดือน) กำไร เท่ากับ 29,615.07 บาท หรือ +8.37%

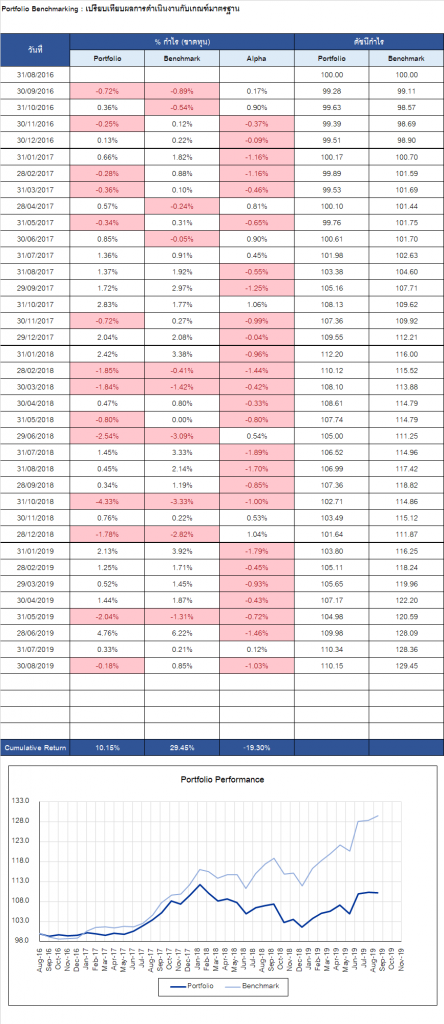

- วัดผลเทียบ Benchmark เดือน ส.ค. 62

พอร์ต -0.18% vs BM +0.85% แพ้ Benchmark อยู่ -1.03% - วัดผลเทียบ Benchmark ตั้งแต่เริ่มลงทุน (ส.ค. 59)

พอร์ต +10.15% vs BM +29.45% แพ้เท่ากับ -19.30%

หากพิจารณาตั้งแต่เริ่มลงทุน จะถือเป็นการแพ้สะสมที่สูงมาก ซึ่งก็เกิดจากเหตุผลหลักๆ คือ

- เลือกกองทุนผิด (Selection)

- ปรับพอร์ตระยะสั้น-กลางผิด (TAA)

- เสียค่าธรรมเนียมในการซื้อขาย และค่าบริหารกองทุน

- การเลือก Benchmark ที่ไม่เหมาะสม (ปัจจุบันแก้ไขให้เหมาะสมแล้ว ตั้งแต่ต้นปี 2019 เป็นต้นมา)

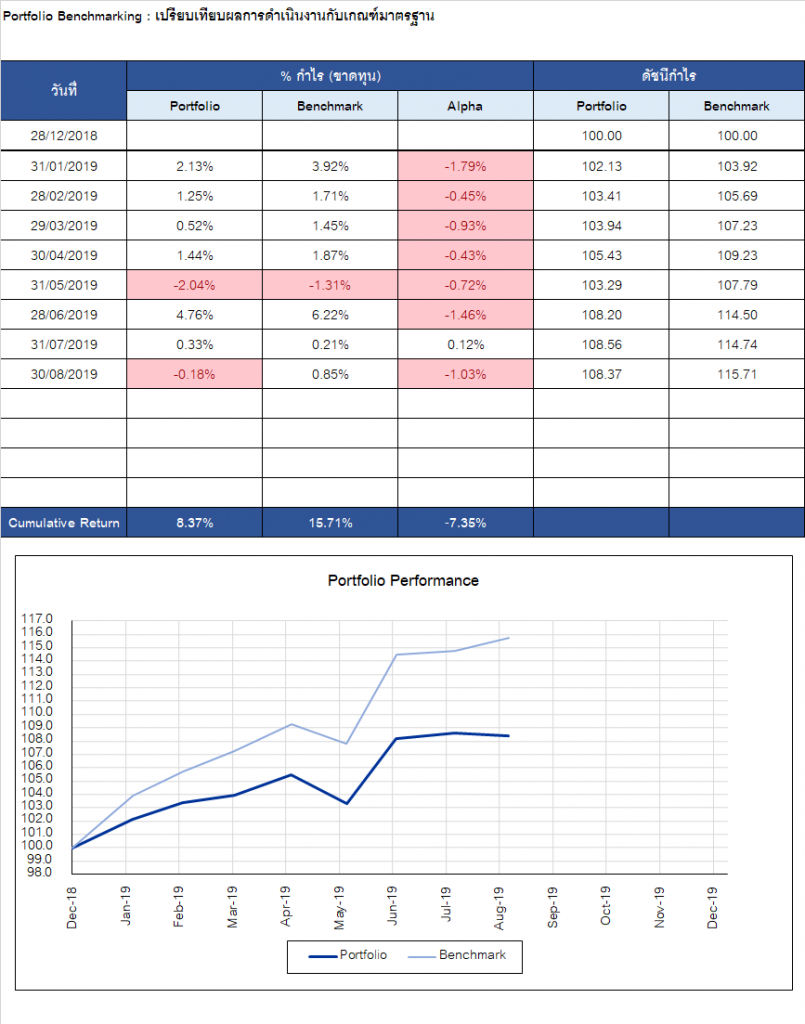

ในส่วนของ Benchmark นั้น หากล้างผลการแพ้ชนะในปีเก่าๆ ทิ้งไป เหลือไว้แค่ปี 2019 ก็จะดูเข้าใจง่ายขึ้น ดังรูปด้านล่าง

นั่นคือตั้งแต่ต้นปีมานี้ BM กำไร +15.71% แต่พอร์ตกำไรแค่ +8.37% แพ้อยู่ -7.35%

สาเหตุของการแพ้ BM เดือนล่าสุดคืออะไร ในหัวข้อต่อไป จะมีคำตอบให้ครับ

วิเคราะห์องค์ประกอบของผลตอบแทนเดือน ส.ค. 62

จากกราฟ Performance Attribution (อย่างง่าย) ด้านบน เราสามารถวิเคราะห์ดูสาเหตุได้ครับ ว่าสาเหตุของการที่พอร์ตแพ้ BM ในเดือนนี้นั้น เกิดจากอะไร

- ระดับ Tactical Asset Allocation (TAA)

- ระดับนี้เราจะยังไม่ดูกอง แต่ดูที่ระดับ Asset ก่อน จะเห็นว่าเดือนนี้ Asset Benchmark ที่เป็นหุ้น ปรับลงค่อนข้างแรง แต่ทองคำและอสังหาฯ ก็ให้ผลตอบแทนเป็นบวกอย่างแรงเช่นกัน

- สรุปผลตอบแทนของแต่ละสินทรัพย์ในเดือน ส.ค. 62 เป็นดังนี้

- ตราสารหนี้ไทย +0.87%

- อสังหาไทย +5.35%

- หุ้นไทย -2.48%

- หุ้นต่างประเทศ -2.73%

- ทองคำ +6.71%

- ซึ่งในเดือน ส.ค. 62 ผมมีการ Underweight หุ้นไว้ ทั้งหุ้นไทย และหุ้นต่างประเทศ ก็ถือว่าทำได้ดี เพราะหุ้นตกกันทั้งโลก

- ในส่วนที่ Overweight อสังหาฯ ไว้ ก็ถือว่าทำได้ดีเช่นกัน เพราะอสังหาฯ ยังคงบวกได้แรงต่อเนื่อง

- โดยสรุปในระดับของ TAA นี้ ถือว่าผลลัพธ์ออกมาดี แต่จะไปแย่เอาในส่วนถัดไปคือ Fund Selection นี่แหละครับ

2. ระดับ Fund Selection

- ในระดับนี้เราจะเจาะเข้ามาดูกองที่เลือกไว้กันว่า เมื่อเทียบกับ Asset BM แล้ว กองทำได้ดีร้ายอย่างไร

- หากอ่านที่คอลัมน์ Selection จะเห็นว่าเดือนนี้มีกองที่ Overperformed ตัว Asset BM อยู่เพียง 2 กอง ขณะที่มีกองที่ Underperformed อยู่ 5 กอง ซึ่งแปลว่าแพ้มากกว่าชนะ

- กองที่ชนะได้แก่ 1AMSET50-RA และ PRINCIPAL GIF

- กองที่แพ้ได้แก่ TMBABF, PRINCIPAL iPROP-A, KFDYNAMIC, ASP-ASIAN, TMBGOLDS

โดยสรุป ในเดือน ส.ค. 62 นี้ ผมทำ TAA ได้ดี แต่ Selection ทำได้ไม่ค่อยดีนัก ซึ่งจริงๆ ก็ไม่ดีมาต่อเนื่องตั้งแต่ต้นปี โดยมีประเด็นสำคัญดังต่อไปนี้

- อสังหาฯ ผมเลือกใช้ iPROP-A ซึ่งเป็นอสังหา ไทย + สิงคโปร์ แต่ BM นั้นคือดัชนี SET PF&REIT TRI ซึ่งเป็นอสังหาไทยล้วน และในปีนี้อสังหาฯ ไทยล้วน ให้ผลตอบแทนดีกว่าอสังหาฯ ไทย+สิงคโปร์มากพอสมควร

- หุ้นไทย ผมยังคงมีหุ้นใหญ่ 1AMSET50-RA ผสมกับหุ้นกลางเล็ก KFDYNAMIC ซึ่งปรากฎว่าปีนี้ หุ้นกลางเล็กก็ยังทำผลตอบแทนได้ไม่ดีเท่ากับหุ้นใหญ่ ทำให้การมี KFDYNAMIC เป็นการหน่วงพอร์ตส่วนหุ้นไทย ไม่ให้โตได้ดีเท่าที่ควร

- หุ้นต่างประเทศ ปีนี้หุ้นที่ไปได้ดีคือหุ้นฝั่งประเทศพัฒนาแล้ว หลักๆ คือ US แต่พอร์ตส่วนนี้ ผมมีหุ้นเอเชีย ASP-ASIAN ถือไว้ด้วย ซึ่งหุ้นเอเชียรับผลทางลบจากเหตุการณ์ Trade War ค่อนข้างมาก ทำให้พอร์ตส่วนหุ้นต่างประเทศ ก็โตได้ไม่ดี เท่ากับการถือหุ้น DM ล้วนๆ

ซึ่งต้องขอ Remark ไว้ตัวใหญ่ๆ ว่า นี่เป็นเพียงการอ่านผลรายเดือน ซึ่งก็สะท้อนแค่สิ่งที่เพิ่งเกิดขึ้นช่วงสั้นๆ เท่านั้น ผมนำมันมาใช้ตัดสินใจบ้างก็เพียงเล็กน้อย ส่วนในการตัดสินใจปรับพอร์ต จะใช้การประเมินโดยเน้นการมองไปข้างหน้า (Forward-Looking) เป็นหลัก

สรุปการปรับพอร์ตเดือนนี้

ตั้งแต่เดือน มิ.ย. 62 ที่ผ่านมา ผมตัดสินใจคงพอร์ตไว้ ในสถานะ Underweight หุ้น ทั้งไทยและต่างประเทศ เนื่องจากสถานการณ์ต่างๆ โดยเฉพาะฝั่งที่เกี่ยวกับปัจจัยพื้นฐานนั้นดูไม่ค่อยดีเลย ตัวเลขเศรษฐกิจเช่น GDP ก็ปรับลดลงกันทั้งโลก

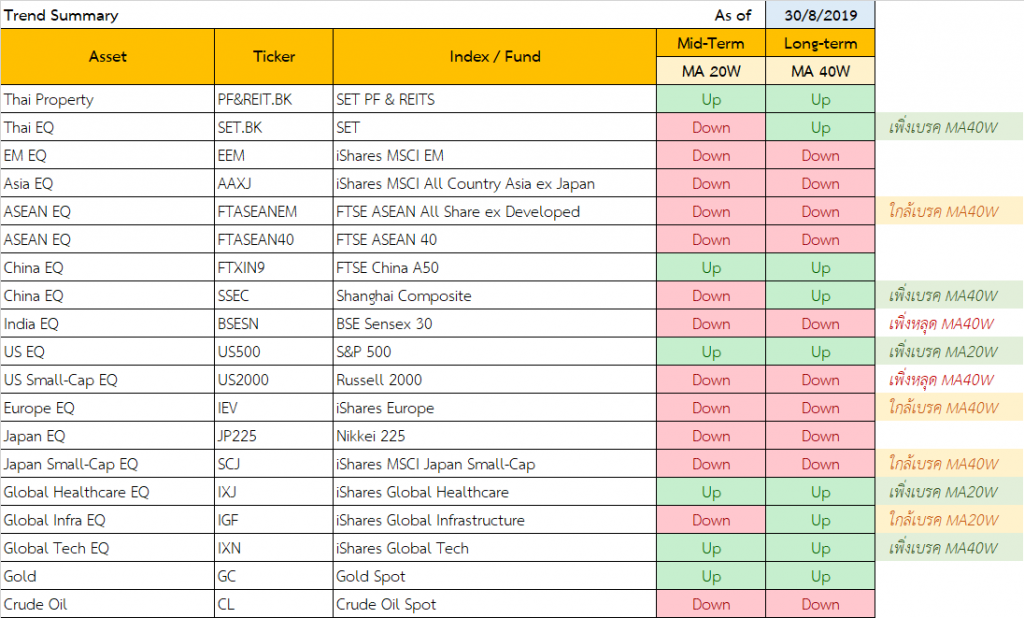

ส่วนทิศทางราคาสินทรัพย์นั้น หากดูจากตารางด้านล่างนี้

ก็จะเห็นว่าสินทรัพย์ที่ยังยืนเป็นขาขึ้นได้ชัดเจนก็จะมี อสังหาริมทรัพย์ และ ทองคำ หากเป็นหุ้นก็จะเป็นหุ้นฝั่ง US เป็นหลักเท่านั้น

ดังนั้น ในเดือนนี้ ผมจึงยังคงยืนยันการจัดพอร์ตไว้ในสัดส่วนใกล้เคียงเดิมคือ Underweight หุ้นทั้งไทยและต่างประเทศ ส่วนเงินใหม่ที่จะเข้ามาลงทุนเพิ่มอีก 5,000 บาทนั้น ก็จะนำไปพักไว้ในตราสารหนี้ไทยก่อน

สัดส่วนการลงทุนจะเปลี่ยนไปดังตารางต่อไปนี้

โดยหลังจากนำเงิน 5,000 บาทไปซื้อกองตราสารหนี้ TMBABF สัดส่วนพอร์ตจะเป็นไปดังตารางต่อไปนี้ครับ

- ตราสารหนี้ไทย 21.1% (แผน SAA = 15%)

- อสังหาฯ 27.8% (แผน SAA = 25%)

- หุ้นไทย 22.2% (แผน SAA = 30%)

- หุ้นเทศ 17.4% (แผน SAA = 20%)

- ทองคำ 11.4% (แผน SAA = 10%)