พอร์ตสาธิต เดือน เม.ย. 62

กลับมาพบกับสรุปพอร์ตสาธิตประจำเดือน เม.ย. 62 กันนะครับ

พอร์ตสาธิตนี้จัดทำขึ้น โดยมีวัตถุประสงค์คือ

- เป็นพอร์ตสำหรับการศึกษาเรียนรู้อย่างต่อเนื่อง

ของผู้เข้าสัมมนา DIY Portfolio กับ A-Academy

(ดังนั้นถ้าบางท่านอ่านไม่รู้เรื่อง ส่วนหนึ่งอาจเพราะเนื้อหาเหล่านี้

ผมสอนไว้ในหลักสูตร DIY ซึ่งไม่ได้มีวิดีโอให้ดูใน YouTube นะครับ) - เป็นพอร์ตที่ตั้งใจจะสาธิตการตัดสินใจลงทุนแบบ Active ในหลายๆ มิติ เช่น Tactical Asset Allocation และ Fund Selection โดยพร้อมรับความเสี่ยงกรณีที่มีการตัดสินใจผิดพลาด (พอร์ตหลักอื่นๆ ของผม รวมทั้งพอร์ตของลูกค้า Avenger Planner ส่วนใหญ่ ก็ไม่ได้ตัดสินใจ Active ลักษณะเดียวกันกับพอร์ตนี้)

- เป็นพอร์ตการลงทุนจริงของลูกสาวผม

สำหรับเป็นทุนการศึกษาในอีกประมาณ 18 ปีข้างหน้า

ตามแผนที่เขียนไว้ใน หน้านี้

ก่อนอื่น ทุกท่านสามารถดาวโหลดไฟล์สรุปพอร์ตในรูปแบบ Excel ของเดือนนี้ ไปศึกษาอย่างละเอียดโดย คลิ๊กที่ลิ้งค์นี้ ครับ

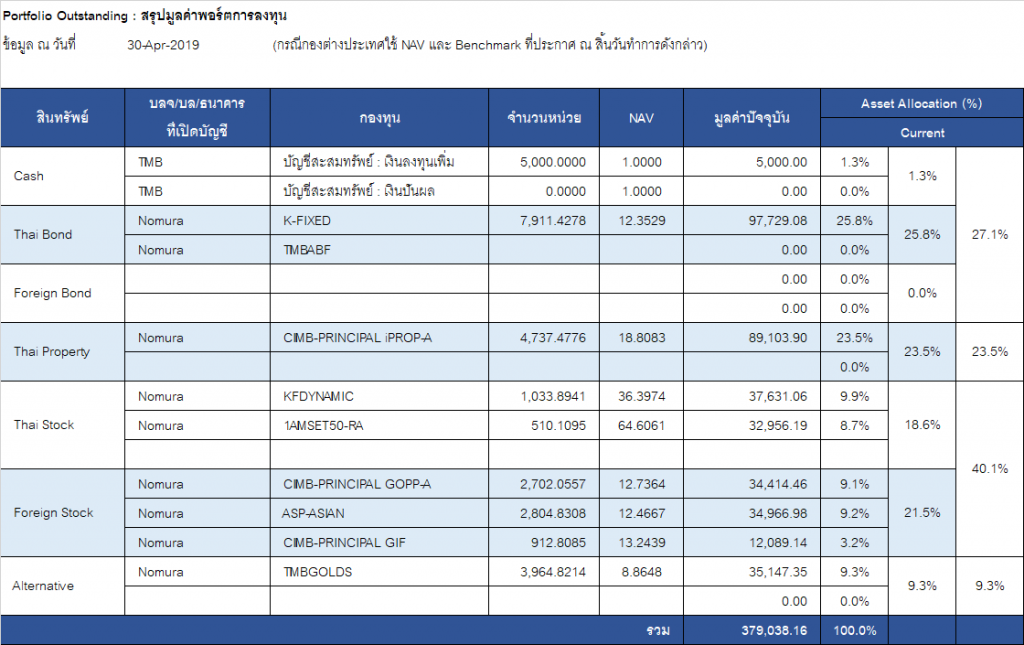

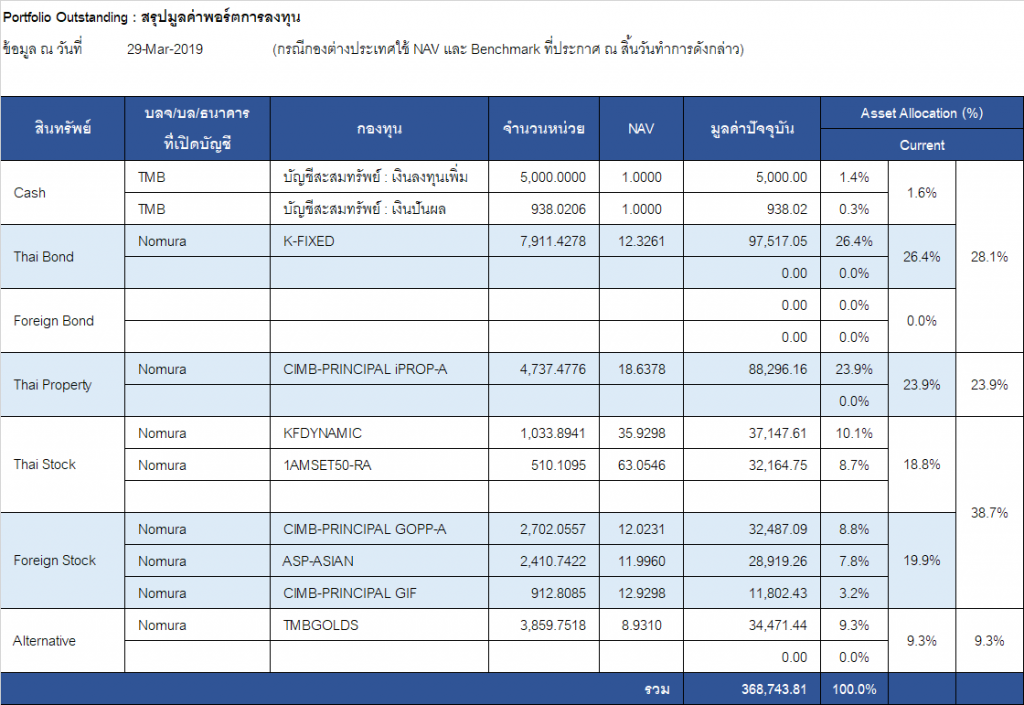

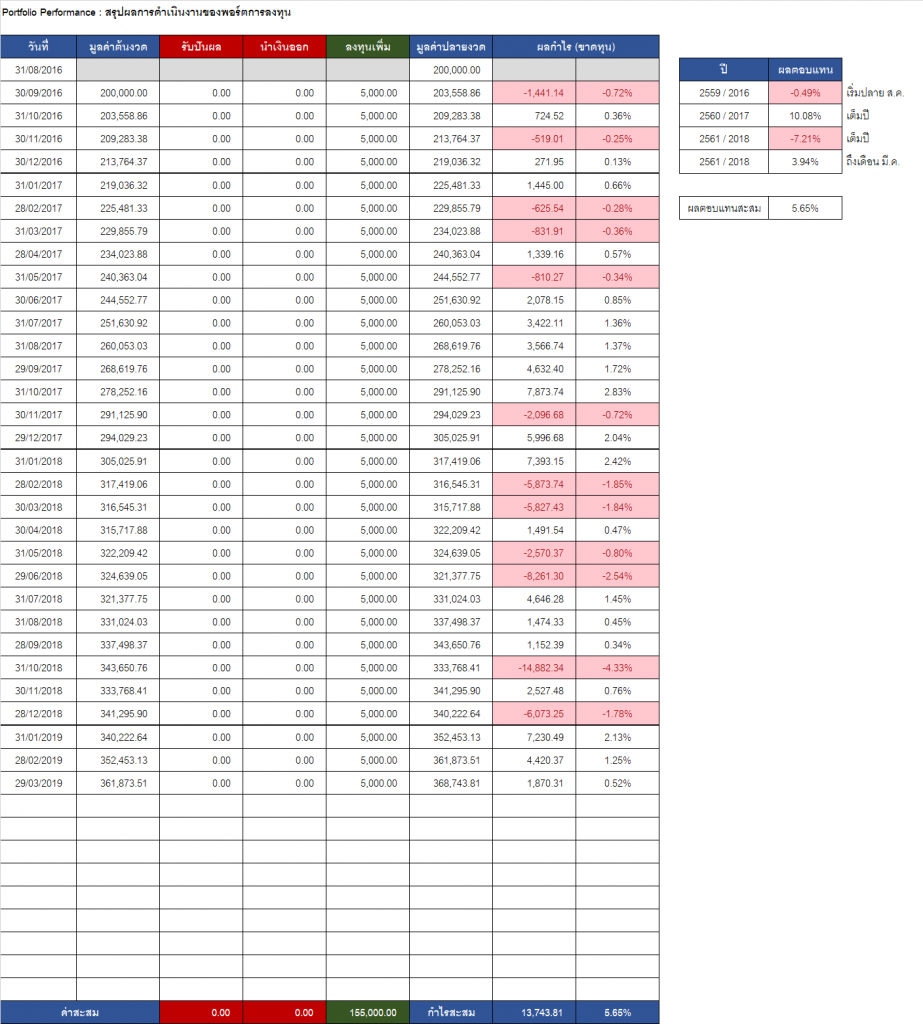

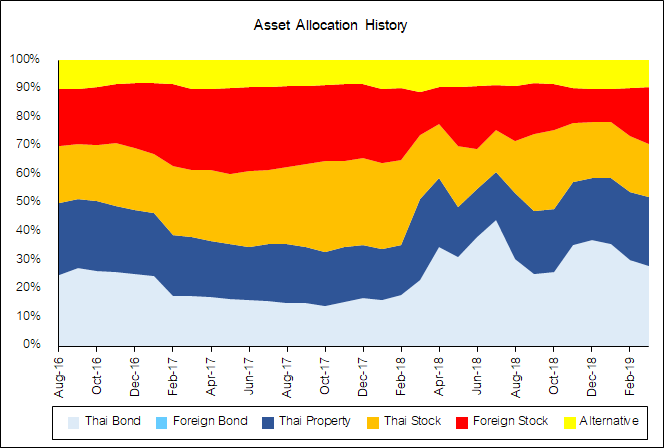

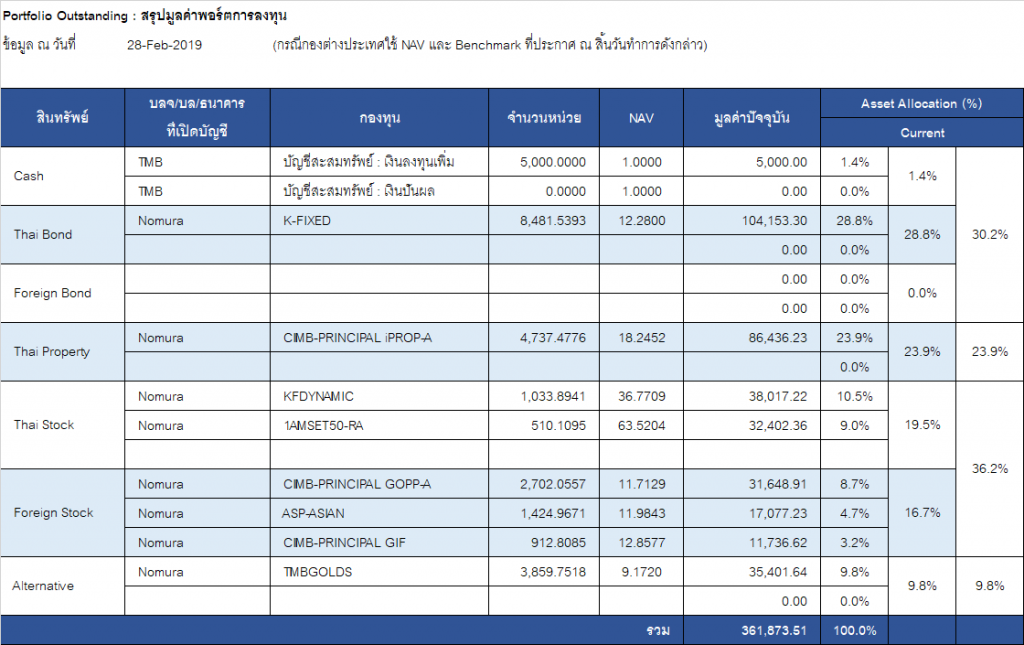

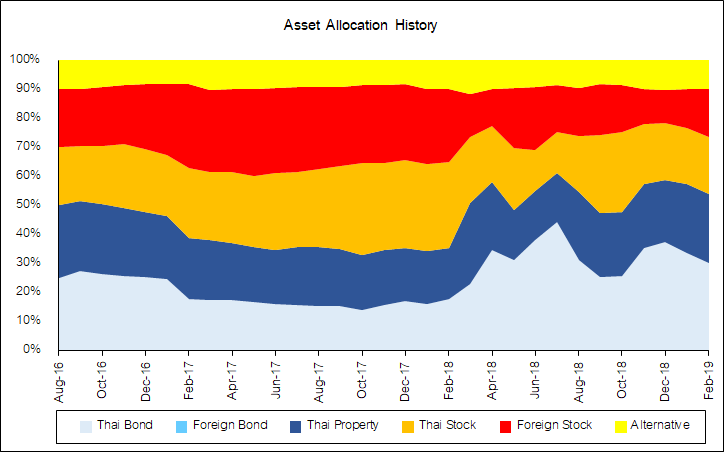

สถานะพอร์ต ณ 30 เม.ย. 62

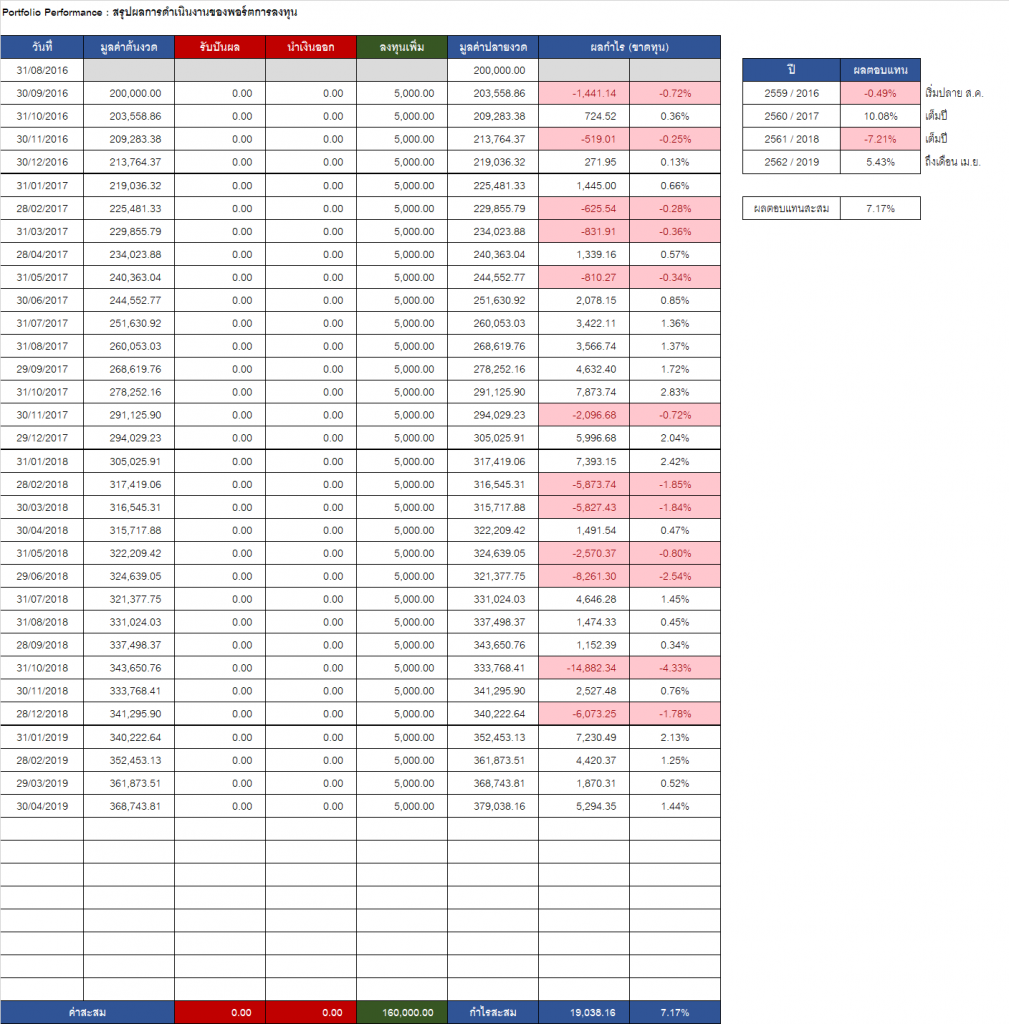

- เดือนนี้พอร์ตมีมูลค่า 379,038.16 บาท

(รวมเงินลงทุนใหม่ประจำเดือน 5,000 บาทแล้ว) - เดือน เม.ย. 62 กำไร เท่ากับ 5,294.35 บาท หรือ +1.44%

โดยราคาสินทรัพย์ต่างๆ ยังฟื้นตัวอย่างต่อเนื่องเป็นเดือนที่ 4 ติดกัน นับจากต้นปี

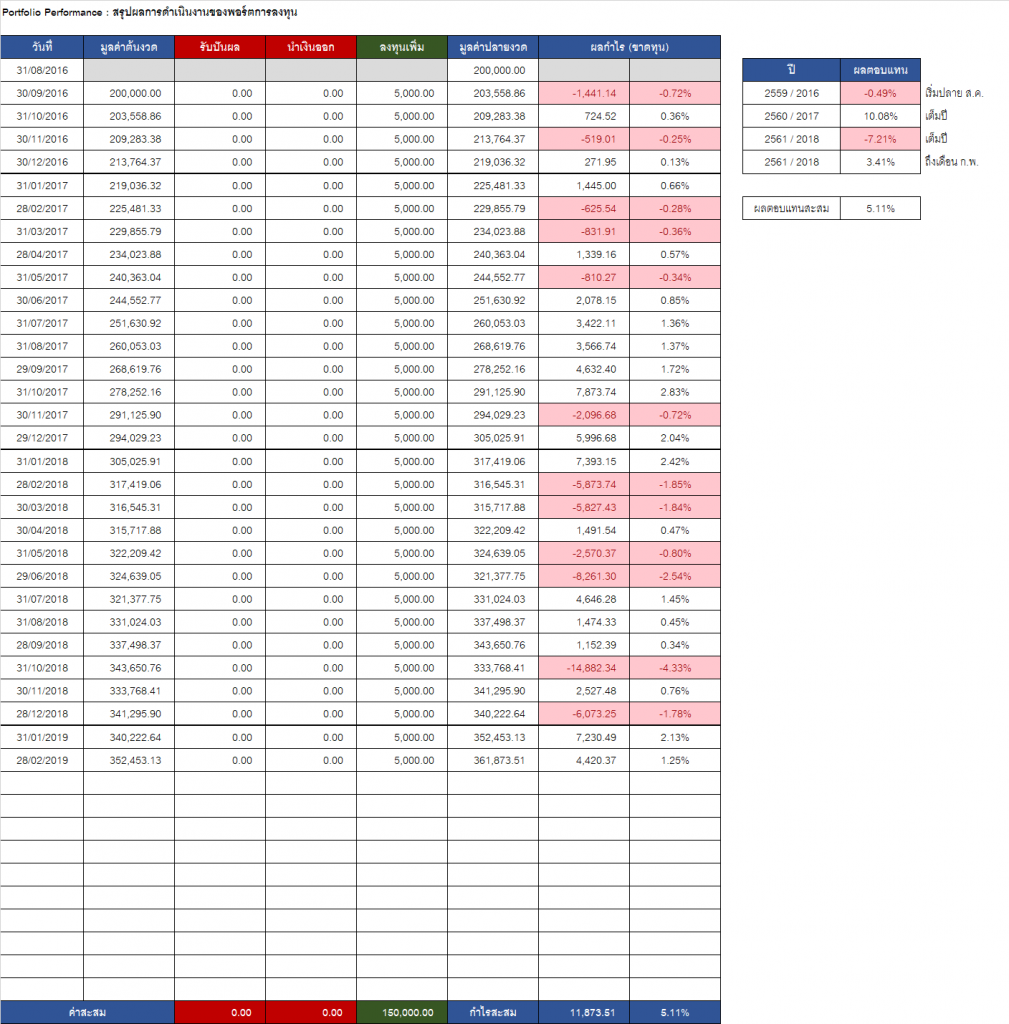

- วัดผลเทียบ Benchmark เดือน เม.ย. 62

พอร์ต +1.44% vs BM +1.87% แพ้ Benchmark อยู่ -0.43% - วัดผลเทียบ Benchmark ตั้งแต่เริ่มลงทุน (ส.ค. 59)

พอร์ต +7.17% vs BM +22.20% แพ้เท่ากับ -15.03%

หากพิจารณาตั้งแต่เริ่มลงทุน จะถือเป็นการแพ้สะสมที่สูงมาก ซึ่งก็เกิดจากเหตุผลหลักๆ ดังนี้

- เลือกกองทุนผิด (Selection)

- ปรับพอร์ตระยะสั้น-กลางผิด (TAA)

- เสียค่าธรรมเนียมในการซื้อขาย และค่าบริหารกองทุน

- การเลือก Benchmark ที่ไม่เหมาะสม

ใน 2 ประเด็นแรกนั้น ผมได้เคยพูดถึงและอธิบายไปในสรุปพอร์ตของเดือนก่อนๆ อยู่บ่อยครั้งแล้ว ตลอด 2 ปีกว่าที่ผ่านมา ซึ่งถือเป็นความผิดพลาดที่ต้องเรียนรู้และปรับปรุงต่อไป

ในประเด็นที่ 3 เรื่องค่าธรรมเนียมนั้น ส่วนของค่าบริหารจัดการคงจะเลี่ยงได้ยาก เพราะมีค่าธรรมเนียมนี้กันทุกกอง แต่ในส่วนของค่าธรรมเนียมการซื้อขาย หากไม่ปรับพอร์ตบ่อยเกินไปก็พอจะเลี่ยงได้บ้าง ซึ่งในการตัดสินใจต่างๆ ผมก็จะคำนึงถึงค่าใช้จ่ายตรงนี้ร่วมด้วย นั่นคือจะไม่ปรับพอร์ตพร่ำเพรื่อ โดยไม่ได้มีเหตุผลที่เชื่อมั่นจริงๆ

ในประเด็นที่ 4 คือเรื่องการเลือก Benchmark นั้น เดิมที่สินทรัพย์ในกลุ่มอสังหาฯ ผมหา Benchmark ที่เหมาะสมมาคำนวณไม่ได้ จึงใช้ผลตอบแทนของกอง M-PROPERTY มาเป็น Benchmark ซึ่งไม่ค่อยเหมาะนัก เพราะกลายเป็นว่า ผมไม่ได้กำลังเทียบผลตอบแทนกับสินทรัพย์ แต่กำลังเทียบผลตอบแทนกับฝีมือของผู้จัดการกองทุน M-PROPERTY อยู่

ซึ่งโชคดีที่ปัจจุบัน ดัชนี PF&REIT TRI ซึ่งเป็นดัชนีที่ผมคิดว่าเหมาะจะใช้เป็น Benchmark มากกว่านั้น มีเผยแพร่ให้สามารถนำมาใช้ได้ฟรีแล้ว ที่ลิ้งค์นี้ ดังนั้น ตั้งแต่เดือน ม.ค. 62 เป็นต้นไป ผมจึงขอเปลี่ยน Benchmark ของพอร์ตในส่วนของอสังหาริมทรัพย์ มาเป็นดัชนี PF&REIT TRI แทนครับ

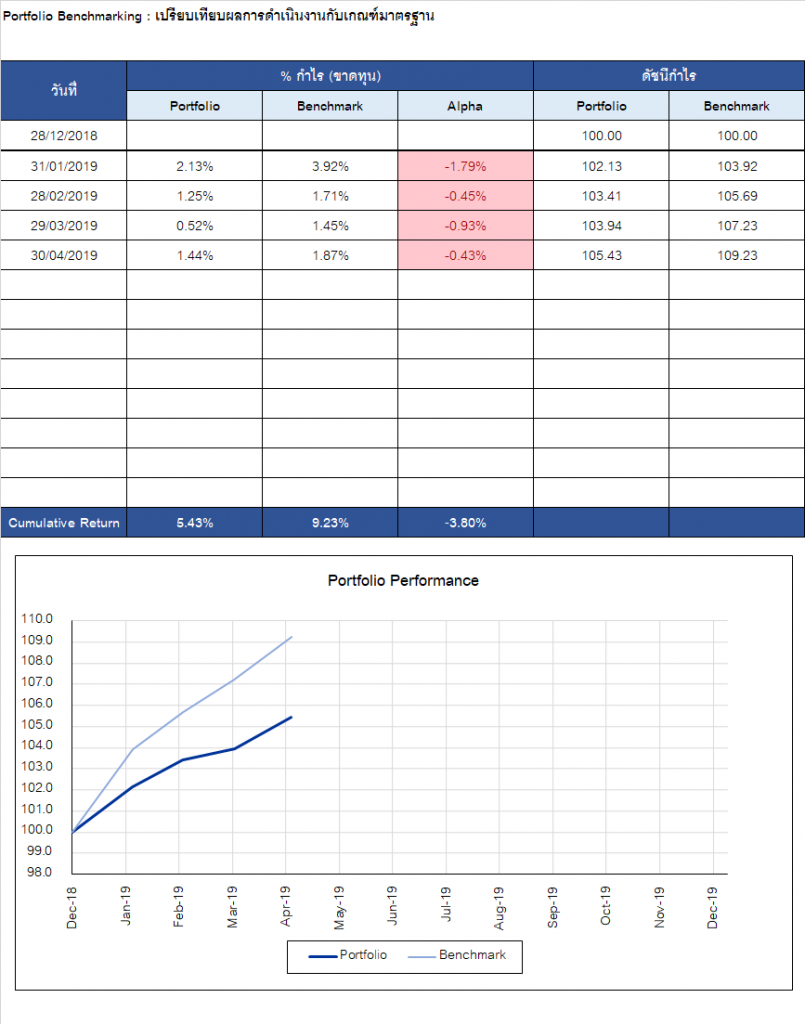

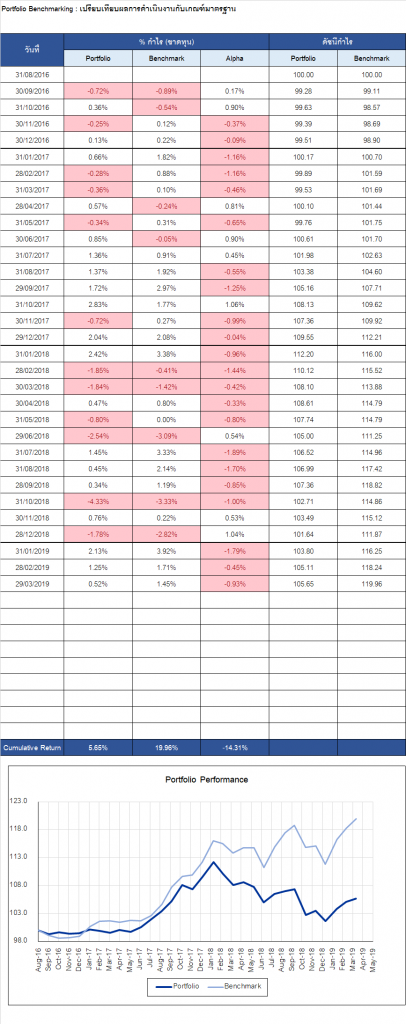

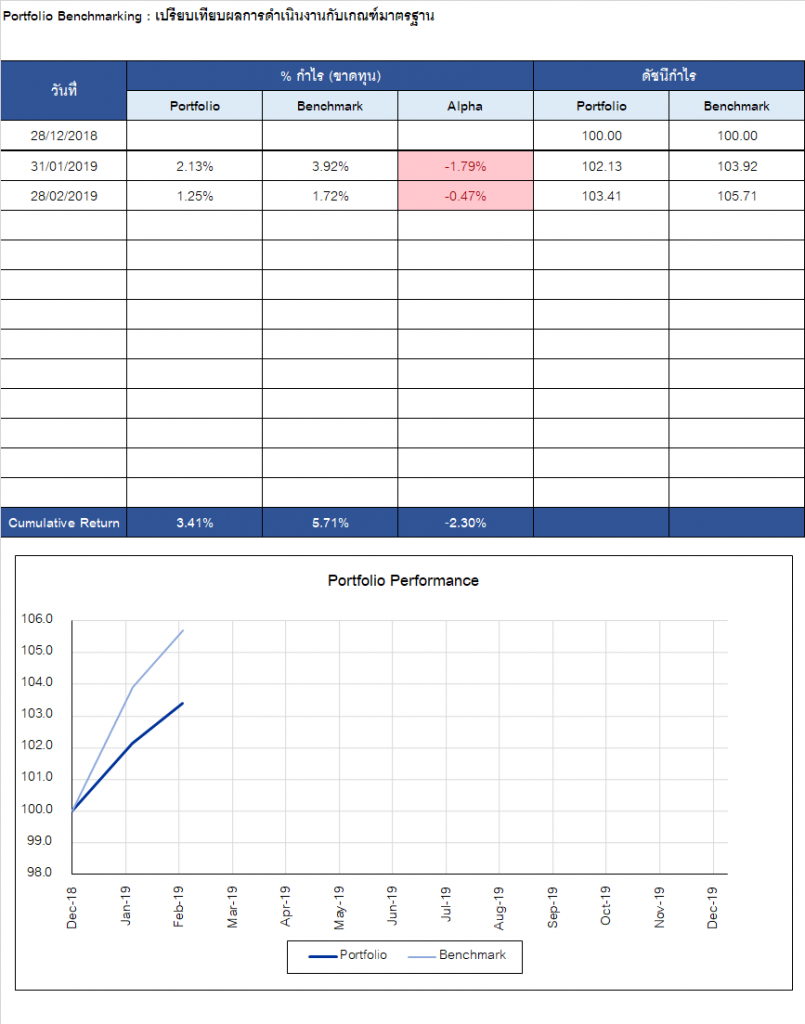

ในส่วนของ Benchmark นั้น หากล้างผลการแพ้ชนะในปีเก่าๆ ทิ้งไป เหลือไว้แค่ปี 2019 ก็จะดูเข้าใจง่ายขึ้น ดังรูปด้านล่าง

นั่นคือตั้งแต่ต้นปีมานี้ BM กำไร +9.23% แต่พอร์ตกำไรแค่ +5.43% แพ้อยู่ -3.80% ซึ่งถือเป็นการแพ้ BM ต่อเนื่องเป็นเดือนที่สี่นับตั้งแต่เริ่มปี 2019 มา

สาเหตุของการแพ้เดือนล่าสุดคืออะไร ในหัวข้อต่อไป จะมีคำตอบให้ครับ

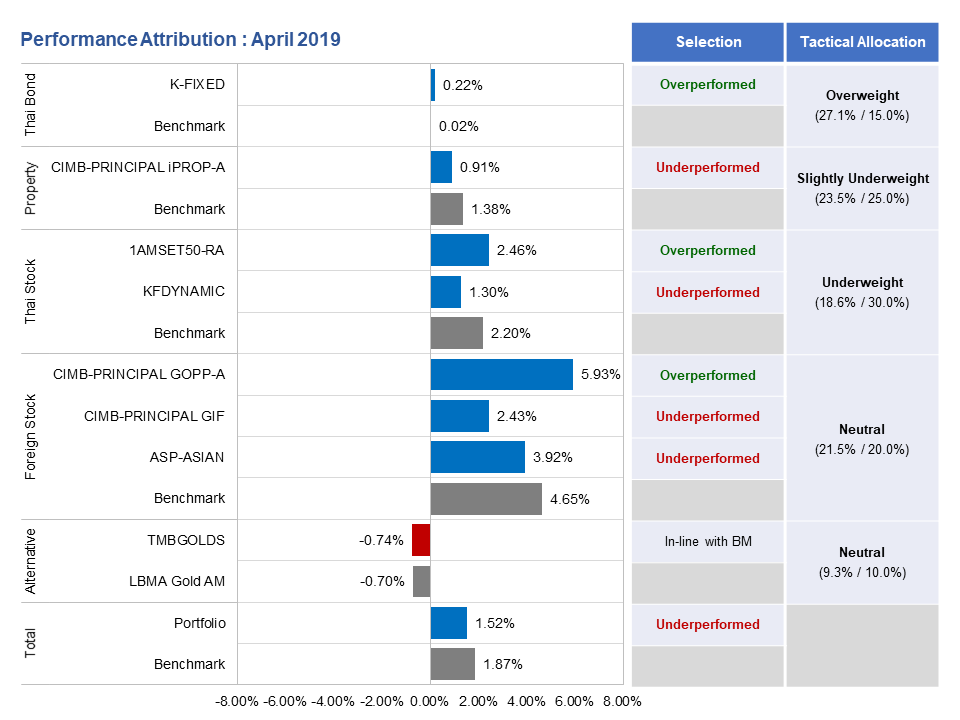

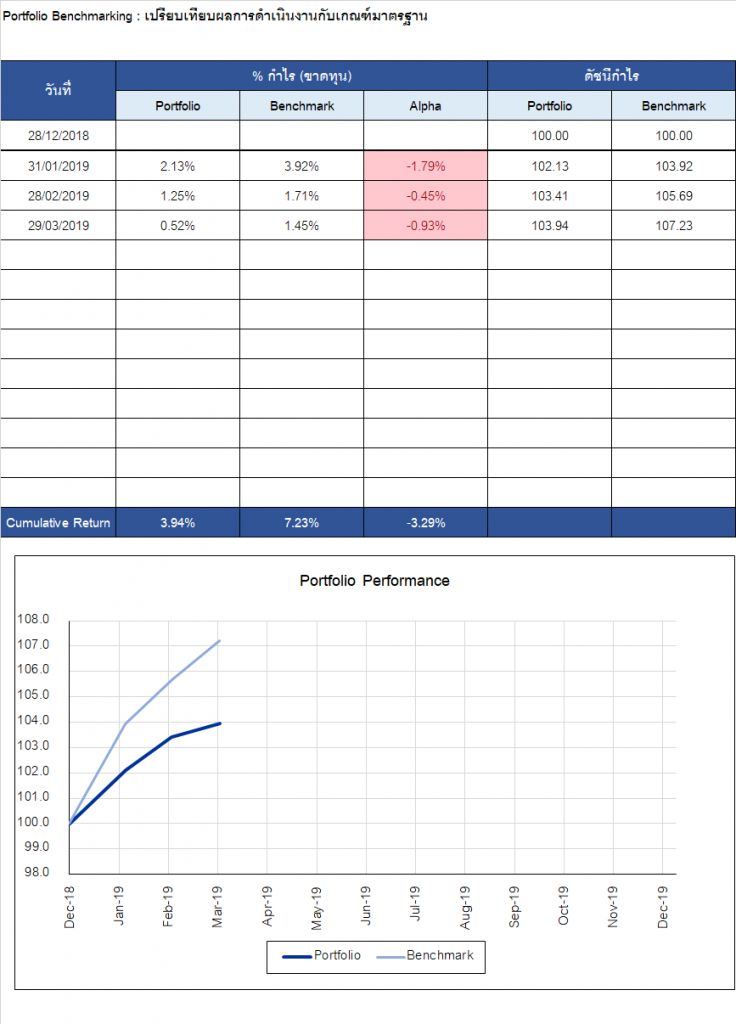

วิเคราะห์องค์ประกอบของผลตอบแทนเดือน เม.ย. 62

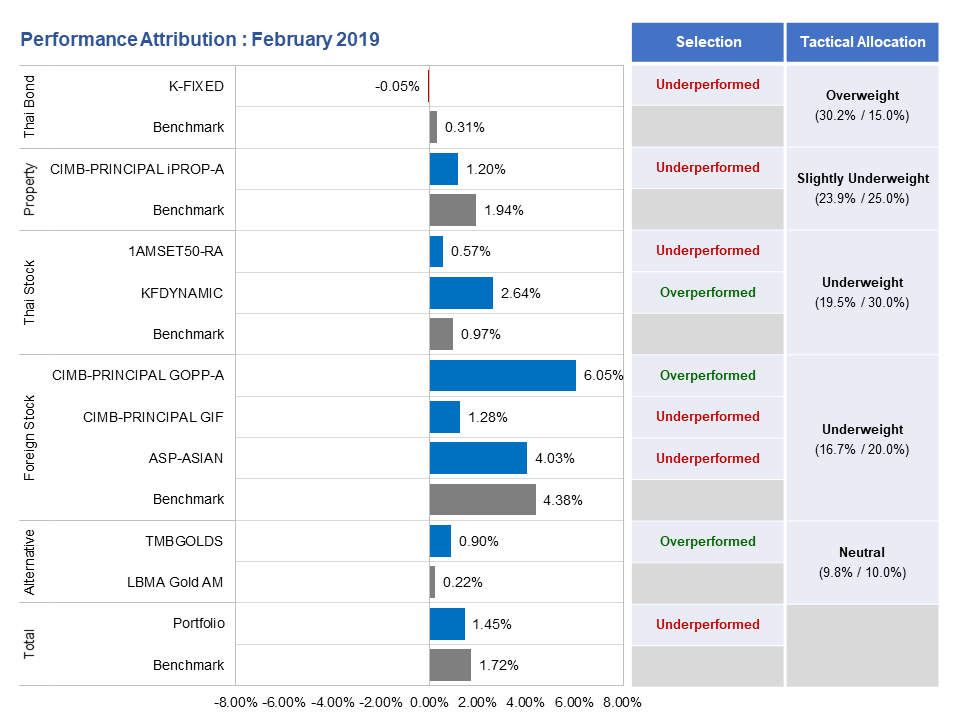

จากกราฟ Performance Attribution (อย่างง่าย) ด้านบน เราสามารถวิเคราะห์ดูสาเหตุได้ครับ ว่าสาเหตุของการที่พอร์ตแพ้ BM ในเดือนนี้นั้น เกิดจากอะไร

- ระดับ Tactical Asset Allocation (TAA)

- ระดับนี้เราจะยังไม่ดูกอง แต่ดูที่ระดับ Asset ก่อน จะเห็นว่าเดือนนี้ Asset Benchmark ส่วนใหญ่ยังคงฟื้นตัวต่อเนื่องจากเดือน มี.ค. 62

- สรุปผลตอบแทนของแต่ละสินทรัพย์ในเดือน เม.ย. 62 เป็นดังนี้

- ตราสารหนี้ไทย +0.02%

- อสังหาไทย +1.38%

- หุ้นไทย +2.20%

- หุ้นต่างประเทศ +4.65% (บวกเยอะมาก)

- ทองคำ -0.70%

- ซึ่งในการตัดสินใจลงทุนจริงนั้น ตั้งแต่ต้นปี ผมได้ปรับสัดส่วนหุ้นต่างประเทศให้มาอยู่ที่ระดับ Neutral ซึ่งก็ถือว่าดี เพราะปีนี้หุ้นต่างประเทศให้ผลตอบแทนดีกว่าหุ้นไทยมาก ในเดือนล่าสุดนี้ก็ยังบวกต่อ และบวกดีกว่าหุ้นไทย

- ในขณะที่หุ้นไทยผมมีสถานะ Underweight ค่อนข้างมาก ถือเป็นการตัดสินใจที่ไม่ดีหากมองเฉพาะเดือนนี้ เพราะเป็นเดือนที่หุ้นไทยกลับมาฟื้นตัวได้ดี แต่พอร์ตกลับมีสัดส่วนหุ้นไทยน้อยกว่าสัดส่วนใน SAA

- นอกจากหุ้นต่างประเทศที่ปรับสัดส่วนขึ้นมาสู่ระดับ Neutral ผมเองก็ได้ปรับอสังหาฯ ขึ้นมาเกือบๆ จะ Neutral ด้วย (Weight จริง 23.5% vs Weight ตามแผน 25%) การตัดสินใจนี้ก็ถือว่าดีพอใช้ได้ เพราะปีนี้อสังหามาแรงจริงๆ บวกแล้วบวกอีก เดือนนี้ก็บวกต่อ

- ต้อง Remark ไว้ตัวใหญ่ๆ ว่า นี่เป็นเพียงการอ่านผลรายเดือน ซึ่งก็สะท้อนแค่สิ่งที่เพิ่งเกิดขึ้นช่วงสั้นๆ เท่านั้น ผมนำมันมาใช้ตัดสินใจบ้างก็เพียงเล็กน้อย ส่วนในการตัดสินใจปรับพอร์ต จะใช้การประเมินโดยเน้นการมองไปข้างหน้า (Forward-Looking) เป็นหลัก

2. ระดับ Fund Selection

- ในระดับนี้เราจะเจาะเข้ามาดูกองที่เลือกไว้กันว่า เมื่อเทียบกับ Asset BM แล้ว กองทำได้ดีร้ายอย่างไร

- หากอ่านที่คอลัมน์ Selection จะเห็นว่าเดือนนี้มีกองที่ Overperformed ตัว Asset BM อยู่เพียง 3 กอง นั่นคือ K-FIXED, 1AMSET50-RA และ CIMB-PRINCIPAL GOPP-A เท่านั้น

- ขณะที่กองที่เหลือ ทำผลตอบแทนได้ด้อยกว่า BM ของแต่ละสินทรัพย์

- โดยสรุปในระดับ Fund Selection นี้ก็ถือว่าผิดมากกว่าถูกครับ

โดยรวม การตัดสินใจทั้งสองขั้นคือ TAA และ Selection นั้น ผลลัพธ์การลงทุนในเดือน เม.ย. 62 ผมคิดว่าผมพลาดทั้งสองขั้น คือในระดับของสัดส่วนสินทรัพย์ (TAA) นั้นผมพลาดๆ หลักๆ ที่ไป Underweight หุ้นไทยมากเกินไป

ส่วนของ Selection นั้น ก็ถือว่าพลาดก็ได้ครับ เพราะเมื่อเทียบกับ Asset BM ของแต่ละกอง มีเลือกถูก 3 กอง ผิด 4 กอง เสมอ 1 กอง

สรุปการปรับพอร์ตเดือนนี้

เดือนนี้จะเป็นเดือนแรกของปี 2019 ที่ผมจะเริ่มขยับพอร์ตในทิศทางใหม่ จากเดิมที่กดสัดส่วนหุ้นไทย ให้ Underweight ไว้มาก เดือนนี้ผมจะเริ่มสะสมหุ้นไทยเพิ่ม แต่จะยังไม่สะสมมากจนถึงขั้นปรับไปที่ Neutral Weight

หรือพูดอีกแบบคือปรับจากโหมดที่กลัวมาก เป็นกลัวน้อยลง

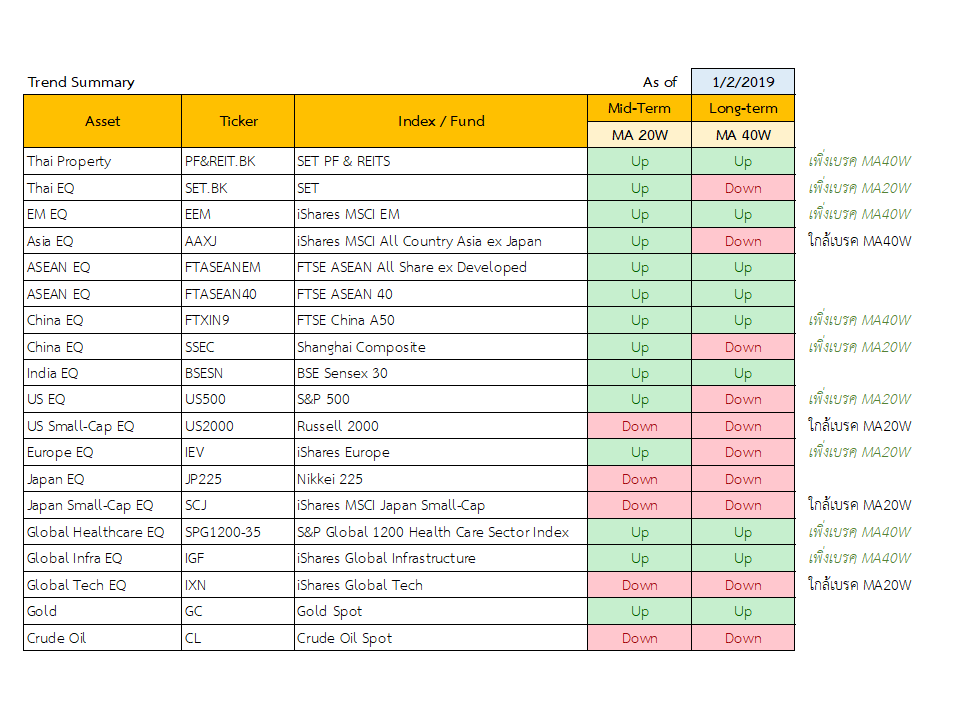

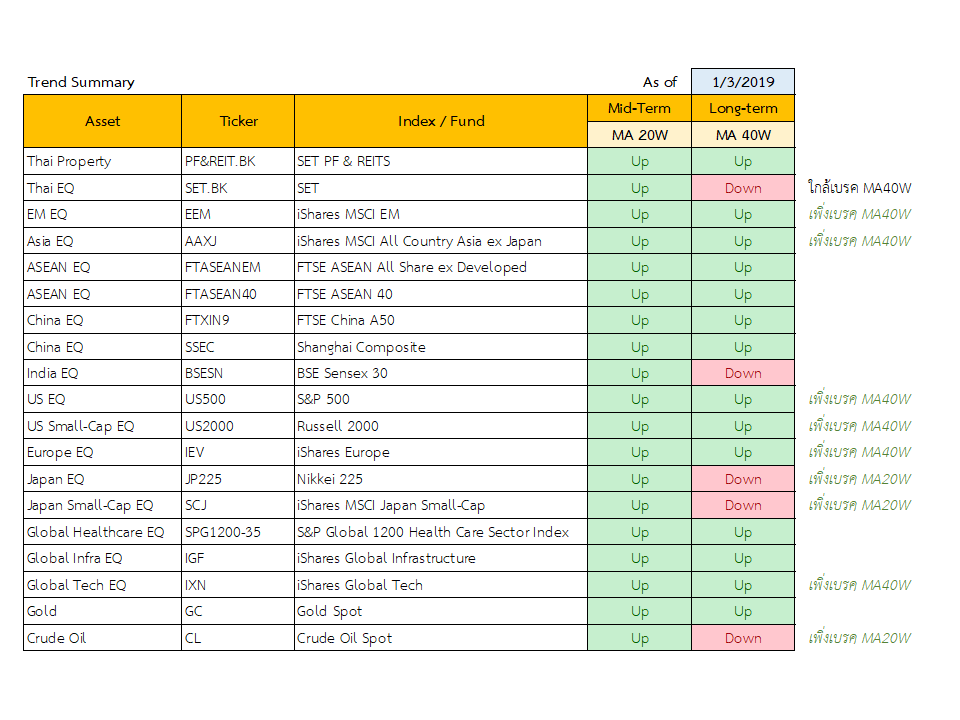

สาเหตุสำคัญของการตัดสินใจนี้เพราะผมให้น้ำหนักกับแนวโน้มราคาของหุ้นไทยและหุ้นประเทศอื่นๆ เป็นหลัก มากกว่าจะดูที่ข่าวสารหรือปัจจัยประกอบอื่นๆ เช่น ผลการเลือกตั้ง

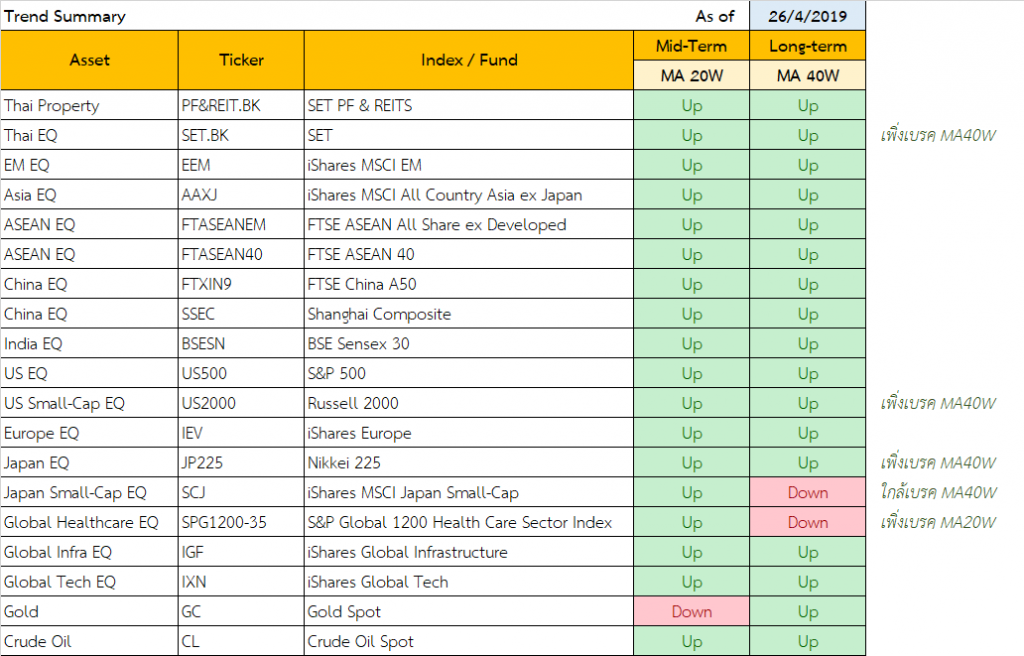

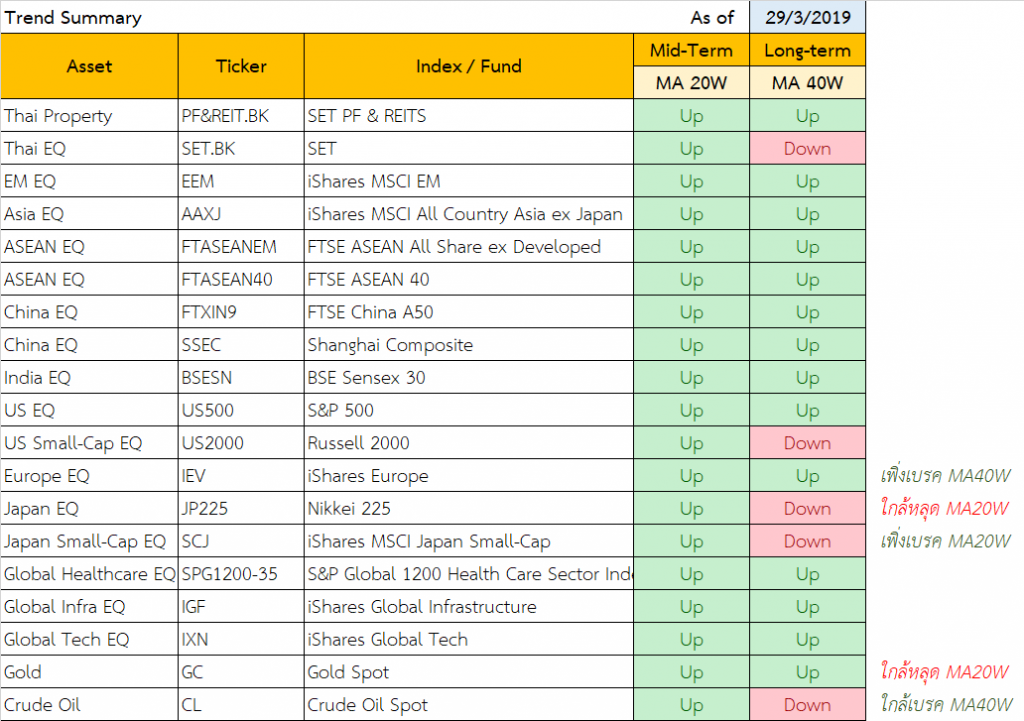

โดยจากตารางสรุปแนวโน้มราคาสินทรัพย์ด้านบน จะเห็นว่าราคาสินทรัพย์ส่วนใหญ่ แสดงคำว่า “Up” คือมีราคาปัจจุบัน สูงกว่าเส้นค่าเฉลี่ย 20 Week (100 วัน) และ 40 Week (200 วัน)

ซึ่งผมตีความว่าอารมณ์ตลาดโดยรวมค่อนข้างดี แนวโน้มราคาสินทรัพย์ทั้งหลายอยู่ในแนวโน้มขาขึ้น ซึ่งอันที่จริงมันก็เป็นลักษณะนี้มาได้สัก 2-3 เดือนแล้ว ยกเว้นก็แต่หุ้นไทย ที่ยังไม่ค่อย “Up” แบบยืนค้างได้นานเหมือนหุ้นประเทศอื่นเสียที

แต่ ณ จุดที่ตัดสินใจนี้ หุ้นไทยก็ยืนอยู่เหนือเส้นค่าเฉลี่ย 20/40 Week มาได้หลายสัปดาห์แล้ว น่าจะพอไปต่อได้ล่ะ ดังนั้นผมจะขอลดความกลัวในหุ้นไทยลงจากกลัวมาก => มาสู่กลัวน้อย

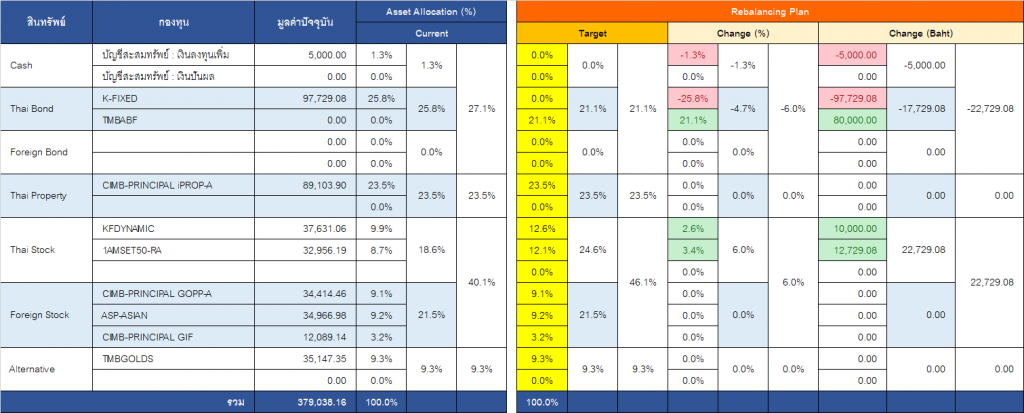

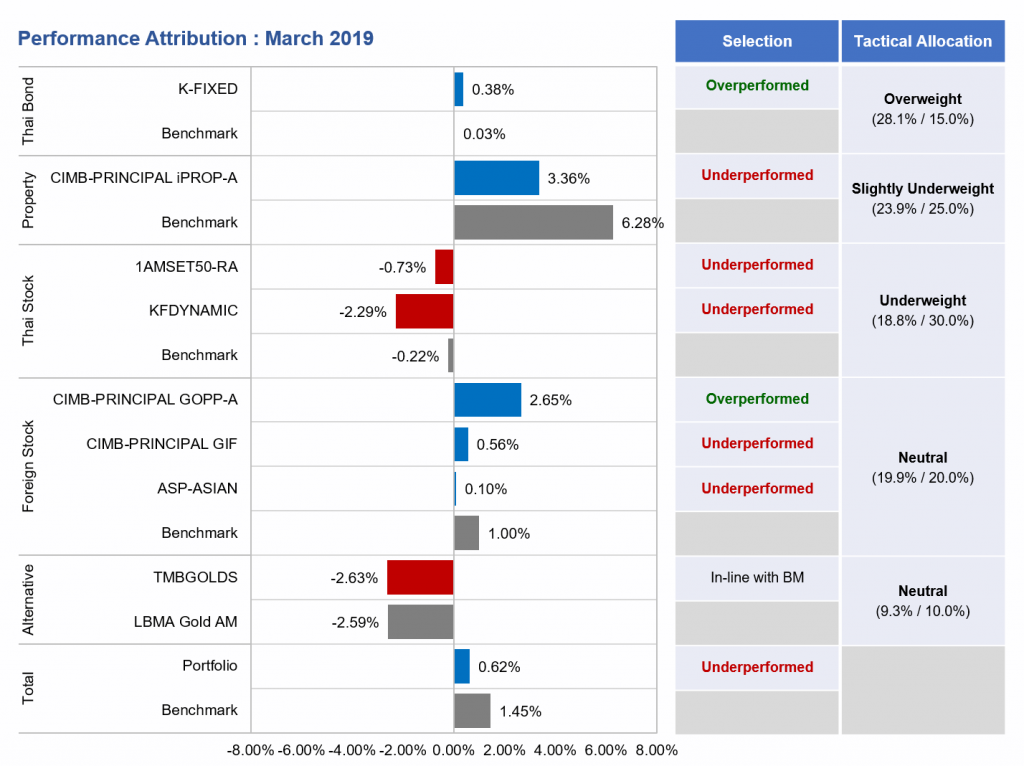

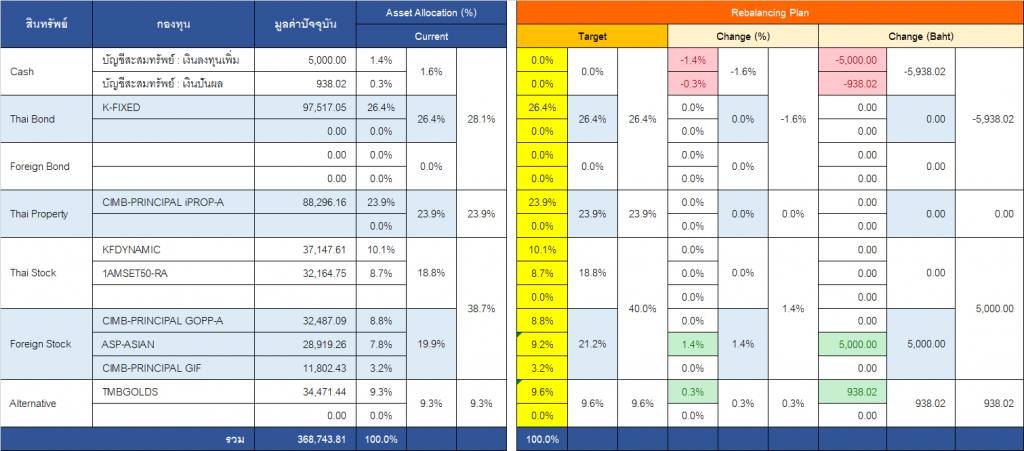

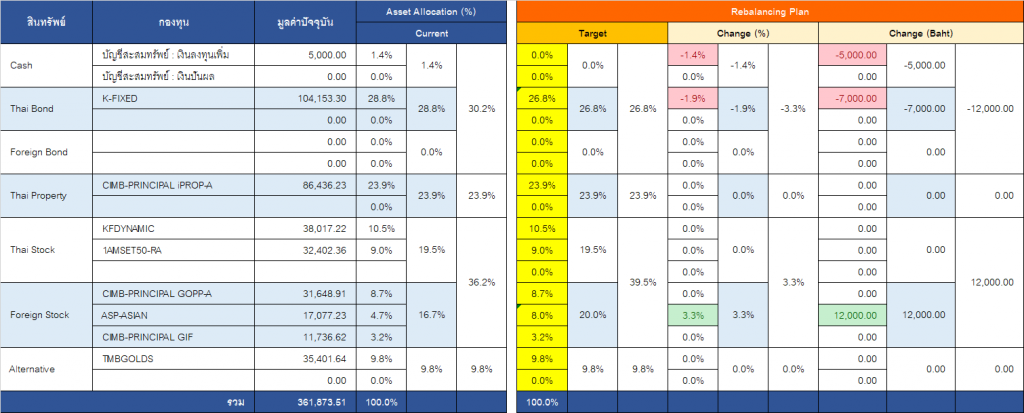

โดยมีแผนในการปรับพอร์ตดังรูปนี้

ลองเทียบ Weight ในคอลัมน์ Current กับคอลัมน์ Target นะครับ หลักๆ ผมจะปรับดังนี้ครับ

- ลด Weight ตราสารหนี้ไทยและเงินสดลงราว 6% จาก 27.1% เป็น 21.1%

- โดย Weight 6% ที่ลดไปจะนำมาเพิ่มให้หุ้นไทย ขยับจาก 18.6% เป็น 24.6% ซึ่งแม้จะเพิ่มขึ้นมาแล้ว ก็ยังมี Weight น้อยกว่า SAA Weight ซึ่งกำหนดไว้ที่ 30% อยู่ คือยังอยู่ในสถานะ Underweight นั่นเอง แต่แค่ “Slightly” เท่านั้น

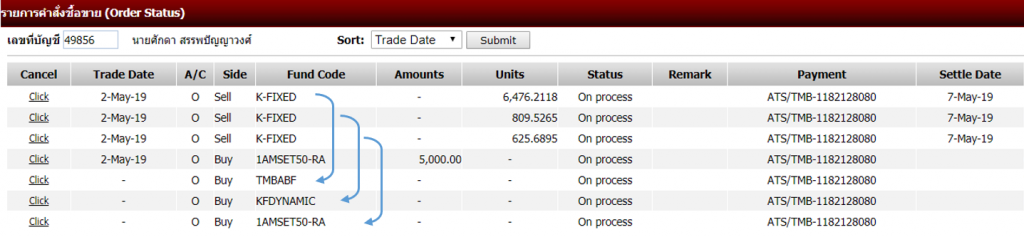

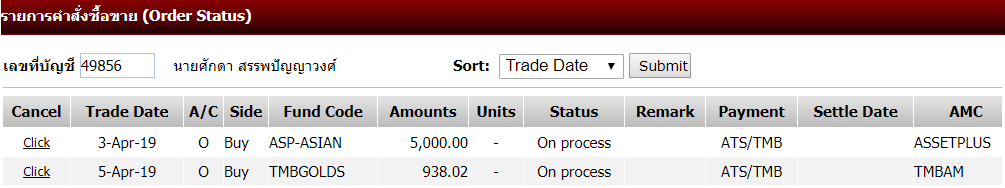

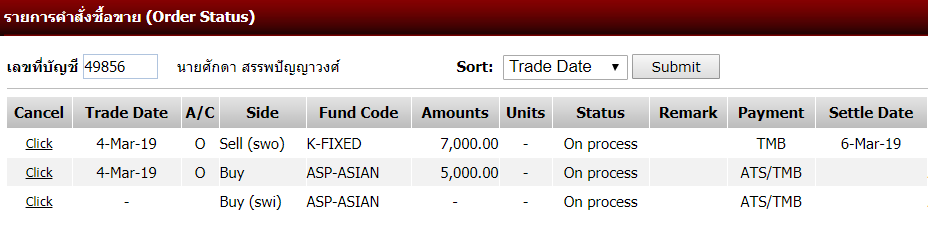

ในเชิงธุรกรรมที่ทำจริง ผมจะทำดังนี้ครับ

ธุรกรรมจะมี 3 + 1 ธุรกรรม

- ทำรายการซื้อกอง 1AMSET50-RA ด้วยเงินสด ซึ่งเป็นเงินลงทุนเพิ่มของเดือนนี้ยอด 5,000 บาท จะเพิ่ม Weight หุ้นไทยขึ้นมา 1.3%

- ทำรายการสับเปลี่ยนกอง K-FIXED ซึ่งเป็นตราสารหนี้ไทย

ไปยังกอง 1AMSET50-RA จำนวน 625.6895 หน่วย หรือเป็นเงินราว 7,729.08 บาท จะเพิ่ม Weight หุ้นไทยขึ้นมา 2.1% - ทำรายการสับเปลี่ยนกอง K-FIXED ซึ่งเป็นตราสารหนี้ไทย

ไปยังกอง KFDYNAMIC จำนวน 809.5265 หน่วย หรือเป็นเงินราว 10,000 บาท จะเพิ่ม Weight หุ้นไทยขึ้นมา 2.6%

รวม 3 ธุรกรรมแรก จะเพิ่ม Weight หุ้นไทยทั้งสิ้น 1.3 + 2.1 + 2.6 = 6.0%

โดยจะยังคงพยายามรักษาสัดส่วนหุ้นไทยในพอร์ตให้เป็นสัดส่วนประมาณ 50% หุ้นไทย (1AMSET50-RA) และ 50% หุ้นกลาง-เล็ก (KFDYNAMIC)

ส่วนอีก 1 ธุรกรรมแถม คือเดือนนี้ผมตัดสินใจบอกลากอง K-FIXED ซึ่งใช้มานาน ไปซบอกกอง TMBABF แทน หลักๆ เพราะผลตอบแทนของกอง TMBABF ที่ผมคิดว่าน่าจะมีโอกาสได้มากกว่า เพราะแม้จะเป็นกองตราสารหนี้ระยะกลางเหมือนกัน แต่กลยุทธ์การลงทุนของ TMBABF ยืดหยุ่นกว่า โดยเฉพาะในส่วนของการลงทุนไปต่างประเทศ

ผลตอบแทนในอดีตที่ผ่านมาก็ค่อนข้างสะท้อนสิ่งนั้น

ธุรกรรมสุดท้าย จึงเป็นการสับเปลี่ยนกอง K-FIXED ที่เหลืออีก 6,476.2118 หน่วย ไปยังกอง TMBABF ทั้งหมดครับ

ส่งท้าย

ผ่านมา 4 เดือนของปี กลายเป็นว่าปีนี้ใครที่ลงทุนสินทรัพย์เสี่ยงแบบหนักหน่อย กลับได้ผลตอบแทนค่อนข้างดี

ซึ่งมันช่างแตกต่างจากบรรยากาศและข่าวสารรอบๆ ตัว ที่ออกไปในโทนให้ระมัดระวังเสียมากกว่า

อาการแบบนี้แหละครับ ที่คนที่มี SAA เป็นแกนกลางของพอร์ต จะยังได้ประโยชน์อยู่ เพราะแม้จะมีการปรับลดน้ำหนักหุ้นลงไปบ้าง แต่ก็จะยังไม่ได้ทิ้งหุ้นไปหมดเสียทีเดียว เพราะมีแกนกลางของพอร์ตดึงไว้ ไม่ให้กลัวจนเกินไป

ยังไงเสีย เราก็ต้องมาลุ้นกันต่อไปครับ ว่าผลตอบแทนดีๆ ในช่วงนี้ มันจะยังดีต่อไปได้อีกสักแค่ไหน เพราะนี่ก็ขึ้นมา 4 เดือนติดแล้ว

เดือนหน้าจะลง ผมก็ว่าไม่ใช่เรื่องแปลกแล้วล่ะครับ