Model Portfolio เดือน ก.ย. 60

ถือเป็นเดือนที่ 13 ของการลงทุนในพอร์ตตัวอย่าง ที่ใช้เงินจริงพอร์ตนี้ (อ่านที่มาที่ไปของพอร์ตได้จาก โพสนี้ )

เดือนนี้ถือเป็นอีกเดือนที่ชื่นมื่น โดยเฉพาะสำหรับนักลงทุนชาวไทย เพราะสินทรัพย์แถวบ้านเราปรับตัวขึ้นแรงอย่างต่อเนื่อง พอร์ตตัวอย่างนี้เองก็ได้กำไรรวมทั้งพอร์ตมา +1.72% เช่นกัน

ก่อนไปดูรายละเอียดพอร์ต ก็มาดูหนู AJ เจ้าของพอร์ตตัวจริงกันก่อนสักหน่อย เดือนนี้เธอก็ 11 เดือนแล้ว ช่วงต้นเดือนได้ไป Admit โรงพยาบาลเป็นครั้งแรกตั้งแต่เกิด จากการติดเชื้อ RSV โดนไปศิริรวม 3 คืน

ดีที่คุณพ่อวางแผนเรื่องประกันต่างๆ ไว้ ทันที ตั้งแต่ที่เด็กเล็กสามารถซื้อประกันได้ (อายุครบ 1 เดือน) ทำให้ไม่ต้องควักเงินจ่ายเพิ่ม (และได้ Cash Back มาเล็กน้อย)

แต่แม้จะไม่เดือดร้อนเงิน แต่ก็ถือว่าเดือดร้อนใจมากทีเดียว เพราะหลังจากออกจาก รพ. มา เธอก็หวาดระแวงไม่ยอมให้ใครเข้าใกล้อยู่หลายวัน เพราะกลัวจะมาดูดน้ำมูกเธอเหมือนที่เธอโดนวันละ 4-5 ครั้งที่ รพ.

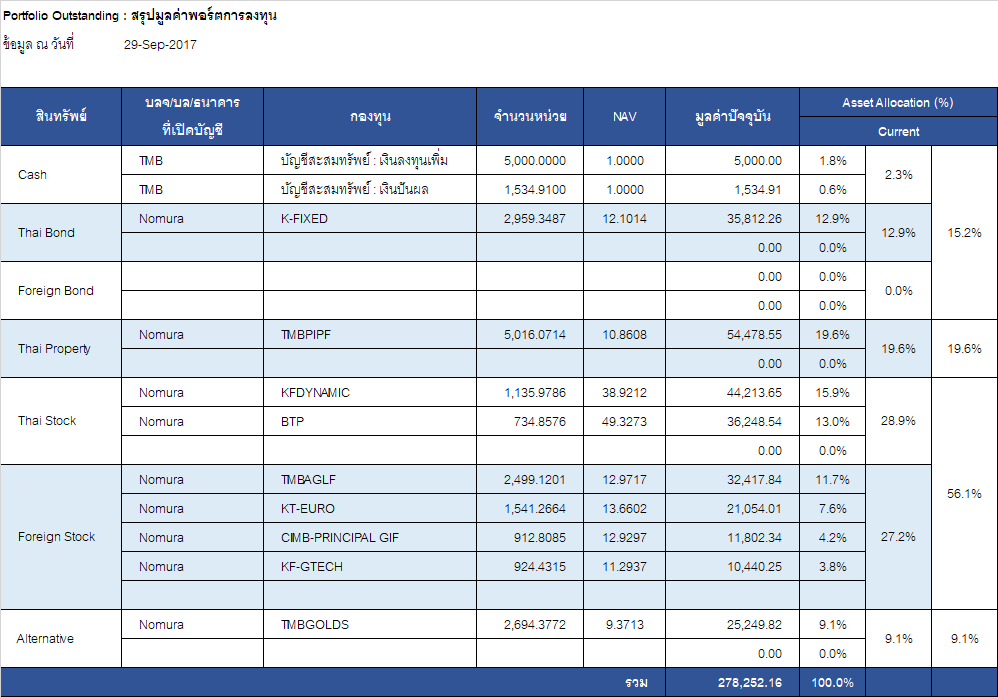

สถานะพอร์ต ณ 29 ก.ย. 60

ก่อนอื่นดาวโหลดไฟล์ Excel เดือนนี้ ไปดูประกอบแบบชัดๆ ก่อน โดย คลิ๊กที่ลิ้งค์นี้ ครับ

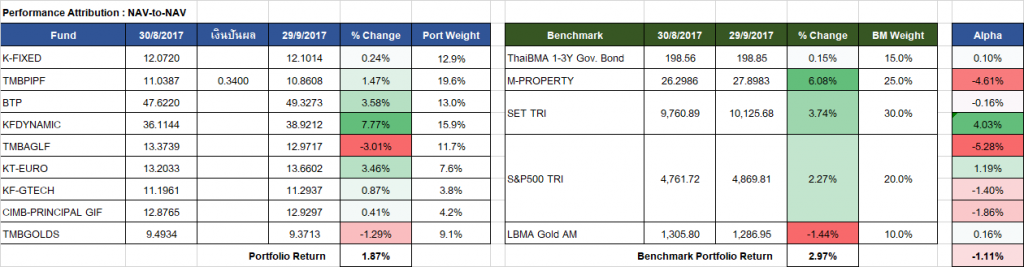

จากตารางด้านบน เมื่อรวมเงินใหม่ 5,000 บาทที่เพิ่งใส่เข้าไปช่วงสิ้นเดือน และเงินปันผลที่ได้รับจากกอง TMBPIPF อีก 1,534.91 บาท มูลค่าพอร์ต ณ วันที่ 29 ก.ย. 60 จะเท่ากับ 278,252.76 บาท โดยมี กำไรสะสมมาแล้วคือ 13,252.16 บาท หรือคิดเป็นประมาณ 5% จากเงินลงทุนที่ใส่เข้าไปครั้งแรก 2 แสน เมื่อ 31 ส.ค. 59 และใส่เพิ่มเดือนละ 5,000 บาทมาได้ 13 เดือน

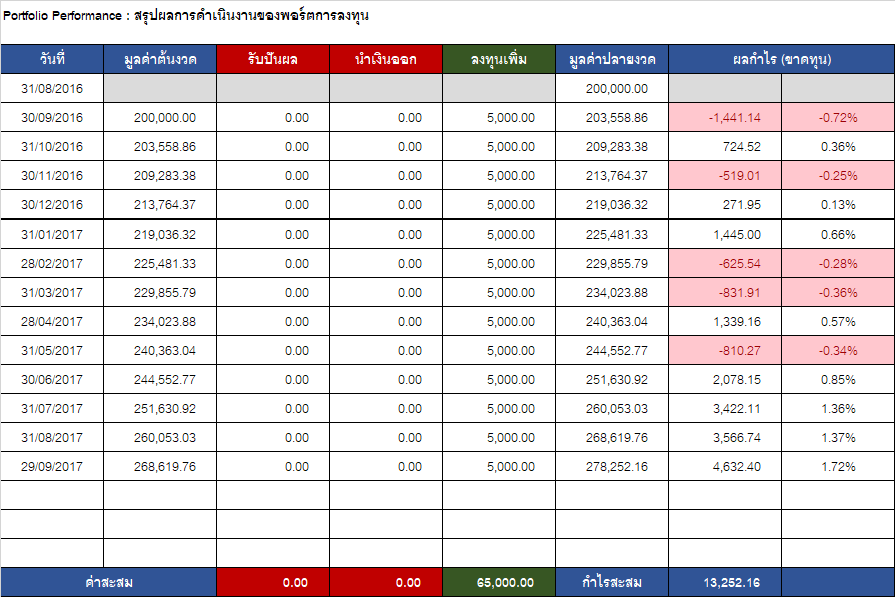

โดยในเดือนล่าสุดพอร์ตได้กำไรมา 4,632.40 บาท หรือ +1.72% นี่คือการวัดแบบ Absolute คือวัดเทียบกับต้นทุนหรือมูลค่าพอร์ต ณ เดือนก่อน ซึ่งเราจะรู้แค่ว่าได้กำไรมา แต่จะยังตอบไม่ได้ว่ากำไรนี้ถือว่าเราทำได้ดีหรือไม่

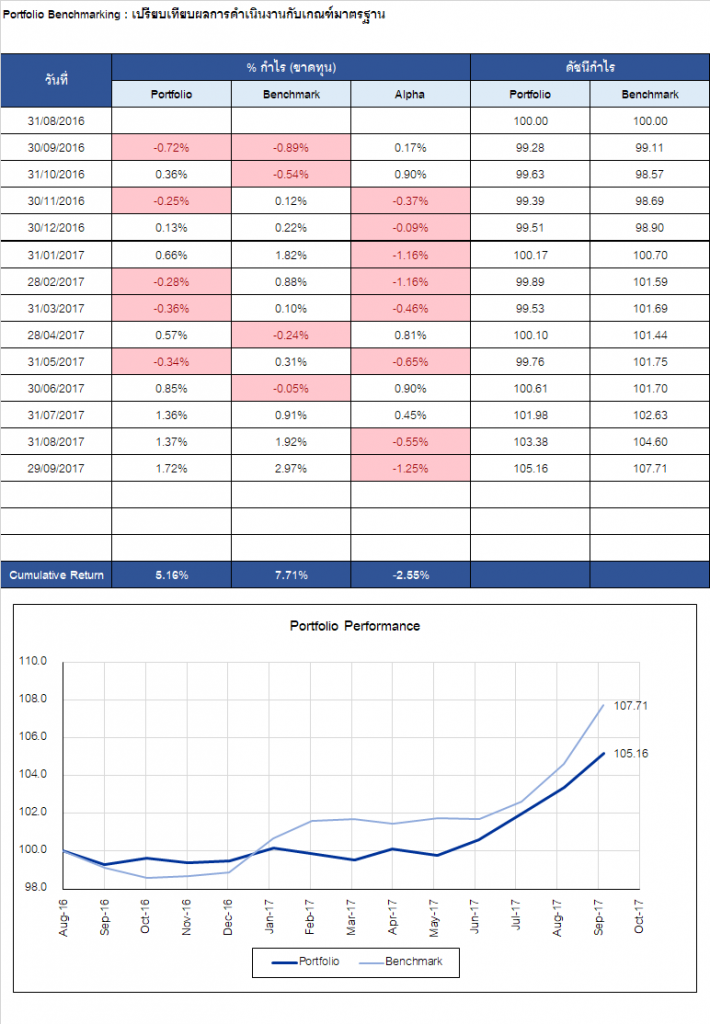

จะตอบได้ต้องมาวัดแบบ Relative เทียบกับเกณฑ์มาตรฐานที่มีความเสี่ยงอยู่ในระดับใกล้เคียงกันกับพอร์ตจริง หรือที่เราเรียกว่า Portfolio Benchmark เสริมเข้าไปด้วย ดัังนี้

จากตารางบรรทัดสุดท้าย จะเห็นว่าพอร์ตจริงทำได้ +1.72% ส่วน Portfolio Benchmark ทำได้ +2.97% ซึ่งก็แปลว่า แม้จะกำไรก็จริง แต่ก็ถือว่าทำได้น้อยเกินไป เพราะ Benchmark ที่ความเสี่ยงพอๆ กัน ทำกำไรได้มากกว่า

ซึ่งเราก็จะมาเจาะดูกันต่อครับ ว่าทำไม Benchmark ถึงได้เยอะ และที่พอร์ตแพ้เนี่ย เกิดจากจุดไหน

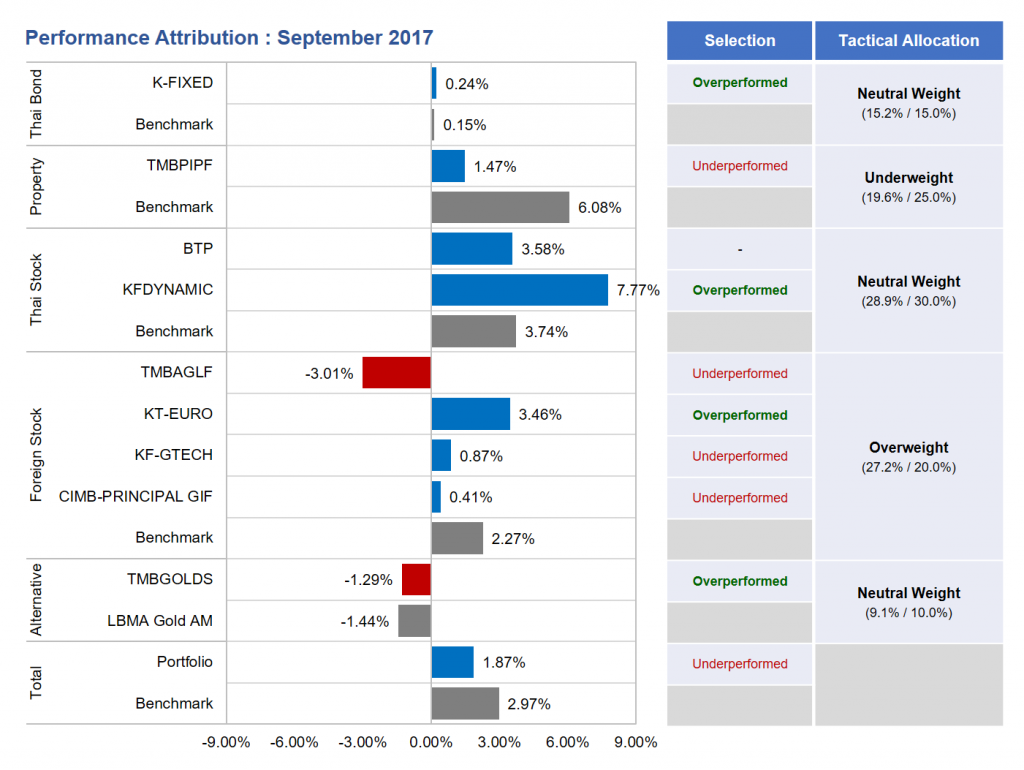

วิเคราะห์องค์ประกอบของผลตอบแทนเดือน ก.ย. 60

ก่อนอื่นลองมาดู Benchmark Return ของเดือนนี้กันก่อนนะครับ

- Thai Bond (ดัชนี ThaiBMA Gov. Bond 1-3Y Maturity) +0.15%

- Thai Property (กอง M-PROPERTY) +6.08%

- Thai Stock (ดัชนี SET TRI) +3.74%

- Foreign Stock (ดัชนี S&P500 TRI) +2.27%

- Alternative (ราคาทองคำ LBMA Gold AM) -1.44%

อย่างที่บอกไปช่วงต้นนะครับ ว่าเดือนนี้ชื่นมื่นจริงๆ เพราะหายากนะครับที่สินทรัพย์ต่างๆ จะบวกกันเดือนเดียวเกิน 2% ได้หลายๆ สินทรัพย์

โดยเฉพาะอสังหาฯ ไทย ที่บวกมาเดือนนี้ถึง 6.08%

ซึ่งเมื่อคำนวณผลตอบแทนเฉลี่ยแบบถ่วงน้ำหนัก (Weighted Average) ในสัดส่วน

15% : 25% : 30% : 20% : 10%

ซึ่งเป็นสัดส่วนที่ใกล้เคียงกับ Strategic Weight หรือ SAA ของพอร์ตนี้ เดือนนี้ก็ Portfolio Benchmark จะมีกำไร +2.97%

หมายความว่า ถ้าเราจัดพอร์ตให้ได้ตามสัดส่วนข้างต้น และลงทุนในกองทุนที่พยายามสร้างผลตอบแทนให้ใกล้เคียงกับดัชนีทั้ง 5 ที่เราเลือกมาเป็นตัวอ้างอิง ก็ควรจะได้ผลตอบแทนออกมาประมาณ +2.97% แล้ว

ทีนี้เรามาดูกันครับ ว่าทำไมพอร์ตจริงถึงแพ้ Benchmark ได้ ซึ่งที่มา (Source) ของ Alpha นั้น ก็จะอยู่ในการตัดสินใจ 2 Layer ต่อไปนี้

Layer 1 : Tactical Allocation

(เอียงน้ำหนักของสินทรัพย์ในพอร์ตให้เพี้ยนไปจากแผนระยะยาว)

ในการประเมินตัวเองใน Layer นี้นั้น เราจะยังไม่ไปดูว่า กองที่เราลงได้เท่าไร แต่เราจะดูเฉพาะ Benchmark Return ว่าทำได้เท่าไร และเราตัดสินใจ Overweight หรือ Underweight สินทรัพย์นั้นในพอร์ตได้ถูกต้องมั๊ย จึงยังไม่เอาเรื่องการเลือกกองทุน (Fund Selection) มาปน

ในการประเมิน Layer นี้เราจะไม่ประเมินสินทรัพย์ที่คงน้ำหนักไว้กลางๆ (Neutral Weight) เพราะถือว่าเราลงทุนตามแผนระยะยาว ไม่ได้เอียงพอร์ตไปด้านใดด้านหนึ่ง ถือว่าไม่ใช่ Active Decision จึงไม่ต้องวัดผลว่าทำถูกหรือผิด

ในส่วนที่ผมมี Over/Underweight ไว้ เดือนนี้ถือว่าตัดสินใจผิด เพราะ…

- Underweight Property ในเดือนที่ Property Benchmark ให้ผลตอบแทนเป็นบวกค่อนข้างมาก คือ +6.08% ทำให้แทนที่จะได้เยอะ ก็เลยได้น้อยลง (SAA Weight = 25.0% / Actual Weight = 19.6%)

- Overweight Foreign Stock ในเดือนที่ Foreign Stock Benchmark ให้ผลตอบแทนเป็นบวก แต่บวกไม่เท่ากับหุ้นไทย และอสังหาฯ ไทย (SAA Weight = 20.0% / Actual Weight = 27.2%)

ถ้าจะให้ถูกผมควรทำกลับกัน คือ Overweight Property แล้ว Underweight Foreign Stock มากกว่า หรือจะให้ Active น้อยลงกว่านั้นก็คือถ้า Neutral มันทุกสินทรัพย์เลย เดือนนี้จะได้ผลตอบแทน ดีกว่าพอร์ตจริงที่จัด

Layer 2 : Securities/Fund Selection

(การเลือกกองทุนมาเป็นตัวแทนของสินทรัพย์)

ที่นี่มาดูที่ตัวกองที่เราเลือก ว่าทำได้ดีกว่า Asset Benchmark ของตัวมันเองมั๊ย ซึ่งได้ผลดังนี้

- K-FIXED +0.24% vs BM + 0.15% ชนะ

- TMBPIPF +1.47% vs BM +6.08% แพ้อย่างมาก!

- BTP +3.58% vs BM +3.74% แพ้นิดหน่อย

- KFDYNAMIC +7.77% vs BM +3.74% ชนะอย่างมาก!

- TMBAGLF -3.01% vs BM +2.27% แพ้อย่างมาก!

- KT-EURO +3.46% vs BM +2.27% ชนะ

- KF-GTECH +0.87% vs BM +2.27% แพ้

- CIMB PRINCIPAL GIF +0.41% vs BM +2.27% แพ้

- TMBGOLDS -1.29% vs BM -1.44% ชนะนิดหน่อย

เช่นเดิมนะครับ ผลก็จะออกมาผสมๆ กัน เพราะนี่เราวัดกันสั้นๆ แค่เดือนเดียว มันก็อาจมีบางกองชนะ บางกองแพ้อยู่แล้ว แต่ก็พอได้รู้ครับว่าเดือนนี้เกิดอะไรขึ้นกับพอร์ต

จะมีตัวที่น่าพูดถึงอยู่ 2 ตัว ตัวแรกคือ TMBPIPF ที่แพ้ BM อย่างมาก ทั้งๆ ที่ในอัพเดทพอร์ต เดือนที่แล้ว ผมอุตส่าห์สรุปแล้วว่า SET PF&REIT Index กลับมาเป็นขาขึ้น ซึ่งมันก็ขึ้นจริงๆ เพราะ BM บวกมา 6.08% แต่กอง TMBPIPF กลับได้มาแค่ 1.47%

ผมลองค้นหาคำตอบด้วยการเปิดดูผลตอบแทนของ Fund of Property Fund หลายๆ กองในเดือน ก.ย. ที่ผ่านมาดู ก็ได้ข้อสรุปว่า กองที่ลงอสังหาฯ ไทยล้วนจะบวกเยอะ ส่วนที่ลงแบบผสม Singapore REITS ด้วยนั้น จะบวกกันแค่ 1% เศษๆ เท่านั้น

ถ้าใครติดตามอ่านมาตลอด จะเห็นว่าเดิมพอร์ตนี้ ผมลงอสังหาไทยล้วนมาตลอด เพิ่งจะมาเปลี่ยนเป็น TMBPIPF ไม่นาน เพราะอยากได้การกระจายความเสี่ยงมากขึ้น และในช่วงที่เปลี่ยน TMBPIPF ก็ผลตอบแทนโดดเด่นกว่าอสังหาไทยล้วนอยู่มาก เท่ากับว่าปรับมาแล้วแย่กว่าเดิม ก็ต้องยอมรับผลไปครับ

ส่วนอีกกองที่อยากพูดถึงคือ KFDYNAMIC ซึ่งบวกแบบไม่ลืมหูลืมตามา +7.77% ในเดือนนี้ ถือว่าช่วยพอร์ตได้มากครับ ส่วนตัวผมก็ยังคิดเหมือนกับตอนที่ปรับเอากองนี้มาเข้าพอร์ตครั้งแรก เมื่อเดือน พ.ค. 60 ว่ากองนี้ทำอะไรบางอย่างได้ถูก และยังคงรักษา Momentum การตัดสินใจได้ถูกมาได้จนถึงวันนี้ (ผลตอบแทนตั้งแต่ต้นปีซัดไป +30.26% เข้าไปแล้ว)

ซึ่งผมก็ยังไม่ประมาทด้วยการทุ่มลงกองเดียว เพราะก็ยังแบ่งสัดส่วนของหุ้นไทยไปให้กับกอง BTP ด้วยอีกกอง แม้ปีนี้จะทำได้ไม่ต้องดี (YTD Return +8.09%) แต่ฝีมือระยะยาวๆ ก็ยังอยู่ในกลุ่มแนวหน้าของกองทุนหุ้นไทยขนาดใหญ่อยู่

สรุปการปรับพอร์ตเดือนนี้

เงินเก่าที่อยู่ในพอร์ตแล้ว ผมเฉยๆ กับมัน คือไม่รู้สึกว่าอยากปรับอะไร คิดว่าที่มันเป็นอยู่ก็ดีแล้ว สบายใจแล้ว

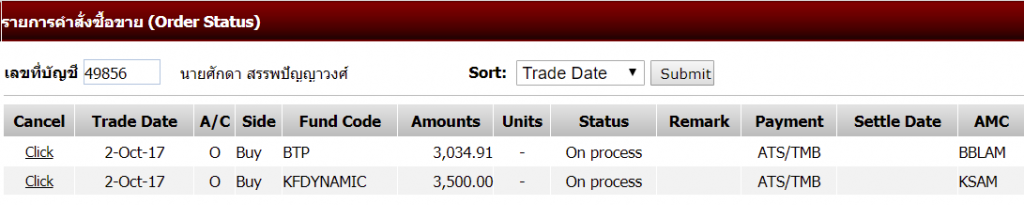

ส่วนเดือนนี้ผมมีเงินใหม่ 5,000 บาท และเงินปันผลที่ได้จาก TMBPIPF อีก 1,534.91 บาท รวมเป็น 6,534.91 บาท ก็ตั้งใจจะซื้อเพิ่มเข้าไปในหุ้นไทย ด้วยเหตุผลเชิง Trend Following / Momentum ว่ายังลงทุนได้

หากพิจารณาจากเส้นค่าเฉลี่ยเคลื่อนที่ 20/40 สัปดาห์ (100/200 วัน) จะเห็นว่า SET Index ก็เพิ่งปรับตัว สร้างแนวโน้มขาขึ้นรอบใหม่ ก็มีโอกาสที่จะไปต่อได้ อีกทั้ง Valuation ของหุ้นไทยก็ไม่ได้แพงเว่อร์ อยู่ในโซนกลางๆ ค่อนไปทางแพงนิดๆ เท่านั้น

ดังนั้นเดือนนี้ผมจึงทำรายการตามรูปด้านล่างนี้นะครับ

จะเห็นว่าแบ่งซื้อ 2 กองอย่างที่บอกไปด้านบน แต่ก็แบ่งให้ KFDYNAMIC มากหน่อย แต่ไม่ได้มีนัยยะอะไรมากมายหรอกครับ