พอร์ตสาธิต เดือน มิ.ย. 62

กลับมาพบกับสรุปพอร์ตสาธิตประจำเดือน มิ.ย. 62 กันนะครับ

พอร์ตสาธิตนี้จัดทำขึ้น โดยมีวัตถุประสงค์คือ

- เป็นพอร์ตสำหรับการศึกษาเรียนรู้อย่างต่อเนื่อง

ของผู้เข้าสัมมนา DIY Portfolio กับ A-Academy

(ดังนั้นถ้าบางท่านอ่านไม่รู้เรื่อง ส่วนหนึ่งอาจเพราะเนื้อหาเหล่านี้

ผมสอนไว้ในหลักสูตร DIY ซึ่งไม่ได้มีวิดีโอให้ดูใน YouTube นะครับ) - เป็นพอร์ตที่ตั้งใจจะสาธิตการตัดสินใจลงทุนแบบ Active ในหลายๆ มิติ เช่น Tactical Asset Allocation และ Fund Selection โดยพร้อมรับความเสี่ยงกรณีที่มีการตัดสินใจผิดพลาด (พอร์ตหลักอื่นๆ ของผม รวมทั้งพอร์ตของลูกค้า Avenger Planner ส่วนใหญ่ ก็ไม่ได้ตัดสินใจ Active ลักษณะเดียวกันกับพอร์ตนี้)

- เป็นพอร์ตการลงทุนจริงของลูกสาวผม

สำหรับเป็นทุนการศึกษาในอีกประมาณ 18 ปีข้างหน้า

ตามแผนที่เขียนไว้ใน หน้านี้

ก่อนอื่น ทุกท่านสามารถดาวโหลดไฟล์สรุปพอร์ตในรูปแบบ Excel ของเดือนนี้ ไปศึกษาอย่างละเอียดโดย คลิ๊กที่ลิ้งค์นี้ ครับ

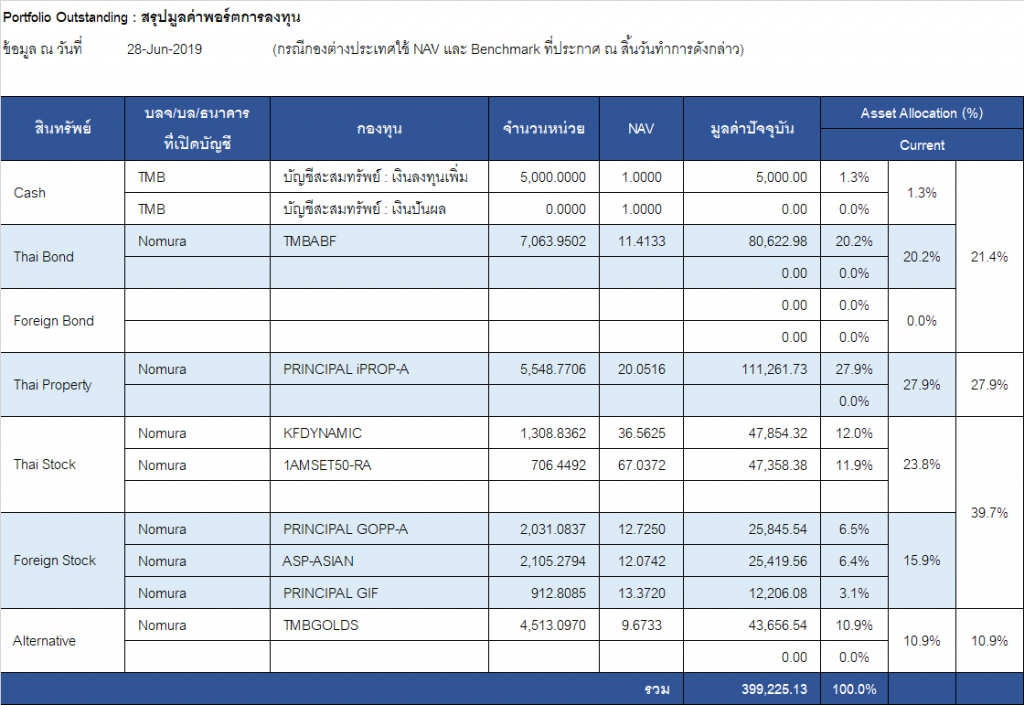

สถานะพอร์ต ณ 28 มิ.ย. 62

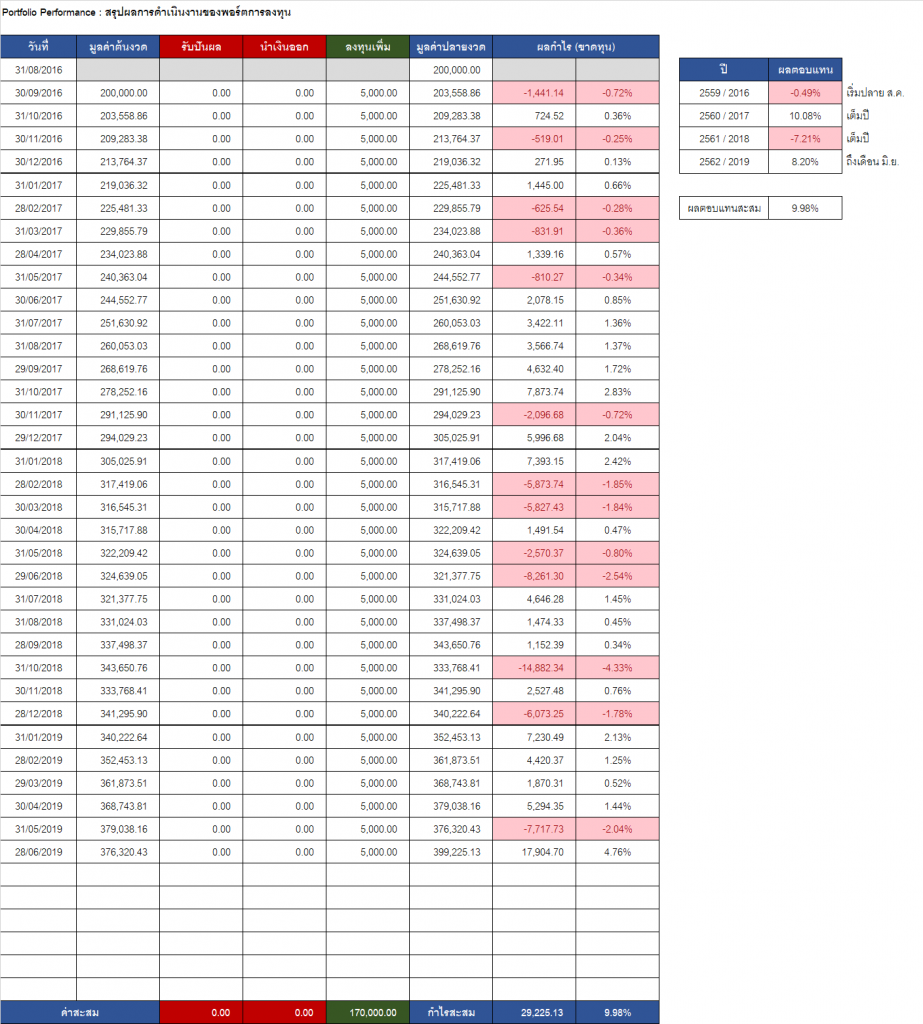

- เดือนนี้พอร์ตมีมูลค่า 399,225.13 บาท

(รวมเงินลงทุนใหม่ประจำเดือน 5,000 บาทแล้ว) - เดือน มิ.ย. 62 กำไร เท่ากับ 17,904.70 บาท หรือ +4.76%

โดยถือเป็นการบวกกลับมาค่อนข้างแรง จากเดือนก่อนที่ย่อลงไป

- วัดผลเทียบ Benchmark เดือน มิ.ย. 62

พอร์ต +4.76% vs BM +6.22% แพ้ Benchmark อยู่ -1.46% - วัดผลเทียบ Benchmark ตั้งแต่เริ่มลงทุน (ส.ค. 59)

พอร์ต +9.98% vs BM +28.09% แพ้เท่ากับ -18.11%

หากพิจารณาตั้งแต่เริ่มลงทุน จะถือเป็นการแพ้สะสมที่สูงมาก ซึ่งก็เกิดจากเหตุผลหลักๆ คือ

- เลือกกองทุนผิด (Selection)

- ปรับพอร์ตระยะสั้น-กลางผิด (TAA)

- เสียค่าธรรมเนียมในการซื้อขาย และค่าบริหารกองทุน

- การเลือก Benchmark ที่ไม่เหมาะสม (ปัจจุบันแก้ไขให้เหมาะสมแล้ว ตั้งแต่ต้นปี 2019 เป็นต้นมา)

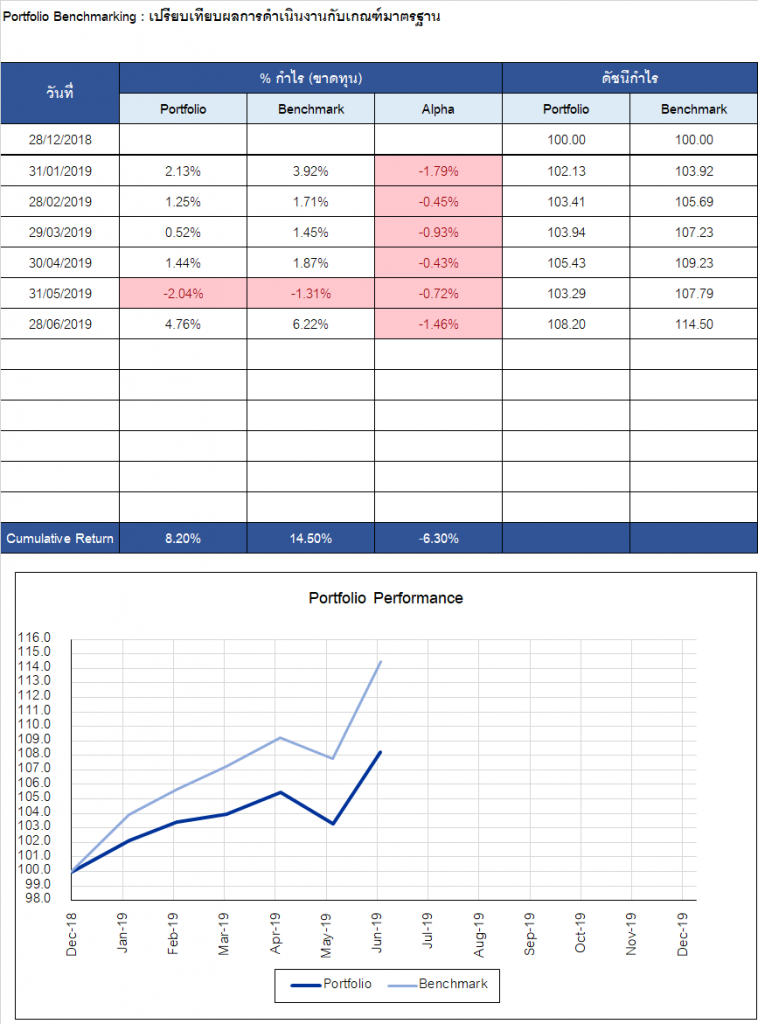

ในส่วนของ Benchmark นั้น หากล้างผลการแพ้ชนะในปีเก่าๆ ทิ้งไป เหลือไว้แค่ปี 2019 ก็จะดูเข้าใจง่ายขึ้น ดังรูปด้านล่าง

นั่นคือตั้งแต่ต้นปีมานี้ BM กำไร +14.50% แต่พอร์ตกำไรแค่ +8.20% แพ้อยู่ -6.30% ซึ่งถือเป็นการแพ้ BM ต่อเนื่องเป็นเดือนที่หกนับตั้งแต่เริ่มปี 2019 มา

สาเหตุของการแพ้เดือนล่าสุดคืออะไร ในหัวข้อต่อไป จะมีคำตอบให้ครับ

วิเคราะห์องค์ประกอบของผลตอบแทนเดือน มิ.ย. 62

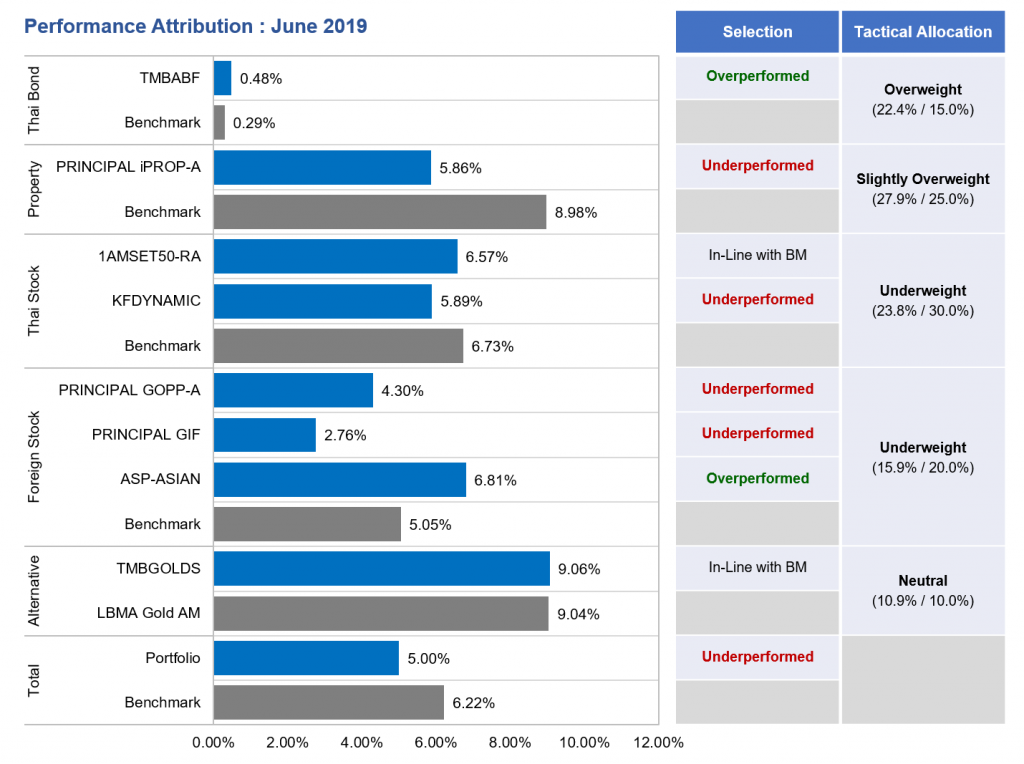

จากกราฟ Performance Attribution (อย่างง่าย) ด้านบน เราสามารถวิเคราะห์ดูสาเหตุได้ครับ ว่าสาเหตุของการที่พอร์ตแพ้ BM ในเดือนนี้นั้น เกิดจากอะไร

- ระดับ Tactical Asset Allocation (TAA)

- ระดับนี้เราจะยังไม่ดูกอง แต่ดูที่ระดับ Asset ก่อน จะเห็นว่าเดือนนี้ Asset Benchmark ทั้งหมดปรับตัวบวกแรงมากๆ เรียกได้ว่าเดือนนี้ลงสินทรัพย์อะไรก็กำไรหมด

- สรุปผลตอบแทนของแต่ละสินทรัพย์ในเดือน มิ.ย. 62 เป็นดังนี้

- ตราสารหนี้ไทย +0.29%

- อสังหาไทย +8.98%

- หุ้นไทย +6.73%

- หุ้นต่างประเทศ +5.05%

- ทองคำ +9.04%

- ซึ่งจากสถานะพอร์ตในเดือน มิ.ย. 62 ที่มีการ Underweight หุ้นไทยและหุ้นต่างประเทศไว้ ถือว่าเป็นการตัดสินใจที่ผิด เพราะเดือนนี้หุ้นทั้งสองกลุ่มปรับขึ้นแรง

- ในส่วนของอสังหาฯ ซึงมีการ Overweight ไว้ ถือเป็นการตัดสินใจที่ถูก เพราะเดือนนี้อสังหาฯ ปรับขึ้นแรงมาก แพ้เพียงทองคำเล็กน้อยเท่านั้น

2. ระดับ Fund Selection

- ในระดับนี้เราจะเจาะเข้ามาดูกองที่เลือกไว้กันว่า เมื่อเทียบกับ Asset BM แล้ว กองทำได้ดีร้ายอย่างไร

- หากอ่านที่คอลัมน์ Selection จะเห็นว่าเดือนนี้มีกองที่ Overperformed ตัว Asset BM อยู่เพียง 2 กอง นั่นคือ TMBABF และ ASP-ASIAN

- ขณะที่มีกองที่ Underperformed อยู่ 4 กอง ได้แก่ PRINCIPAL iPROP-A, KFDYNAMIC, PRINCIPAL GOPP-A และ PRINCIPAL GIF

- โดยมีกองที่ผลตอบแทนเสมอหรือใกล้เคียง BM 2 กองได้แก่ 1AMSET50-RA และ TMBGOLDS

- โดยสรุปในระดับ Fund Selection นี้ก็ถือว่าผิดมากกว่าถูก

โดยรวมแล้ว ก็ถือว่าทำได้ไม่ค่อยดีในทั้งสองระดับ

ซึ่งต้องขอ Remark ไว้ตัวใหญ่ๆ ว่า นี่เป็นเพียงการอ่านผลรายเดือน ซึ่งก็สะท้อนแค่สิ่งที่เพิ่งเกิดขึ้นช่วงสั้นๆ เท่านั้น ผมนำมันมาใช้ตัดสินใจบ้างก็เพียงเล็กน้อย ส่วนในการตัดสินใจปรับพอร์ต จะใช้การประเมินโดยเน้นการมองไปข้างหน้า (Forward-Looking) เป็นหลัก

สรุปการปรับพอร์ตเดือนนี้

หากลองมองย้อนไปดูสถานการณ์การลงทุนในช่วง 3 เดือนมานี้ จะเห็นว่าพลิกไปพลิกมาแบบสลับขั้วเลยนะครับ

ผมเองก็ตัดสินใจปรับพอร์ตสาธิตนี้แบบคนใจโลเลไปด้วย ดังนี้

- เม.ย. 62 : ภาวะตลาดดีมาก => ผมเพิ่มสินทรัพย์เสี่ยง

- พ.ค. 62 : ภาวะตลาดแย่ลงมาก => ผมลดสินทรัพย์เสี่ยง

- มิ.ย. 62 : ภาวะตลาดกลับมาดีมากอีกแล้ว

ซึ่งในเดือน มิ.ย. นี้ แนวโน้มราคาสินทรัพย์แทบทั้งหมด พลิกกลับมาเป็นขาขึ้นได้อีกครั้ง ข่าวสารต่างๆ ก็ค่อนข้าง Support เช่นแนวโน้มดอกเบี้ยที่เปลี่ยนมาเป็นขาลง (อีกแล้ว) และการพิพาทระหว่างสหรัฐฯ และ จีน ที่ทุเลาลง

แต่ยังไงเสีย แม้สถานการณ์จะดีขึ้น ผมคิดว่าผมจะไม่ปรับสัดส่วนพอร์ตแบบมีนัยยะแล้วในเดือนนี้ เพราะเห็นว่าราคาหุ้นก็พุ่งขึ้นมามากแล้วเหมือนกัน

ยังพอใจกับสัดส่วนสินทรัพย์ในพอร์ต ณ ตอนนี้ ที่ Overweight ตราสารหนี้ + อสังหา และ Underweight หุ้นไทย + หุ้นเทศ เอาไว้

ดังนั้น การปรับพอร์ตเดือนนี้ ก็เลยจะเป็นแค่การปรับพอร์ตเงินใหม่ 5,000 บาท ที่ออมเพิ่มเข้ามาเท่านั้น ซึ่งผมตัดสินใจนำไปซื้อกอง PRINCIPAL-GOPP-A ซึ่งเน้นลงทุนในหุ้นของประเทศที่พัฒนาแล้ว

เนื่องจากเงินใหม่นี้ คิดเป็นแค่ 1.3% ของพอร์ต ซึ่งก็จะไม่ได้ทำให้โครงสร้างสินทรัพย์ในพอร์ตเปลี่ยนไปมากมายนัก

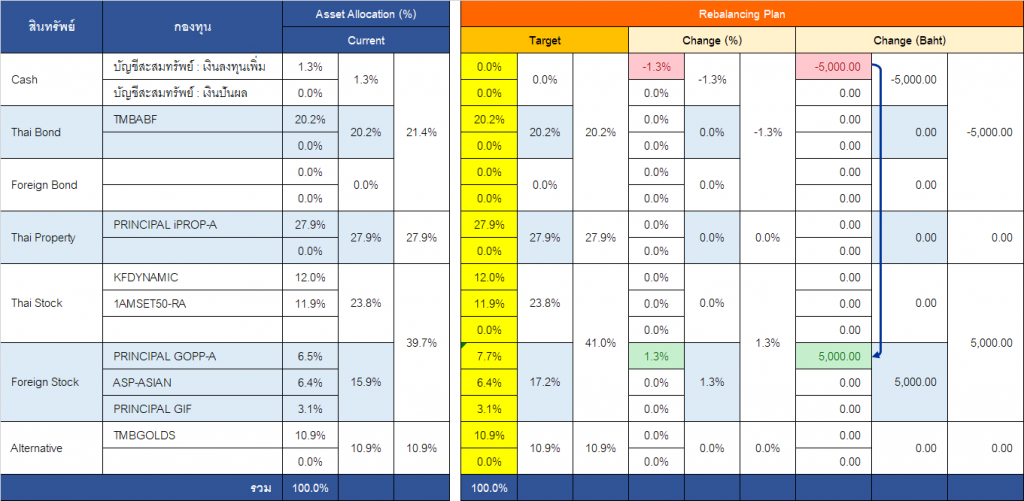

การเปลี่ยนแปลงจะเป็นดังตารางด้านล่างนี้

นั่นคือหลังเข้าซื้อ สัดส่วน Asset Allocation ของพอร์ต ก็จะกลายเป็น

- ตราสารหนี้ไทย 20.2%

- อสังหาฯ 27.9%

- หุ้นไทย 23.8%

- หุ้นเทศ 17.2%

- ทองคำ 10.9%