Model Portfolio เดือน ส.ค. 61

กลับมาพบกับสรุป Model Portfolio ประจำเดือน ส.ค. 61 ซึ่งจัดทำขึ้น โดยมีวัตถุประสงค์ดังนี้

- เป็นพอร์ตสำหรับการศึกษาเรียนรู้อย่างต่อเนื่อง

ของผู้เข้าสัมมนา DIY Portfolio กับ A-Academy

(ดังนั้นถ้าบางท่านอ่านไม่รู้เรื่อง ส่วนหนึ่งอาจเพราะเนื้อหาเหล่านี้

ผมสอนไว้ในหลักสูตร DIY ซึ่งไม่ได้มีวิดีโอให้ดูใน YouTube นะครับ) - เป็นพอร์ตการลงทุนจริงของลูกสาวผม

สำหรับเป็นทุนการศึกษาในอีกประมาณ 18 ปีข้างหน้า

ตามแผนที่เขียนไว้ใน หน้านี้

ก่อนอื่น ทุกท่านสามารถดาวโหลดไฟล์สรุปพอร์ตในรูปแบบ Excel ของเดือนนี้ ไปศึกษาอย่างละเอียดโดย คลิ๊กที่ลิ้งค์นี้ ครับ

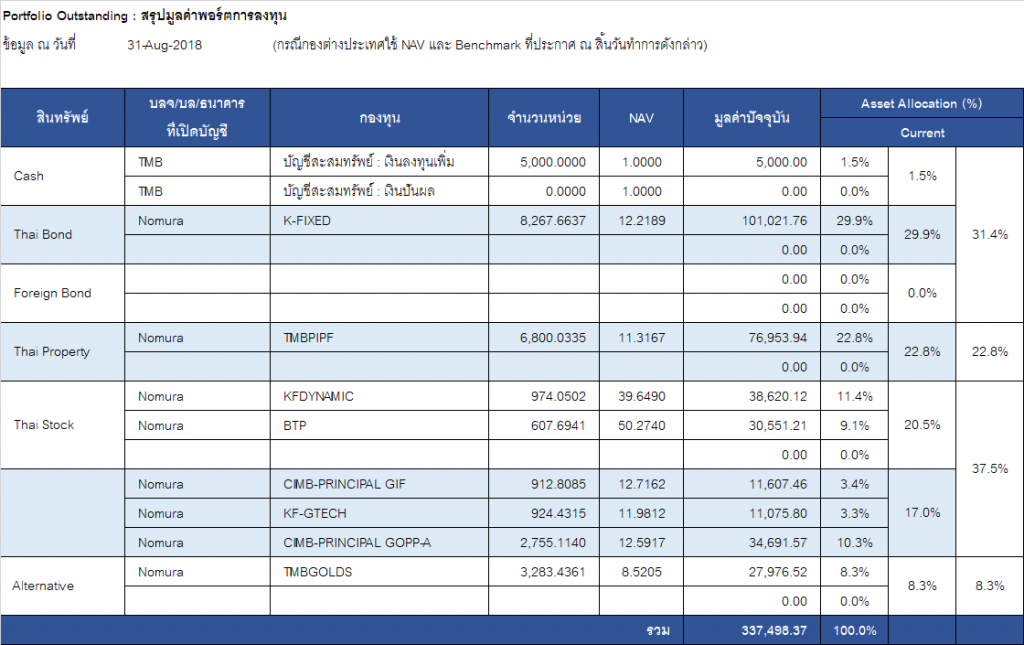

สถานะพอร์ต ณ 31 ส.ค. 61

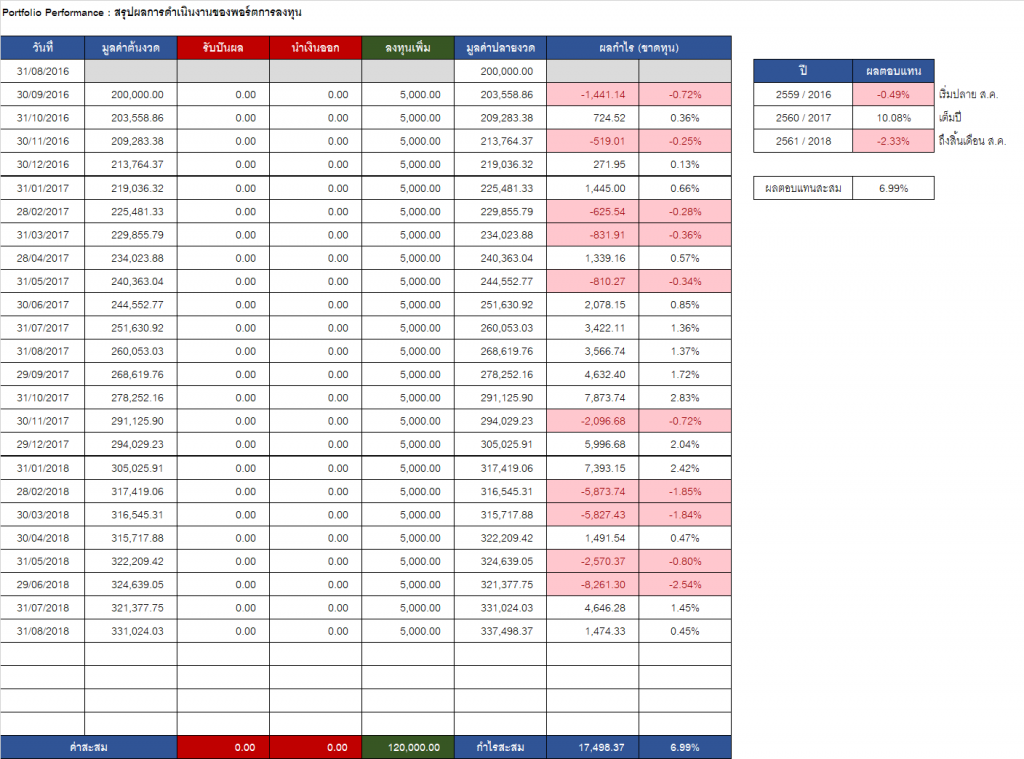

- เดือนนี้พอร์ตมีมูลค่า 337,498.37 บาท

(รวมเงินลงทุนใหม่ประจำเดือน 5,000 บาทแล้ว) - เดือน ส.ค. 61 กำไร เท่ากับ 1,474.33 บาท หรือ +0.45%

- ผลตอบแทนสะสมปี 2561 (8 เดือน) ขาดทุนอยู่ -2.33%

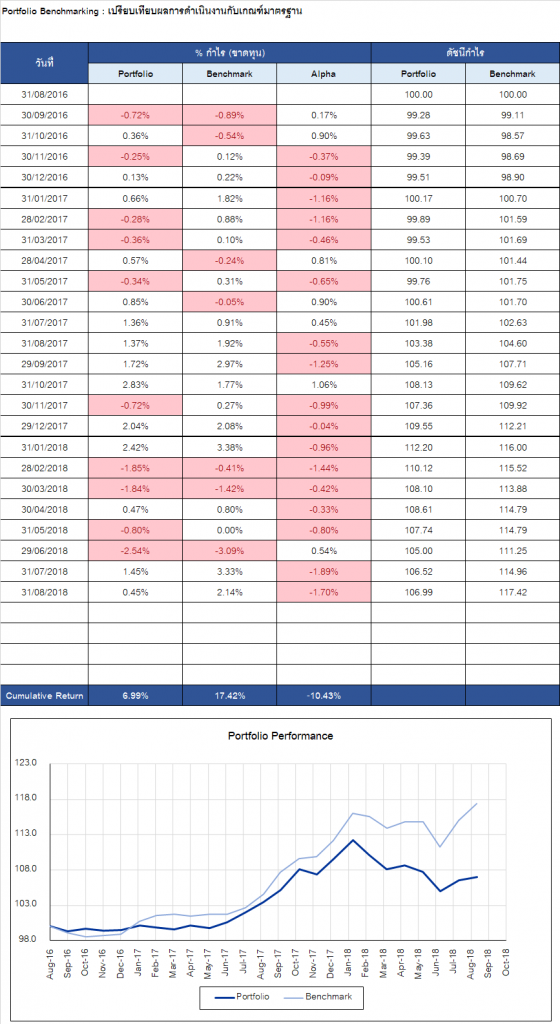

- วัดผลเทียบ Benchmark เดือน ส.ค. 61

พอร์ต +0.45% vs BM +2.14% แพ้ Benchmark เยอะมาก - วัดผลเทียบ Benchmark ตั้งแต่เริ่มลงทุน (ส.ค. 59)

พอร์ต +6.99% vs BM +17.42% แพ้เท่ากับ -10.43%

ถือเป็นการแพ้สะสมที่สูงมาก ซึ่งก็เกิดจากทั้งค่าธรรมเนียมของกอง และจากการตัดสินใจที่ผิดพลาดด้วย

ซึ่งหลักๆ ที่ทำให้แพ้มากมายก็คือการที่ BM ในส่วนของ Foreign Stock นั้น ผมเซ็ทไว้ง่ายๆ เป็นดัชนี S&P500 TRI คือมอง S&P500 เสมือนเป็นทางเลือกที่ง่ายและมีประสิทธิภาพที่สุด ถ้าจะไปลงทุนหุ้นต่างประเทศ

แต่ในการลงทุนจริงนั้น ผมใช้วิธีเลือก Region และ Sector เอาเอง โดยคิดว่าจะเลือกได้ดีกว่าการลงทุนง่ายๆ ตาม S&P500 แต่ผลปรากฎว่าไม่เป็นเช่นนั้น เพราะตั้งแต่ที่เริ่มลงทุนในเดือน ส.ค. 59 มานั้น ดัชนี S&P500 ถือเป็นดัชนีหนึ่งที่ให้ผลตอบแทนดีอันดับต้นๆ ของโลกเลยทีเดียว ขณะที่หุ้นต่างประเทศใน Region อื่นๆ นั้น ทำได้ไม่ดีเท่า

นอกจากนั้น BM ในส่วนของ Property ซึ่งผมเลือกใช้กอง M-PROPERTY มาเป็น Benchmark เนื่องจากดัชนี SET PF&REIT TRI ที่ควรใช้เป็น BM มากกว่า ไม่ได้มีเผยแพร่ให้เข้าถึงได้ง่าย

ซึ่งตอนแรกผมมองว่า M-PROPERTY จะเป็นกองระดับกลางๆ เนื่องจากเป็นกองที่ค่อนข้างเก่า นโยบายการลงทุนไม่ได้กว้างนัก แถมปิดไม่ให้ซื้อเพิ่มแล้ว ก็กลับให้ผลตอบแทนได้สูงสุดอันดับต้นๆ ในกลุ่ม Fund of Property Fund ทำให้กอง Property ที่เลือกมาลงทุนจริง ให้ผลตอบแทนแพ้ M-PROPERTY มาตลอด

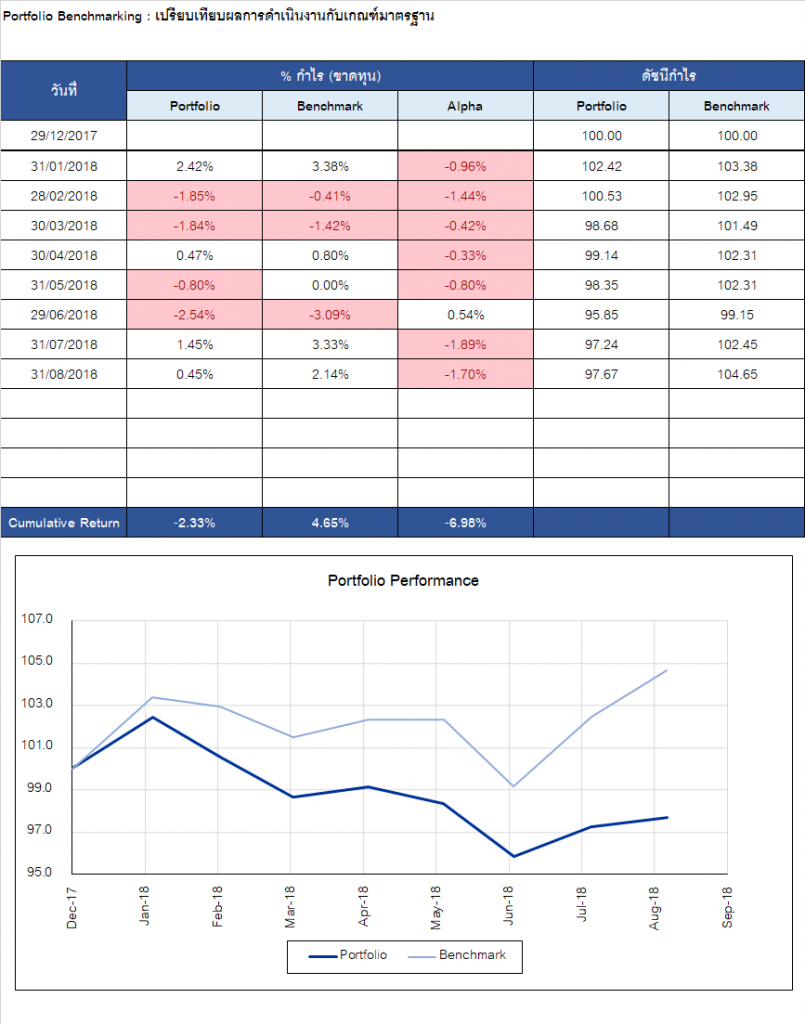

หากล้างผลการแพ้ชนะในปีเก่าๆ ทิ้งไป เหลือไว้แค่ปี 2018 ก็ยังถือว่าแพ้เยอะอยู่ ดังรูปด้านล่าง

นั่นคือตั้งแต่ต้นปีมานี้ BM กำไร +4.65% แต่พอร์ตขาดทุนไป -2.33% แพ้อยู่ 6.98% ซึ่งถือว่าเยอะมาก

สาเหตุของการแพ้เดือนล่าสุดคืออะไร ในหัวข้อต่อไป จะมีคำตอบให้ครับ

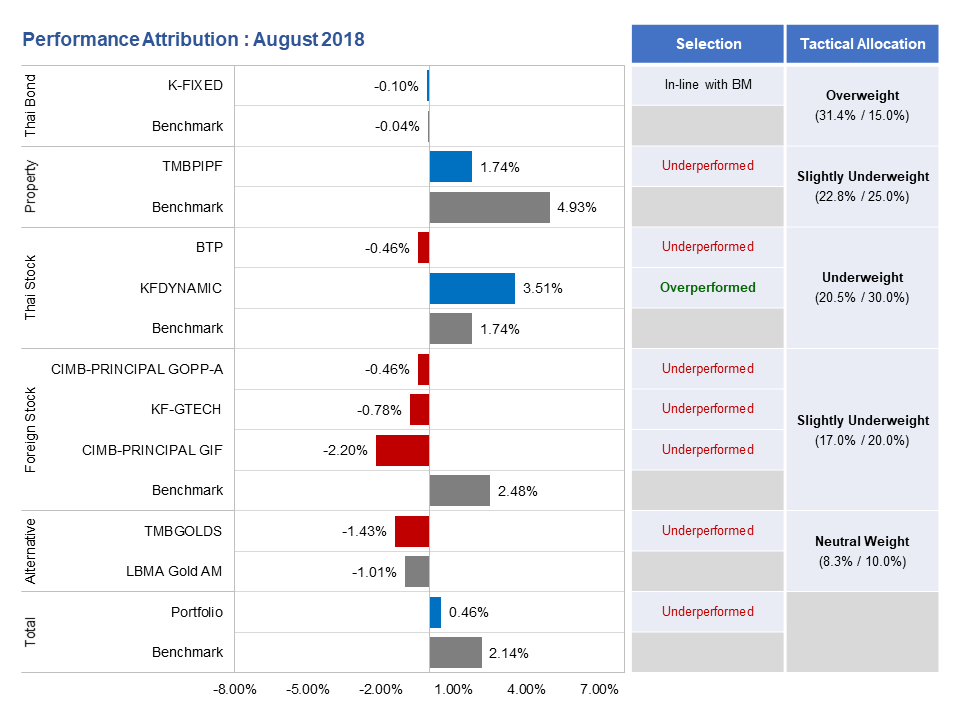

วิเคราะห์องค์ประกอบของผลตอบแทนเดือน ส.ค. 61

จากกราฟ Performance Attribution (อย่างง่าย) ด้านบน เราสามารถวิเคราะห์ดูสาเหตุได้ครับ ว่าสาเหตุของการที่พอร์ตสามารถเอาชนะ BM ในเดือนนี้นั้น เกิดจากอะไร

- ระดับ Tactical Asset Allocation (TAA)

- ระดับนี้เราจะยังไม่ดูกอง แต่ดูที่ระดับ Asset ก่อน จะเห็นว่าเดือนนี้ Asset Benchmark ส่วนใหญ่ (ยกเว้นทองคำและตราสารหนี้) ให้ผลตอบแทนเป็นบวก และบวกมากด้วย โดยแต่ละสินทรัพย์ให้ผลตอบแทนดังนี้

- อสังหาไทย + 4.93% (อาจดีเกินจริง เพราะอิทธิพลของกอง M-PROPERTY ที่ได้กล่าวไปในหัวข้อที่แล้ว)

- หุ้นไทย +1.74%

- หุ้นต่างประเทศ +2.48%

- ทองคำ -1.01%

- ซึ่งในการตัดสินใจลงทุนจริงนั้น ผมได้ Underweight ทุกสินทรัพย์ที่เดือนนี้ให้ผลตอบแทนเป็นบวก แม้เดือนก่อนจะเพิ่มอสังหา กับ หุ้นไทยขึ้นมามาก แต่ถ้าเทียบกับแผน (SAA) ก็ยังถือว่า Underweight อยู่

- ดังนั้น การตัดสินใจเรื่อง TAA ของผมในเดือนนี้ จึงถือว่าผิดมาก

สรุปง่ายๆ ว่า กลัวความเสี่ยงจนพลาดผลตอบแทนไป

2. ระดับ Fund Selection

- ในระดับนี้เราจะเจาะเข้ามาดูกองที่เลือกไว้กันว่า เมื่อเทียบกับ Asset BM แล้ว กองทำได้ดีร้ายอย่างไร

- หากอ่านที่คอลัมน์ Selection จะเห็นคำว่า “Underperformed” ตัวสีแดงเยอะมาก นั่นคือในเดือนนี้นั้น กองที่ผมเลือกมาส่วนใหญ่ ให้ผลตอบแทนแพ้ Asset BM ของตัวมันเอง

- จะมีก็แค่ KFDYNAMIC เท่านั้นที่เดือนนี้ถือว่าทำผลงานได้โอเค

โดยรวมเดือนนี้ถือเป็นความผิดพลาดอย่างหนักทั้งในการตัดสินใจทำ TAA และ Fund Selection ซึ่งอ่านตลาดและเลือกกองได้ผิดแบบสองต่อ

ทั้งนี้ขอ Remark ไว้หน่อยนึงนะครับ ว่า Model Port ที่ทำอัพเดททุกเดือนนี้ เป็นพอร์ตส่วนที่ไม่ใหญ่มาก เมื่อเทียบกับพอร์ตหลักของผม และเป็นพอร์ตที่ผมตั้งใจจะตัดสินใจลงทุนแบบ Active จริงๆ ในทุกๆ ด้าน เพื่อสาธิตการประยุกต์ใช้ความรู้จากหลักสูตร DIY Portfolio ให้หลากหลาย

ซึ่งเมื่อตัดสินใจแบบ Active มาก เวลาผิดพลาดก็จะเป็นแบบที่เห็นอยู่นี้ครับ แต่เส้นทางลงทุนของพอร์ตนี้ก็ยังอีกยาว (ราวๆ 18 ปี) ผมก็จะพยายามบริหารไปให้สุดทาง ผิดก็เรียนรู้ไปเรื่อยๆ ครับ

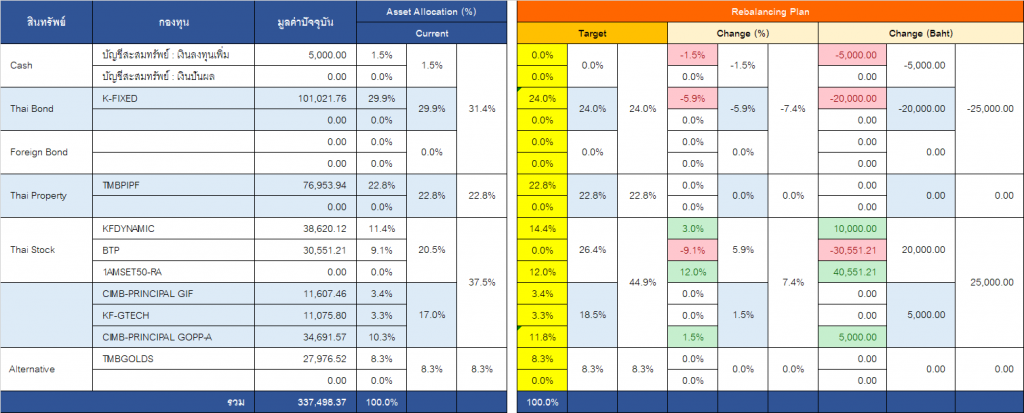

สรุปการปรับพอร์ตเดือนนี้

หากท่านใดติดตามพอร์ตนี้มาทุกๆ เดือน จะเห็นว่านับตั้งแต่ช่วงปลายไตรมาส 1 ปี 61 เป็นต้นมา ผมก็ทยอยลดสินทรัพย์เสี่ยงตระกูลหุ้นมาโดยตลอด โดยหากสังเกตจากรูปด้านล่าง จะเห็นว่าพื้นที่สีฟ้า ซึ่งเป็นตราสารหนี้เพิ่มขึ้นมาเรื่อยๆ

เดือนที่แล้วคือเดือนแรก ที่ผมเริ่มลดสัดส่วนตราสารหนี้ลงอีกครั้ง โดยเพิ่มสัดส่วนการลงทุนในหุ้นไทย (สีส้ม) และอสังหา (สีน้ำเงิน) เพิ่มมากขึ้น เนื่องจาก “คาดการณ์” หรือ “เดา” ว่าสถานการณ์เริ่มดีขึ้น

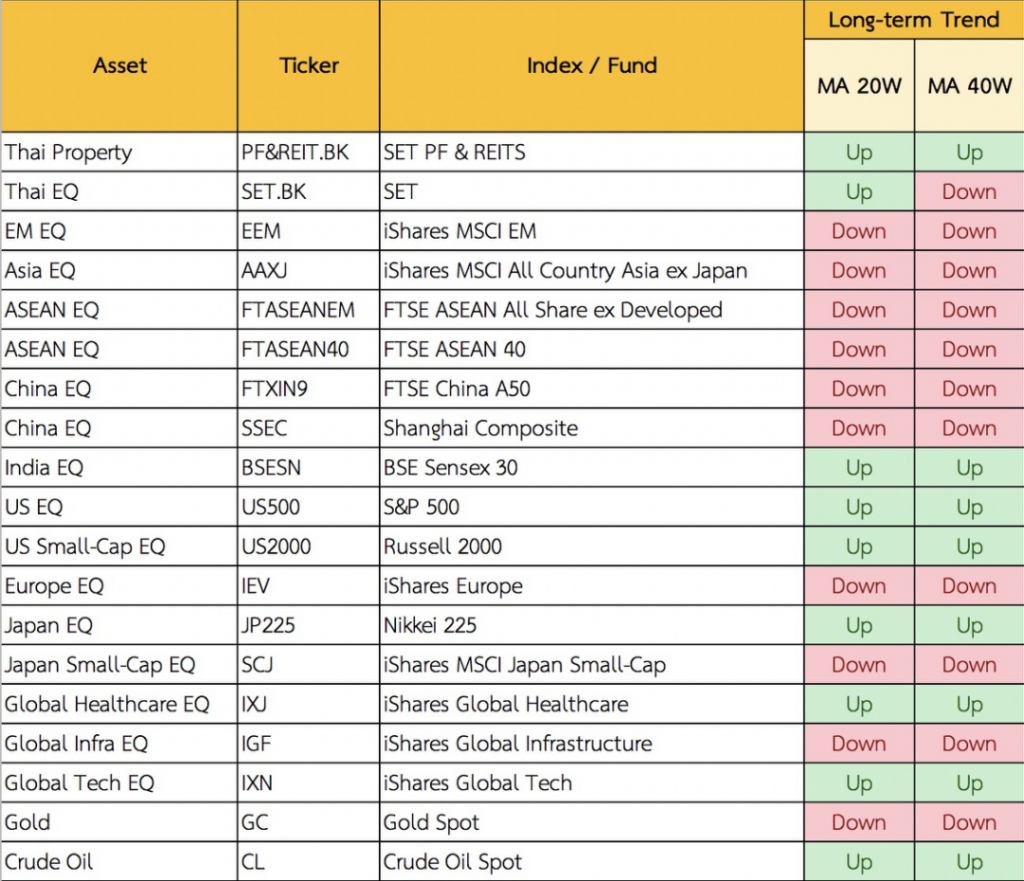

ซึ่งหากให้น้ำหนักกับปัจจัยด้าน Momentum / Trend Following โดยดูแนวโน้มราคาสินทรัพย์ เทียบกับเส้นค่าเฉลี่ยเคลื่อนที่ 20 และ 40 สัปดาห์ (เพื่อวัดแนวโน้มระยะกลาง ระยะยาวตามลำดับ) ตามตารางนี้

ผมอ่านได้ว่าตลาดหุ้นใน Emerging Markets ส่วนใหญ่ ยังคงอยู่ในทิศทางขาลง ดังนั้นพอร์ตปัจจุบันที่ไม่ได้มีหุ้นกลุ่มนี้อยู่เลย ผมก็คิดว่าดีแล้ว

ส่วนหุ้นไทย เริ่มจะฟื้นตัวขึ้นมา โดยยืนเหนือเส้นค่าเฉลี่ย 20W ได้แล้ว และผมก็ยังลุ้นๆ ว่าน่าจะฟื้นไปยืนเหนือ 40W ได้เร็วๆ นี้ ซึ่งหากทำได้ก็น่าจะกลับมาขึ้นต่อได้ ดังนั้นสัดส่วนของหุ้นไทยในพอร์ตที่ปัจจุบันยังน้อยกว่าแผนมาก ผมอยากปรับขึ้นมาอีกหน่อย โดยมีแผนการปรับสัดส่วนดังนี้ครับ

จากตารางจะเห็นว่า

- เงินใหม่ 5,000 บาท ผมนำไปซื้อกอง CIMB-PRINCIPAL GOPP-A ซึ่งเป็นหุ้นของประเทศที่พัฒนาแล้ว ซึ่งผมคิดว่ายังดีอยู่

- เงินเดิมในกอง K-FIXED ยอด 20,000 บาท ผมแบ่งไปเพิ่มในหุ้นไทย

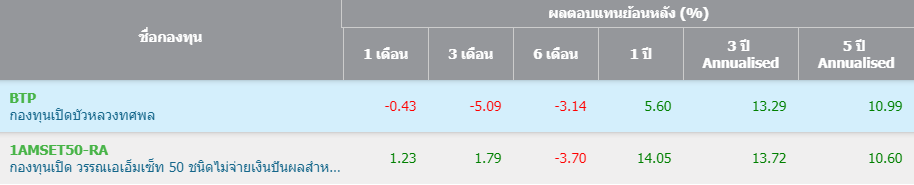

โดยกระจายลงทุนสองกอง ได้แก่ KFDYNAMIC 10,000 บาท และ 1AMSET50-RA อีก 10,000 บาท - เงินเดิมในกอง BTP ทั้งหมด (607.6941 หน่วย) ผมสับเปลี่ยนไปยังกอง 1AMSET50-RA ด้วย ซึ่งทั้งสองกองลงทุนในสินทรัพย์เดียวกัน คือหุ้นไทยขนาดใหญ่

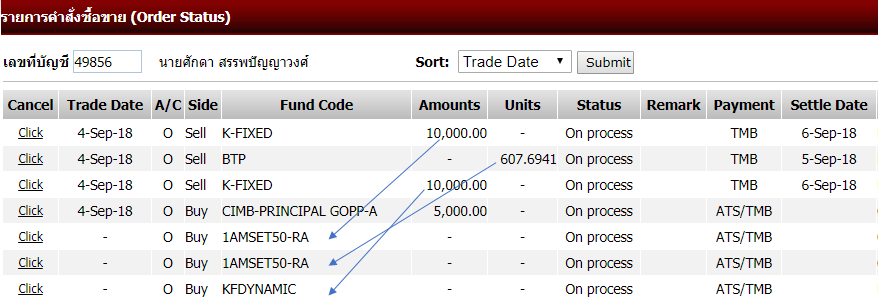

โดยเมื่อทำรายการในระบบของ Nomura จะได้สรุป Transaction ดังนี้ครับ

เนื่องจากผมส่งคำสั่งในวันที่ 3 ก.ย. 61 หลัง Cut-off Time ไปแล้ว รายการที่สั่งจึงจะมีผลในวันที่ 4 ก.ย. 61 นะครับ

จะเห็นว่าเดือนนี้มีกอง 1AMSET50-RA เพิ่มเข้ามา แทนที่ BTP เนื่องจากผมติดตามมาสัก 8-9 เดือน พบว่า BTP ดูจะแผ่วลงไปเยอะ เมื่อเทียบกับกองหุ้นใหญ่อื่นๆ ทั้งที่ปีนี้หุ้นใหญ่มีผลงานที่ดีกว่าหุ้นเล็ก แต่ BTP ก็กลับทำได้ไม่ดีเลย

ผมจึงคิดว่า เป็นเวลาอันสมควรที่จะเปลี่ยนกองไปเป็นกองอื่น ที่ยังคงลงทุนในนโยบายเดียวกันคือ Thai Equity ประเภท Large-cap ซึ่งผมเลือกกอง 1AMSET50-RA มา เนื่องจากผลงานที่ใช้ได้ และค่าธรรมเนียมโดยรวมทั้งตอนซื้อ-ขาย และตอนถือ (Total Expense Ratio) ไม่สูงนัก

โดยมีผลตอบแทนเปรียบเทียบกับกอง BTP ดังรูปด้านล่าง

จะเห็นว่าระยะยาวก็ทำได้ดีพอๆ กัน แต่สั้น 1AMSET50-RA ทำได้ดีกว่าพอสมควรครับ

ซึ่งจริงๆ การเปลี่ยนเราก็ไม่มีหลักประกันหรอกครับ ว่าเปลี่ยนแล้วจะดีมั๊ย เพราะข้อมูลที่เห็นก็ล้วนเป็นอดีตทั้งสิ้น แต่มันก็เป็นความเสี่ยงหนึ่งที่ถ้าเราอยากจะตัดสินใจแบบ Active ก็ต้องยอมรับ

ซึ่งผมคิดว่าผมยอมรับได้ ทำให้โดยรวมเดือนนี้จะเป็นอีกเดือนต่อจากเดือน ก.ค. 61 ที่ผมปรับเพิ่มความเสี่ยงพอร์ตขึ้น ในส่วนของหุ้นไทย และลดตราสารหนี้ลงครับ

ทิ้งท้ายก่อนจาก

เช่นเคยครับ ก่อนจบก็มีวิดีโอของลูกสาวผม ซึ่งจะเป็นคนที่ได้รับเงินในพอร์ตนี้ไปเป็นทุนการศึกษาหรืออื่นๆ ในอีก 18 ปีข้างหน้า

ตอนนี้เธอ 1 ปี ย่าง 11 เดือน ใกล้เข้าช่วง 2 ขวบ ซึ่งมีศัพท์เทคนิคเรียกกันว่าเป็นวัย “Terrible 2” ถามผมว่ามันมีจริงมั๊ย ผมบอกได้เลยว่ากับลูกผมมีแน่ๆ ครับ

เธอแพรวพราวขึ้นเยอะมาก ในเวลาเพียงไม่กี่สัปดาห์เลย ลองไปติดตามกันจากวิดีโอด้านล่างนะครับ