Model Portfolio เดือน มิ.ย. 61

กลับมาพบกับสรุป Model Portfolio ประจำเดือน มิ.ย. 61 ซึ่งจัดทำขึ้น โดยมีวัตถุประสงค์ดังนี้

- เป็นพอร์ตสำหรับการศึกษาเรียนรู้อย่างต่อเนื่อง

ของผู้เข้าสัมมนา DIY Portfolio กับ A-Academy

(ดังนั้นถ้าบางท่านอ่านไม่รู้เรื่อง ส่วนหนึ่งอาจเพราะเนื้อหาเหล่านี้

ผมสอนไว้ในหลักสูตร DIY ซึ่งไม่ได้มีวิดีโอให้ดูใน YouTube นะครับ) - เป็นพอร์ตการลงทุนจริงของลูกสาวผม

สำหรับเป็นทุนการศึกษาในอีกประมาณ 18 ปีข้างหน้า

ตามแผนที่เขียนไว้ใน หน้านี้

ก่อนอื่น ทุกท่านสามารถดาวโหลดไฟล์สรุปพอร์ตในรูปแบบ Excel ของเดือนนี้ ไปศึกษาอย่างละเอียดโดย คลิ๊กที่ลิ้งค์นี้ ครับ

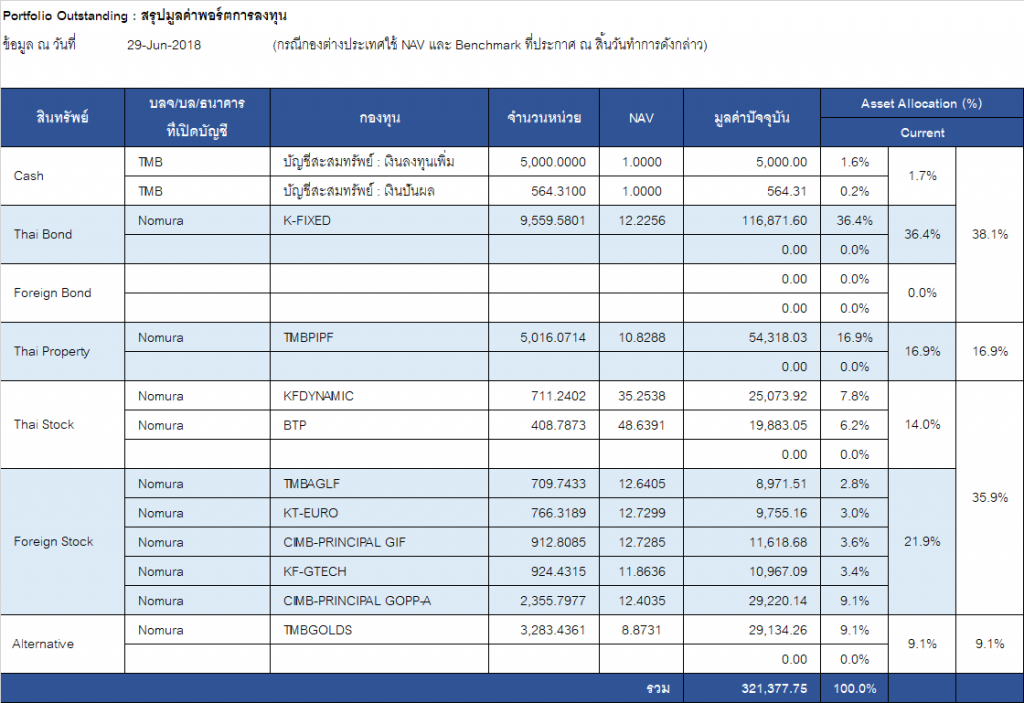

สถานะพอร์ต ณ 29 มิ.ย. 61

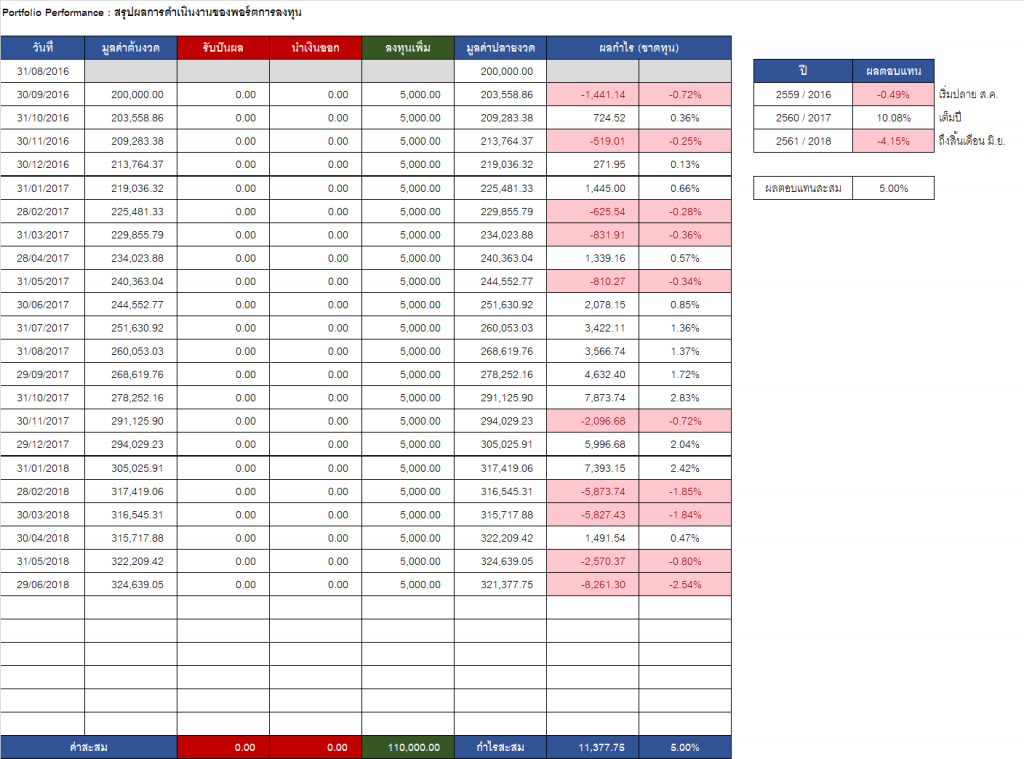

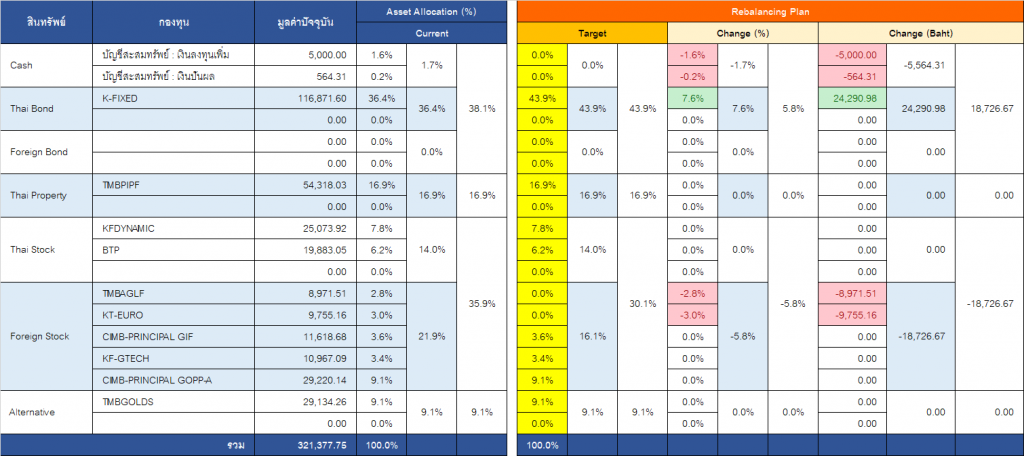

- เดือนนี้พอร์ตมีมูลค่า 321,377.75 บาท

(รวมเงินลงทุนใหม่ประจำเดือน 5,000 บาท และเงินปันผลที่ได้จากกอง TMBPIPF ในเดือน มิ.ย. อีก 564.31 บาทแล้ว) - เดือน มิ.ย. 61 ขาดทุน เท่ากับ 8,261.30 บาท หรือ -2.54%

- ผลตอบแทนสะสมปี 2561 (6 เดือน) ขาดทุนอยู่ -4.15%

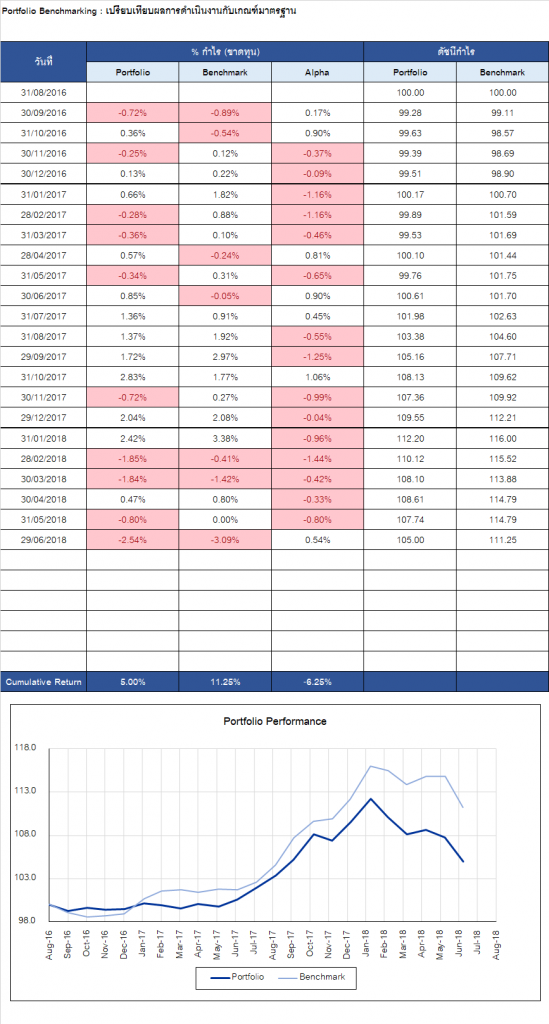

- วัดผลเทียบ Benchmark เดือน มิ.ย. 61

พอร์ต -2.54% vs BM -3.09% ชนะ Benchmark เพราะขาดทุนน้อยกว่า - วัดผลเทียบ Benchmark ตั้งแต่เริ่มลงทุน (ส.ค. 59)

พอร์ต +5.00% vs BM +11.25% แพ้เท่ากับ -6.25%

ถือเป็นการแพ้สะสมค่อนข้างเยอะ ซึ่งก็เกิดจากทั้งค่าธรรมเนียมของกอง และจากการตัดสินใจที่ผิดพลาดด้วย

ซึ่งหลักๆ ที่ทำให้แพ้มากมายก็คือการที่ BM ในส่วนของ Foreign Stock นั้น ผมเซ็ทไว้ง่ายๆ เป็นดัชนี S&P500 TRI คือมอง S&P500 เสมือนเป็นทางเลือกที่ง่ายและมีประสิทธิภาพที่สุด ถ้าจะไปลงทุนหุ้นต่างประเทศ

แต่ในการลงทุนจริงนั้น ผมใช้วิธีเลือก Region และ Sector เอาเอง โดยคิดว่าจะเลือกได้ดีกว่าการลงทุนง่ายๆ ตาม S&P500 แต่ผลปรากฎว่าไม่เป็นเช่นนั้น เพราะตั้งแต่ที่เริ่มลงทุนในเดือน ส.ค. 59 มานั้น ดัชนี S&P500 ถือเป็นดัชนีหนึ่งที่ให้ผลตอบแทนดีอันดับต้นๆ ของโลกเลยทีเดียว ขณะที่หุ้นต่างประเทศใน Region อื่นๆ นั้น ทำได้ไม่ดีเท่า

นอกจากนั้น BM ในส่วนของ Property ซึ่งผมเลือกใช้กอง M-PROPERTY มาเป็น Benchmark เนื่องจากดัชนี SET PF&REIT TRI ที่ควรใช้เป็น BM มากกว่า ไม่ได้มีเผยแพร่ให้เข้าถึงได้ง่าย ซึ่งตอนแรกผมมองว่า M-PROPERTY จะเป็นกองระดับกลางๆ เนื่องจากเป็นกองที่ค่อนข้างเก่า นโยบายการลงทุนไม่ได้กว้างนัก แถมปิดไม่ให้ซื้อเพิ่มแล้ว ก็กลับให้ผลตอบแทนได้สูงสุดอันดับต้นๆ ในกลุ่ม Fund of Property Fund ทำให้กอง Property ที่เลือกมาลงทุนจริง ให้ผลตอบแทนแพ้ M-PROPERTY มาตลอด

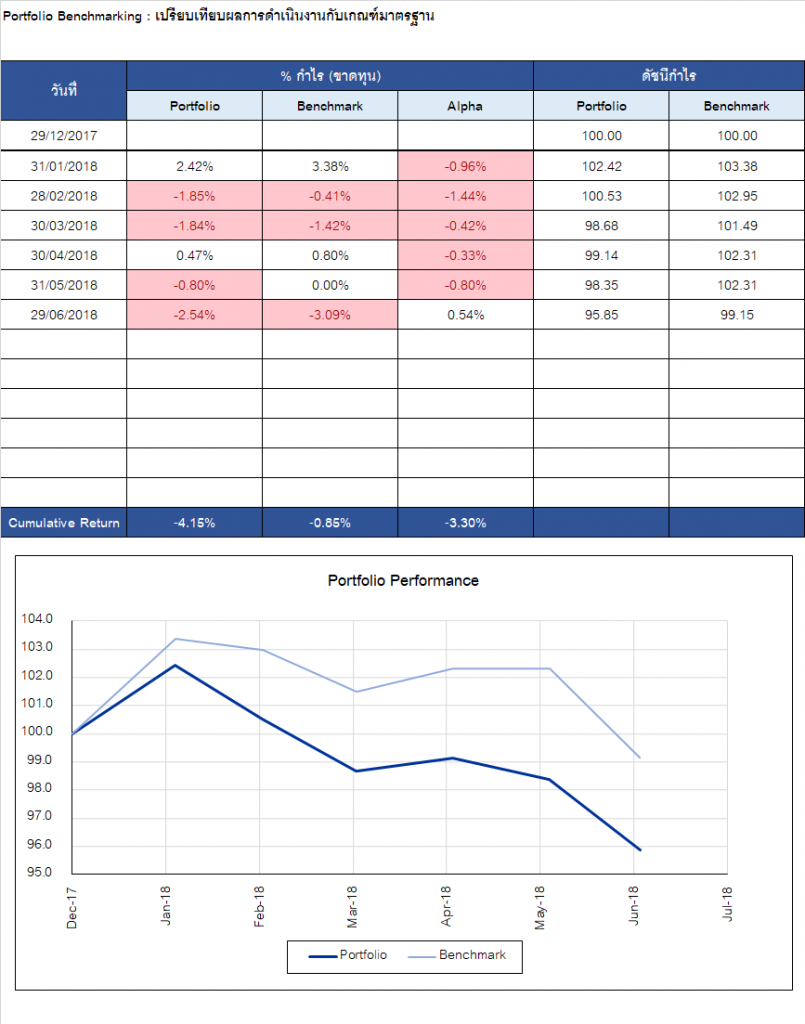

หากล้างผลการแพ้ชนะในปีเก่าๆ ทิ้งไป เหลือไว้แค่ปี 2018 ก็ยังถือว่าแพ้เยอะอยู่ ดังรูปด้านล่าง

นั่นคือตั้งแต่ต้นปีมานี้ BM เพิ่งจะขาดทุน -0.85% แต่พอร์ตขาดทุนไป -4.15% แพ้อยู่ -3.35% ซึ่งถือว่าเยอะ แต่เดือน มิ.ย. 61 ที่ผ่านมา ก็ถือเป็นเดือนแรกที่พอร์ตเริ่มกลับมาชนะ BM ได้พอสมควร

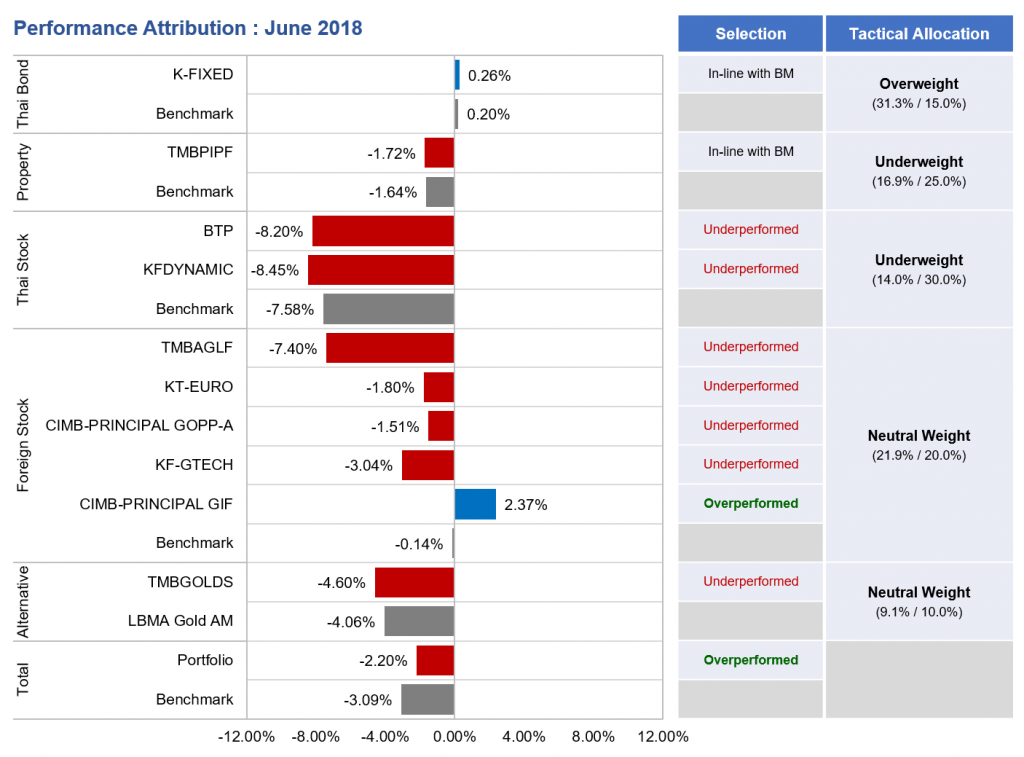

วิเคราะห์องค์ประกอบของผลตอบแทนเดือน มิ.ย. 61

จากกราฟ Performance Attribution ด้านบน เราสามารถวิเคราะห์ดูสาเหตุได้ครับ ว่าสาเหตุของการที่พอร์ตสามารถเอาชนะ BM ในเดือนนี้นั้น เกิดจากอะไร

- ระดับ Tactical Asset Allocation (TAA)

- ระดับนี้เราจะยังไม่ดูกอง แต่ดูที่ระดับ Asset ก่อน จะเห็นว่าเดือนนี้ Asset Benchmark ที่ให้ผลตอบแทนเป็นบวกจะมีแค่ตราสารหนี้อย่างเดียว ส่วนสินทรัพย์เสี่ยงต่างๆ นั้น ลบกันไปหมด เรียงตามลำดับความรุนแรง ดังนี้

- หุ้นไทย -7.58% ในเดือนเดียว ซึ่งสูงมากๆ

- ทองคำ -4.06%

- อสังหาฯ -1.64%

- หุ้นตปท. -0.14%

- ซึ่งในการลงทุนจริงนั้น ผมได้ Underweight อสังหา และหุ้นไทยไปก่อนแล้ว ขณะที่สินทรัพย์เสี่ยงอื่นๆ ก็ลงแค่น้ำหนักปานกลาง (Neutral Weight) ดังนั้น ในเดือนนี้ ถือว่าผมตัดสินใจ TAA ได้ถูกต้อง

- ระดับนี้เราจะยังไม่ดูกอง แต่ดูที่ระดับ Asset ก่อน จะเห็นว่าเดือนนี้ Asset Benchmark ที่ให้ผลตอบแทนเป็นบวกจะมีแค่ตราสารหนี้อย่างเดียว ส่วนสินทรัพย์เสี่ยงต่างๆ นั้น ลบกันไปหมด เรียงตามลำดับความรุนแรง ดังนี้

- ระดับ Fund Selection

- ในระดับนี้เราจะเจาะเข้ามาดูกองที่เลือกไว้กันว่า เมื่อเทียบกับ Asset BM แล้ว กองทำได้ดีร้ายอย่างไร

- หากอ่านที่คอลัมน์ Selection จะเห็นคำว่า “Underperformed” ตัวสีแดงเยอะมาก นั่นคือในเดือนนี้นั้น กองที่ผมเลือกมาส่วนใหญ่ ให้ผลตอบแทนแพ้ Asset BM ของตัวมันเอง ตัวอย่างเช่นหุ้นไทย BM -7.58% แต่กองที่ผมเลือกมาคือ BTP -8.20% และ KFDYNAMIC -8.45% เป็นต้น

โดยรวมเดือนนี้การที่พอร์ตขาดทุนน้อยกว่า BM ได้ ก็เพราะการตัดสินใจ TAA เป็นหลัก เพราะแม้ว่ากองที่ Select มาลงทุนจริง จะทำได้แย่กว่า Asset BM แต่ด้วยน้ำหนักของสินทรัพย์เสี่ยงโดยเฉพาะ Thai Stock กับ Property ที่ Underweight ไว้เยอะ ทำให้ Net แล้วยังคงลดความเสียหายต่อพอร์ตได้ดีอยู่

หรือพูดอีกแบบคือ จะขาดทุนน้อยกว่านี้ ถ้าลงทุนตาม Weight นี้ แต่เลือกกองได้ดีขึ้น

สรุปการปรับพอร์ตเดือนนี้

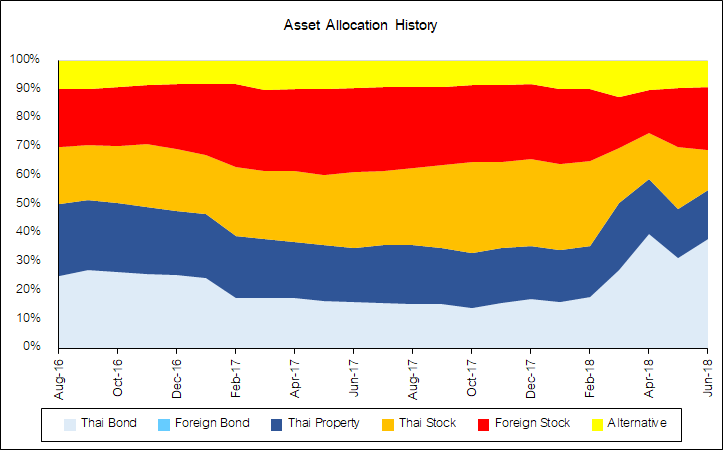

หากท่านใดติดตามพอร์ตนี้มาทุกๆ เดือน จะเห็นว่านับตั้งแต่ช่วงปลายไตรมาศ 1 ปี 61 เป็นต้นมา ผมก็ทยอยลดสินทรัพย์เสี่ยงตระกูลหุ้นมาโดยตลอด โดยหากสังเกตจากรูปด้านล่าง จะเห็นว่าพื้นที่สีฟ้า ซึ่งเป็นตราสารหนี้เพิ่มขึ้นมาเรื่อยๆ

ซึ่งก็ถือว่าทำมาถูกทาง โดยเฉพาะในเดือนที่แล้วนั้น ผมตัดสินใจลดหุ้นไทย และหุ้นเอเชียลงค่อนข้างเยอะ ทำให้เสียหายน้อยลงหน่อย

ในเดือนนี้นั้น ผมก็ยังคงให้น้ำหนักกับปัจจัยด้าน Momentum / Trend Following มากกว่าปัจจัยเรื่อง Valuation เพราะแม้หุ้นจะตกลงมาพอควร แต่หากวัดด้วย P/E แล้ว ตลาดหุ้นหลายๆ แห่ง ก็ไม่ได้ถูกมากมายจนน่าซื้อ เต็มที่ราคาก็ลงมาอยู่ระดับกลางๆ เท่านั้น

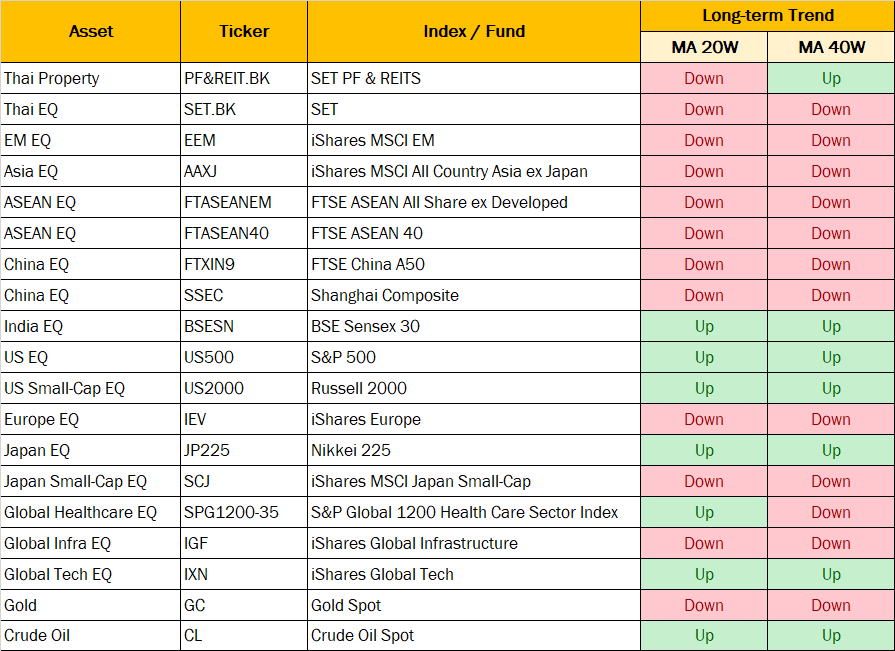

ซึ่งผมสรุปแนวโน้มโดยดูราคาสินทรัพย์ เทียบกับเส้นค่าเฉลี่ยเคลื่อนที่ 20 และ 40 สัปดาห์ (เพื่อวัดแนวโน้มระยะกลาง ระยะยาวตามลำดับ) จะได้ผลสรุปดังตารางนี้ครับ

จากตารางจะเห็นว่า สินทรัพย์ในฝั่งประเทศไทย และ Emerging Markets รวมถึง Asia ด้วย อยู่ในแนวโน้มขาลงเกือบหมดแล้วทั้งระยะกลาง และระยะยาว

สินทรัพย์ที่ยังรักษาแนวโน้มขาขึ้นไว้ได้อยู่ก็มีหุ้นอินเดีย หุ้นสหรัฐ หุ้นญี่ปุ่น หุ้น Global Tech เท่านั้น ซึ่งหากเปิดกราฟดูราคาของหลายๆ ดัชนีที่ยังเป็นขาขึ้นก็ยังดูลูกผีลูกคน คือมีสิทธิ์จะตกมาเป็นขาลงตามดัชนีอื่นๆ ได้ไม่ยากเลย

ดังนั้นผมจะยังไม่ได้ปรับเงินไปยังสินทรัพย์ที่เป็นขาขึ้น เพราะส่วนตัวไม่ชัวร์ว่าขาขึ้นจะยังอยู่ไปเรื่อยๆ มั๊ย ตรงกันข้ามผมขอหันมาโฟกัสที่การรักษาเงิน ในส่วนของสินทรัพย์ที่ผมยังมีถืออยู่ แต่ ณ ตอนนี้มันเป็นขาลงชัดเจนไปแล้วจะดีกว่า และนี่คือการตัดสินใจของผมเดือนนี้ครับ

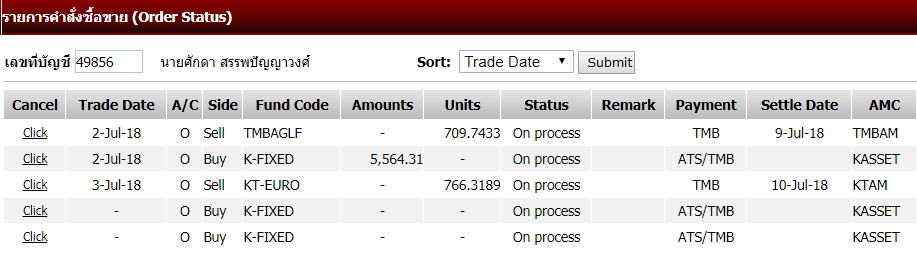

จากตาราง Rebalancing Plan จะเห็นว่าผมลดหุ้นเอเชีย (TMBAGLF) และหุ้นยุโรป (KT-EURO) ลงจนเหลือศูนย์ และนำเงินทั้งหมดที่ลดไปพักไว้ในตราสารหนี้ (K-FIXED) ก่อน ทั้งนี้รวมถึงเงินใหม่ของเดือนนี้ 5,000 บาท และเงินปันผลจากกอง TMBPIPF ที่รับมาในเดือนที่แล้ว 564.31 บาท ด้วย

โดยจะทำรายการดังนี้

- สับเปลี่ยน TMBAGLF และ KT-EURO ไปยังกอง K-FIXED

- ซื้อ K-FIXED ยอด 5,564.31 บาท (5,000 + 564.31)

จากรูปด้านบน จะเห็นว่ารายการส่วนใหญ่เกิดวันจันทร์ที่ 2 ก.ค. ซึ่งก็คือวันพรุ่งนี้ (วันที่ผมเขียนคือ อาทิตย์ที่ 1 ก.ค. ) ยกเว้นกอง KT-EURO รายการจะเกิดวันที่ 3 ก.ค. เพราะวันที่ 2 เป็นวันหยุดของกองครับ

ทิ้งท้ายก่อนจาก

ช่วงตลาดขาลงแบบนี้ ระวังอย่าเผลอให้อารมณ์ของพอร์ต มากลืนกินด้านอื่นๆ ในชีวิตกันมากไปนะครับ

ขึ้นชื่อว่าการลงทุน ยังไงก็ต้องเจอขาลงอยู่แล้ว เราทำได้ก็แค่รับมือกับมันให้ดีที่สุด แล้วก็ต้องปล่อยวางกับผลลัพธ์บ้างแล้วครับ

หวังว่าวิดีโอของเด็กน้อย เจ้าของพอร์ตคนนี้ จะพอช่วยเรียกรอยยิ้มได้บ้างนะครับ 1 เดือนมานี้ เอเจเริ่มอยากช่วยงานบ้านโน่นนี่นั่นเยอะขึ้นมาก มาดูเธอช่วยแม่ล้างผักกันนะครับ