Model Portfolio เดือน เม.ย. 61

กลับมาพบกับสรุป Model Portfolio ประจำเดือน เม.ย. 61 ซึ่งจัดทำขึ้น โดยมีวัตถุประสงค์ดังนี้

- เป็นพอร์ตสำหรับการศึกษาเรียนรู้อย่างต่อเนื่อง

ของผู้เข้าสัมมนา DIY Portfolio กับ A-Academy

(ดังนั้นถ้าบางท่านอ่านไม่รู้เรื่อง ส่วนหนึ่งอาจเพราะเนื้อหาเหล่านี้

ผมสอนไว้ในหลักสูตร DIY ซึ่งไม่ได้มีวิดีโอให้ดูใน YouTube นะครับ) - เป็นพอร์ตการลงทุนจริงของลูกสาวผม

สำหรับเป็นทุนการศึกษาในอีกประมาณ 18 ปีข้างหน้า

ตามแผนที่เขียนไว้ใน หน้านี้

ก่อนอื่น ทุกท่านสามารถดาวโหลดไฟล์สรุปพอร์ตในรูปแบบ Excel ของเดือนนี้ ไปศึกษาอย่างละเอียดโดย คลิ๊กที่ลิ้งค์นี้ ครับ

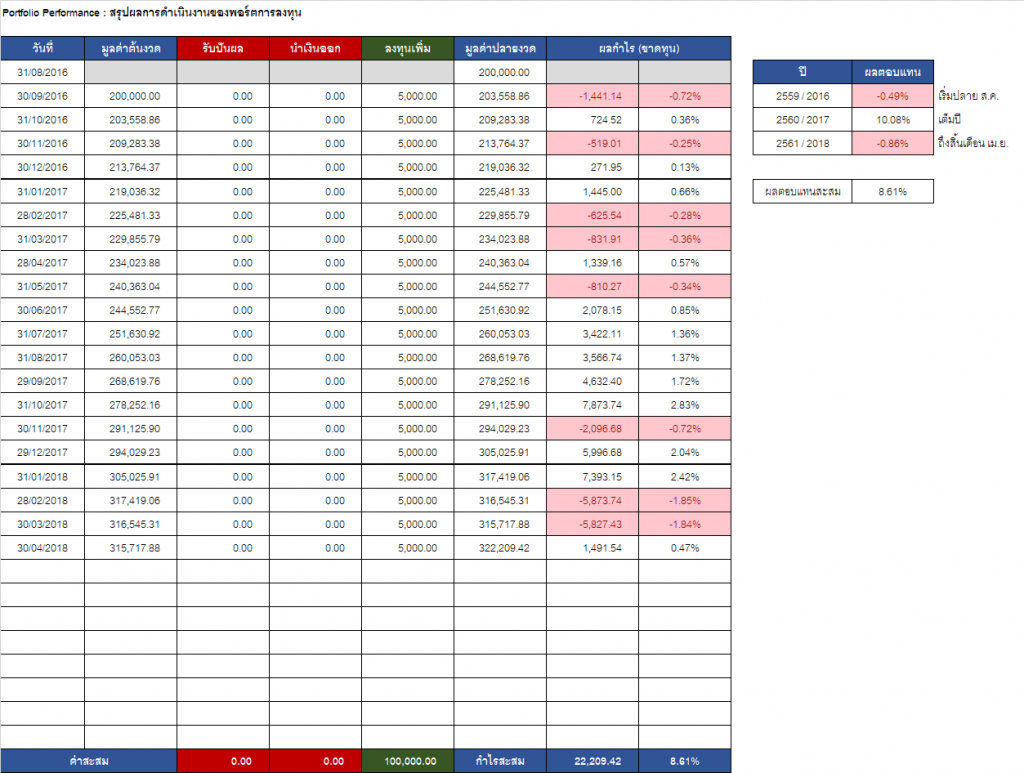

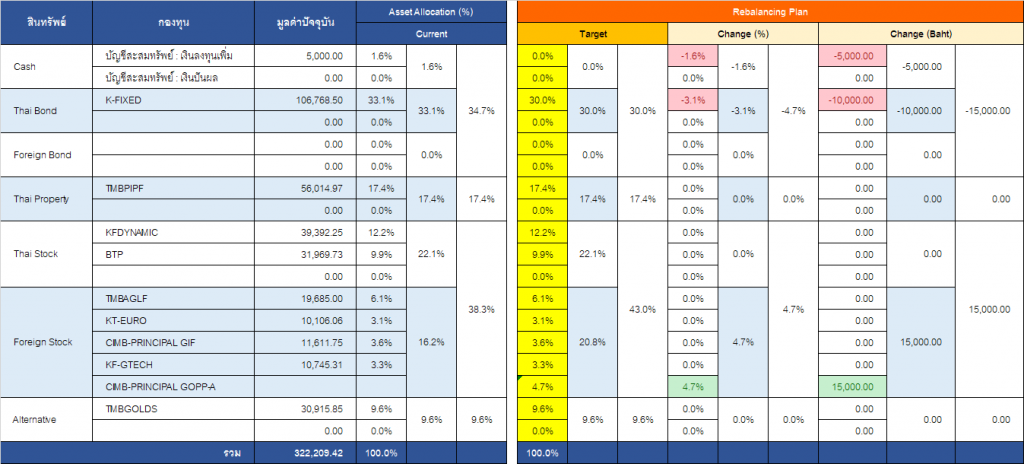

สถานะพอร์ต ณ 30 เม.ย. 61

- เดือนนี้พอร์ตมีมูลค่า 322,209.42 บาท

(รวมเงินลงทุนใหม่ประจำเดือน 5,000 บาทแล้ว) - เดือน เม.ย. 61 กำไร เท่ากับ 1,491.54 บาท หรือ +0.47%

ฟื้นตัวจากการขาดทุนต่อเนื่องใน 2 เดือนก่อนหน้า

- แต่ผลตอบแทนสะสมปี 2561 (4 เดือน) ยังคงขาดทุนอยู่ -0.86%

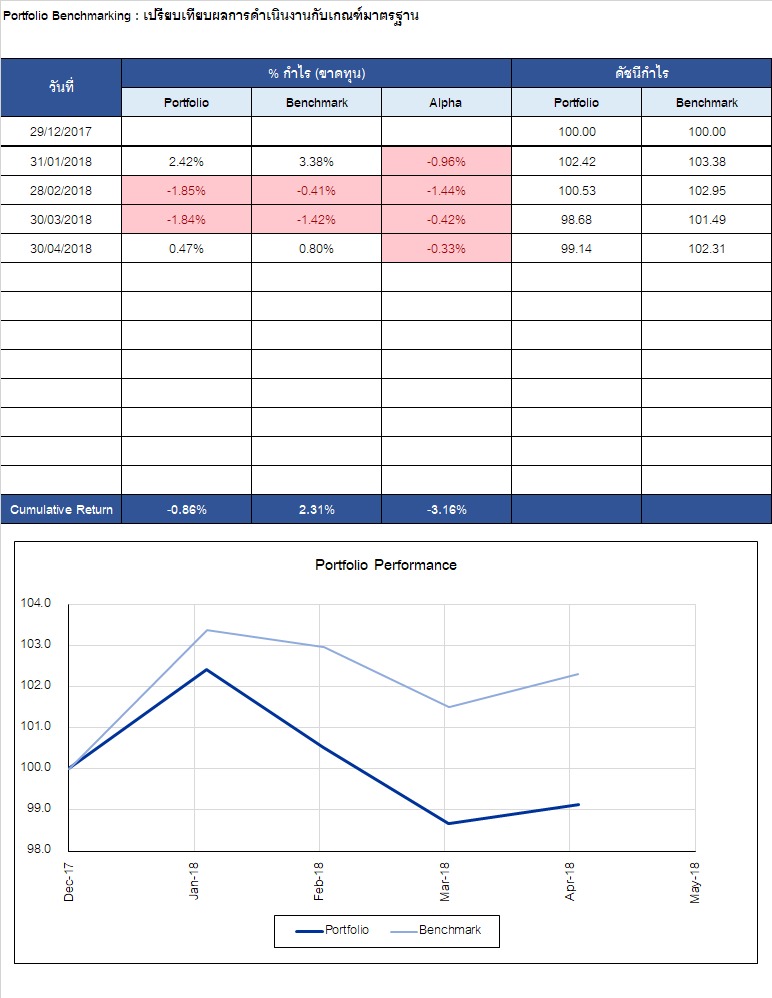

- วัดผลเทียบ Benchmark เดือน เม.ย. 61

พอร์ต +0.47% vs BM +0.80% แพ้ไปเกือบครึ่ง - วัดผลเทียบ Benchmark ตั้งแต่เริ่มลงทุน (ส.ค. 59)

พอร์ต +8.61% vs BM +14.79% แพ้เท่ากับ -6.19%

ซึ่งเป็นการแพ้สะสมมากขึ้นทุกเดือน

แพ้สะสมเยอะขนาดนี้คงไม่ใช่แค่ผลจากค่าธรรมเนียมแล้ว แต่เป็นผลจากการตัดสินใจที่ผิดพลาดด้วย

ซึ่งหลักๆ ที่ทำให้แพ้มากมายก็คือการที่ BM ในส่วนของ Foreign Stock นั้น ผมเซ็ทไว้ง่ายๆ เป็นดัชนี S&P500 TRI คือมอง S&P500 เสมือนเป็นทางเลือกที่ง่ายและมีประสิทธิภาพที่สุด ถ้าจะไปลงทุนหุ้นต่างประเทศ

แต่ในการลงทุนจริงนั้น ผมใช้วิธีเลือก Region และ Sector เอาเอง โดยคิดว่าจะเลือกได้ดีกว่าการลงทุนง่ายๆ ตาม S&P500 แต่ผลปรากฎว่าไม่เป็นเช่นนั้น เพราะตั้งแต่ที่เริ่มลงทุนในเดือน ส.ค. 59 มานั้น ดัชนี S&P500 ถือเป็นดัชนีหนึ่งที่ให้ผลตอบแทนดีอันดับต้นๆ ของโลกเลยทีเดียว ขณะที่หุ้นต่างประเทศใน Region อื่นๆ นั้น ทำได้ไม่ดีเท่า

หากล้างผลการแพ้ชนะในปีเก่าๆ ทิ้งไป เหลือไว้แค่ปี 2018 ก็ยังถือว่าแพ้เยอะอยู่ ดังรูปด้านล่าง

นั่นคือตั้งแต่ต้นปีมานี้ BM กำไร +2.31% แต่พอร์ตขาดทุนไป -0.86% แพ้อยู่ -3.16% ทีเดียว

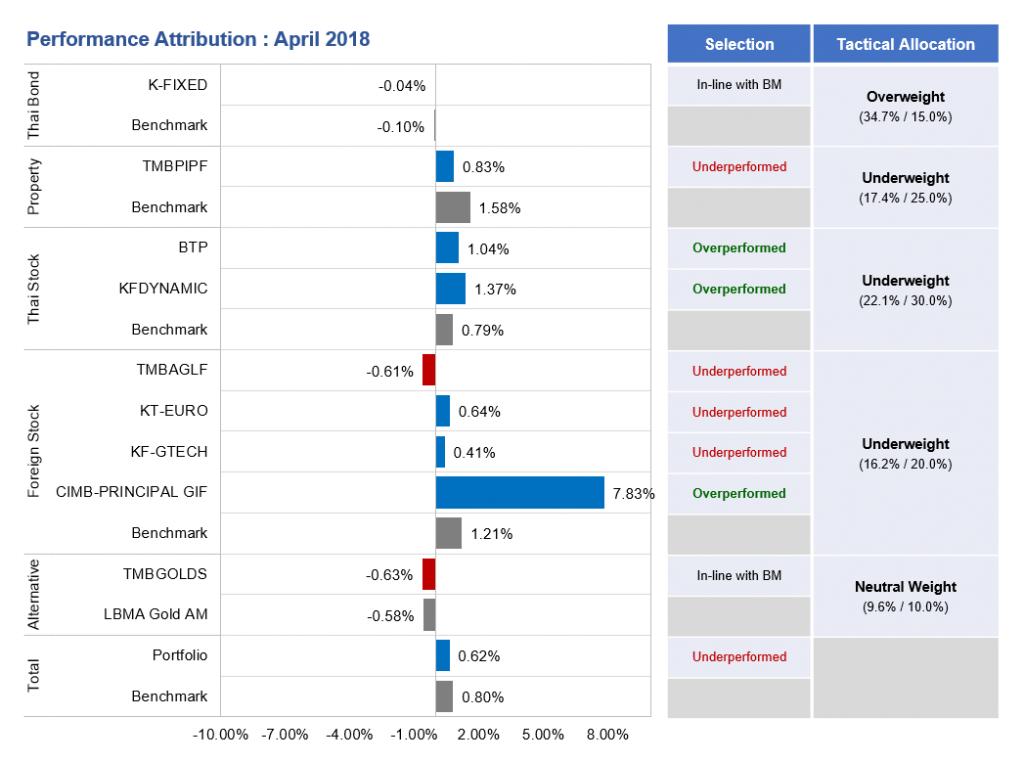

วิเคราะห์องค์ประกอบของผลตอบแทนเดือน เม.ย. 61

จากกราฟ Performance Attribution ด้านบน เราสามารถวิเคราะห์ดูสาเหตุได้ครับ ว่าสาเหตุของการแพ้ BM เดือนนี้เกิดจากอะไร

- ระดับ Tactical Asset Allocation (TAA)

- ระดับนี้เราจะยังไม่ดูกอง แต่ดูที่ระดับ Asset ก่อน จะเห็นว่าเดือนนี้ Asset Benchmark ที่เป็น Risky Asset กลับมามีผลตอบแทนเป็นบวก ตั้งแต่ Property +1.58%, Thai Stock +0.79%, Foreign Stock +1.21%

- ซึ่งในการลงทุนจริงนั้น ผมดัน Underweight ทั้ง 3 Asset ที่ให้ผลตอบแทนเป็นบวกไป จึงต้องถือว่าตัดสินใจในระดับ TAA ผิดพลาด

เพราะถ้าแค่ไม่ต้องคิดอะไร ลงทุนแบบ Neutral Weight ตาม SAA ที่ตั้งไว้ ก็จะกำไรมากกว่านี้แล้ว

- ระดับ Fund Selection

- ในระดับนี้เราจะเจาะเข้ามาดูกองที่เลือกไว้กันว่า เมื่อเทียบกับ Asset BM แล้ว กองทำได้ดีร้ายอย่างไร

- ในส่วนของกองที่ชนะ Asset BM ก็จะเป็นกองหุ้นไทยทั้งสองกองคือ BTP และ KFDYNAMIC ซึ่งก็ชนะมานิดหน่อย คือ +1.04% และ +1.37% เทียบกับ Thai Stock BM ที่ +0.79%

- อีกกองที่ชนะมากแบบพิสดารเลยก็คือ CIMB-PRINCIPAL GIF หลังจากที่ลบไปอยู่ระยะหนึ่ง เดือนนี้กลับมาด้วยการ +7.83%

เทียบกับ Foreign Stock BM ที่บวกแค่ +1.21% - ส่วนกองที่ไม่ได้พูดถึงส่วนใหญ่เดือนนี้ก็แพ้ Asset BM ของตัวมันเอง ได้แก่ TMBPIPF, TMBAGLF, KT-EURO, KF-GTECH

โดยรวมเดือนนี้ในระดับ Fund Selection ผลลัพธ์สุทธิก็น่าจะเจ๊ากัน ระหว่างกองที่เลือกถูก หักล้างกับกองที่เลือกผิด ดังนั้นปัจจัยที่ทำให้พอร์ตโดยรวมแพ้ Portfolio Benchmark ก็จะเกิดจาก TAA เป็นหลัก

สรุปการปรับพอร์ตเดือนนี้

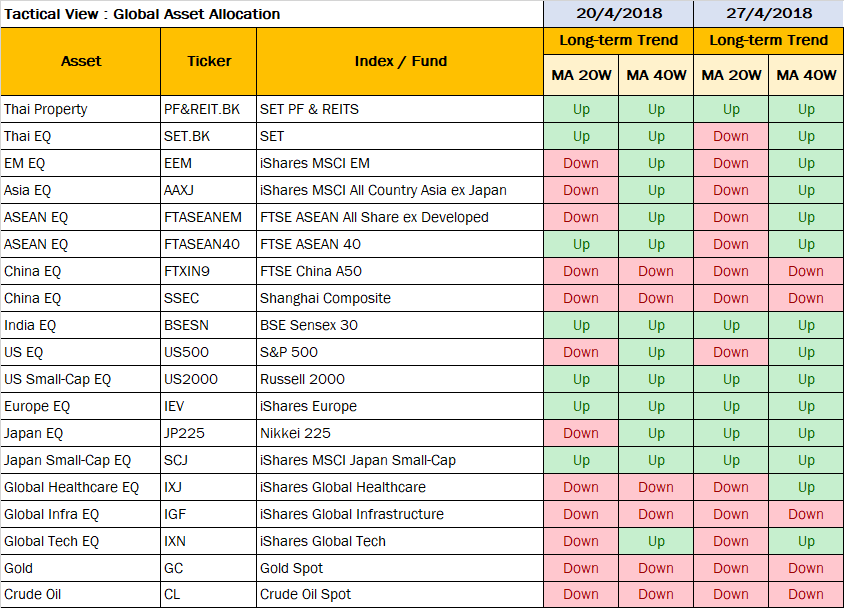

หากพิจารณาประวัติการปรับพอร์ตของผมตั้งแต่ช่วงปลายปี 2017 ที่ผ่านมา จะเห็นว่าผมค่อยๆ ปรับน้ำหนักของ Thai Bond ขึ้น และลดน้ำหนักของทั้ง Thai และ Foreign Stock ลง โดยเฉพาะในเดือนที่แล้ว ที่ลดหุ้นเพิ่ม Bond ค่อนข้างเยอะ

นั่นก็เพราะในเดือนที่แล้ว ดัชนีราคาหุ้นของหลายๆ ตลาด หลุดหรือมีแนวโน้มจะหลุดขาขึ้นระยะยาว เมื่อพิจารณาจากเส้นค่าเฉลี่ยเคลื่อนที่ที่ผมชอบใช้ คือ MA 20 Week (100 วัน) และ MA 40 Week (200 วัน)

ซึ่งจากตารางด้านบน ปัจจุบันแนวโน้มดังกล่าวก็ยังคงอยู่ แต่มีพัฒนาการเปลี่ยนแปลงไปบ้าง กล่าวคือในหุ้นของกลุ่มประเทศที่พัฒนาแล้ว (DM) นั้น ดูเหมือนจะมีทิศทางดีขึ้น คือราคาสามารถยืนเหนือ MA 40 Week ได้ แต่หุ้นกลุ่มประเทศกำลังพัฒนา (EM) นั้น กลับยังไม่ได้มีทิศทางดีขึ้นเท่าไรนัก โดยล่าสุดหุ้นไทย ก็หลุดเส้นค่าเฉลี่ย MA 20 Week ซึ่งผมใช้ดูแนวโน้มระยะกลางไปอีกหนึ่งตลาด

สถานการณ์แบบนี้ มันก็เหมือนจุดวัดใจเหมือนกัน เพราะถ้าเข้าไปรับหุ้นเพิ่ม ก็น่าจะถือว่าได้รับในจุดที่ดี คือจุดที่มันย่อลงมาพอดี และยังยืนเหนือเส้นค่าเฉลี่ยระยะยาวได้ ลองดูจากกราฟ S&P500 ด้านล่างนะครับ

ถือว่าเป็นจุด Buy-on-Dip ที่น่าสนใจทีเดียว แต่มันก็ยังผิดได้ เพราะถ้าไปๆ มาๆ ดันหลุดแนวโน้มระยะยาว จุดที่ซื้อนี้ก็ถือว่าไม่ใช่จุดที่ถูกจริงๆ อาจจะมีถูกกว่าได้อีก หรืออาจจะถูกกว่ามากๆ เลยก็ได้

พอมาดู Weight ของสินทรัพย์ต่างๆ ในพอร์ต ณ ปัจจุบัน ซึ่งมีสัดส่วนดังนี้

- ตราสารหนี้ไทย 34.7% vs SAA = 15% (Over)

- อสังหา 17.4% vs SAA = 25% (Under)

- หุ้นไทย 22.1% vs SAA = 30% (Under)

- หุ้นต่างประเทศ 16.2% vs SAA = 20% (Under)

- ทองคำ 9.6% vs SAA = 10% (Neutral)

จะเห็นว่าผมก็ค่อนข้าง Underweight หุ้นไว้เยอะ เงินก็พักอยู่ในตราสารหนี้ไทยเสียมาก การซื้อสะสมที่ตรงนี้สักครั้ง ก็คงไม่น่าจะเสียหายอะไรมาก คิดเสียว่าไม่ได้จะซื้อทีเดียว

ผมจึงตัดสินใจปรับพอร์ตดังนี้

ลองเปรียบเทียบคอลัมน์ Current Asset Allocation กับ Target ใหม่ดูนะครับ จะเห็นว่าผมตัดสินใจเพิ่มหุ้นของประเทศที่พัฒนาแล้ว (DM) เนื่องจากที่ได้กล่าวไปเมื่อสักครู่ว่าแนวโน้มดูจะดีขึ้น โดยเพิ่มผ่านกอง CIMB-PRINCIPAL GOPP-A ซึ่ง มีนโยบายลงทุนในหุ้นทั่วโลก โดยน้ำหนักส่วนใหญ่ก็อยู่ในหุ้น DM ตามที่อยากลง

แม้กองนี้จะเพิ่งออกมา แต่ถ้าเราไปหา Master Fund Factsheet มาเทียบดูกับกอง Global EQ อื่นๆ กองนี้ก็ถือว่าอยู่ในระดับแนวหน้าเลยทีเดียว

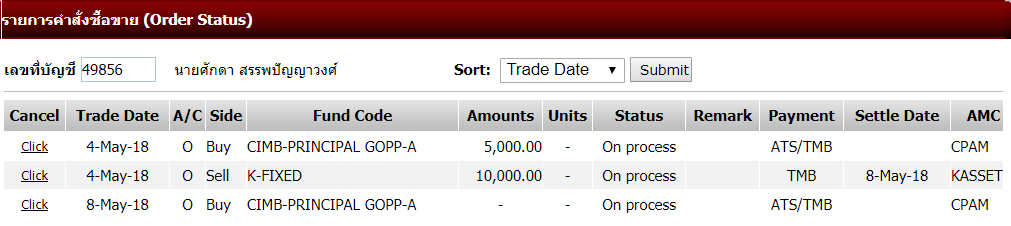

โดยในการซื้อก็จะใช้เงินจาก

- เงินใหม่ประจำเดือน 5,000 บาท ทำรายการซื้อ

- เงินเก่า ในกอง K-FIXED 10,000 บาท

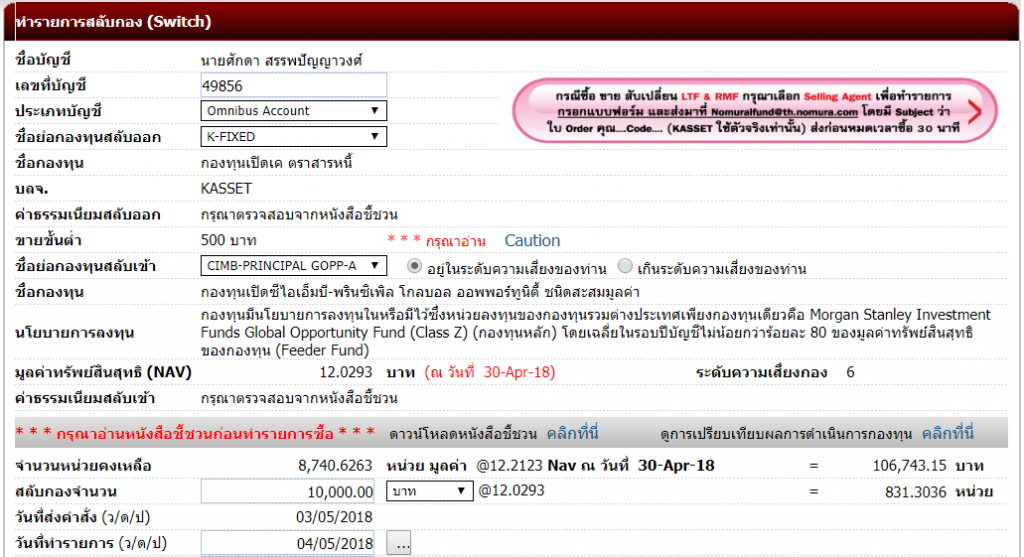

โดยทำรายการสับเปลี่ยน เนื่องจาก ณ ปัจจุบัน

ระบบซื้อขายกองทุนของ Nomura สามารถสั่งสับเปลี่ยนกองทุน

ข้าม บลจ. ได้แล้ว (โดยจะเป็นการขายกองต้นทาง และซื้อกองปลายทางให้เองโดยอัตโนมัติ เราไม่ต้องมาแยกสั่งสองครั้งอีกแล้ว)

การซื้อหุ้น DM ผ่าน CIMB-PRINCIPAL GOPP-A เพิ่ม 15,000 บาท ก็จะทำให้สัดส่วนของ Foreign Stock จากเดิม 16.2% เพิ่มมาเป็น 20.8% เปลี่ยนสถานะจากการ Underweight มาเป็น Neutral Weight ในที่สุด

โดยผมทำรายการดังนี้ครับ

รายการบรรทัดแรกเป็นรายการซื้อปกติ ส่วนบรรทัดที่ 2 และ 3 นั้น เป็นรายการสับเปลี่ยน ซึ่งผมสั่งสับเปลี่ยนตามรายละเอียดด้านล่างนี้ครับ

ซึ่งต้องยอมรับด้วยนะครับ ว่าการสับเปลี่ยนจะไม่ได้เกิดทันที โดยจะต้องรอรับเงินค่าขายคืนจากกองต้นทางก่อน เมื่อได้เมื่อไรระบบจึงจะสั่งซื้อกองปลายทางให้อีกที ดังนั้นมันจะมีช่วงสูญญากาศอยู่ครับ แต่ข้อดีคือไม่ต้องกลัวขายแล้วลืมมาสั่งซื้อกลับ

เดืิอนต่อไปมาลุ้นกันครับ ว่าภาวะตลาดโดยรวมมันจะดีขึ้นมั๊ย เพราะถ้าดีขึ้น ผมก็คิดว่าควรจะค่อยๆ สะสมหุ้นเพิ่มขึ้นอีก แต่ถ้าไม่ดีขึ้น ผมก็ยังเหลือ Cash ในรูปของ Thai Bond อยู่ค่อนข้างมาก ให้ได้รอจังหวะสะสมในจุดที่น่าสนใจ เช่นครั้งนี้ได้อีกเป็นระยะครับ

ทิ้งท้ายก่อนจาก

มาดูวิดีโอพัฒนาการของเจ้าของพอร์ตกันพอให้ยิ้มได้ในสถานการณ์ช่วงนี้หน่อยนะครับ ตอนนี้เอเจจะย่างเข้า 1 ปี 7 เดือนแล้วคร้าบ