Model Portfolio เดือน ต.ค. 60

กลับมาพบกับสรุป Model Portfolio ประจำเดือน ต.ค. 60 ซึ่งเป็นทั้ง

- พอร์ตสำหรับการศึกษาเรียนรู้อย่างต่อเนื่อง

ของผู้เข้าสัมมนา DIY Portfolio กับ A-Academy - พอร์ตการลงทุนจริงของลูกสาวผม

สำหรับเป็นทุนการศึกษาในอีกประมาณ 18 ปีข้างหน้า

ตามแผนที่เขียนไว้ใน หน้านี้

โดยตั้งแต่เดือนนี้ ผมจะเขียนให้กระชับขึ้น เพราะได้เขียนบรรยายแบบละเอียดมา 13 เดือนแล้ว ถ้าเขียนเหมือนเดิมซ้ำๆ อาจจะน่าเบื่อเกินไปสำหรับผู้ที่ติดตามอ่านมาประจำ

แต่ก็ยังไม่ทิ้งธรรมเนียม การอวดลูกสาว ซึ่งเป็นเจ้าของพอร์ตตัวจริง เดือนละ 1-2 รูป นะครับ เดือนนี้เธอโตขึ้นขนาดไหนแล้ว ไปดูกันเลย

ตอนนี้ AJ อายุได้ 12 เดือนครึ่งแล้ว น้ำหนัก ส่วนสูง รอบศรีษะ อยู่ในเกณฑ์สูงทั้งหมด หมอบอกว่าเดี๋ยวคงยืด นี่ก็รอมานานแล้ว ไม่ยืดเสียที 😛

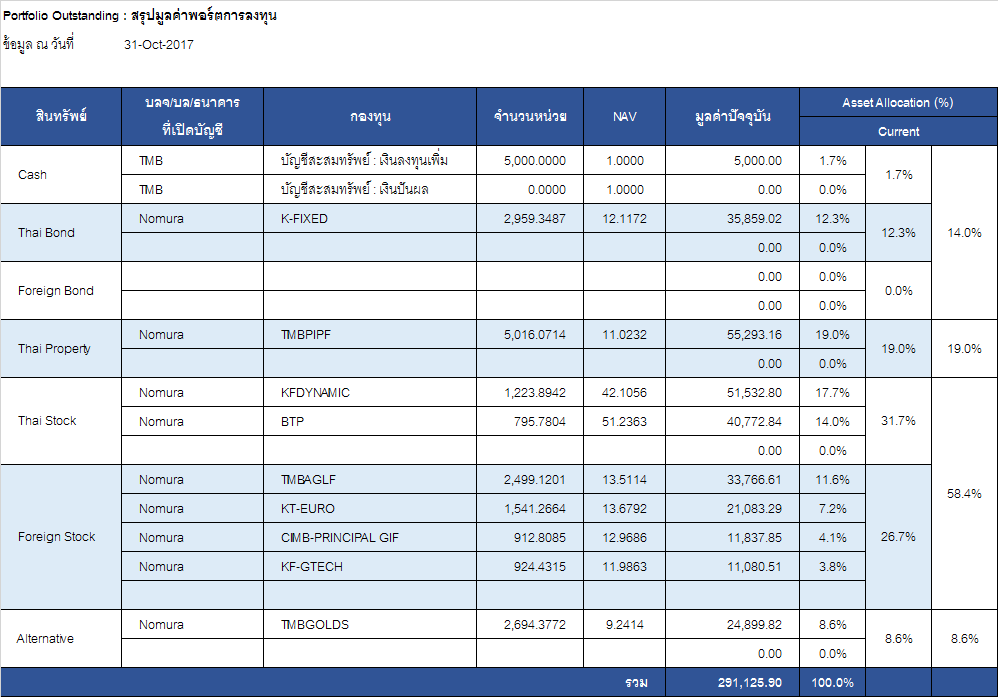

สถานะพอร์ต ณ 31 ต.ค. 60

ทุกท่านสามารถดาวโหลดไฟล์สรุปพอร์ตในรูปแบบ Excel ของเดือนนี้ ไปศึกษาอย่างละเอียดโดย คลิ๊กที่ลิ้งค์นี้ ครับ

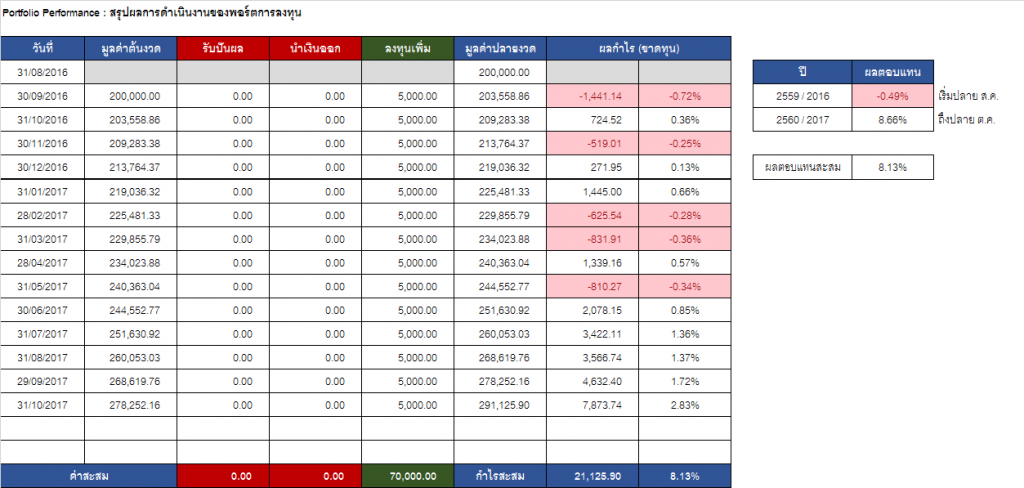

- เดือนนี้พอร์ตมีมูลค่า 291,125.90 บาท

(รวมเงินลงทุนใหม่ประจำเดือน 5,000 บาท) - กำไรเดือน ต.ค. 60 เท่ากับ 7,873.74 บาท หรือ +2.83%

ถือเป็นกำไรรายเดือน สูงสุดตั้งแต่เริ่มลงทุนมา - ผลตอบแทนสะสมปี 2560 (10 เดือน) เท่ากับ 8.66%

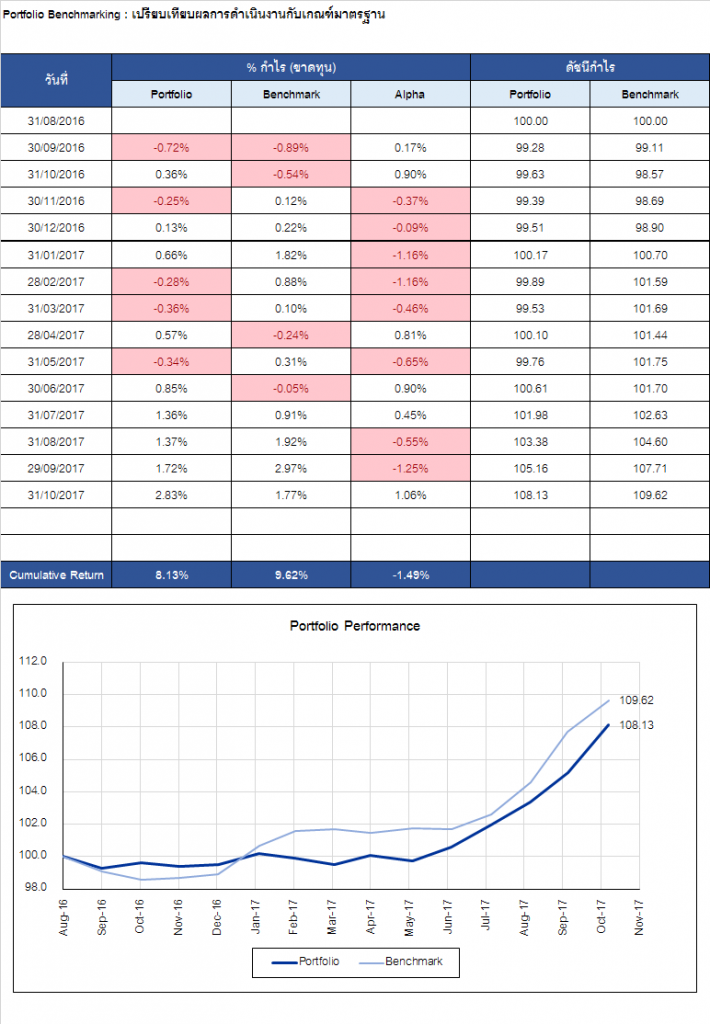

- วัดผลเทียบ Benchmark เดือน ต.ค. 60

พอร์ต +2.83% vs BM +1.77% ชนะเท่ากับ +1.06% - วัดผลเทียบ Benchmark ตั้งแต่เริ่มลงทุน (ส.ค. 59)

พอร์ต +8.13% vs BM +9.62% แพ้เท่ากับ -1.49%

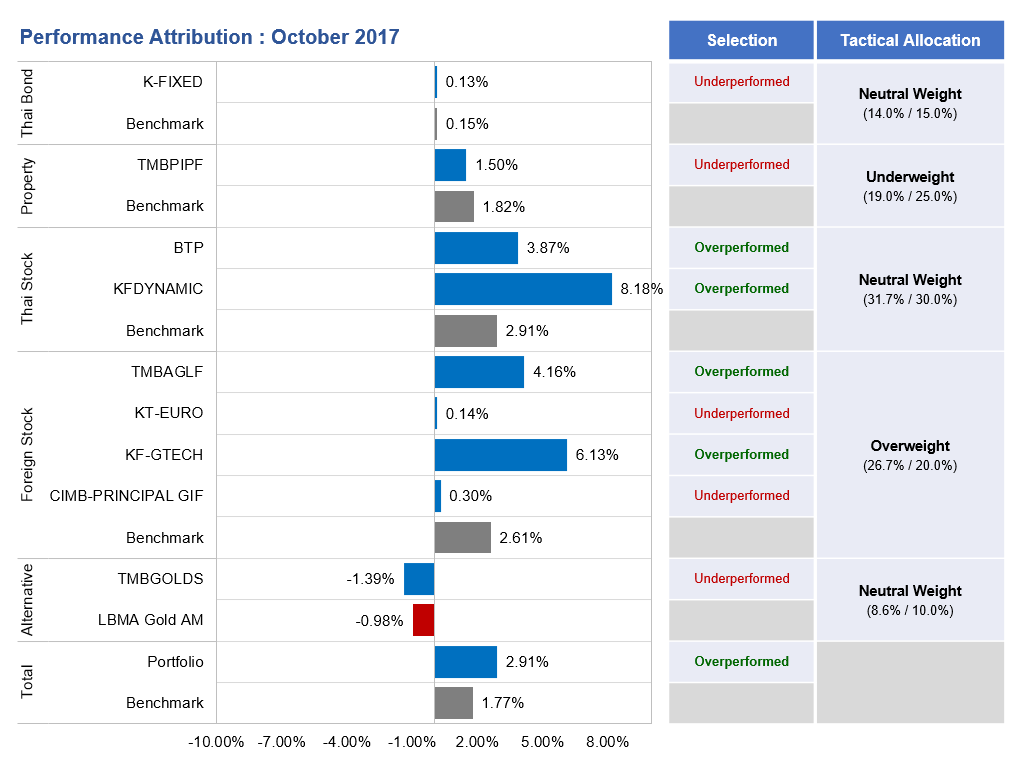

วิเคราะห์องค์ประกอบของผลตอบแทนเดือน ต.ค. 60

ในเดือน ต.ค. 60 นี้ หากจัดพอร์ตและลงทุนได้ตาม Benchmark เป๊ะๆ ควรจะได้ผลตอบแทนประมาณ 1.77% แต่ที่พอร์ตทำได้มากกว่ามีเหตุผลหลักมาจาก

- ระดับ Asset Allocation

- มีการ Overweight Foreign Stock ในเดือนที่ Foreign Stock Benchmark ให้ผลตอบแทนดี คือ +2.61%

- มีการ Neutral Weight Thai Stock ในเดือนที่ Thai Stock Benchmark ให้ผลตอบแทนดีเช่นกัน คือ 2.91%

- ระดับ Fund Selection

- มีการเลือกกองทุนได้ดีในส่วนของหุ้นต่างประเทศ

คือ TMBAGLF และ KF-GTECH ซึ่งทำผลตอบแทน

ได้สูงกว่า Foreign Stock Benchmark มาก - มีการเลือกกองทุนได้ดีในส่วนของหุ้นไทย

คือ BTP และ KFDYNAMIC ซึ่งทำผลตอบแทน

ได้สูงกว่า Thai Stock Benchmark เช่นกัน

- มีการเลือกกองทุนได้ดีในส่วนของหุ้นต่างประเทศ

ส่วนที่มีฉุดพอร์ตอยู่บ้างคือกอง KT-EURO และ CIMB-PRINCIPAL GIF ที่เดือนนี้ทำผลตอบแทนได้ไม่ดีเท่าไร แต่อย่างน้อยก็ยังไม่ขาดทุน

และในการวัดผลจริงๆ นั้น เราไม่ควรมาตัดสินเป็นเดือนๆ แบบนี้นะครับ ว่ากองไหนดีไม่ดี เพราะเวลาเราตัดสินใจเลือกสัดส่วนสินทรัพย์ และเลือกกองเหล่านั้นมาลงทุน เราตัดสินใจกันระยะกลาง-ยาว ไม่ได้เปลี่ยนกันทุกเดือน ถ้าเปลี่ยนทุกเดือนจะโดนค่าธรรมเนียมการซื้อขายกินตายเลยนะครับ

แต่ที่สรุปพอร์ตที่ทำเผยแพร่นี้ มาเขียนวิจารณ์เป็นเดือนๆ ก็มีเหตุผลเพื่อประโยชน์ในการศึกษาเรียนรู้ และให้เห็นพัฒนาการของพอร์ตเป็นหลักเท่านั้นครับ

สรุปการปรับพอร์ตเดือนนี้

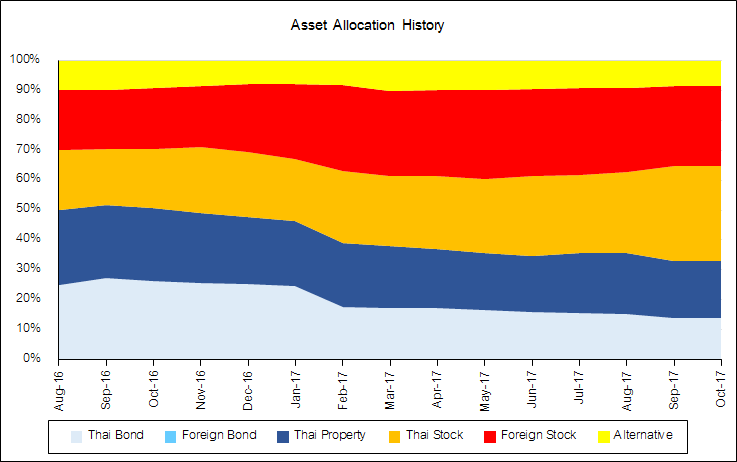

ก่อนจะไปดูว่าเดือนนี้ผมปรับพอร์ตยังไง ขอนำประวัติการปรับพอร์ตในภาพใหญ่ตลอด 14 เดือนที่ผ่านมา มาทบทวนให้ทุกท่านดูกันก่อนสักเล็กน้อย ดังกราฟด้านล่างนะครับ

จากกราฟจะเห็นว่าตลอดช่วงการลงทุนที่ผ่านมา ผมมีการค่อยๆ เพิ่มหุ้นไทย (สีส้ม) และหุ้นต่างประเทศ (สีแดง) มาเรื่อยๆ โดยสินทรัพย์ส่วนที่ลดลงจะเป็นตราสารหนี้ไทย (สีฟ้าอ่อน)

ซึ่งก็ถือว่าเป็นทิศทางที่ถูกต้อง เพราะในช่วงที่ผ่านมานั้น หุ้นทั้งไทยและเทศต่างก็ให้ผลตอบแทนที่ดี ดีจนรู้สึกว่าน่ากลัว แต่จะใช้ความรู้สึกมาตัดสินทั้งหมดก็คงไม่ได้ คงต้องดูว่าเราให้น้ำหนักกับปัจจัยใดในการลงทุนมากกว่า

- หากพิจารณาตามแนว Momentum หรือ Trend Following ก็จะพบว่าตอนนี้สินทรัพย์ส่วนใหญ่มีราคาอยู่ในแนวโน้มขาขึ้นระยะยาวแทบทั้งสิ้น ซึ่งถ้าให้น้ำหนักกับปัจจัยนี้ ก็แปลว่าพอร์ตปัจจุบันที่หนักหุ้นก็โอเคแล้ว

- แต่หากพิจารณาตามความถูกแพงหรือ Relative Valuation ก็จะพบว่าหุ้นส่วนใหญ่นั้น อยู่ในเกณฑ์ที่ถือว่าค่อนไปทางแพง ก็อาจต้องมีการปรับสัดส่วนหุ้นลง ให้มาสู่ระดับ Neutral ไม่ใช่ Overweight อย่างนี้

- ครั้นพอมองปัจจัยด้านการเติบโตของเศรษฐกิจทั้งโลก มันก็ดูดีขึ้น ก็อาจเป็นตัวหักล้างปัจจัยด้าน Valuation ว่าอาจจะไม่แพงก็ได้

จะเห็นว่าเมื่อพิจารณาปัจจัยหลายๆ อย่างประกอบกัน มันก็จะมีความยากในการตัดสินใจปรับพอร์ตอยู่ เพราะหลายครั้งมันไม่ไปทางเดียวกัน แต่สุดท้ายเราก็ต้องเลือกปรับบางอย่าง แล้วยอมรับกับผลของมันให้ได้ เรียกว่าเป็นเกมส์ที่ต้องเล่นไป เรียนรู้ไปตลอดชีวิต

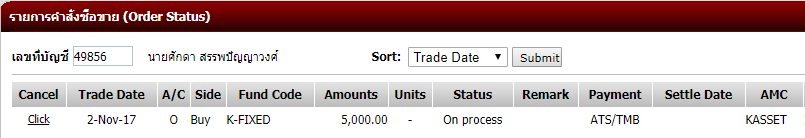

สำหรับเดือนนี้เงินใหม่ 5,000 บาท ผมตัดสินใจเอาเข้าไปพักไว้ในกองตราสารหนี้ ซึ่งในพอร์ตที่ใช้อยู่คือกอง K-FIXED เพราะคิดว่าสัดส่วนสินทรัพย์อื่นๆ มันโอเคดีแล้ว โดยเฉพาะหุ้นที่มีมากจนไม่อยาก Load หุ้นเข้าไปมากกว่านี้แล้ว การทำแบบนี้พอร์ตก็จะเข้าสู่สมดุลมากขึ้น มีสินทรัพย์ที่เสมือนเงินสดมากขึ้น

หากเดือนหน้าภาวะตลาดยังเป็นแบบนี้อยู่ ก็อาจจะปรับแบบเดียวกัน คือปรับพอร์ตเข้าสู่ Strategic Weight มากขึ้น ค่อยๆ ลดหุ้นส่วนที่ Overweight ลง แต่แทนที่จะลดด้วยการขาย เราลดด้วยการที่ไม่นำเงินใหม่ไปซื้อเพิ่มแทนครับ