พอร์ตสาธิต เดือน ก.พ. 62

กลับมาพบกับสรุปพอร์ตสาธิตประจำเดือน ก.พ. 62 กันนะครับ

พอร์ตสาธิตนี้จัดทำขึ้น โดยมีวัตถุประสงค์คือ

- เป็นพอร์ตสำหรับการศึกษาเรียนรู้อย่างต่อเนื่อง

ของผู้เข้าสัมมนา DIY Portfolio กับ A-Academy

(ดังนั้นถ้าบางท่านอ่านไม่รู้เรื่อง ส่วนหนึ่งอาจเพราะเนื้อหาเหล่านี้

ผมสอนไว้ในหลักสูตร DIY ซึ่งไม่ได้มีวิดีโอให้ดูใน YouTube นะครับ) - เป็นพอร์ตที่ตั้งใจจะสาธิตการตัดสินใจลงทุนแบบ Active ในหลายๆ มิติ เช่น Tactical Asset Allocation และ Fund Selection โดยพร้อมรับความเสี่ยงกรณีที่มีการตัดสินใจผิดพลาด (พอร์ตหลักอื่นๆ ของผม รวมทั้งพอร์ตของลูกค้า Avenger Planner ส่วนใหญ่ ก็ไม่ได้ตัดสินใจ Active ลักษณะเดียวกันกับพอร์ตนี้)

- เป็นพอร์ตการลงทุนจริงของลูกสาวผม

สำหรับเป็นทุนการศึกษาในอีกประมาณ 18 ปีข้างหน้า

ตามแผนที่เขียนไว้ใน หน้านี้

ก่อนอื่น ทุกท่านสามารถดาวโหลดไฟล์สรุปพอร์ตในรูปแบบ Excel ของเดือนนี้ ไปศึกษาอย่างละเอียดโดย คลิ๊กที่ลิ้งค์นี้ ครับ

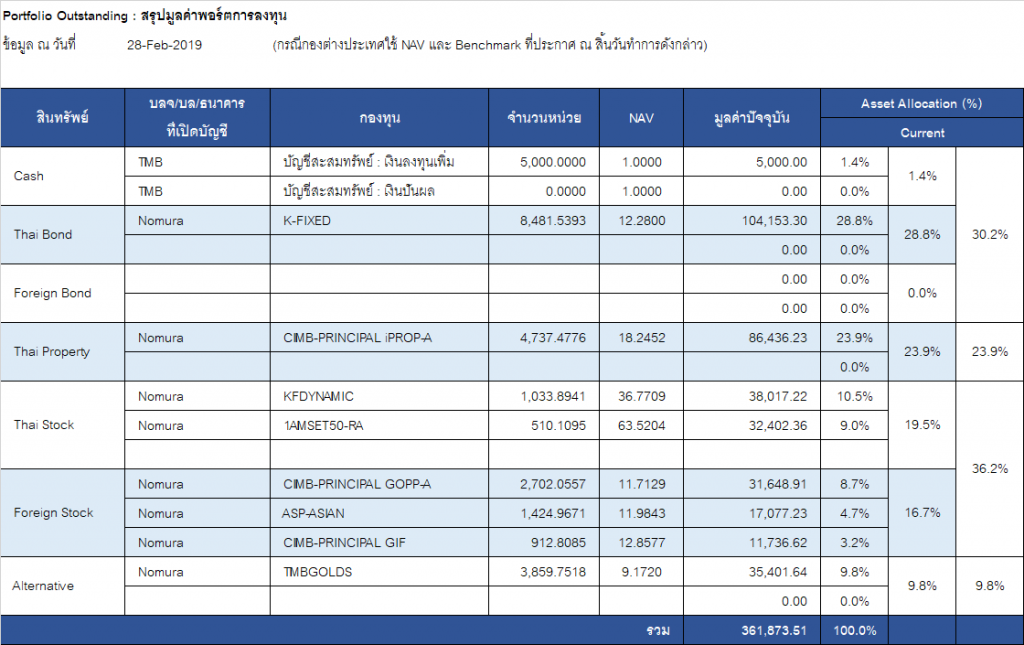

สถานะพอร์ต ณ 28 ก.พ. 62

- เดือนนี้พอร์ตมีมูลค่า 361,873.51 บาท

(รวมเงินลงทุนใหม่ประจำเดือน 5,000 บาทแล้ว) - เดือน ก.พ. 62 กำไร เท่ากับ 4,420.37 บาท หรือ +1.25%

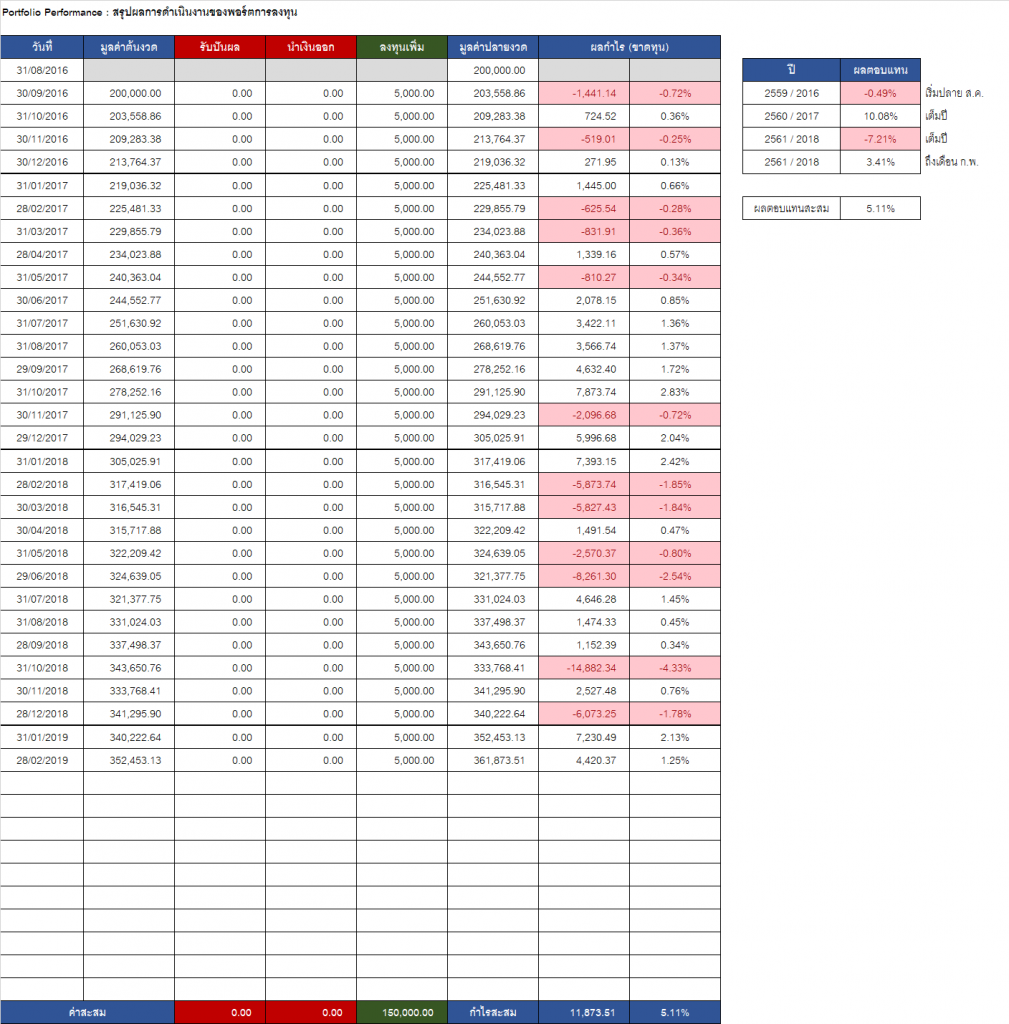

โดยราคาสินทรัพย์ต่างๆ ยังฟื้นตัวอย่างต่อเนื่องจากเดือน ม.ค.

- วัดผลเทียบ Benchmark เดือน ก.พ. 62

พอร์ต +1.25% vs BM +1.72% แพ้ Benchmark อยู่ -0.47% - วัดผลเทียบ Benchmark ตั้งแต่เริ่มลงทุน (ส.ค. 59)

พอร์ต +5.11% vs BM +18.26% แพ้เท่ากับ -13.15%

หากพิจารณาตั้งแต่เริ่มลงทุน จะถือเป็นการแพ้สะสมที่สูงมาก ซึ่งก็เกิดจากเหตุผลหลักๆ ดังนี้

- เลือกกองทุนผิด (Selection)

- ปรับพอร์ตระยะสั้น-กลางผิด (TAA)

- เสียค่าธรรมเนียมในการซื้อขาย และค่าบริหารกองทุน

- การเลือก Benchmark ที่ไม่เหมาะสม

ใน 2 ประเด็นแรกนั้น ผมได้เคยพูดถึงและอธิบายไปในสรุปพอร์ตของเดือนก่อนๆ อยู่บ่อยครั้งแล้ว ตลอด 2 ปีกว่าที่ผ่านมา ซึ่งถือเป็นความผิดพลาดที่ต้องเรียนรู้และปรับปรุงต่อไป

ในประเด็นที่ 3 เรื่องค่าธรรมเนียมนั้น ส่วนของค่าบริหารจัดการคงจะเลี่ยงได้ยาก เพราะมีค่าธรรมเนียมนี้กันทุกกอง แต่ในส่วนของค่าธรรมเนียมการซื้อขาย หากไม่ปรับพอร์ตบ่อยเกินไปก็พอจะเลี่ยงได้บ้าง ซึ่งในการตัดสินใจต่างๆ ผมก็จะคำนึงถึงค่าใช้จ่ายตรงนี้ร่วมด้วย นั่นคือจะไม่ปรับพอร์ตพร่ำเพรื่อ โดยไม่ได้มีเหตุผลที่เชื่อมั่นจริงๆ

ในประเด็นที่ 4 คือเรื่องการเลือก Benchmark นั้น เดิมที่สินทรัพย์ในกลุ่มอสังหาฯ ผมหา Benchmark ที่เหมาะสมมาคำนวณไม่ได้ จึงใช้ผลตอบแทนของกอง M-PROPERTY มาเป็น Benchmark ซึ่งไม่ค่อยเหมาะนัก เพราะกลายเป็นว่า ผมไม่ได้กำลังเทียบผลตอบแทนกับสินทรัพย์ แต่กำลังเทียบผลตอบแทนกับฝีมือของผู้จัดการกองทุน M-PROPERTY อยู่

ซึ่งโชคดีที่ปัจจุบัน ดัชนี PF&REIT TRI ซึ่งเป็นดัชนีที่ผมคิดว่าเหมาะจะใช้เป็น Benchmark มากกว่านั้น มีเผยแพร่ให้สามารถนำมาใช้ได้ฟรีแล้ว ที่ลิ้งค์นี้ ดังนั้น ตั้งแต่เดือน ม.ค. 62 เป็นต้นไป ผมจึงขอเปลี่ยน Benchmark ของพอร์ตในส่วนของอสังหาริมทรัพย์ มาเป็นดัชนี PF&REIT TRI แทนครับ

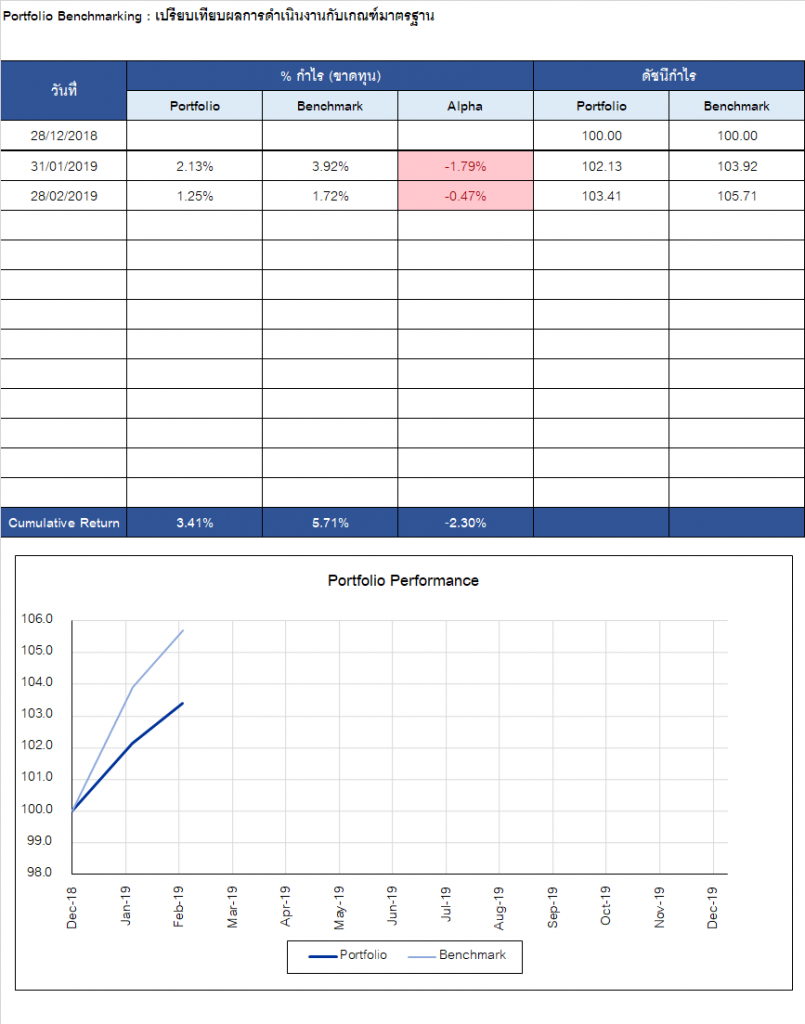

ในส่วนของ Benchmark นั้น หากล้างผลการแพ้ชนะในปีเก่าๆ ทิ้งไป เหลือไว้แค่ปี 2019 ก็จะดูเข้าใจง่ายขึ้น ดังรูปด้านล่าง

นั่นคือตั้งแต่ต้นปีมานี้ BM กำไร +5.71% แต่พอร์ตกำไรแค่ +3.41% แพ้อยู่ -2.30% ซึ่งถือเป็นการแพ้ BM ต่อเนื่องเป็นเดือนที่สองนับตั้งแต่เริ่มปี 2019 มา

สาเหตุของการแพ้เดือนล่าสุดคืออะไร ในหัวข้อต่อไป จะมีคำตอบให้ครับ

วิเคราะห์องค์ประกอบของผลตอบแทนเดือน ก.พ. 62

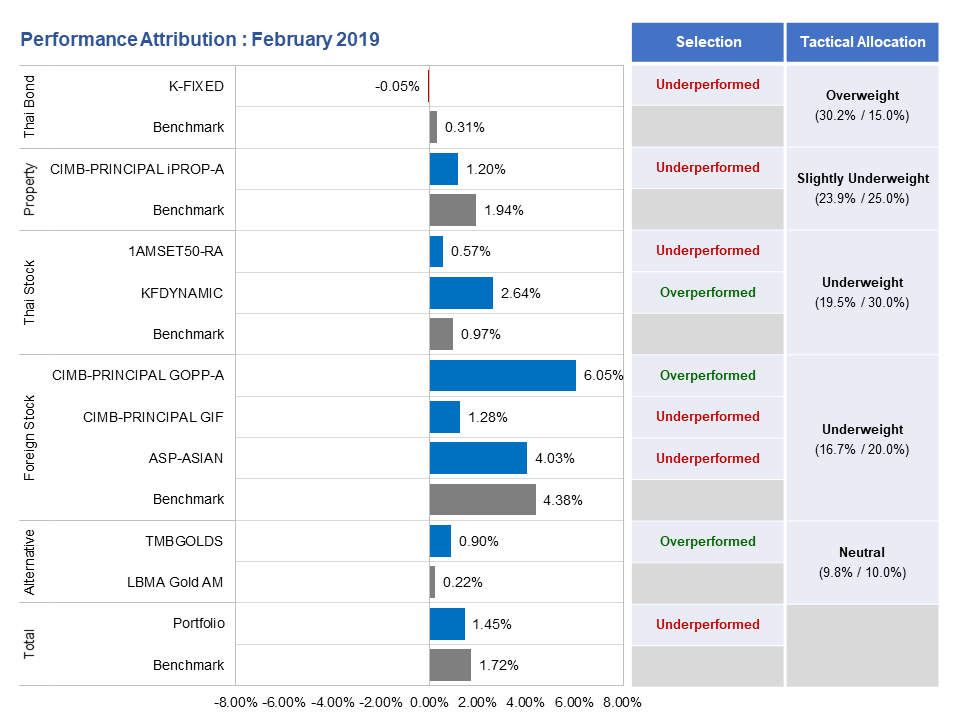

จากกราฟ Performance Attribution (อย่างง่าย) ด้านบน เราสามารถวิเคราะห์ดูสาเหตุได้ครับ ว่าสาเหตุของการที่พอร์ตแพ้ BM ในเดือนนี้นั้น เกิดจากอะไร

- ระดับ Tactical Asset Allocation (TAA)

- ระดับนี้เราจะยังไม่ดูกอง แต่ดูที่ระดับ Asset ก่อน จะเห็นว่าเดือนนี้ Asset Benchmark ทั้งหมดยังคงฟื้นตัวต่อเนื่องจากเดือน ม.ค. 62

- สรุปผลตอบแทนของแต่ละสินทรัพย์ในเดือน ก.พ. 62 เป็นดังนี้

- ตราสารหนี้ไทย +0.31%

- อสังหาไทย +1.94% (เป็นผลตอบแทนของ PF&REIT TRI แล้ว)

- หุ้นไทย +0.97%

- หุ้นต่างประเทศ +4.38%

- ทองคำ +0.22%

- ซึ่งในการตัดสินใจลงทุนจริงนั้น แม้เดือนที่แล้ว ผมจะเริ่มปรับพอร์ตเพิ่มหุ้นในส่วนของหุ้นเอเชีย (กอง ASP-ASIAN) และอสังหาฯ (กอง CIMB-PRINCIPAL iPROP-A) ขึ้นมาบ้าง แต่โดยรวมก็ยังอยู่ในสถานะ Underweight ไว้ในทุกสินทรัพย์เสี่ยง ก็ถือว่าพลาดโอกาสที่จะได้ผลตอบแทนจากการฟื้นตัวแบบต่อเนื่องนี้ คือได้คืนมา แต่ได้แบบไม่เต็มเม็ดเต็มหน่วยเท่าไร

- ต้อง Remark ไว้ตัวใหญ่ๆ ว่า นี่เป็นเพียงการอ่านผลรายเดือน ซึ่งก็สะท้อนแค่สิ่งที่เพิ่งเกิดขึ้นช่วงสั้นๆ เท่านั้น ผมนำมันมาใช้ตัดสินใจบ้างก็เพียงเล็กน้อย ส่วนในการตัดสินใจปรับพอร์ต จะใช้การประเมินโดยเน้นการมองไปข้างหน้า (Forward-Looking) เป็นหลัก

2. ระดับ Fund Selection

- ในระดับนี้เราจะเจาะเข้ามาดูกองที่เลือกไว้กันว่า เมื่อเทียบกับ Asset BM แล้ว กองทำได้ดีร้ายอย่างไร

- หากอ่านที่คอลัมน์ Selection จะเห็นว่าเดือนนี้มีกองที่ Overperformed ตัว Asset BM อยู่ 3 กอง นั่นคือ

- KFDYNAMIC ซึ่ง +2.64% ขณะที่ BM +0.97%

- CIMB-PRINCIPAL GOPP-A +6.05% ขณะที่ BM +4.38%

- TMBGOLDS +0.90% ขณะที่ BM +0.22%

- ขณะที่กองที่เหลือ ยังทำผลตอบแทนได้ด้อยกว่า BM ของแต่ละสินทรัพย์

- โดยสรุปในระดับ Fund Selection นี้ก็ถือว่าผิดมากกว่าถูก

โดยรวม การตัดสินใจทั้งสองขั้นคือ TAA และ Selection นั้น ผลลัพธ์การลงทุนในเดือน ก.พ. 62 ถือว่าทำได้ไม่ดีทั้งสองระดับ ส่งผลให้พอร์ตจริง +1.45% ขณะที่ Benchmark ของพอร์ต +1.72% เลยแพ้ไปนิดหน่อย

ปล. ถ้าท่านใดตาไวจะสังเกตว่า ผลตอบแทนเดือนนี้ของพอร์ตที่ผมเขียนไว้ด้านบนของหน้านั้นบวกอยู่จริงที่ +1.25% ไม่ใช่ +1.45% ซึ่งสาเหตุที่มันต่างกัน ก็เพราะในการวัดที่มาของผลตอบแทน (Performance Attribution) นี้ ผมวัดแบบ “สิ้นเดือนชนสิ้นเดือน” เสมือนว่าพอร์ตมีการปรับแล้วเสร็จตั้งแต่สิ้นเดือนที่แล้วเลย

แต่ในความเป็นจริง กว่าผมจะสั่งปรับพอร์ตในเดือนที่แล้ว มันก็เลื่อนมาช่วงสัปดาห์แรกของเดือนใหม่แล้ว จึงทำให้ ผลตอบแทนที่พอร์ตได้จริงๆ มันแตกต่างจากการวัดแบบสินเดือน ชนสิ้นเดือนเล็กน้อย เนื่องจาก Lag Time ในการ Execute Transaction ครับ และยังมีในส่วนของค่าธรรมเนียม Front-end Fee ที่โดนชาร์จเวลาปรับพอร์ตด้วย

สรุปการปรับพอร์ตเดือนนี้

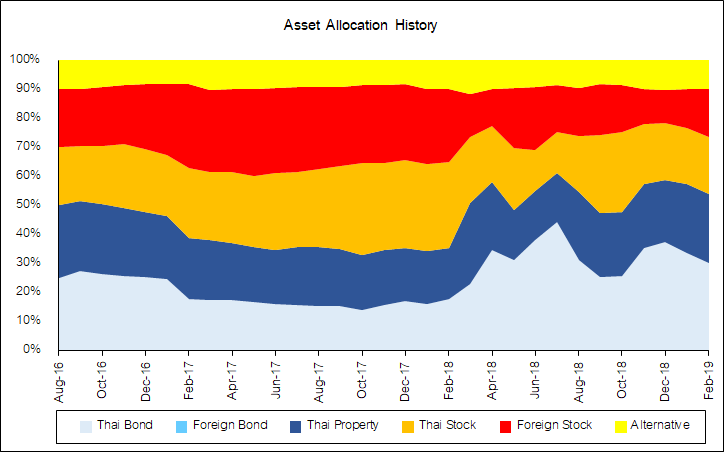

หากท่านใดติดตามพอร์ตนี้มาทุกๆ เดือน จะเห็นว่าตั้งแต่ต้นปี 2019 เป็นต้นมา ผมได้คลายการ “ตั้งการ์ด” จากภาวะตลาดที่แย่ในปีที่แล้วลง ด้วยการลดตราสารหนี้ลง (พื้นที่สีฟ้าลดลง) และไปเพิ่มสินทรัพย์เสี่ยงคือ หุ้นและอสังหาฯ ให้มากขึ้น (พื้นที่สีอื่นๆ เพิ่มขึ้น)

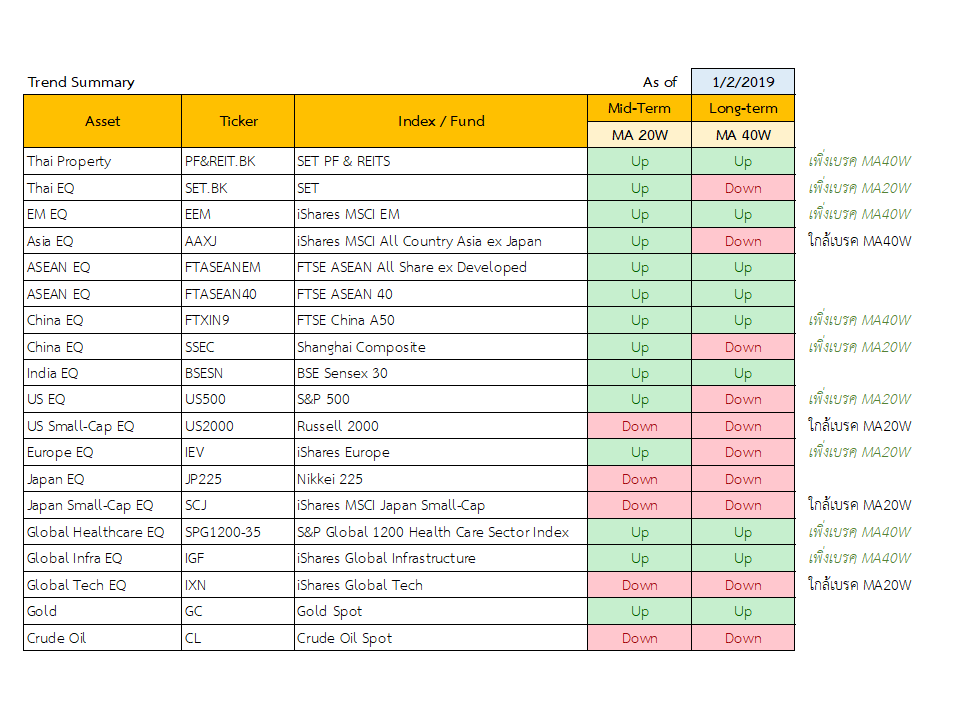

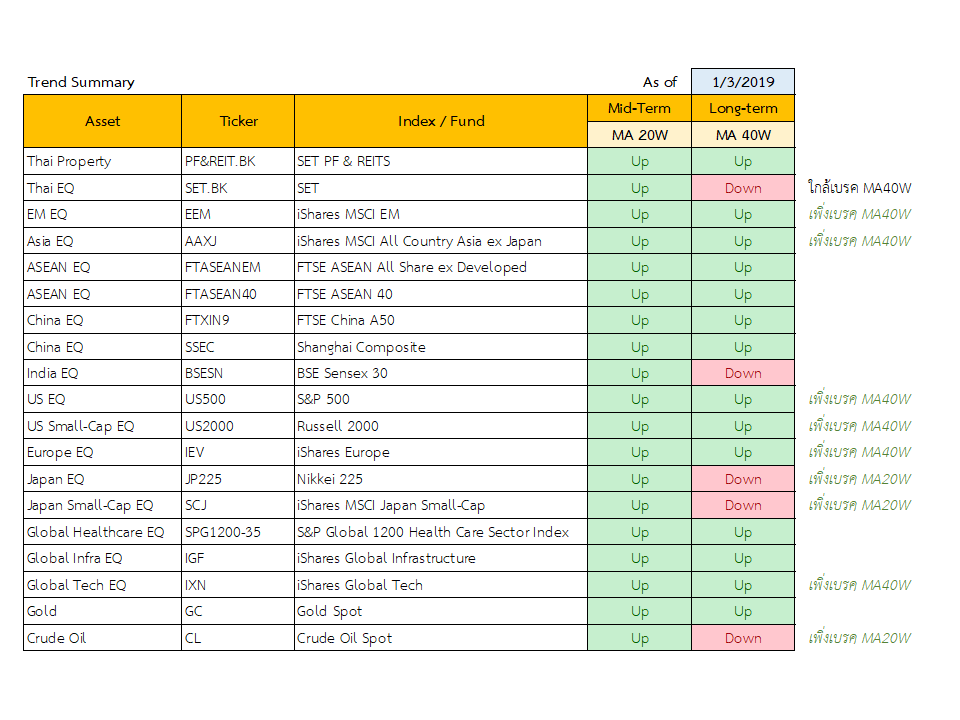

ปัจจัยสำคัญที่ทำให้ผมตัดสินใจดังกล่าว ก็เพราะราคาสินทรัพย์แทบทุกสินทรัพย์นับตั้งแต่ปีใหม่มานั้น ฟื้นตัวได้ดี จนสามารถมีราคาสูงกว่าค่าเฉลี่ยระยะยาว (ซึ่งผมใช้ค่าเฉลี่ยเคลื่อนที่ (Moving Average : MA) จากกราฟรายสัปดาห์มาเป็นเกณฑ์

โดยถ้าราคาสูงกว่า MA 20 สัปดาห์ (100 วัน) ก็ถือเป็นขาขึ้นระยะกลาง ขณะที่สูงกว่า MA 40 สัปดาห์ (200 วัน) ก็ถือเป็นขาขึ้นระยะยาว) โดยผมได้สอนเรื่องนี้อย่างละเอียด ไว้ใน หลักสูตร DIY Portfolio ซึ่งกำลังเปิดรับสมัครรุ่นต่อไป

การฟื้นตัวดีขึ้นนี้ จนถึงปัจจุบัน ราคาสินทรัพย์ต่างๆ ก็ยังฟื้นตัวขึ้นต่อเนื่อง โดยผมสรุปแนวโน้มราคาเปรียบเทียบเมื่อต้นเดือน ก.พ. และต้นเดือน มี.ค. 62 มาให้ดูดังตารางด้านล่างนี้

สุดสัปดาห์ที่ 1 ก.พ. 62 สุดสัปดาห์ 1 มี.ค. 62

สุดสัปดาห์ 1 มี.ค. 62 จาก 2 ตารางด้านบน จะเห็นนะครับว่า ราคาสินทรัพย์ กลับมาเป็นขาขึ้นได้มากขึ้นกว่าเดิม (สีเขียวมากขึ้น) โดยยังคงเหลือหุ้นไทย หุ้นอินเดีย หุ้นญี่ปุ่น ที่ยังไม่กลับเป็นขาขึ้นระยะยาวเต็มตัวนัก

จาก 2 ตารางด้านบน จะเห็นนะครับว่า ราคาสินทรัพย์ กลับมาเป็นขาขึ้นได้มากขึ้นกว่าเดิม (สีเขียวมากขึ้น) โดยยังคงเหลือหุ้นไทย หุ้นอินเดีย หุ้นญี่ปุ่น ที่ยังไม่กลับเป็นขาขึ้นระยะยาวเต็มตัวนัก

โดยเฉพาะหุ้นไทยนั้น ระหว่างสัปดาห์สุดท้ายของเดือน ก.พ. 62 ก็พยายามจะขึ้นไปสูงกว่าเส้น MA40W ให้ได้ แต่สุดท้ายก็ไปไม่ถึง มีแรงเทขายออกมา ทำให้ต้องลุ้นกันต่อไป

แต่ยังไงเสีย โดยรวมสำหรับผม ก็มองว่าบรรยากาศการลงทุนนั้นดีขึ้น

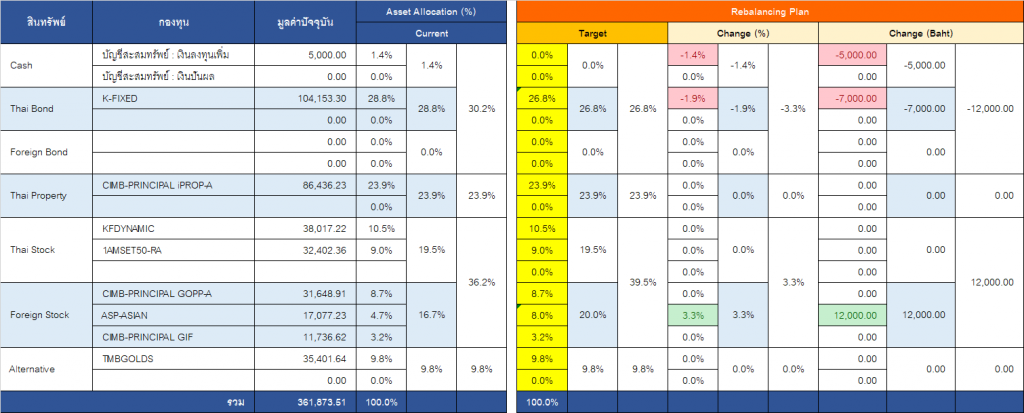

การตัดสินใจปรับพอร์ตในเดือนนี้ของผม จึงเป็นการปรับเพิ่มหุ้นต่อเนื่องจากเดือนที่แล้ว โดยมีแผนการปรับดังนี้

หลักๆ ให้ดูตรงสีแดง กับสีเขียวนะครับ

สีแดงคือลด สีเขียวคือเพิ่ม โดยจะเป็นการลดเงินสด ซึ่งเป็นเงินลงทุนใหม่รายเดือน ยอด 5,000 บาท และลดตราสารหนี้ในกอง K-FIXED อีก 7,000 บาท รวม 2 ยอดเป็น 12,000 บาท เพื่อเอาไปลงทุนเพิ่มในกอง ASP-ASIAN ต่อเนื่องจากเดือนก่อน

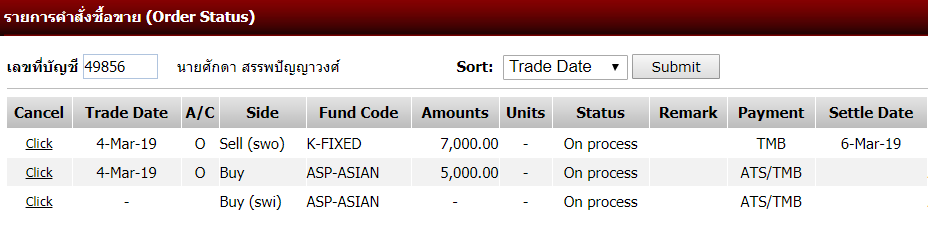

โดยทำ Transaction ดังนี้

- สั่งซื้อ (Buy) กอง ASP-ASIAN ยอด 5,000 บาท

- สังสับเปลี่ยนออก (SWO) กอง K-FIXED ยอด 7,000 บาท ไปสับเปลี่ยนเข้า (SWI) กอง ASP-ASIAN

ผลของการปรับพอร์ตนี้ จะทำให้สัดส่วนการลงทุนหุ้นต่างประเทศ เปลี่ยนจากสถานะ Underweight เข้าสู่สถานะ Neutral

ซึ่งหากในปี 2019 นี้ ราคาสินทรัพย์เสี่ยงปรับตัวขึ้นไปได้ต่อเนื่อง (อาจมีพักบ้างเป็นบางเดือน) การปรับพอร์ตนี้ก็จะช่วยให้พอร์ตได้ประโยชน์มากขึ้น

และหากหุ้นต่างประเทศขึ้นได้ดี ก็อาจจะมีอานิสงส์ ให้หุ้นไทยฟื้นตาม ถึงเวลานั้นก็อาจจะได้มาเพิ่มสัดส่วนหุ้นไทยให้เป็น Neutral บ้าง แต่ตอนนี้คงต้องทิ้งไว้ในสถานะ Underweight ต่อไปก่อนครับ