Model Portfolio เดือน พ.ค. 61

กลับมาพบกับสรุป Model Portfolio ประจำเดือน พ.ค. 61 ซึ่งจัดทำขึ้น โดยมีวัตถุประสงค์ดังนี้

- เป็นพอร์ตสำหรับการศึกษาเรียนรู้อย่างต่อเนื่อง

ของผู้เข้าสัมมนา DIY Portfolio กับ A-Academy

(ดังนั้นถ้าบางท่านอ่านไม่รู้เรื่อง ส่วนหนึ่งอาจเพราะเนื้อหาเหล่านี้

ผมสอนไว้ในหลักสูตร DIY ซึ่งไม่ได้มีวิดีโอให้ดูใน YouTube นะครับ) - เป็นพอร์ตการลงทุนจริงของลูกสาวผม

สำหรับเป็นทุนการศึกษาในอีกประมาณ 18 ปีข้างหน้า

ตามแผนที่เขียนไว้ใน หน้านี้

ก่อนอื่น ทุกท่านสามารถดาวโหลดไฟล์สรุปพอร์ตในรูปแบบ Excel ของเดือนนี้ ไปศึกษาอย่างละเอียดโดย คลิ๊กที่ลิ้งค์นี้ ครับ

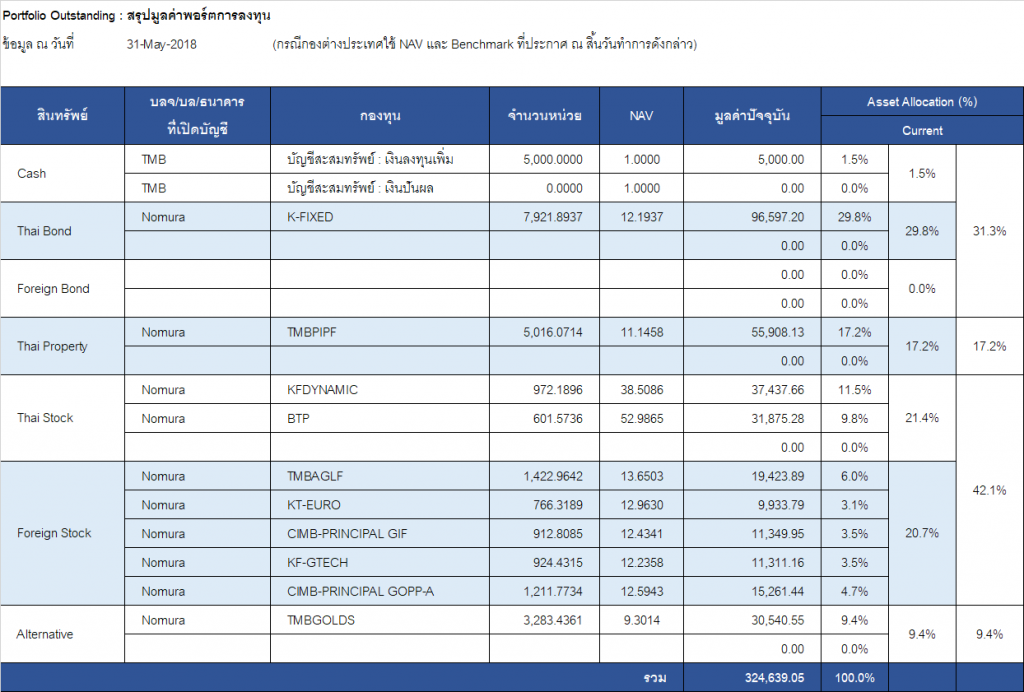

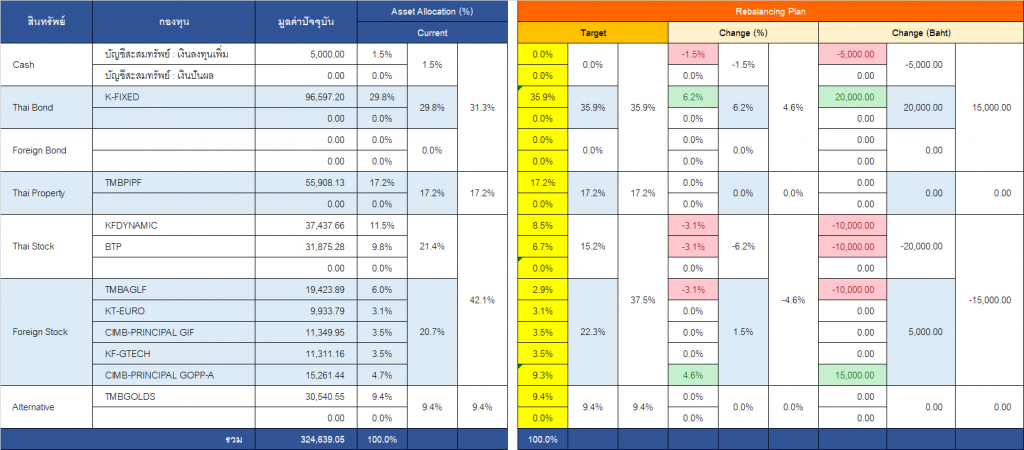

สถานะพอร์ต ณ 30 พ.ค. 61

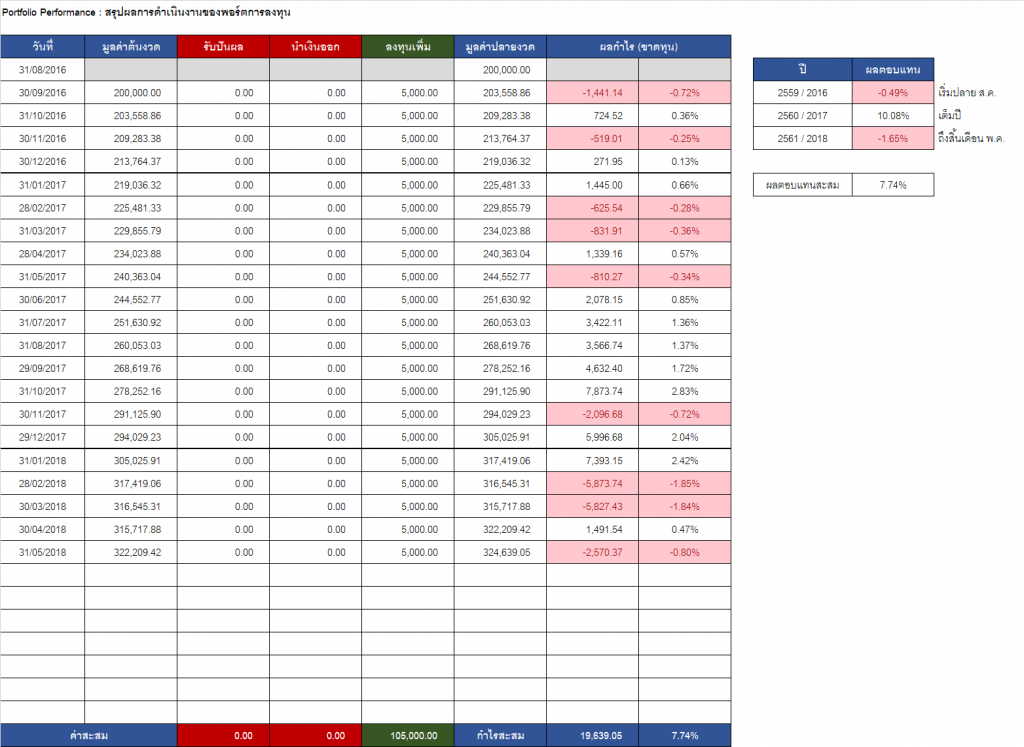

- เดือนนี้พอร์ตมีมูลค่า 324,639.05 บาท

(รวมเงินลงทุนใหม่ประจำเดือน 5,000 บาทแล้ว) - เดือน พ.ค. 61 ขาดทุน เท่ากับ 2,570.37 บาท หรือ -0.80%

- ผลตอบแทนสะสมปี 2561 (5 เดือน) ขาดทุนอยู่ -1.65%

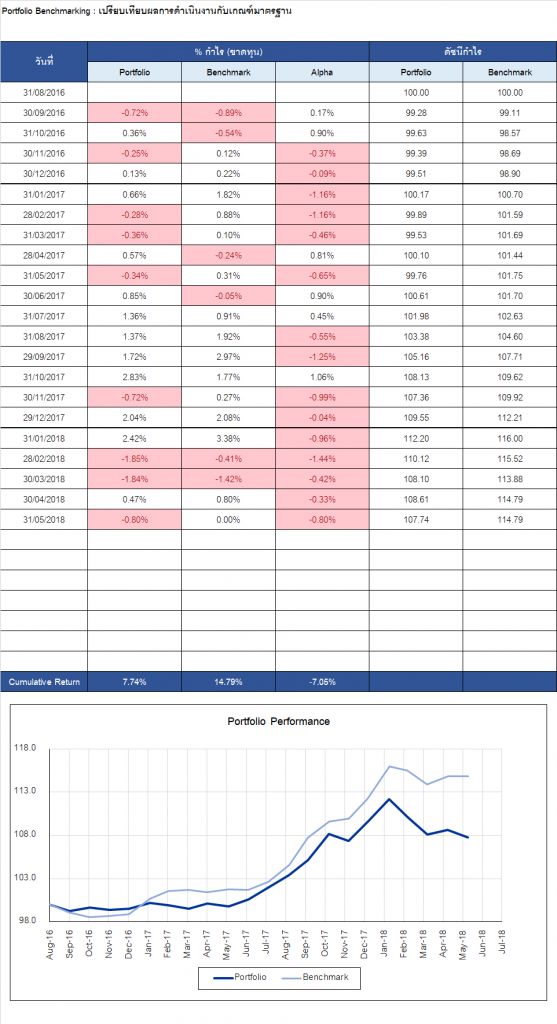

- วัดผลเทียบ Benchmark เดือน พ.ค. 61

พอร์ต -0.80% vs BM +0.00% แพ้ไปเยอะทีเดียว - วัดผลเทียบ Benchmark ตั้งแต่เริ่มลงทุน (ส.ค. 59)

พอร์ต +7.74% vs BM +14.79% แพ้เท่ากับ -7.05%

ซึ่งเป็นการแพ้สะสมมากขึ้นทุกเดือน

แพ้สะสมเยอะขนาดนี้คงไม่ใช่แค่ผลจากค่าธรรมเนียมแล้ว แต่เป็นผลจากการตัดสินใจที่ผิดพลาดด้วย

ซึ่งหลักๆ ที่ทำให้แพ้มากมายก็คือการที่ BM ในส่วนของ Foreign Stock นั้น ผมเซ็ทไว้ง่ายๆ เป็นดัชนี S&P500 TRI คือมอง S&P500 เสมือนเป็นทางเลือกที่ง่ายและมีประสิทธิภาพที่สุด ถ้าจะไปลงทุนหุ้นต่างประเทศ

แต่ในการลงทุนจริงนั้น ผมใช้วิธีเลือก Region และ Sector เอาเอง โดยคิดว่าจะเลือกได้ดีกว่าการลงทุนง่ายๆ ตาม S&P500 แต่ผลปรากฎว่าไม่เป็นเช่นนั้น เพราะตั้งแต่ที่เริ่มลงทุนในเดือน ส.ค. 59 มานั้น ดัชนี S&P500 ถือเป็นดัชนีหนึ่งที่ให้ผลตอบแทนดีอันดับต้นๆ ของโลกเลยทีเดียว ขณะที่หุ้นต่างประเทศใน Region อื่นๆ นั้น ทำได้ไม่ดีเท่า

นอกจากนั้น BM ในส่วนของ Property ซึ่งผมเลือกใช้กอง M-PROPERTY มาเป็น Benchmark เนื่องจากดัชนี SET PF&REIT TRI ที่ควรใช้เป็น BM มากกว่า ไม่ได้มีเผยแพร่ให้เข้าถึงได้ง่าย ซึ่งตอนแรกผมมองว่า M-PROPERTY จะเป็นกองระดับกลางๆ เนื่องจากเป็นกองที่ค่อนข้างเก่า นโยบายการลงทุนไม่ได้กว้างนัก แถมปิดไม่ให้ซื้อเพิ่มแล้ว ก็กลับให้ผลตอบแทนได้สูงสุดอันดับต้นๆ ในกลุ่ม Fund of Property Fund ทำให้กอง Property ที่เลือกมาลงทุนจริง ให้ผลตอบแทนแพ้ M-PROPERTY มาตลอด

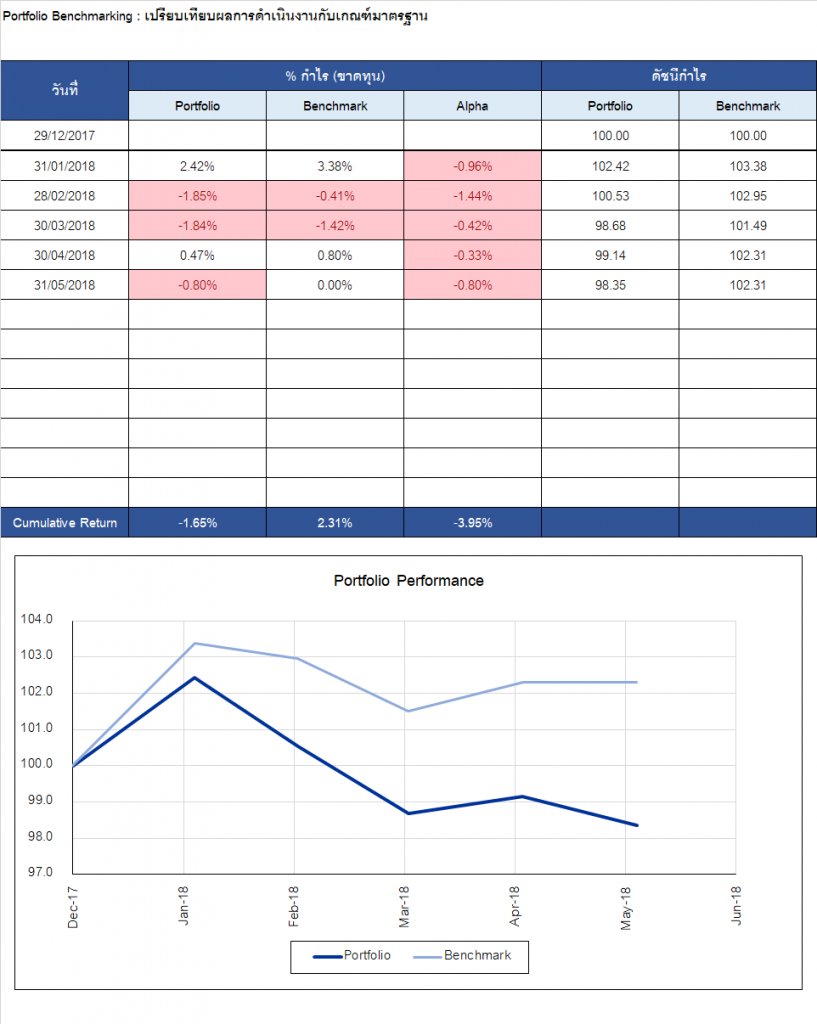

หากล้างผลการแพ้ชนะในปีเก่าๆ ทิ้งไป เหลือไว้แค่ปี 2018 ก็ยังถือว่าแพ้เยอะอยู่ ดังรูปด้านล่าง

นั่นคือตั้งแต่ต้นปีมานี้ BM กำไร +2.31% แต่พอร์ตขาดทุนไป -1.65% แพ้อยู่ -3.95% ซึ่งถือว่าเยอะมาก

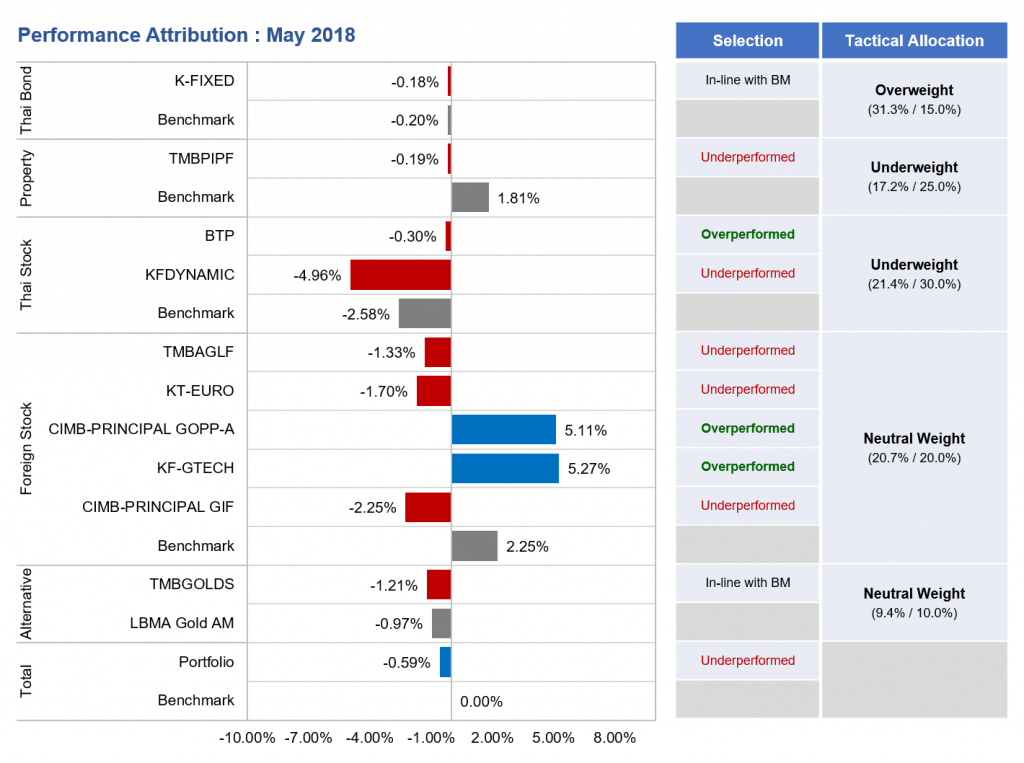

วิเคราะห์องค์ประกอบของผลตอบแทนเดือน พ.ค. 61

จากกราฟ Performance Attribution ด้านบน เราสามารถวิเคราะห์ดูสาเหตุได้ครับ ว่าสาเหตุของการแพ้ BM เดือนนี้เกิดจากอะไร

- ระดับ Tactical Asset Allocation (TAA)

- ระดับนี้เราจะยังไม่ดูกอง แต่ดูที่ระดับ Asset ก่อน จะเห็นว่าเดือนนี้ Asset Benchmark ที่ให้ผลตอบแทนเป็นบวกคือ Property และ Foreign Stock

- ซึ่งในการลงทุนจริงนั้น ผมดัน Underweight Property และ Neutral Weight Foreign Stock ทำให้ไม่ได้ประโยชน์จากการปรับขึ้นของ Asset สองประเภทนี้อย่างเต็มที่

- ระดับ Fund Selection

- ในระดับนี้เราจะเจาะเข้ามาดูกองที่เลือกไว้กันว่า เมื่อเทียบกับ Asset BM แล้ว กองทำได้ดีร้ายอย่างไร

- ในส่วนของกองที่ชนะ Asset BM อย่างชัดเจนมากคือ CIMB-PRINCIPAL GOPP-A และ KF-GTECH ซึ่งบวกกว่า 5% เทียบกับ Foreign Stock BM ซึ่งบวกเพียง 2% เศษๆ

- ขณะที่กองที่แพ้ Asset BM ของตัวเองคือ TMBPIPF, KFDYNAMIC, TMBAGLF, KT-EURO, CIMB-PRINCIPAL GIF

- จะเห็นว่ากองที่แพ้มีมากกว่ากองที่ชนะ

โดยรวมเดือนนี้การตัดสินใจทั้งสองระดับจึงถือว่าทำได้ไม่ดี นี่จึงเป็นเหตุผลที่พอร์ตให้ผลตอบแทนแพ้ Benchmark แบบ -0.59% vs 0.00% ในเดือนนี้

ถ้าท่านใดสังเกตดีๆ จะเห็นว่า ในกราฟนี้พอร์ตขาดทุน -0.59% แต่พอร์ตจริง -0.80% ส่วนต่างที่ทำให้ขาดทุนมากกว่า เกิดจากการที่ผมเพิ่งซื้อกอง CIMB-PRINCIPAL GOPP-A เข้าไประหว่างเดือน ซึ่งต้องเสีย Front-end Fee 1.50% และยังทำให้ได้ผลตอบแทนไม่เต็ม 5.11% เหมือนที่แสดงในกราฟ (แต่ก็แอบดีใจนิดๆ ที่กองที่เลือกเข้าไปใหม่สดๆ ร้อนๆ ให้ผลตอบแทนค่อนข้างดี)

สรุปการปรับพอร์ตเดือนนี้

หลังจากที่ผมตัดสินใจสะสมเงินสด (ในรูปของกองทุนรวมตราสารหนี้) มาเป็นระยะเวลาหนึ่ง และเริ่มที่จะสะสมหุ้นเพิ่มขึ้นผ่านกอง CIMB-PRINCIPAL GOPP-A (ซึ่งเน้นลงทุนใน Developed Market) ในเดือนที่แล้ว ด้วยความเชื่อว่าหุ้นฝั่งประเทศพัฒนาแล้วยังพอไปได้ ส่วนหุ้น Emerging Markets ดูจะแย่ลงชัดเจน

1 เดือนผ่านไป สิ่งนั้นก็ยิ่งชัดเจนขึ้น หากพิจารณาจากแนวโน้มราคาด้านล่างนี้ ซึ่งเรียงจาก S&P500 Index ที่เป็นตัวแทน DM Equity ตามด้วย MSCI Emerging Market และ SET Index ในฐานะตัวแทนของ EM Equity

จาก 3 กราฟด้านบนจะเห็นว่า S&P500 ยังคงเกาะแนวโน้มขาขึ้นไปได้ โดยดูจากที่ราคายืนเหนือเส้นค่าเฉลี่ย 20 และ 40 สัปดาห์ หรือ 100 และ 200 วันได้ ขณะที่ EEM ซึ่งเป็นกองทุน ETF ที่เกาะดัชนี MSCI EM และ SET หลุดเส้นค่าเฉลี่ย 40 สัปดาห์ไปแล้ว

ซึ่งถ้าใครให้น้ำหนักกับปัจจัยด้าน Momentum / Trend Following การที่ราคาสินทรัพย์หลุดเส้นค่าเฉลี่ยเคลื่อนที่แนวโน้มใหญ่ๆ แบบนี้ ก็ถือว่าน่ากลัว ทำให้เดือนนี้ผมจะปรับพอร์ตในทิศทางเดิม ต่อเนื่องจากเดือนที่แล้ว

นั่นคือลดหุ้น EM (รวมหุ้นไทย) ลง และยังคงค่อยๆ สะสมหุ้น DM เพิ่ม โดยผมยังคงใช้กอง CIMB-PRINCIPAL GOPP-A ต่อจากเดือนก่อน ทำให้มีแผนการปรับพอร์ตดังนี้

โดยมีสรุปรายการดังนี้

- ลดหุ้นไทย ด้วยการสับเปลี่ยน KFDYNAMIC และ BTP ไปยัง K-FIXED กองละ 10,000 บาท

- ลดหุ้นเอเชีย เพิ่มหุ้น DM ด้วยการสับเปลี่ยน TMBAGLF ไปยัง CIMB-PRINCIPAL GOPP-A ยอด 10,000 บาท

- เพิ่มหุ้น DM ด้วยการสั่งซื้อ CIMB-PRINCIPAL GOPP-A จากเงินใหม่ 5,000 บาท

โดยรวมจะเห็นว่า EM Equity จะลดลง 30,000 บาท ส่วน DM Equity จะเพิ่มขึ้น 15,000 บาท และตราสารหนี้เพิ่มขึ้น 20,000 บาท

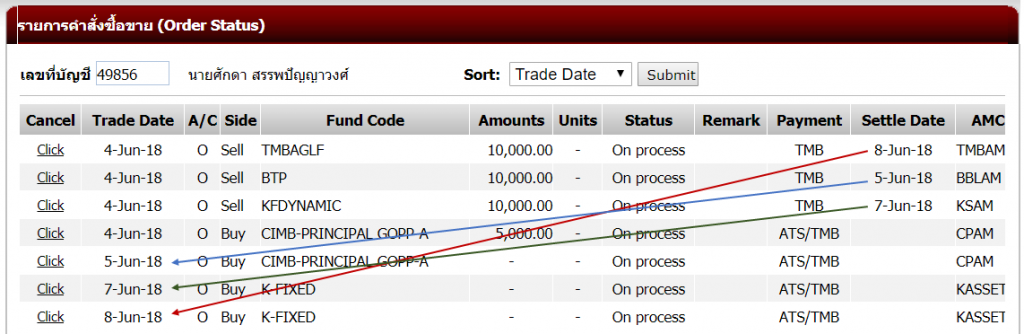

โดยผมทำรายการดังนี้ครับ

จะเห็นว่ารายละเอียดการปรับพอร์ตด้านบน ผมเขียนไว้ว่า ผมสับเปลี่ยนกอง TMBAGLF ไปยัง CIMB-PRINCIPAL GOPP-A แต่เวลาทำรายการจริงๆ ผมกลับสับเปลี่ยนกอง BTP ไปยัง CIMB-PRINCIPAL GOPP-A แทน

สาเหตุก็เพราะหากสับเปลี่ยนจาก TMBAGLF ไปยัง CIMB-PRINCIPAL GOPP-A จะใช้เวลามากเกินไป เนื่องจากกอง TMBAGLF รับเงิน T+5 ขณะที่กอง BTP รับเงิน T+1 เวลาทำรายการจริง ผมจึงเลือกสับเปลี่ยนจากกองที่ได้เงินเร็วกว่าแทน จะได้ซื้อกอง CIMB-PRINCIPAL GOPP-A ได้เร็วขึ้นครับ

ทิ้งท้ายก่อนจาก

พักจากเรื่องพอร์ตมาดูเจ้าของพอร์ตกันตามเคยนะครับ

1 เดือนมานี้ เอเจพัฒนาไปมาก จำหนังสือที่อ่านบ่อยๆ ได้จนพ่อแม่ทึ่ง การเล่นต่างๆ เริ่มเร็วและแรงขึ้น เริ่มเจรจาต่อรองได้มากทีเดียว ^_^